シュッピン(東証1部/3179) 2022/3 Q3決算精査

シュッピンの2022年3月期Q3決算が開示されました。当記事において決算の内容を精査したいと思います。あくまで個人的見解に基づき記載しておりますので、誤認等もあるかと思います。お気づきの点などございましたら、ぜひからお気軽にご指摘を頂ければ幸いです。

1.参考資料

まず、冒頭では過去の同社記事を再掲しておきます。前回Q2決算は記事化をサボりましたね(笑)。また株主総会もコロナ禍となり、欠席をしてしまい記事も当然ありません。別に同社へのLOVEが消えたわけではないのですけどね…(笑)。

2.業績予想修正

Q3決算前に、先だって業績予想の修正のお知らせが出ていました。Q3と同時でもよかったのではないかと思うのですが、敢えて先出ししたのはどういう背景があったんでしょうね。

市場の混乱もあって、同社株も再び1,000円割れという状況にあり、株価面でも懸念が強かったとかあったんでしょうかね。私は長らく同社の株式はずっと以前から保有していた分を少数残して放置していたわけですが、少し買い戻しをしました。そんな折、業績予想の修正があったのでびっくりしました。

1/17が修正開示日でしたが、ツイッターで皮算用してました。

シュッピンの月次を少し手打ちしてみました。3Q利益率と4Qの売上と利益を悲観/堅調/楽観の3モデルで簡易的に算出です。

— まるのん (@marunon_invest) January 11, 2022

悲観(前年比+3%増収/利益率は過去最低水準3%)でも上振れますが、開示基準としては楽観のみですね。

まぁ数値遊びはあまり意味ないですし、今後も引き続き見守ろうと思います。 pic.twitter.com/S7DIkJ78LC

このシナリオで楽観モデルで売上418億、営利26.3億としていました。

そして会社から示された新たなガイダンスは416億、営利29.7億となりました。売上は流石に楽観モデルまではいかず、しかし堅調モデルの415億は超えてきました。営利は下にツイートもした通り、異常値です。

シュッピンの修正を一応皮算用してみたけど、下期の営利率がざっくり7%になる。3Qは新品比率が上がり粗利率は下がる&4Qは決算賞与と閑散期のため営利率下がる中で異常値。

— まるのん (@marunon_invest) January 17, 2022

特に4Qは過去みると3-4%で前期がやや高く5%台。

中古率が上がる(粗利率向上)をある程度強気に織り込んだのかなと。 pic.twitter.com/JV3Eb7IywI

それで、そもそも修正に至る経緯についてもみておきます。

IoTの活用施策はこれまで4つのフェーズで段階的に高度化を図ってきました。とりわけデータ分析に基づきマーケティングというものは、仕組みを作ってもデータ蓄積をする期間、チューニングする期間を経ないと効果は得られないわけですが、ようやくこの成果が出てきたことが実感されますね。マップカメラのユーザー側の声を拾っていると、足元でも積極的に買取をしている様子が窺えます。この辺りもAIMD等の施策の成果が如実に出てきているのではないかと思います。数年前、EC主体ながら、IT領域の取り組みが遅れていて、澤田さんや辻本さんに辛辣な声を上げたこともありますが、そういうものを乗り越えて成果が出されてきた事は感慨深いものがあります。足元でフェーズ5のリリースを控えており、引き続きEC事業者ならではの裏側の高度化を期待したいですね。

ロレックス商戦は逆にまだ継続して底堅さがあるようですが、この手のものは反動減も気掛かりな点です。中古市場そのものがどうなるかという点も当然ですが、株式市場の混乱もあり消費マインド動向もより顕著に受けやすいともいえるわけです。カメラのように中古市場が安定していれば前者のリスクは相対的に抑制されますが、ロレックスの中古市場の盛り上がりは私自身も全然理解出来ていないので漠然とした怖さがあります。もし機運に乗っているという要素があるのであれば、ここで伸ばす部分は「成長」とは言えない部分もあります。確かに売上も利益も伸びるのかもしれませんが、長期投資家にとっては、こういう下駄をはく事は必ずしも嬉しいものではありません。ですので、経営の安定という点で過度に依拠せずに、しかしある程度のトレンドは追いかけていく、位がよいのではないかなと思います。

生産性の部分は業務フロー等の改善で社員さん自身が手応えを感じて効率化が図れているということであれば、とても良いと思います。一方でジョブローテーション等にも取り組まれていて、この部分は社員さんのモチベーションとの組み合わせで捉えておきたい所です。会社としては、属人化を抑制し、規制概念に捕らわれない手法のために大切な施策だとは思いますが、殊更、シュッピンの社員さんは、その商材が好きで業務に従事しているといったプロフェッショナル志向の高い方が多いと思います。ジェネラリスト志向が多い中で、多岐に渡る経験をしたいという発想の方が(良くも悪くも)少ない気がしているので、ローテーションの意義を高めモチベーションに配慮した運営が期待されるなと感じます。内定者の写真をみると、来春は少ないようですし、こういう部分は「効率化」ではなく、本来はより人材を成長の源泉にしていくという姿勢が求められるとも思います。ぜひ、人材面に配慮した運営を今後も期待したいですね。

はい、まぁというわけで、業績予想修正を踏まえて、このような事を考えながら、いくつかIR担当さんにも質問を送らせて頂き、益々の期待を込めてQ3決算を迎えることになりました。

3.決算概況

ようやくQ3決算についてです。たぶんここまで来る前に、読者の方は挫折してしまったと思います(笑)。決算説明資料が会社側からも出ているので、個別論点について順不同に触れていきたいと思います。

まず、PLの中で粗利率についてです。先の業績予想修正の要因にもあった通り、ミラーレス一眼の新品が大きく牽引しているということで、粗利率がどの程度下がるかに注目していました。

粗利率ですが、18.1%と高位を維持しています。実際、私はどの程度、粗利率を下げるのかなと思っていたので、あれ?って最初間違ったかなと思ってしまったくらいです。12月は中古品比率が46.8%まで大きく減少し、またECも越境含めて他チャネルが増えている中で手数料も嵩む中で、営利率がQ3で8.5%はやはり驚きです。過去の推移みてもらえるとわかりますが、もちろん過去最高です。

もちろん、この要因のひとつに収益認識基準の変更という要素もあります。ポイント分の考慮によってざっくり2億利益を押し上げていますからね。この分を考慮しても過去最高という水準は変わりません。

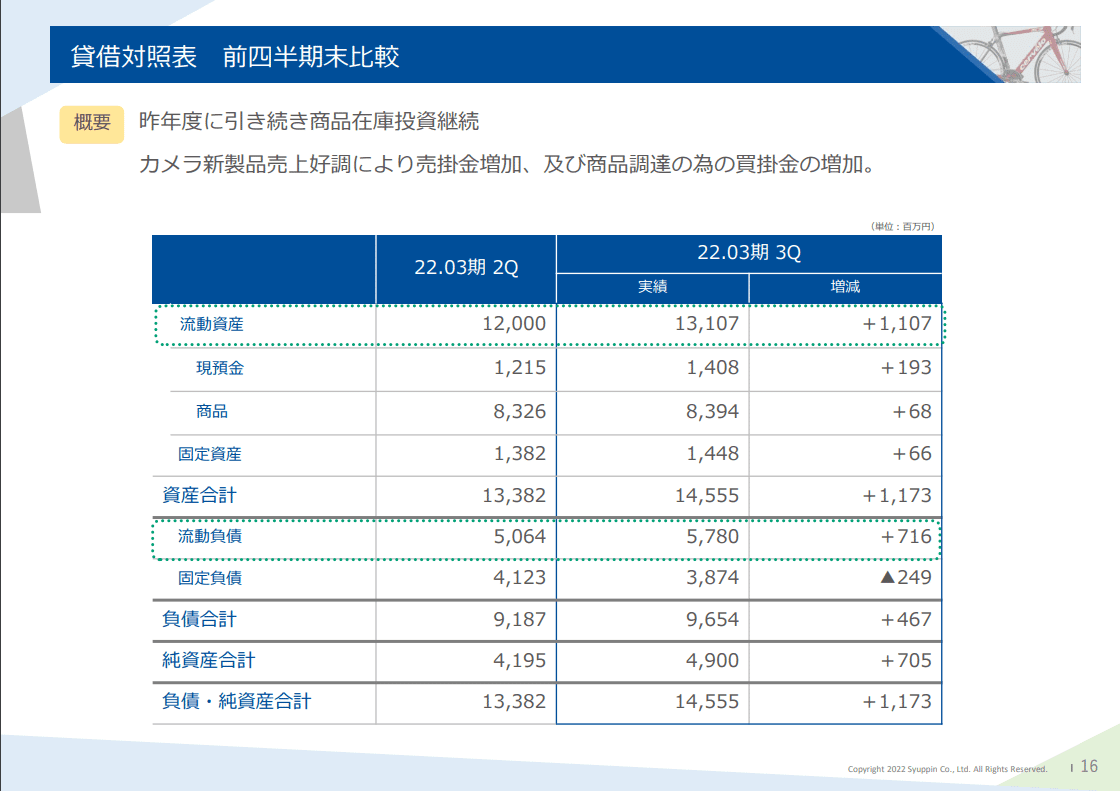

次に見るべきポイントは棚卸資産です。12月商戦を終えた12月末基準でも商品在庫は減少どころか維持されています。これもまた驚きです。本来12月商戦である程度峠を超えると一旦在庫が減るというのが自然です。

私はカメラ愛好家でもあるので、マップカメラの状況はある程度みているのですが、皆さんが下取りに出され、結構積極的に買取している様子はみえていたのですが、それでも増加させてくるとは思いませんでした。

同社のビジネスは在庫を回転させる事で一定の効率化が出てくるわけですので、高位な在庫が必ずしもいいわけではありません(不良在庫になったり、市況の変化で滞留するリスク等)。しかしながら、足元の1月の月次をみても好調を持続しています。もちろん、これは12月納品が間に合わず、新品在庫が緩く長く続く流れからもきているわけですが、特に変調の兆しはありません。

前述でも留意ポイントとしてあげましたが、1月以降、マーケットの状況が不安定になっており、12月予約分の納品待ち分も1月を押し上げている要素があり、今後2月の状況にも留意をしておきたいなと思います。

続いてセグメント情報です。

綺麗なデータは決算説明資料にありますので、ここでは四半期毎の推移もみておきます。カメラと時計は共に利益率が高く推移しています。そして筆記用具が黒字化していますね。これは売上が戻ったというより、ジョブローテーションの一環でコスト圧縮を図っているような気がします。この薄利の状況と人材面に目を向けた時、これでいいのか、気になる所です。自転車も同様ですね。

四半期毎の販管費と営利のグラフも参考に貼付しておきます。

3.トピックス

この他トピックスについても簡単に見ておきたいと思います。

まずユーザー情報です。

普段あまり真面目にみてなかったのですが、若い世代での女性比率が一定程度増えているのは将来を考えるといいですね。私も含めてカメラといえばおじさんの趣味みたいな感じで、専門店っておじさんがうようよってのが定説です。しかし、若いインスタ世代に一定程度認識され使われるようになっているのは今後の事を考えると嬉しい兆候だと思います。

情報発信もSNSなど活用しながら、若い人にもイメージがつきやすかったり、ノウハウが還流するような仕組みがより出てきているので、プラットフォームとしても充実することを期待したいです。

特にEVERYBODY×PHOTOGRAPHERでは各地の映える写真が沢山あって、認知される事で若い世代もより使ってもらえると思いますし、ここから派生するビジネスなんてものも考えられると思います。何年か前の株主総会でも地方創生みたいな使われ方も可能性としてありうると思いますから、アフターコロナにおいては、写真を楽しむという部分がより訴求し、その先にマップカメラのユーザーがより活況になっていくという仕組みを推進してもらいたいですね。

それから、フクイカメラさんへの資本提携の件です。

これはいいニュースだなと第一印象で思っていました。

フクイカメラはカメラ修理を個人や法人経由で引き受ける最後の砦的な存在。営利率も6%と修理メンテの受託かつ最下流になる中で堅実経営にみえる。社長も若いようだし、今後シュッピンの事業とのシナジーも大きそう。何より個人等の口コミがとてもよい。

— まるのん (@marunon_invest) January 26, 2022

発行済35%取得だけど関連にならないのかな。

シュッピンは「価値ある商品」を提供する事を標榜しています。そのためには買取した商品をきちんと整備して届ける事が一番の付加価値のコアな部分です。流通量が増えてきた中で、これまでの取引状況を更に深化させるという意味合いもあったものと思いますが、より突っ込んだ提携を図り、スキル共有や商品の供給サイドをより強固な対策を打つという辺りに素直に付加価値のコアを高めようとする施策を歓迎したいなと思います。

今後はリフレッシュメント作業の効率や総量対応等でどういう成果が見込まれるか、資本提供を図る事の意味合いなどは株主総会でもぜひお伺いしたい内容です。

次に1月月次です。表紙だけみると驚異的な伸長です。

とはいいながら、いくつか留意しないといけない点もあります。まず、前年の1月は前年割れをしています。緊急事態宣言の再発令の影響等があったためです。なので、基点が低かったという背景があります。

また、今回は12月の繁忙期と同規模の売上が立っていてこれにも驚きなのですが、よくみると免税が押し上げているようにみえます。となると、ロレックス等一過性の要因である可能性もあります。そしてそうはいってもカメラが高位なのは、各メーカーのカメラが半導体不足等の影響で入荷待ちになっているケースもあったため、その売上が1月にずれてきているという要素もあります。なので、ポテンシャルとしてどこまであがっているかは、2月~3月の動向もみておかないとなりません。

まぁ現状でもキヤノンのR3やソニーのα7Ⅳ等は入荷待ちの状態が続いているので、もう少し息が長く新品特需が続く可能性もあります。そして特需は成長ではありませんので、この辺りを冷静に受け止める必要があると思います。とはいえ、新品が売れると、付随して中古品の流通も早まるわけなので、この辺りのスパイラルがうまく機能し堅調な売上を期待したいと思います。

ちなみに業績予想とQ3実績から、Q4予想は売上106.9億、営利6.4億(営利率5.9%)となります。

売上については、1月実績が出てきたので、2-3月でみると61.25億が必要となります。昨年の2-3月は72.27億となり前年比で▲15.2%となる見込みということになります。

昨年の3月は大きな伸長があったわけですが、それでもQ4で月当たり36.1億くらいとなると、現状の40億半ばから落ち込んだとしてもミニマムとしてはいい水準ではないかなと思います。実際にはもう少しいけるかなとも思います。そういう意味では前述の私の楽観シナリオである417.7億くらいはいけるんじゃないでしょうかね。

利益については、これだけ増勢だと決算賞与も積極的に支出可能だと思いますが、それも考慮に入っているでしょうから、その中で5.9%の利益率というのは高いです。同社は決算賞与の関係だったり、小売の閑散期ということでQ4は利益率も下がるんですが、その期間でこれだけ見通せるというのは強いです。

ですが、ここまで上振れなくていいので、ぜひ余剰利益はより従業員に還元してもらいたいですね。それは給与という形だけでなく、より会社のエンゲージメントに繋がるような機会にしてもらいたいです。オフィスをより快適にするとか、福利厚生を充実させるとかですね。そして今後の事業展開に資するような投資をより強力に進めて頂きたいです。例えばマップカメラのサイトをみていると、やはりまだサイトの重さが否めません。こういう利便性をより高めるためにせっかくの機会をぜひ有効活用してもらいたいです。

4.さいごに

株価は先日の上方修正を打ち消すように戻ってきました。投資家にとっては、今の増勢がピークではないかという見られ方なのかもしれませんね。これだけカメラの新商品が目白押し、そしてロレックスの中古価格の高さと環境としては追い風です。そんな中で、会社が上方修正を出すと、好材料の出尽くしみたいな理屈が作用するようです。

こういう期待や需給の増減を抑えられるようになるとよりお金は増えるのかもしれませんが、あいにく疎くて、ずっと株握ったままです(笑)。

一方で長期の目線でみてみると、様々な外部環境によっていい時、悪い時もあるわけですし、特に嗜好性の高い商材を揃えているところからも、今後のマーケットの混乱も相まって、消費マインドの影響も気にされます。一方で会社のなそうとしていることは、ある程度ブレずにあり続けてくれています。辻本さんは離れましたが、後任のIR担当の方もきちんとコミュニケーションんをとってくれますし、CFOの方もきちんとされている方と伺っています。

今後、会社の規模も大きくなり、様々な対応が求められる中で、ボードメンバー含めてより多様的な方がアサインされ、積極的に成長志向をもって取り組んで頂けるといいなと思います。

それから、創業者の鈴木さんが全く表に見えなくなりました。社内ではきっとカリスマ性をもった方でしょう。小野社長もアルバイトからのたたき上げで今リーダーをされているわけですが、適度に独立して経営を成さる部分と、そうはいっても指南を受けるバランスをみながら運営していってもらえるといいなと思います。株主としては、鈴木さんの客観的な目線も含めて会社をより深く知れるよう、今年こど、株主総会に出席出来ればいいなと思っています。

頑張れ、シュッピン!