シュッピン(東証1部/3179) 2022/3 Q1決算精査

シュッピンの2022年3月期Q1決算が開示されました。当記事において決算の内容を精査したいと思います。あくまで個人的見解に基づき記載しておりますので、誤認等もあるかと思います。お気づきの点などございましたら、ぜひツイッターからお気軽にご指摘を頂ければ幸いです。

前回の決算精査記事です。残念ながら、株主総会はコロナ感染症のこともあり、参加自粛しました。

1.サマリ

前年のコロナ禍の影響もあって、一時的に売上が減少し、これに伴い、利益も減少していましたが、ここから通常モードに回復しました。大幅な増収増益ですが、前々期から比較すると8%の増収、28%の営業増益ということで同社の成長性期待からしたら特段驚く水準でもありません。かつ、既に月次情報の開示で売上も粗利レベルも想定されていましたから、特段驚きもありません。ただ、この緊急事態宣言に突入している中で通期も上方修正をかけてきたのはまぁ少し意外かなと感じました。

内容もAIMDの施策も機能していますし、仕入の状況もよく、全体として想定通りの状況だと思います。

2.財務数値

まずはPLの数値情報からみていきます。短信表紙から大幅な増収増益であることがわかります。とはいえ、同社は月次売上を開示していますから、売上は想定線、利益も前期に利益率は落ち込みましたが回復しています。月次情報からも粗利率が好調であることは想定されていましたから、利益面も想定通りの状況かと思います。これを含めて修正が入っています。

四半期単位でみると、まず売上は前年同期比で大幅増収ですが、直近の前期下期の各四半期からみると減収となっています。前期Q3から四半期売上は90億後半となっています。Q3はクリスマス商戦、Q4はカメラ新商品などの効果とロレックスの時計に起因して高水準でしたが、これをやや落ち着きがみてきたともいえます。

粗利率は19.3%ですから前期の19.7%より若干下がっています。これは時計の比率が高まっていることと、カメラの新商品(キヤノンのR5/R6など)の新品寄与もあってのことと思います。とはいえ、中古比率は高位でもあり、この水準は過去の期と比べても強く、これが月次コメントにもあった粗利も好調という事かと思います。

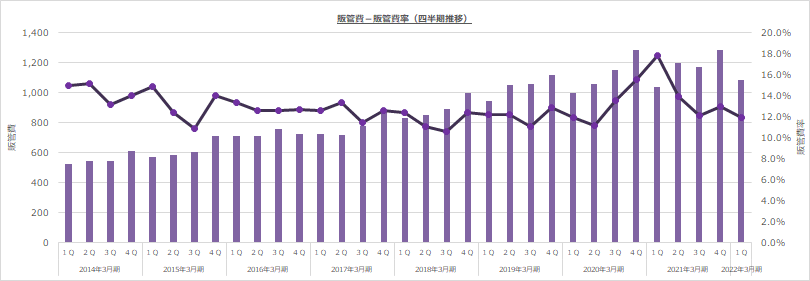

そして販管費率も大きく下がり、11.9%となっています。とはいえは額面としては10億余りとなっており特に変調はありません。今回は売上伸長が大きいこともありこのような低い販管費率で推移し、結果営利率も7.4%と高くなりました。この営業利益率は前Q3の繁忙期の6.6%を上回り四半期としては過去最高となります。

BSから棚卸資産をみておきます。同社が今後販売する価値ある中古品の在庫状況がわかります。近年戦略的に高額帯のロレックスの時計などを積んでいることもあり、額面も漸増傾向が続いています。今後にも期待を持てる内容かと思います。

ただ、在庫拡充の施策である下取・先取交換件数の推移をみると、漸減傾向にあります。もちろん、カメラの需要の季節要因もあり前年同期と比べると増加はしていますが、前期は最初の緊急時代宣言があったコロナ禍であったこともあり、その後大きく回復してきてからの漸減傾向です。

かつ直近では一眼からミラーレスへの還流という大きなトレンドがある中でこの下取・先取交換の利用ニーズも多かったと推察されますが、それでこの状況です。説明も高い水準を維持と説明がありますが、ちょっと注意をもっておきたいかなと感じました。

それから以下のスライドで四半期毎の業績予想の数値が把握できます。毎年この資料が出ると把握できます。繁忙期であるQ3で売上101億、営利5.7億で営利率は5.7%です。この数値は前期の状況をみると保守的な印象を受けます。

このような状況から業績予想を修正しています。

まずQ2の見通しですが、売上9,578百万円、営利487百万円(営利率5.1%)となります。また下期見通しは売上20,135百万円、営利831百万円(営利率4.1%)となります。

Q2については、前期の状況や7月月次の状況も踏まえるとニュートラルに策定しているように思えます。ただ、営利率はAIMDの効果等も発現する事を考慮するとコロナ前の前々期の6.3%位までは確保出来そうにも思えますが、各種施策や販売手数料も増えていますからね。

また下期については、前期比+3%の増収とマイルドにされている気もします。更に営利率4.1%は前期4.5%と同水準です。決算賞与などもQ4で予定しており、この辺りである程度調整もされると思いますが、今の状況が続くとしたら、トップライン主軸でもう少し上積み余地があるようにも感じます。

最後、おまけみたいですが、自転車は昨今のアウトドアブームの流れもあってかなんとか黒字化が定着してきた感じがします。一方で筆記用具事業は少額ですが、赤字転落が続いています。

3.さいごに

IR担当として長年務められた辻本CFOが退任されショックなのですが(辻本さんはポート(7047)にて新たなIR活動に従事されます)、同社の成長を今後も見守りたいと思います。コロナ禍という事情に加え、カメラ事業では大きな潮流の変化、そして時計事業ではロレックスや女性向け商材の拡充などの変化があり、ここにAI活用ということでマーケティング活動にも変化がみられます。こういったものを成長機会として今後も期待をしたいと思います。新たなCFOである林さんのご活躍にも期待をしたいと思います。

頑張れ、シュッピン!

(2021/8/5追記)

4.【追記】IR照会メモ

IR照会の結果をメモいたします。なお、私の心証に基づき脚色しています。また内容に応じて一部記載を割愛している箇所もあります。

従って記載メモはあくまで私の主観であり、事実や会社見解と異なる可能性を多分に含みます。ご参考程度として頂き、不明な点は直接会社のIRへご照会下さい。

・修正された業績予想は、期初計画に比して特に利益面が保守的にみえるが、今後のシステム投資や在庫の更なる拡充等のコストも想定したもの。

・自社サイト比率の向上は今後も戦略的に進める。特にモール利用者は新規顧客が多く、ここから自社サイトの様々な仕組みでより利便性を享受頂きながらお買い物頂けるようにあって欲しい。そのための各種施策も進めていく。

・一眼レフからミラーレスの還流が進む中で、中古の流通も活性化していると共に、一眼レフの価格も手頃になり合わせて活況となっている。

・足元の下取・先取交換件数は前期下期のR5/R6やα7などの大型新商品による急増からみると漸減傾向にあるが、それでも引き続き高水準であると判断している。

・AIMDは順調に稼働しており、今後も収益向上へ繋げていきたい。特に現状適用している商材を更に拡充させる事も検討し、より網羅的な対応を行っていきたい。なお、このような施策を展開しつつも、顧客目線に立って収益面もバランスを取りながら進めて参りたい。

・カメラ在庫は想定通りに仕入られているが、時計については、想定超の売上が続いていて、在庫をより拡充させQ3の繁忙期に備えたい。

・開示時間は今回様々な要因が重なり従来より遅れたが、今後は従来通りの時間に開示出来るように務めていきたい。

辻本さんがご退任され、新たなIR体制となりましたが、相変わらずやり取りもスムーズできちんと質問にもお答え頂きありがたい限りです。回答の中で、収益を高めていく意欲を持ちつつ、様々な投資を重ねていく姿勢は堅持されているのはいいです。それからAIという武器をようやく手にしてその効果を発現されつつ、顧客の信用という側面でバランスを取るという姿勢は、これまで辻本さんとも色々議論をさせて頂いておりましたが、そのバランスを大切にされていることで、中長期的にも支持されるプラットフォームとしてあり続けてくれるだろうという安心感も改めて感じました。

株価は決算を受けて高騰していますが、私はとことんセンスがないのか、全くこの動向が予見できませんでした。今回の決算好調も私は概ね想定通りなのですが、マーケットはポジティブに評価するのですね。何が織り込み済で、何が織り込み済でないのか本当にわからないです。今回は予め開示済の月次情報でも数値や利益率好調も明記されていましたしね。難しいですね。