7月22日~7月26日 ドル円見通し

目次

◆先週のドル円振り返り

◆トランプトレードの影響

◆今週のドル円見通し

◆先週の復習

トランプがの銃撃事件が市場に与える影響はどうか。への注目から先週は始まり、トランプ当選の確立が上がり、トランプの発言の影響力が強まった。週明けにパウエル議長が利下げ時期に触れなかったことでドルは買い戻しが起き、米小売売上高が予想を上回ったこともドル買いを後押しする結果に。しかし、円買い介入警戒感よりドルの上値は重く推移した。ベージュブックについては、露骨なまでの経済悪化は確認されなかったものの、経済活動の先行きという意味では鈍化が予想され始めた。その後のトランプ氏の「ドル高はイヤや、円安と中国元安はダメだ」との発言と、太郎デジタル相の「日銀は円安対策で利上げすべきだ」との発言が重なりドル円は下落(ファンダメンタルの根拠では、FRBメンバーのハト派内容の発言が重なっている)そこに神田さんが「介入はいつでも準備できている」との完璧なタイミングでの口先介入があり、ドル円は155円半ばまで下落。その後に鈴木財務の発言にて、「円安対策で利上げはしない。日銀は経済のデータに基づいて政策決定を下す」と太郎氏の市場への誤解を解消しに出、太郎氏自身も前言を撤回。日銀としては注意はしたが、円高への誘導だったので、実はナイスだと思っているのであろう。その鈴木氏の発言と、フィラデルフィア連銀景況指数が市場予想を上回ったことにより、米金利が上昇し、ドル高になり、ドル円は反発、その後は材料も方向感もなくドル円は157円半ばまで値を戻し週を終えた。

トランプ氏は「俺が大統領までの利下げはダメだ」ともいっているが、FRBは政治には一切関連しない方針を示している。さらに、トランプ氏はパウエル議長を任期まで続けさせるといっており、FRBメンバーの発言内容から、市場は9月利下げを織り込んだ状態で変化はない。

月曜日 (15日)

東京市場

祝日で休場。

ロンドン市場

トランプ前大統領の狙撃事件があったが、軽傷にとどまり、ドル買いが進行。ドル円は158.40付近まで上昇。その後、米利下げ観測から157.75近辺まで下落。

NY市場

パウエルFRB議長がイベントに出席し、ハト派的な発言から利下げ期待が高まり、ドル円は157.20近辺まで急落するも、すぐに反発。

火曜日 (7月16日)

東京市場

米株高を受けてリスク選好の円安が進み、ドル円は158.79近辺まで上昇。しかし、上値では介入警戒感が残る。

ロンドン市場

159円に接近したことで介入警戒が強まり、158.79近辺から軟調に推移。

NY市場

米小売売上高が予想を上回る(内訳は前週の消費者物価指数 (CPI) と同じようにガソリンスタンドが下落をけん引し、価格の高い自動車・部品も前月比-2%と大きく弱含んでいるが、オンライン小売は好調であり、エネルギー分野以外は比較的堅調)も、介入警戒感からドル円は買われず。利下げ期待に変化はなく、ドル円は158円台前半に下落。

水曜日 (7月17日)

東京市場

株安により円買いが強まり、ドル円は157.71近辺まで下落。

ロンドン市場

河野デジタル相が日銀に利上げを要求との記事やトランプ氏の「円と人民元がドルに対して安すぎる」との発言を受け、ドル円は156円割れ目前まで下落。

NY市場

円買い戻しが強まり、FRBメンバーのウォラー理事による「利下げが可能になる地点に近づきつつある」というハト派な姿勢からドル円は156円台前半まで下げを加速。

木曜日 (7月18日)

東京市場

ドル円は155.38近辺まで下落した後、鈴木財務相の指摘もあり買い戻しが優勢となり、156.57近辺まで反発。しかし、日経平均の大幅安により再び156円割れとなる場面も。

ロンドン市場

156円台へ買い戻され、156.59近辺まで反発。

NY市場

米株安がリスク警戒のドル買いを引き起こし、ドル円は157円台に回復。

金曜日 (7月19日)

東京市場

米10年債利回りの上昇と河野デジタル相の「日銀に利上げを求めているわけではない」との発言を受けて円が売られ、ドル円は157.86近辺まで上昇。6月の日本全国CPIは予想+2.7%に対し+2.6% (前回+2.5%) と前回より強い結果となり、このペースが維持されると日銀は追加利上げをしやすくなるだろう。

ロンドン市場

世界的なシステム障害の影響で一時157円台割れまで下落するも、システムはすぐに復旧し、157円台半ばへと買い戻される。

NY市場

ロンドン市場からの買い戻しが続き、157円台半ばを挟んでの推移。

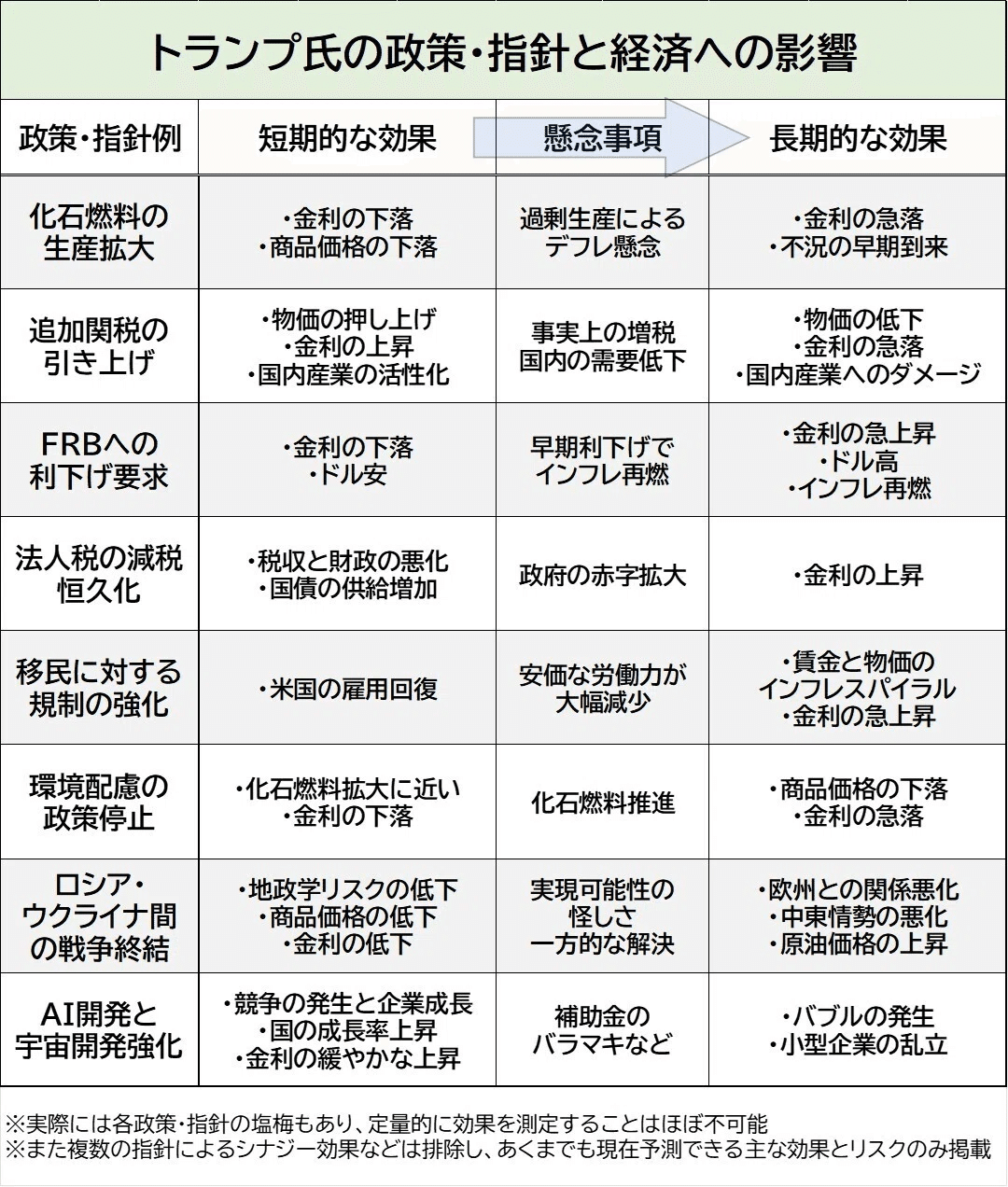

◆トランプトレードの影響

先週末のトランプ氏銃撃事件の後、トランプ氏が大統領に返り咲く可能性が65%まで上昇している。よって、今後の彼の発言一つ一つに反応し、市場は推移する可能性がある。

アメリカの大統領候補が銃撃に合い、その後、復活する物語はキリスト教文化のアメリカでは神格化される。よって、トランプ氏が大統領になる可能性はかなり高いだろう。

トランプ氏による政策の市場への影響は、現在のところかなり不透明であるが、いくつかの大手機関が分析声明を出している。

①米国の駐所得世帯に年間1700ドルの負担がかかる。

②8割の米国人の収入が減少する。

③関税吹き上げは米国労働者層の負担になる。

④インフレ率を1.1%引き上げ、GDPを0.5%下げる。

⑤FRBは追加で最大5回の利上げが必要になってくる。

などの分析が出されている。

しかし、実際に政策が行われるタイミングもわからない中、一概には言えないだろう。よって、このような分析はまだ早く、目を通すだけで、特に役に立たないと考える。

では、トランプ氏の一期目の状況をおさらいしておく。

トランプ前大統領時の状況

現在、市場ではインフレ率、金利が注目されており、トランプ氏が重視する米住宅取得可能指数と貿易赤字についても確認してみる。

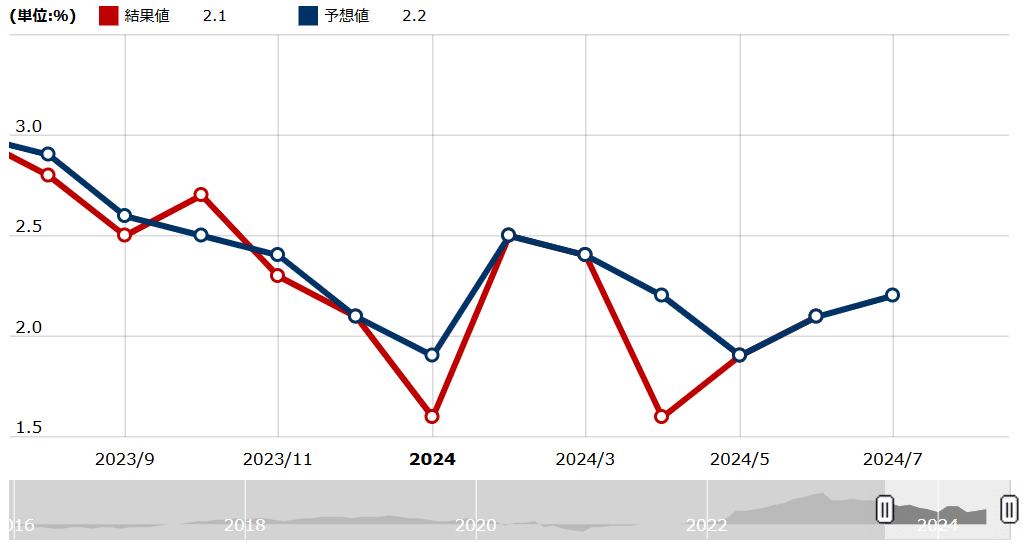

まずはインフレ率を見てみると、トランプ政権下でのコアCPIの推移は低く安定している。

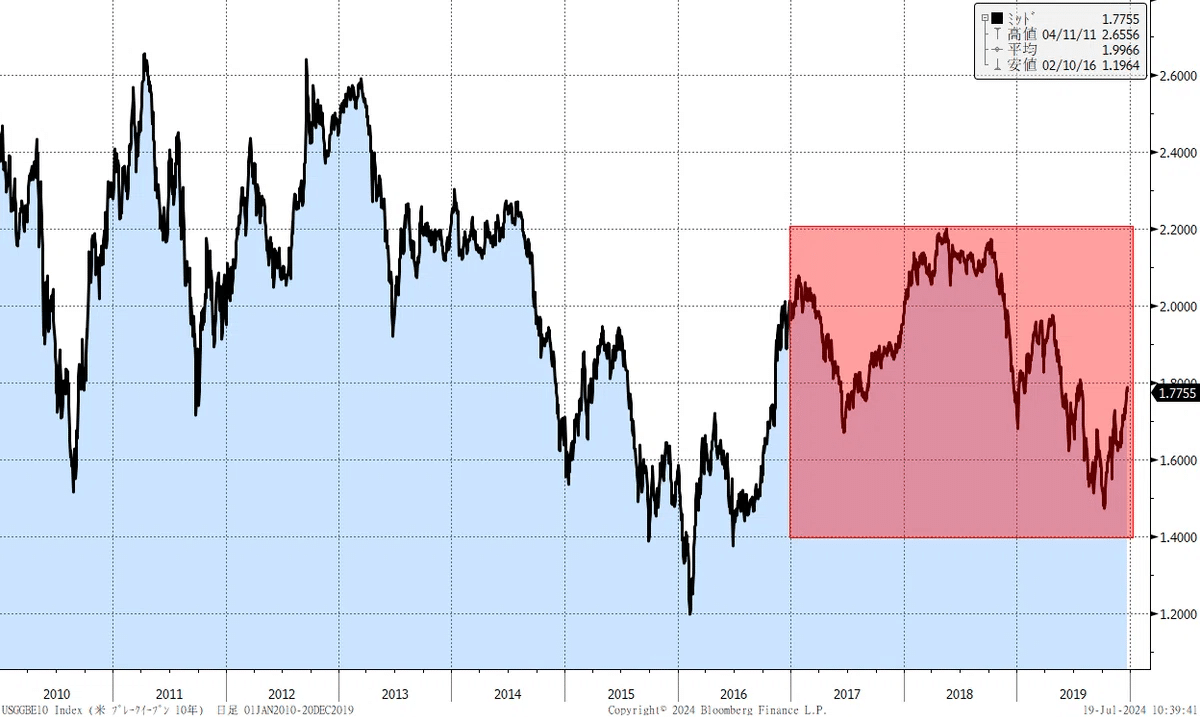

期待インフレ率と実質金利の和が金利なので、見てみると、期待インフレ率も前政権と比較しても、低い位置で安定している。トランプ氏の政策が先行きのインフレ懸念を生んでいないことが分かる。

実質金利は下の青い網掛け部分だ。概ね、低いレベルで推移していたことが確認される。

トランプ氏の1期目を振り返ると、コロナショックが発生する前までは、経済については良好な状態だったことが確認できる。

現在Bloombergの記事で見かける「タームプレミア」はどうだったのだろうか。財政赤字は米国債のタームプレミアムを上昇させたのだろうか?就任前の2016年後半はトランプ氏の財政拡張政策が警戒されタームプレミアムが急上昇したが、大統領就任後は一貫して低下している。

現在は米大統領選挙に向けて、ヘッドライン一つ、トランプ氏の発言一つで相場はパニックになり、予測が難しくなってくる。トランプトレード再開には民主党の大統領、副大統領候補の確定が必須だろう。トランプ前大統領時直後のドル円はドル高に振れたが、その後は徐々に円高で推移している。米大統領選挙の市場への影響へはあまり神経質にならないでもいいであろう。財政政策 (政府主導の経済政策) よりも金融政策 (中央銀行主導の経済政策) が経済へ与える影響が増した故の現象であり、トランプ氏がドル安を望もうとも「ドルの強さは金融政策次第」となることが証明されている。ファンダメンタル重視の分析を続けるべきなのは確かだ。

◆今週のドル円見通し

今週の重要指標

23日 23:00-

・米中古住宅販売件数

・リッチモンド連銀製造業指数

24日 22:45-

・米製造業・サービス業PMI

23:00-

・新築住宅販売件数

25日 21:30-

・米GDP

26日 08:30-

東京CPI

21:30-

・米PCEデフレータ

23:00-

ミシガン大学消費者信頼感指数

米国の政策金利を決めるFOMCが次週に迫っている。

このFOMCにて重要となる個人消費支出価格指数 (PCE価格) が金曜に発表される予定ですが、その前の国内総生産も含めそれぞれ注意していきたい。

米PCEデフレータについては前月比+0.2%弱とインフレ率の低下を確認できる内容になりそうだ。しかし、前月比に対してはプラスであることから、折込具合によっては一時的なドル買いも発生する可能性にも注意が必要だ。

東京CPIについては、予想以上の好結果になれば日銀会合前で利上げ期待を高めてくれる材料になる可能性もある。

今週の注目ポイント

来週はFRBメンバーのブラックアウト機関ということもあり、WSJのニック記者のリーク記事には注目である。PCE後に利下げタイミングについての発言や、予想以上の好結果の場合はどのような発言が飛び出すかを注意したい。

トランプ大統領の発言にも注目が必要であり、ドル安を望む発言に加え、利下げはするべきではないなどの支離滅裂な発言をしている。発言一つでドルの方向が二転三転しかねないので、注意が必要である。

日銀会合前ということから、リーク記事にも注意が必要である。

今週はヘッドライン次第でドル円は上下することが予想されることから、状況に合わせたデイトレードで攻めるのが主体になりそうだ。

ゴールドに関しては、トランプ氏の「11月まで利下げはするべきではない」という発言に反応し、2400ドルまでの調整が確認されている。しかし、政治ではなく経済データを重視するFRBは9月に利下げの予想に変化はなく、PCEの結果次第ではさらなる上昇も期待できそうだ。実際に過去の米利下げタイミング時にゴールドの価格は最低でも5%の上昇を見せている。

※本記事は投資助言に関するものではございません。投資判断は自己責任の上お願いいたします。