企業調査で使えるモデル、Altman z-score、Ohlson’s O-Score、Degree of Operating Leverage (DOL)、Piotroski F-score の4つを学ぼう

以下では、Altman z-score、Ohlson’s O-Score、Degree of Operating Leverage (DOL)、Piotroski F-score の4つを中心に、それぞれの概要や計算方法のイメージ、留意点などを整理します。どれも企業の財務リスクやパフォーマンスを測定する上で重要な指標・モデルですが、それぞれ着目点や想定しているリスクが異なるため、併用することでより多角的な分析が可能です。

1. Altman Z-Score

1-1. 概要

開発者: Edward I. Altman(ニューヨーク大学スターン経営大学院教授)

発表年代: 初出は1968年

目的: 企業の倒産リスク(破綻確率)を予測する

手法: 多変量判別分析を用いて、財務指標から1つのスコア(Z値)を算出し、一定の閾値を超えると「倒産リスクが高い」と判断

1-2. 主な財務指標

Altman Z-Score(オリジナル版)の式には、運転資本比率、留保利益比率、EBIT(利息・税引前利益)の総資産比、自己資本時価総額/負債簿価、売上高/総資産 の5つが用いられます。

例: オリジナルのZ式(製造業向け)

Z > 2.99 だと破綻リスクが低い

Z < 1.81 だと破綻リスクが高い

1-3. バリエーション

製造業以外も含めた改訂版や、プライベート企業向けに市場株価を使わないバージョン(Z’-Score など)も提案されています。

1-4. 留意点

元々は米国の製造業サンプルを使って回帰分析し、最適な係数を導いたモデル。業種差や国際会計基準の違いで数値が変わる場合があるので、適用の際は補正が必要です。

企業の「倒産リスク」指標であるが、粉飾の動機となる財務状態の逼迫度合いを見るうえで、Beneish M-Scoreなど不正検出指標との併用も有効です。

2. Ohlson’s O-Score

2-1. 概要

開発者: James A. Ohlson

発表年代: 1980年

目的: Altman Z-Scoreと同様に企業破綻確率を推定するが、ロジスティック回帰モデルを用いている点が特徴

手法: 複数の財務指標を独立変数、破綻の有無を従属変数としてロジスティック回帰を行い、O-Score を算出する

2-2. 主な財務指標

負債総額/総資産

Working Capital / 総資産

当期純利益 / 総資産

流動負債 / 流動資産

社歴(企業の年齢)

二値変数(当期純利益がマイナスかどうか 等)

その他の比率

これらを統合した結果、O-Score が大きいほど倒産リスクが高いとされます。

2-3. 特徴・留意点

Ohlsonは「Z-Scoreと比較してサンプル数を増やし、多くの産業を含んだ。」「二値変数を含めたことで解釈しやすい。」といった改良を志向しています。

一方で、Z-Score同様にサンプル特有の制約(時代・国・業種)があるため、実務で使うときは自社データへの当てはまりを検証する必要があります。

3. Degree of Operating Leverage (DOL)

3-1. 概要

目的: 企業の営業レバレッジ(固定費の割合が高いほど、売上増減に伴って利益が大きく変動する性質)を測る指標

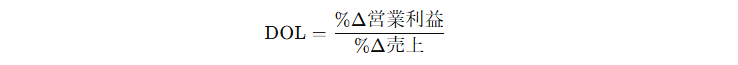

手法: 典型的には、売上の変化率に対して営業利益が何倍の変化を起こすかを計測する

3-2. 代表的な計算方法

たとえば、売上が10%増加したときに営業利益が20%増えるなら DOL = 2.0 というイメージ。

より短期的に見る場合には「貢献利益 ÷ 営業利益」や「変動費・固定費」の概念を使うなど、複数の計算アプローチがあります。

3-3. 解釈

DOL が高い → 固定費の構成比率が高く、売上が伸びると急激に利益が増える反面、売上が落ちると急激に利益が減るというハイリスク・ハイリターン体質。

不正リスクとの関連:DOLが極端に高い企業は、ちょっとした業績不振で経営が大きく揺らぎ、不正のインセンティブが高まる可能性があります。例えば「少しでも利益をかさ上げしないと赤字に転落」という状況が起きやすいです。

4. Piotroski F-score

4-1. 概要

開発者: Joseph Piotroski (米国スタンフォード大学などで活躍)

目的: バリュー投資(割安株投資)において、企業の財務の健全性・収益力をスクリーニングする

手法: 9つの判定条件を設け、それぞれを 満たせば1点、満たさなければ0点 として合計点 (F-score) を算出する。スコアが高いほど財務状態が良好とみる。

4-2. 9つの判定項目(簡易版)

ROAのプラス

当期ROAが前年より改善

営業CFがプラス

営業CF > 純利益(アクル―ルの少なさ)

総負債比率が減少

流動比率が上昇

自己資本に新たな希薄化要因(増資など)がない

売上総利益率が前年より改善

回転率(または資産回転率)が上昇

4-3. 使い道

本来は投資家向けに「割安な株の中でも財務の健全性が高い企業」を探すためのスクリーニングに使われます。

不正検出というよりは、利益の質が高いかどうかや財務状況が改善しているかをチェックする指標として活用できます。

F-scoreが低い企業は財務管理が厳しいか、リスクが高い可能性があるため、Beneish M-ScoreやZ-Scoreなどと合わせ、総合的に「不正や倒産リスク」を検討する事例もあります。

5. まとめ

Altman Z-Score

倒産リスクを多変量判別分析で数値化した代表的モデル。Z値が低いほど破綻確率が高い。

Ohlson’s O-Score

ロジスティック回帰を用い、破綻有無を0/1で判定するもう一つの倒産予測モデル。

Degree of Operating Leverage (DOL)

固定費構造を把握し、営業利益が売上変動に対しどの程度敏感に変化するかを測る。レバレッジが高いほど業績変動が激しく、リスクも高い。

Piotroski F-score

財務の健全性・収益力を9つの条件で判定し、合計スコアを算出。バリュー投資家が好む指標だが、不正・利益操作リスクの補完指標としても利用可能。

これらのモデルはそれぞれが異なる切り口(倒産リスク、不正リスク、財務健全性、コスト構造など)に焦点を当てています。企業分析や監査・内部統制の場面では、複数の指標を併用して初めてより正確なリスク評価ができるという点がポイントです。また、各モデルとも「特定の国や会計基準、時代背景のサンプルに最適化」されており、適用の際は補正・ローカライズを検討する必要があります。

とはいえ、Altman Z-Score や Ohlson’s O-Score は倒産リスクを簡単にチェックできるうえ、Piotroski F-score は利益の質・収益力をざっくり見極められるなど、いずれも実務で導入しやすい利点があります。ぜひこれらのモデルを使い分け、企業の財務状態とリスクを多面的に評価してみてください。