「CFOポリシー」財務・非財務戦略による価値創造第3版を斜め読み。柳モデルをもう少し探求してみたくなった私。

「CFOポリシー」財務・非財務戦略による価値創造 第3版を購入して斜め読みしたことがきっかけで、多くのファンの方と共有できることができるかなと思ってこのブログを書いています。私は第1版からの柳モデルファンなんです(笑)。MBA時代に柳モデルに興味を持った私。このブログでは、今更ながらですけど柳モデルの概要とその特徴、さらに批判的な視点や懸念事項について調べてまとめてみました。企業価値評価における非財務資本の重要性を再認識し、柳モデルの可能性と限界を探求して一緒に学べる人が増える一助となれば幸いです。

なお、本noteで利用しているモデルを説明するチャートなどはいろいろありますが、これが良いかなと思うものを私が画像検索して選んでおります。出所は左上に表示しております。

1 はじめに

a. 伝統的な企業価値評価の限界

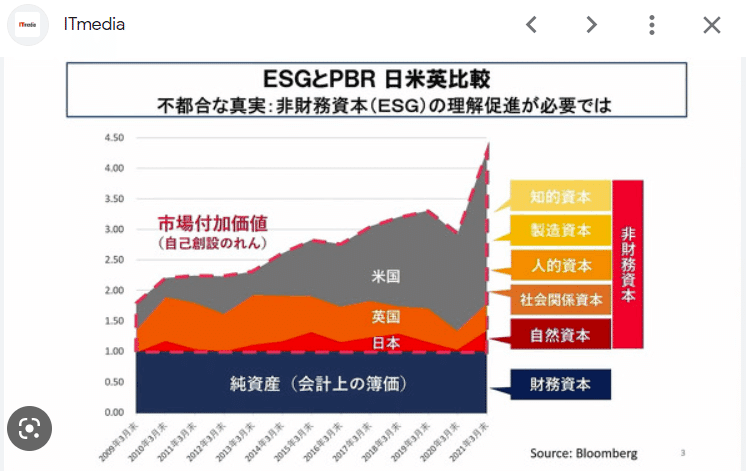

企業価値を評価する際、伝統的な方法として財務諸表を利用することが一般的です。これらの財務指標は、企業の業績や収益性を表すものであり、投資家にとって重要な判断材料となります。しかし、これらの財務指標だけでは、企業価値の全体像を捉えることが難しいことが指摘されています。特に、知的資本や人的資本、社会資本などの非財務資本が企業価値に与える影響は、財務諸表だけでは評価できません。

b. 柳モデルの概要紹介

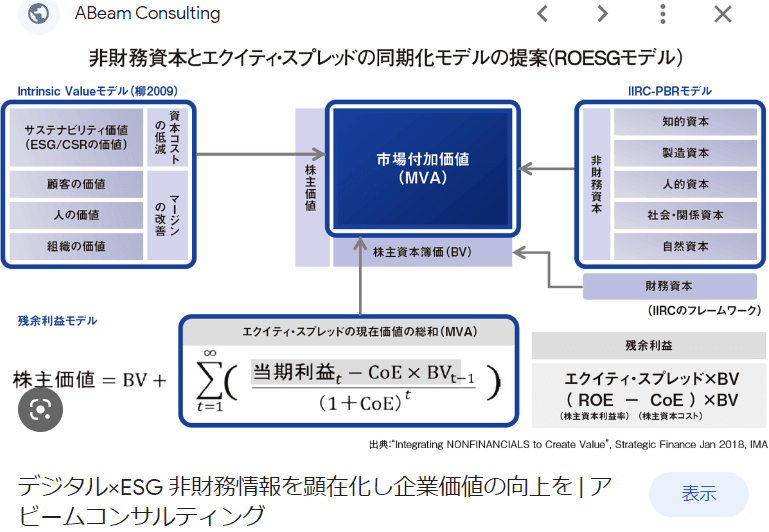

この問題を解決するために開発されたのが、柳良平氏による柳モデルです。このモデルは、従来の財務指標に加えて、非財務資本の影響を考慮した新たな企業価値説明モデルです。企業価値の向上に貢献する投資効果をより正確に評価することを目指しており、知的資本、人的資本、社会資本などの非財務資本が企業価値に与える影響を総合的に捉えることができます。これにより、投資家はより緻密な企業価値評価が可能となり、適切な投資判断を下すことができるようになります。

2 柳モデルの主な要点

a. 非財務資本の評価

柳モデルは、企業価値をより総合的に捉えるために、従来の財務指標だけでなく、非財務資本の評価を含めます。知的資本、人的資本、社会資本などの非財務資本が、企業の競争力や成長性に大きな影響を与えることから、これらの資本を評価することで、企業価値の本質をより正確に把握することができます。

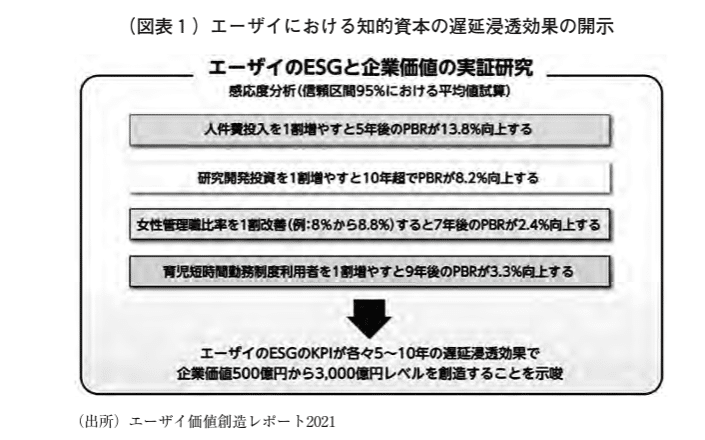

b. 遅延浸透効果

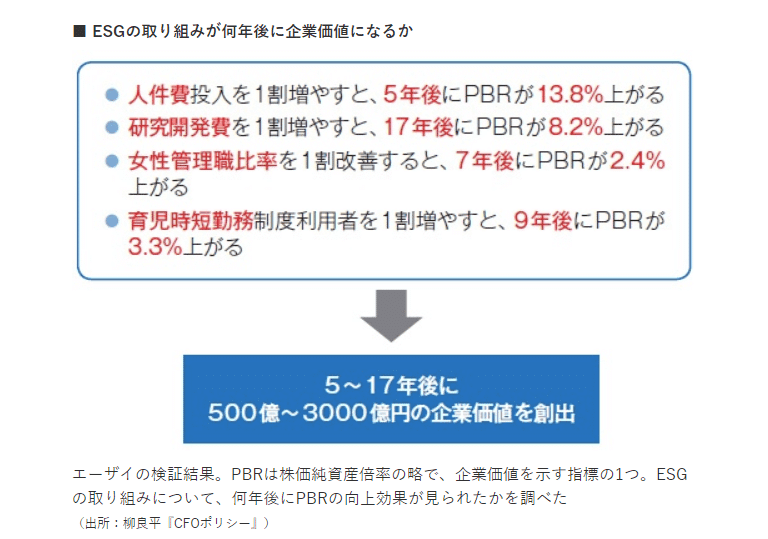

柳モデルでは、投資が成果として実を結ぶまでの時間を「遅延浸透効果」と呼びます。非財務資本が財務資本に転換されるには時間がかかるため、この効果を考慮することで、企業価値の長期的な推移をより正確に評価できるようになります。遅延浸透効果を理解することで、投資家は短期的な業績変動に惑わされず、長期的な視点で企業価値を判断することができます。

c. 投資効果の予測

柳モデルは、非財務資本への投資が企業価値に与える影響を定量的に評価することができます。研究開発投資などの非財務資本への投資が、企業価値の向上にどれだけ寄与するかを数値で示すことができるため、投資家はより具体的な投資判断を下すことができます。例えば、研究開発投資を1割増やすと、PBR(株価純資産倍率)が一定期間後にどれだけ拡大するかといった予測が可能です。

d. 比較分析

柳モデルを用いることで、異なる企業や業界間での投資効果や非財務資本の評価を比較分析することができます。これにより、投資家は企業や業界ごとの特性や投資効果の違いを理解し、適切な戦略的投資判断を下すことができます。また、企業経営者も自社と競合他社の非財務資本の強みや弱みを把握し、戦略的な意思決定に活かすことができます。柳モデルによる比較分析は、企業価値の向上に向けた最適な投資や資源配分を見極める上で非常に有用です。

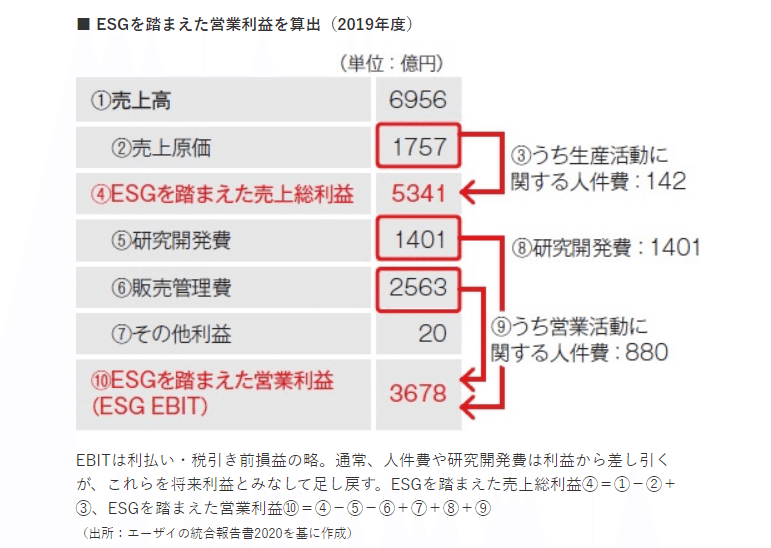

エーザイの19年度の営業利益は1255億円で、20年度は880億円と減益の見通しだ。「コロナの影響を受けて業績が悪化するのか」。投資家のこうした質問に対して柳CFOはこう反論する。「ESG EBITを見ると19年度は3678億円で、20年度も3600億円台を想定している。これはコロナ禍においても人的資本と研究開発への投資を緩めず、将来利益を追求するという意思の表れだ」。

柳CFOは、さらにこのように迫る。エーザイのPER(株価収益率)は現在40倍程度と割高感がある。しかし、ESG EBITを踏まえた利益で考えるとPERは13倍程度で日本企業の平均を下回る。「こう考えるとエーザイ株はまだ割安と見なせるのではないか」。

3 柳モデルの課題と懸念事項

a. 非財務資本の定量化の難しさ

柳モデルは非財務資本を評価するために定量化を試みますが、知的資本や人的資本、社会資本といった要素は非常に抽象的で主観的なものが多く、その定量化が難しいという批判があります。また、非財務資本の評価基準が異なる企業や業界間で比較する際に、一貫性が欠ける可能性が指摘されています。

b. モデルの適用範囲

柳モデルは企業価値を評価する際に非財務資本を考慮する点で革新的ですが、すべての企業や業界に同じように適用できるわけではないという懸念があります。特に、非財務資本が重要な役割を果たす企業や業界に対しては有益である一方で、財務指標が主要な評価基準である企業や業界には限定的な効果しか持たない可能性があります。

c. 遅延浸透効果の予測の難しさ

柳モデルでは、投資が成果として実を結ぶまでの時間を遅延浸透効果として捉えますが、この効果の正確な予測は非常に難しいとされています。遅延浸透効果の期間や影響の程度が企業や業界、投資の種類によって大きく異なるため、一律の指標や基準を設定することは困難です。

d. 情報開示の問題

柳モデルを適用するためには、企業が非財務資本に関する情報を開示することが前提となります。しかし、企業によっては競争上の理由から、非財務資本に関する情報を十分に開示しない場合もあります。このような情報非対称性の問題が解消されない限り、柳モデルの有効性は制限される可能性があります。情報開示は特に難しいところであり、エーザイ発行する統合報告書レベルまでが上場企業全体に広がるには時間もコストもかかりそうです。

4 まとめ

a. 柳モデルの有益性と限界の再確認

柳モデルは、従来の財務指標に基づく企業価値評価に非財務資本の影響を取り入れることで、より総合的な評価が可能となる点で有益です。しかし、非財務資本の定量化や遅延浸透効果の予測など、いくつかの限界や課題が存在します。

b. 適切な利用方法と注意点

柳モデルを適切に利用するためには、企業や業界の特性を理解し、非財務資本の重要性を正確に把握することが重要です。また、情報開示の問題や適用範囲の制限を考慮し、柳モデルを他の評価手法と併用することで、よりバランスの取れた企業価値評価が可能となります。

c. 今後の展望

柳モデルは企業価値評価の新たなアプローチを提供していますが、今後も研究が進められ、より精度の高い非財務資本の評価方法や遅延浸透効果の予測モデルが開発されることが期待されます。また、企業による情報開示の透明性が向上し、柳モデルの適用範囲や有効性が広がることが望まれています。でも、まだまだ難しい要素もあるモデルです。こうした解説が浸透し柳さんの考えがもっと広まることで日本企業の企業価値向上が進むことを願っています。日本のCFOが頑張らないとね!

参考サイト:もっと詳しく知りたい方へ!

知的資本のPBRへの遅延浸透効果:「アスタミューゼスコア」と「柳モデル」の応用 月間資本市場 柳・杉森