会社を売却したのになぜ創業者はキャッシュレスになるの??

先日Origami Payがメルペイに買収されるニュースが流れました

通常であれば、M&Aで創業者も株主もキャピタルゲインが得られてハッピーだねとなります

しかし、今回はそうではないかもしれないです

まず、Origamiへの出資者でもあり事業提携していたクレディセゾンからの支援がなくなりました

そこで、やむを得ずメルペイに調達時よりもかなり低いバリュエーションで買ってもらったという見方が多いように見受けられます

さらに創業者のリターン0円かもという情報も

オリガミ終了か、、、8年間もスタートアップやって、創業者リターンが0円というのは辛すぎるな

— 津崎桂一/Keiichi Tsuzaki (@seimeitsuzaki) January 23, 2020

FinTech系はPMF達成していなくても謎な大型ファイナンスができてしまうけど、規制産業なのでそんな短期間でスケールするわけないし、FinTech起業家は自社のコントロールを失わないよう常に冷静でいないと

仮に、創業者が10%株式を持っていて、メルペイが10億円で買ったなら

創業者へは1億円(10億円×10%)のリターンがあるはずです

会社無くなるのは辛いけど、1億円入るならいいかと思っちゃいますが

ベンチャーファイナンスの場合はそう単純にならないのです

キーワードは優先株式です

本件の売却額はわかりませんが仮説を元に創業者のリターンがいくらか検討します

※売却額は来月に出るメルカリの四半期報告書を見ると明らかになると思います

(2/6の報道で1株1円の259万円で譲渡のことです。想像以上のインパクト、、、、)

https://diamond.jp/articles/-/228034

1.優先株式とは

創業者リターンの検討の前に、ベンチャーファイナンスにおける優先株式とはどういうものか簡単に説明します

ベンチャーファイナンスで用いられる優先株式は普通株式よりも有利な条件で残余財産の分配(会社売却の際に得られるリターン)が受けられる権利の付いた株式をいいます

例えば、10億円で会社売却したら7億円は優先株式の持分割合でリターンを分配し、残った3億円については、普通株式所有者と優先株式所有者の持分割合でリターンを分配するといったものです

2.残余財産優先配分

上記の例のように、優先株式は普通株式の所有者に先立ち一定額を自分たちに配分することができます

これを残余財産優先配分といいます

次になぜこのような条件をつけるかについて解説します

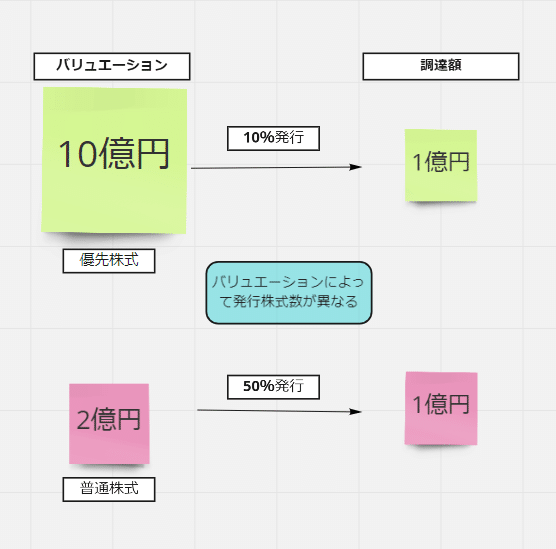

ベンチャー企業の創業者は資金調達の際にたくさんお金は欲しいけど

自分たちの持分割合の希薄化はできるだけしたくないと思っています

一方でVC等の資金提供者側は、成功してほしいから資金を出すのは構わないけど、失敗したときのリスクヘッジをしたいと思っています

そこで両者のデメリットに対応した形で優先株式が発行されるのです

優先株式は普通株式よりも高いバリュエーションで資金調達ができるため創業者の株式の希薄化を防ぐことができます

一方で事業が失敗した場合には、会社を売却し、その売却額は優先的にVC等へ配分されるため投資家側の損失を最小限に抑えることができるのです

3. 条件定義

次に仮説として条件定義を行っていきます

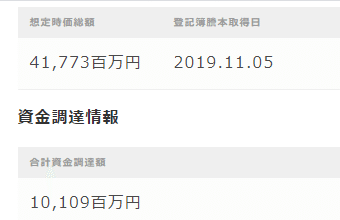

①優先株式による調達額…100億円

これはSTARTUPDBを参考にしています

②残余財産優先配分額…1倍

会社売却の際はベンチャー企業へ出資した金額と同額(1倍)を、優先株式を所有している企業へ優先的に配分されることを意味します

優先株式発行している企業の謄本を見ると残余財産優先配分額は1倍にしているところが多いです

③会社売却額…50億円

完全にノリです

正確な数字は開示されるまでわかりません

4.創業者のリターンはいくらか

言わずもがな0円です

念ためロジックを説明すると

残余財産優先配分額1倍の付いた優先株式を100億円を調達しているため

会社が100億円以上にならないと創業者へは1円も入りません

従って優先株主である投資家に50億円全部を持っていかれてしまいます

といっても投資家側も50億円損している状態です

5.まとめ

今回は売却額が公表されていないため

創業者の実際のリターンの額はわかりませんが

MAしてもキャッシュレスになるケースはあるという事例説明に使わせてもらいました