【完全版】つみたてNISAのはじめ方〜コレで全てわかる!〜

こんにちは!サラリーマン投資家 まっけんです!

本noteでは、

つみたてNISAに関する基礎知識・始め方など、その全てをまとめてます!

具体的な内容はこんな感じ!

【無料エリア】

つみたてNISAって?始め方、オススメの投資先 など

【有料エリア】

つみたてNISAをもっとお得に活用する方法、出口戦略について

無料エリアで口座の開設からつみたてNISAのつみたて設定が終わるまで

その全てを説明していますので安心して下さい!笑

少しでも多くの人の助けになればと思います!

また、興味あればぜひ最後までご覧いただけると嬉しいです!

ちなみに僕は誰かというと...

社会人2年目25歳 某メーカーでエンジニアとして働いています。

主にInstagramで、資産運用やお金に関することを発信中!

興味ある方はぜひご覧ください(タップで飛べるよ!)

\ Instagram: @makken.dojo /

また、下の「♡」ボタンを押して「❤︎」にしてもらえると嬉しいです!

では、早速ですが...

最近、「資産運用」や「つみたてNISA」という言葉をよく耳にしませんか?実は、今、つみたてNISAの口座数はどんどん増えています(↓参考数値↓)

金融庁調査(2020年12月末時点・確報値)

きっとみんなどこかで経済的な不安を感じているんだなぁと...

実際に僕も働き始めてから

その必要性を感じて『資産運用』を始めましたしね!

そんなわけで、今回は資産運用の中の特にオススメな『つみたてNISA』について色々とまとめているんです!

最初ってわけがわからないことだらけで、めちゃくちゃ不安ですからね〜

この記事を見ながら

みなさんがスムーズにつみたてNISAを始められると嬉しいなぁと思っています。

この順番で説明していきますね!

0. そもそもNISAって?

NISAとは、『少額投資非課税制度』のことです。

「はい、いきなりなんなのそれ!?」と思いますよね笑

簡単にいうと『NISA制度』とは

毎年一定金額の範囲内で購入した金融商品から得られる利益からは税金とらないよ

という制度。

通常、株式投資で得た利益には一律で20%の税金がかかります

<通常>

10万円の利益 → 2万円の課税

100万円の利益 →20万円の課税

1000万円の利益 →200万円の課税

これをみると、ばかにならない額取られるなぁと思い知らされますよね!

この課税が0円になるのがNISA制度なんです!

<NISA制度の場合>

10万円の利益 →0万円の課税

100万円の利益 →0万円の課税

1000万円の利益 →0万円の課税

また、NISA制度には

『つみたてNISA』

『一般NISA』

『ジュニアNISA』

なるものがあります。では、それぞれの特徴を簡単に説明いきます!

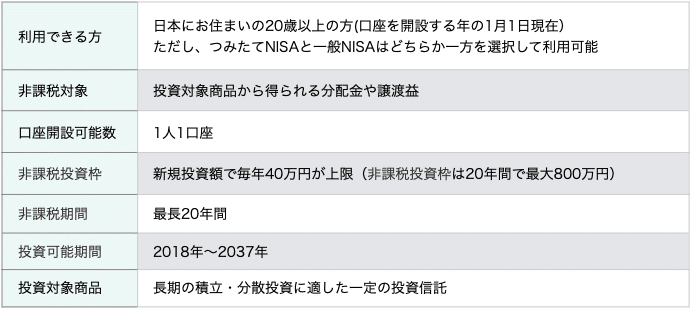

1). つみたてNISA

つみたてNISAの内容はこんな感じ!

『毎年40万円』を上限に、つまり、『毎月33,333円』のペースで運用できます!

そして一度買ったものを『20年以内』に売れば、

その利益にかかる税金は『0円』!

また、この『つみたてNISA』の対象が『投資信託』という金融商品なのも初心者にとって非常に嬉しい点です。(投資信託は、金融機関等の投資のプロが僕たちの代わりに運用してくれる金融商品です。)

つみたてNISAのイメージ図を載せておきますね!

2).一般NISA

一般NISAの内容がこちら(↓参考↓)

つみたてNISAとの違いは、

・非課税投資枠が年120万円である点

・非課税期間が5年である点

・投資対象商品に投資信託だけでなく株式も入っている点です。

また、つみたてNISAは一般的に毎月コツコツが主流ですが、一般NISAでは一気に120万円どかーんと買うことの方が主流です。

選択肢が多く、期間も短い、投資額も比較的多めなため、投資初心者が上手に使うには難しい制度だと思っています。

3)ジュニアNISA

最後にジュニアNISAです。内容はこちら(↓参考↓)

ジュニアNISAは、子供の将来への備えをサポートするための非課税制度で運用・管理は、原則として親権者や祖父母(二親等以内の親族)が代理で行います。

内容自体は、非課税投資枠の少ない一般NISAを想像してください。

また、注意点として

原則18歳までは、引き出せないことがあげられます。

その一方で、子供が二十歳になると自動でNISA口座を開設してくれることがメリットですかね!

ということでNISAについてある程度知っていただけましたか?

色々と話しましたが、結局伝えたいのは

『つみたてNISAは簡単で、初心者に一番オススメ』ということ!

少しでも興味を持ってもらえたなら、ぜひこれ以降も読んでつみたてNISAを始めてみましょう!

1. つみたてNISAにオススメの証券会社は?

オススメは『楽天証券』です!理由は以下の通り!

・対象商品が充実している

・100円からでも積み立てが可能

・楽天ポイントも貯まる!(月500pt(年間6000pt)が上限)

・積立頻度の選択肢が幅広い

個人的には、楽天ポイントが貯まるのがデカいです!笑

毎月、そのポイントでハーゲンダッツ買っても良いんですから!笑

ただし、ポイントをもらうためには下記2点を守る必要があるので

その点は要注意です!

・楽天カードを作る(家族カードではNG)

・楽天カードで積み立ての引き落としをする

また、もし楽天証券口座を少しでもお得に開設したいのであれば

紹介プログラムなるものもあります!

このプログラムを使えば、最大で2万円分の楽天ポイントがもらえる可能性も!?

興味のある方はインスタでDMいただければ、紹介しますよー!

(DMをクリックでインスタのアカウントに飛べます)

2.口座開設のために準備しておくべきものは?

本人確認書類が必要なので

下記のような書類を準備するところからが始まりです!

①マイナンバー(個人番号)カード

②運転免許証+個人番号通知カード

③運転免許証+住民票(マイナンバー記載)

④パスポート+住民票(マイナンバー記載)+健康保険証

と少し複雑ですが、つまり

・マイナンバー

・顔写真

・住所

それぞれの確認書類が必要というわけです!

マイナンバーカードがない場合は住所の確認書類が2点必要になり、この時、提出する書類は必ず『同じ住所』であることが必須です。

引っ越ししたてだった僕はこれで苦労してなかなか開設できなかったので...

あともちろんですが、自分が住んでいる住所を登録してくださいね!

3.口座開設手順

まだ口座を持っていない方は『口座開設手続き』を行う必要があります!

手順は全部で『7STEP』です。

1).メールアドレスの登録

まずは楽天証券のホームページ内にある、「口座開設」のボタンをタップして申し込み手続きをします。(下図の右上の赤ボタン)

申し込みの際には、メールアドレスの登録が必要になるのでメールアドレスを入力して送信フォームを押します。

なお、既に楽天会員に登録済みの方は

ここでのメールアドレス登録は不要です!

2).確認メールを受信後、記載されているURLをタップ

登録したメールアドレスに、「確認メール」が届きます。

その確認メールに記載されているURLをクリックする事で申し込み手続きを進めることができます。

3).本人確認書類の提出

ここで先ほど準備した書類の出番がやってきました!

2)の確認メールのURLをクリックすると『本人確認書類』の提出を求められます。本人確認書類の提出方法については、次の2つの方法があります。

※「個人番号通知カード」には顔写真がないため、提出方法は『書類アップロードで本人確認』に該当

また、それぞれの方法で、本人確認書類の提出手順は次の通りです。

4). 本人情報の入力

氏名、住所などの本人情報を入力します。

『スマホで本人確認』をした場合

→ログインパスワードもあわせて登録する必要アリ

『書類アップロードで本人確認』をした場合

→ログインパスワードは登録する必要ナシ

(※この時点では設定する項目は出てきません)

登録したパスワードはログインをするために必要なので忘れないように!

5). ログインIDの受け取り

本人情報の入力まで完了すると、楽天証券で口座開設の審査が行われます。

審査に通過すると・・・

『スマホで本人確認』をした場合

→ログインIDがメールで送付される(翌営業日以降)

『書類アップロードで本人確認』をした場合

→ログインIDと初期パスワードが郵送で届く(約5営業日)

ログインIDは「変更不可」なので忘れずに必ずメモしておいてください!

6). 取引の初期設定

ログインIDが送付されたあとは、マイページへのログインが必要です。

IDとパスワードを入力してログインを完了させると、次は取引を始めるための初期設定が必要です。

設定項目は以下の2つで、これらの設定は5分程度で終わります。

・取引暗証番号の設定

・勤務先情報の入力

7). マイナンバーの入力

最後にマイナンバーカードや個人番号通知カードに記載されているマイナンバー(個人番号)を入力すると、取引を開始することができます。

※本人確認書類の提出時に、マイナンバーカードをスマホで提出した場合は入力する必要はありません。

4. つみたてNISAの設定について

ここまで来るとあと少しです!最後はこの『3STEP』です。

1).NISA口座の開設申請

楽天証券の口座開設時には「総合口座」のみ開設されています。

ですが、これだけではつみたてNISAは始められません。

NISA口座の開設を申請する必要があります。

まず、メニューの『はじめての方へ』

→『NISA・つみたてNISA』のタブをクリックして

次にオレンジボタンの『今すぐ、NISA口座申し込む』をクリック!↓

この時、一般NISAにしますか?つみたてNISAにしますか?のような選択肢が出てくると思います。

皆様はつみたてNISAの口座を開設したいはずですのでもちろん『つみたてNISA』を選択してください。

2).ファンド選び

自分の方針にあったファンドを選択してください。

正直未来のことは誰にもわからないので

銘柄選びに正解はありませんが・・・

ここでは、この中から選んでおけば間違いないと僕が思うものをいくつか紹介します!

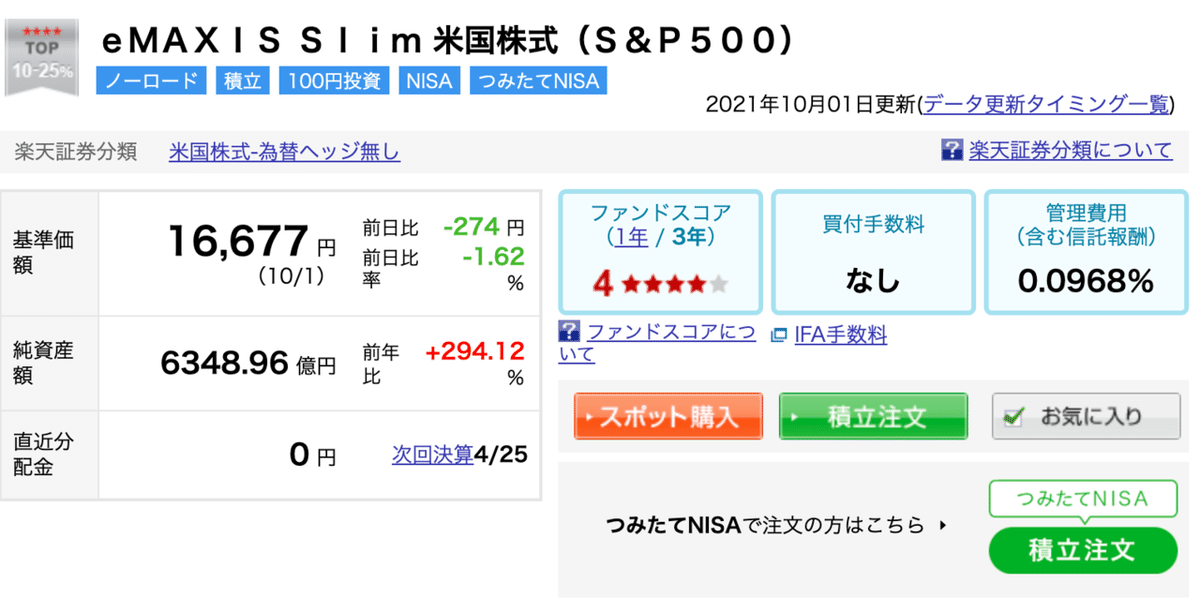

・eMAXIS slim 米国株式(S&P500)

→アメリカの主要指数。アメリカの優良企業500社で構成される最強指数です。先進的なアメリカの経済成長を信じるならこれ!

・eMAXIS slim 全世界株式(オールカントリー)

→先進国・新興国を含めた全世界の主要国の株式に投資できる。

アメリカが約60%、日本が約10%、フランスが約7%、中国が5.3%...ext.

攻めと守りのバランスがGOOD!

・eMAXIS slim 全世界株式(除く日本)

→1つ上の指数から日本を除いたもの。

日本に住んでるから、日本はいいや、でもその他アジアの新興国や欧州、アメリカに分散投資したいならコレ!

・eMAXIS slim 先進国株式

→eMAXIS slim 全世界株式(除く日本)から、さらに新興国(中国や韓国等)を除いたもの。先進国だけで分散投資したいならコレ!

・楽天・全米株式インデックス・ファンド

→上のeMAXIS slim 米国株式(S&P500)はアメリカの優良企業500社で構成される指数に連動していましたが、こちらはアメリカの上場企業全てで構成される指数に連動。

eMAXIS slim 米国株式(S&P500)よりも分散性を持たせるならコレ!

この5つ、正直どれも素晴らしいです。

長い目で見れば、確実にお金が増えると思います。

検索するときは名前をコピってください!

選定基準ですが

連動する指数として不安が少ないもの。運用コスト(信託報酬)が安いものを選んでいます。20年間積み立てる中で、ばかになりませんからね!

下図の管理費用が運用コストのことです。

また、目論見書はそのファンドの内容が詳細に記載されています。

色々と比較してみると、勉強になるのでオススメです!

※ここで1点、注意事項!

投資は自己責任です。

言われた銘柄をよく理解せずに買うのはやめましょう。

自分で考えて決めることが成長の第一歩です。

後々出てきますが、目論見書なるもので対象商品の説明が見られます。

必ずきちんと目を通して納得した上で購入を決めましょう。

自分で購入理由を説明できるようになるのがベスト!

ちなみに参考までに。僕は、

・eMAXIS slim 米国株式(S&P500)

・eMAXIS slim 全世界株式(オールカントリー)

を両方積み立ててます。

もうすぐ半年経ちますが、こんな感じ。

半年でこれだけ増えるからびっくりですね!

3).積み立て設定

ファンドを決めたら、次はどうやって積み立てるかを設定をします。

決めたファンドのページの画面右下の

『つみたてNISAで注文の方はこちら▶︎』をクリックしてください。

設定項目は以下の通り。

(a).引き落とし口座と引落日を選択

(b).積み立てタイミング設定

(c).積み立て額と分配金コース設定

(d).増額設定

(f). ファンドの最終確認

(a). 引き落とし口座と引落日を選択

下記のような選択肢がありますが

真ん中の『楽天カードを使ったクレジットカード決済』がオススメです。

投資信託の積立額に対して1%の楽天ポイントが貯まるからです!

クレジットカード積立設定の上限は『毎月50,000円』。

毎月の積み立て方法を工夫して、5万円を1年間積み立てるだけで6,000Pももらえるのはめちゃくちゃお得ですよね!

※もし5万円を超える額を積み立てる(NISA以外や今年残り僅かなタイミングで始めて枠40万円を使い切る)場合は、一番上の『証券口座(楽天銀行マネーブリッジ)』がオススメです。

これにより、つみたて額が証券口座内の金額を超えていても、楽天銀行から不足分を自動で補填してくれます。

(b). 積み立てタイミング設定

どれくらいの頻度で積み立てるかを決めます。

下のような画面が出てくるので、

積み立てタイミングを「毎月」か「毎日」を選択しましょう。

ただ正直これはどちらでも良いと思っています。

つみたてNISAを行う上で大事なのは、

『長期的に成長するファンドを選べるか』と

『きちんと続けられるか』なので!

ちなみに僕は毎月の設定にしています。

(c). 積み立て額と分配金コース設定

積み立てタイミングを選択すると、そのファンドに対して、月いくら積み立てますか?といった内容の項目が出てくるので金額を入力しましょう。

入力する金額は、青いブロック内の積立可能額内に収めてくださいね

(僕はすでに設定済みなので可能額が0円になってます。)

このとき複数のファンドを積み立てる場合は

各ファンドのつみたて額のバランス調整もしてください。

また、分配金コース設定は、「再投資型」を選択しましょう!

「再投資型」とは、投資額に応じてもらえる配当金を再びそのファンドの購入に使う方式のことです。これをしておくことで「複利(利息に利息が乗って、どんどんお金が増えるとんでもない現象)」の恩恵を受けられます!

少しでも多くお金を増やしたいのであれば必ずしておくべき設定です。

それらを入力すると下図に、どんな感じで積み立てていくかが出てくるのでここでチェックしておきましょう。

(d).増額設定

これは毎年1月以外の月から積み立てを始める人に必須の設定です。

例えば、6月からつみたてNISAを始めた場合、その年は残り6ヶ月しかありません。そのため、月33,333円のつみたてでは枠が余ってしまいます!

それを防ぎたい方は「増額設定」をしておく必要があります。

今年の残り枠に対して、

自分がどれくらいの金額を積み立てていくかを決定できます!

例えば、6月から始めた場合...

残り6ヶ月×33,333円/月=199,998円ですが

増額設定で毎月の積み立て額を16667円増額すれば

その年でも約30万円を積み立てられることになるんです!

もちろん、こちらの増額分に対しても、ファンドごとの調整が可能です!

増額分の目安もきちんと表示されるのでその額に収まるようにしてください

設定すれば、再度積み立てスケジュールが表示されます。

自分の認識と違いがないかをきちんと確認しましょう。

※積立設定の申込み締切日は、『毎月14日』。原則、翌月(翌月14日の引落し→翌月24日のお買付)からの積立開始となります。

1月から始めるためには前年12月14日までに設定しておく必要があります。

ちなみに僕の設定はこんな感じです↓

参考にしてみてください!

(f). ファンドの最終確認

最後に目論見書という、積み立てるファンド(銘柄)についての説明を読んで設定完了です!

お疲れ様でした!

最後に

・つみたててる間、絶対すべきでないこと

・20年経ったらどうする〜出口戦略〜

・もっとお得につみたてNISAをする方法

を有料で公開いたします!

つみたてNISAをより効率的に使うために必須の知識です!

ここでの100円はきっと別の形で還元されることでしょう!

気になる方はぜひ購入して読んでみてください!

ここまでご覧いただき、ありがとうございます!

下の「♡」ボタンを押して「❤︎」にしてもらえると嬉しいです!

5. 設定した後のお話...

1).つみたててる間、コレだけは絶対しないで!

実は、つみたてNISAは始めてからが一番大事です。

ですので、ここでは設定してから皆さんが一番とってはいけない行為を紹介してきます!それは...

「株価暴落時に不安になって売ってしまうこと」

投資をしてみるとわかりますが

お金が減っていく状態というのは精神的に来ます笑

今この記事を読んでいる人は、

おそらくつみたてNISAから投資人生をスタートする人が多いと思うのできっとお金が減っていくことに慣れていないはずです。

その時に絶対してはいけないのが『狼狽して売ってしまうこと』なんです。

そもそも『つみたてNISAの強み』ってなんだかわかりますか?それは

<つみたてNISAの強み>

・時間を味方につけられること

・長期目線でみると確実に成長するインデックス(指数)に投資できること

この2つの強みがあるので

つみたてNISAはInstagramでもよくみるくらいに流行ってるんです!

ここでみなさんが思ったことに回答していきたいと思います

疑問①

「ほんとにコレからも成長するんですか...?」

例えば、先ほど紹介させていただいた「eMAXIS slim 米国株式(S&P500)」は、アメリカの優良企業500社で構成される指数『S&P500』に連動しています。

では、S&P500はどんな感じなのか見てみましょう!

いかがですか?

たまに下がっていますが、長い目でみるとずーーーっと上がってますよね!

コロナショックなんて言われてましたが、正直それもこうやってみるとどこかわからなくなってしまうほどです!

僕たちは何があろうとこうやって右肩上がりで成長する!

そう信じて、つみたて続ければいいんです!

実際、コレらの指標は経済が成長しているかどうかが反映されています。

今後、世界がより良い方向に発展していくと思っているならばそれもまた右肩上がりになると思える一つの根拠です。

いかがでしょう、少し自信ついたのではないでしょうか。笑

疑問②

「ほんとに暴落時に売らない方が良いの...?一回売った方がいいんじゃ...」

この疑問に答える前に、まず一つの前提を知っておく必要があります。

それは

「世の中、いつ何がどうなるかなんて誰にもわからない」

ということ。

結局は結果論なんです。

下がったから売ったとして、次の日から急上昇したらどう思いますか?

きっと後悔しますよね?

そして、それ以降「あの時売らなければ今頃は...」と思ったり

「なんか悔しいからあの時より安くなった時にしか買わない!」と

意地を張ったりするようになります。

コレでは...疲れます。笑

楽なのがつみたてNISAのいいところなのに!

なので、

つみたてNISAでは何も考えず、

ルールに従って淡々と積み立てちゃいましょう!

これが疑問②の回答1つ目、精神的メリットです。

では次に

下がっても売らず、一時的に資産が減ってきた場合を考えましょう。

怖いはずです。もっと下がったらどうしよう...と

考えずにはいられないでしょう。

でも先程の話を思い出してください!

今までどんな暴落があっても、最後には結局右肩上がりを続けてけてきた!

そう考えると

暴落は安く仕入れるためのバーゲン期間に思えませんか?

だってどーせ後々上がるんですもん!笑

また、ここでみなさんにさらに勇気を与えます。笑

今までの歴史を振り返って

20年以上S&P500を持ち続けた場合、損する確率は0%です!

といった風に、成長性のあるファンドさえ購入してしまえば、株価上昇も株価下落も喜ばしいことになるんです!

これが疑問②の回答2つ目、

「淡々と積み立てることで、長期投資のメリットが活かせる」です。

ただし例外として、残り数ヶ月で20年が終わり、現金化する直前で暴落が懸念される場合は売ってしまうのもありだと思います!

実際、株価下落はメンタル的にはきついでしょうが...

それはみんなで乗り越えましょう!

2).20年経ったらどうする〜出口戦略〜

下図はつみたてNISAのイメージ図でした。

ここから2つのオススメ出口戦略(終わりかた)を紹介します。

①少しずつ現金化する

図にもあるように、非課税期間の終了タイミングも20年に分散されます。

そこで、非課税期間が終了する40万円だけ売却して毎年取り崩していくのが

1つ目の出口戦略です。

20年後の家計が少しでも楽になるはずです。

毎月33,333円が20年後の取り崩すタイミングで

毎月いくらになってるんでしょうか!楽しみですね!

②課税口座に移して、積み立て続ける

20年経ったものから『NISA口座→課税口座』

に移すのもオススメです!

つまり、資産をもっと増やすために運用し続けるということです。

ちなみにこの際の課税対象について注意が必要!

非課税対象期間中の利益 → 非課税

課税口座への移動後に出た新しい利益 → 課税

と覚えておきましょう!

例えば、20年後に40万円→100万円(+60万円)になっており、

この状態で課税口座に移したとします。

この時、20年間で増えた60万円には税金がかかりません。

そして課税口座に移して、運用を続け、100万円→120万円になった場合

この時の増えた20万円は課税対象です。

イメージはこんな感じです。(↓参考図↓)

では、①と②どっちが良いのか...?

それは個人の目的や目標資産額によって異なります!

簡単に言えば、こんな感じです。

・すぐに使いたい(家計の足しにする等)→①現金化

・まだまだ増やしたい →②課税口座にて継続

ちなみに僕は、今は②で考えてます!

今25歳で20年後が45歳。

取り崩すにはまだ早いかなと思っているのが理由です。

ただ、僕はお金は使ってなんぼだと思っています。

増やして増やして増やして、使わずに死んだら元も子もありません!

という意味では①と②のハーフ

半分だけ取り崩して、残りは続けるみたいな選択肢もアリかもしれませんね!

20年後の家族旅行なんかに使えたらステキですよね〜

※ もっと得する設定方法

オプションで毎回の積み立てに楽天ポイントを使うかどうかの設定ができますが!これは個人的に必ずしておいてほしい設定です!

この設定をしておくと楽天ポイント倍率が+1% UPします!

設定するをクリックすると下のような画面が出てきます。

このポイント利用方法を毎月上限1ポイントに設定しておけば、これだけで毎月の楽天ポイント倍率+1%です!

楽天市場ユーザーなら、これはぜひやっておきたい設定ですね!

最後に...

何度も言いますが

つみたてNISAは時間を味方につけて戦う投資手法です。

ということは少しでも早くしておくと良い!

なので今、この投稿をみて、

つみたてNISAを始めたあなたはめちゃくちゃ優秀!

始めるのが早ければ早いほど、将来的に大きな助けになることでしょう。

ほんとに今後どうなるか楽しみですね!

もし少しでも参考になったという方は

ぜひ僕のアカウントをフォローしていただけると幸いです。

インスタグラムもやってます!

Instagram: @makken.dojo

これからも役に立つ情報をバンバン公開していくので

応援よろしくお願いします!

ではでは!