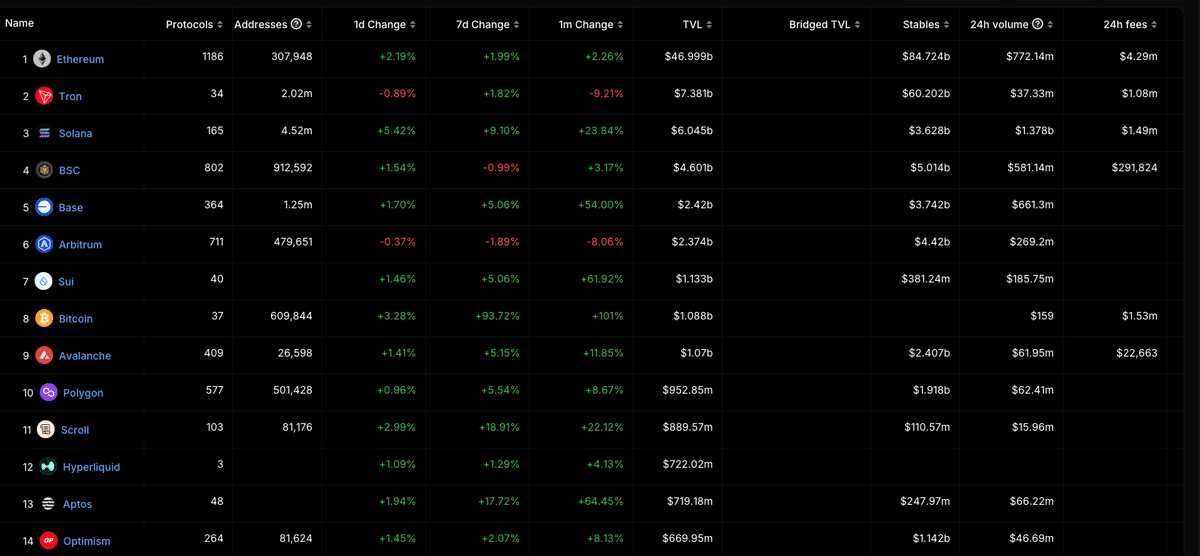

Base上の主要DeFiまとめ

TVLでEthereum L2トップに躍り出たBaseで多くのユーザーに利用されているDeFiをまとめた。チェーンのエコシステムの調査方法等は横展開可能なため、参考になれば幸いだ。

Aerodrome

Uniswap V3のようなConcentrated Liquidity PoolのあるAMM。AerodromeはTVL$1.3BとBase全体の$2.4Bの半分以上を占める。特徴としてはCurveのようなロック/veToken による$AEROトークン分配が行われること。Baseに人が増える→Aerodromeの取引手数料が増える→$AEROのMarketcapが上がる→さらにBase/Aerodromeに人が集まるという好循環になっている。また、自身が流動性を入れているPoolへの報酬を増やすために$AEROを長期lockするインセンティブがあるため、$AEROの売り圧がかなり抑えられている。Baseにも Uniswapとsushiswapがあるが、TVLはそれぞれ$243m、$40mとなっている。AerodromeはBaseのDeFiエコシステムの中心であり、いかに効率良くAerodromeで流動性提供して収益を得るかといった目的のDeFiが多数存在する。

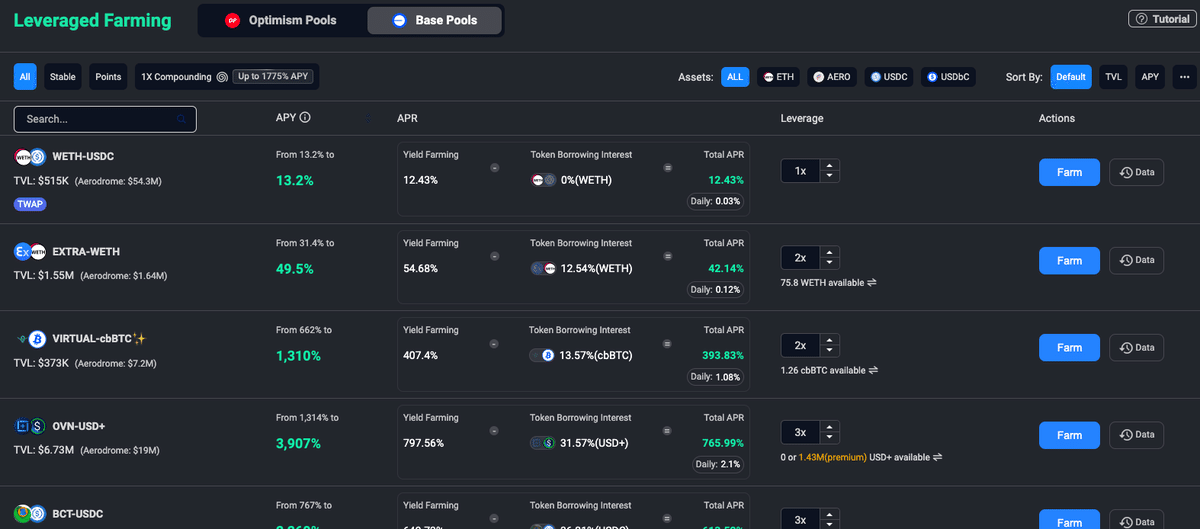

ExtraFinance

Aerodrome等のDEXでLeveraged Farmingができる。要はトークンを借りてレバレッジかけてLPできるよというもの。例えばAEROを借りてUSDC/AERO のLPを2~4倍にしてより多くの報酬を狙うなど。ExtraのUIからLendingもできる他、ve機能も備えている。TVLは$144m。Leveraged Farmingという文脈だとArcadia V2もある。

特にCL poolについてはAPYが高く見えるものの、レンジの管理を適切にできない場合はILで焼かれて思惑通りの運用結果にならないことが多発するため注意。さらに、レバが大きくかかっている状態はそれだけ清算リスクも高くなるため、このリスク管理が非常に重要。

Aave

これはもう説明不要だろう。12チェーンに展開するレンディングプロトコルの王者。Base上のTVLは$113m。借りる際は過剰担保となっており、担保率が一定ラインを下回ると清算されるメカニズムになっているためデフォルトリスクが基本的にはない(脆弱性を突かれて債務超過になるリスクは存在する)。金利は変動で、プールの利用率の関数で表される。プールの利用率が80%や90%といった一定ラインまでは徐々に借入金利が増加し、それらを上回った時には急激に金利が上がる設計になっていて、最適な利用率が保たれるようになっている。貸出金利もプールの利用率が高くなるにつれて上がる。

MoonwellやCompoundも、細かい点は違うが類似のLending Protocolである。

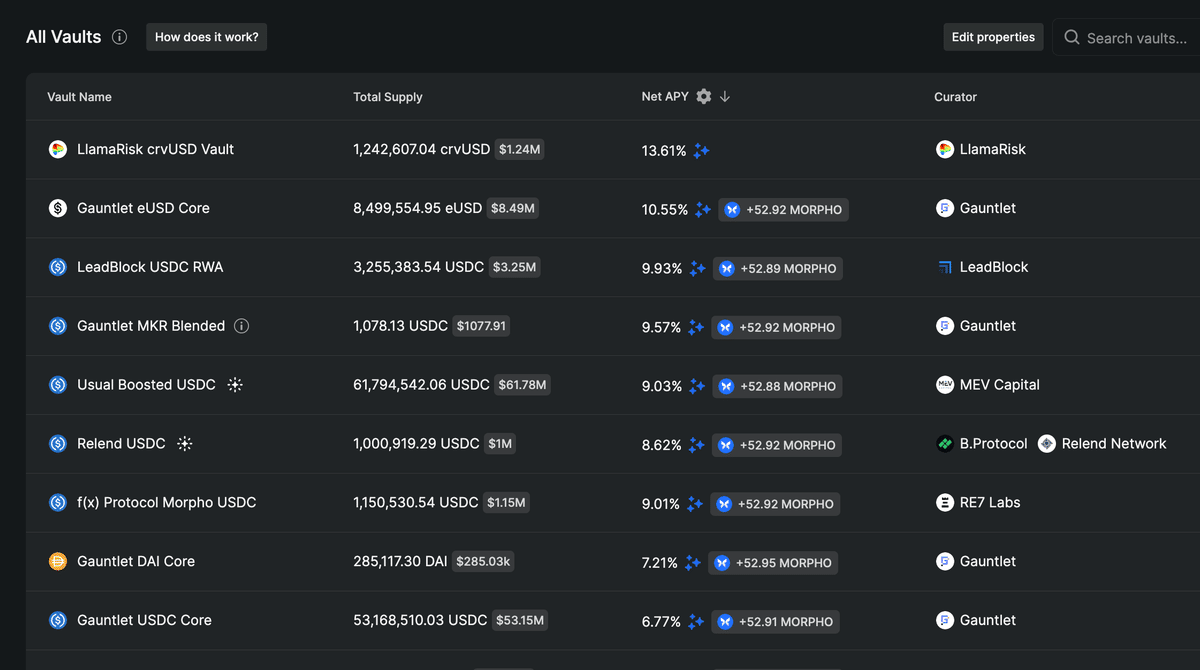

Morpho

Aaveなど他のLendingをベースとしながらもP2Pの貸し借りをマッチングさせることで好条件で貸し借りができるLending Protocol。TVLは$100m。P2Pでマッチングした場合は他のレンディングよりも貸し手は高い金利、借り手は安い金利で取引でき、マッチングしない場合はAave等の他のプラットフォームに資金提供するので、単純にAaveを使うよりも条件が良くなる場合が多い。しかし、パーミッションレスにマーケットを創造できてしまうため、マーケットの各種設定を行うCuratorと呼ばれるプレイヤーがミスをした場合にexploitが起きてしまうリスクがある。もちろん、aave単体で使うことに比べてMorphoのコントラクトリスクも加わるため、どちらでレンディングをするかのリスクリターンの検討は必要だ。https://x.com/omeragoldberg/status/1845515843787960661

Origin Protocol

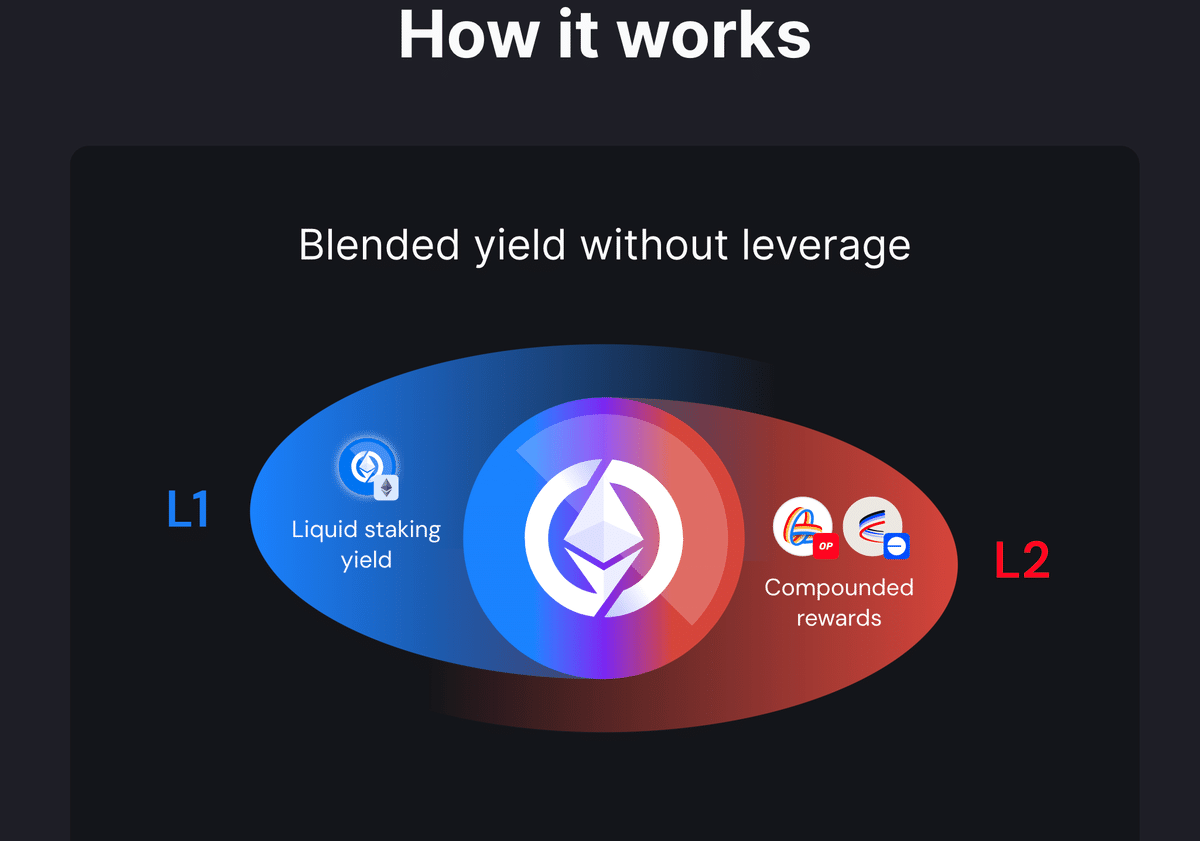

USDステーブルコインのOUSD、ETHのLSTであるOETH、さらにCL極狭レンジの収益を上乗せしてsuperOETH等のプロダクトを扱う。ICOブーム前から続いている古参プロジェクトの1つだが、2020年にリエントランシー攻撃で$7.7Mのexploitを被弾している(補償済)。

superOETHbについては、AerodromeのCL-superOETHb/WETH Poolで非常に狭いレンジで流動性提供して得られるfeeとAERO報酬をETHステーキング報酬に上乗せしてリベースしており、収益性とリスクが高くなっている。superOETHがWETHに完全にpegしない前提で設計されている商品であるため、depegリスクの検証は必須である。

Beefy

多様なチェーンに展開しているYield Aggregator。DEXのLPで貰える報酬をLPに使っているトークンに変換して勝手に複利運用してくれる。報酬を再投資する手間が面倒で、その手間を省くために多少Beefyに手数料を払ったりVaultのコントラクトリスクをとっても怖くない人には便利な製品。公式フロントエンドで表示されるAPYは実際より高めに出てることもあるので要注意。

Anzen V2

EthereumとBaseで展開している、プライベートクレジット(主に米国)のトークン化プロジェクト。実際にはUSDステーブルのUSDzと、それをstakingしたsUSDzに分けられ、後者は運用利回りがRebaseされる。Docsでは、プライベートクレジットが基本的にABS(Asset Backed Securities)となっており、デフォルトしても担保があるので低リスクということが書いてあるが、最終的な運用先の詳細を全て把握するのが難しく、一定Anzenとその運用パートナーのトラストの必要性が出てくるだろう。

プライベートクレジットということもあり、米国債トークンに比べて高い利回りが出ることを運営は推している。

2024年7月にBlast上のVaultがホワイトハッカーによってexploitされている点は注意が必要だろう。https://x.com/AnzenFinance/status/1818359128542319069

Overnight Finance

USDステーブルコインUSD+を提供。裏側ではAaveやMoonwell、Morpho等で運用していて、その利回りがRebaseされる仕様になっている。利用する場合は運用先のリスクリターンについても調査すべきだ。

SynFutures

オーダーブック+AMM型のPerpetualDEXで、Solanaで展開しているSerumに似ている。板の注文が優先されて、流動性がなければAMMが取引相手になる。FRがlongとshortで異なるので注意。

一方、BaseのPerpetual DEXという文脈ではAvantisがあるが、これはGMXやGains等に構造が近く、LPがカウンターパーティーとなって取引できるモデル。ユーザーはLP Vaultにdepositしてパッシブなインカムを得ることが期待できるが、必ずしも表示されている運用結果が出るかどうかは分からないため独自の調査が必要だ。主要トークン、ミーム、為替と対応銘柄が豊富なのは魅力だ。