ジャパンマテリアル(6055)についてのメモ(1)

この会社、業種区分が「サービス業」なので、半導体関連ということが忘れられているんではないかというくらい株価が出遅れているような。

四季報 ONLINE より。

【特色】半導体・液晶工場向けの特殊ガス供給装置と特殊ガス販売・サービス主体。画像処理関連事業も【連結事業】エレクトロニクス関連95(26)、グラフィックスソリューション4(22)、太陽光発電1(37)【海外】8 <20・3>

海外比率は 8% なので、最近伝えられた TSMC やインテルの増産投資の恩恵が同社にどの程度あるのかは筆者にはわからない。が、上にははっきりと「半導体・液晶工場向けの特殊ガス供給装置と特殊ガス販売・サービス主体」と明記されている。よく覚えておこう。

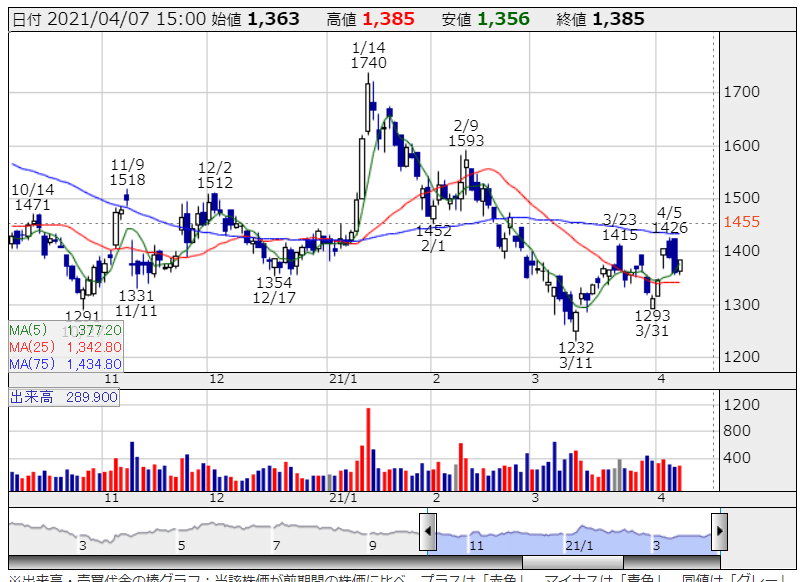

で、いつもなら業績にいくところだが、日足を最初に挟もう。

上場来高値、数年来高値、年初来高値を本日、ないし、今週につけている半導体関連の銘柄は結構ある。それらに比べ、同社の株価は完全に出遅れているように見える(筆者個人の感想)。では業績はどうなっているのか。株探より持ってこよう。

10年前の 2012.03期に97億だった売上が370億に、12億だった営業利益が86億に成長している。営業利益率も10%台から20%台に改善してきている。また、ROE も10期連続二桁である。押しも押されぬ成長企業ではないだろうか。

財務はどうか

一目鉄板である。自己資本比率70%から80%台が現在位置、有利子負債もゼロに近い。利益剰余金、自己資本も順調に増えている。

Ullet でいつものように「対処すべき課題」を読んだが同社の強みがよくわからない。一応、リンクはしておく。

仕方がない、同社の公式サイトに行っていろいろ探ろう。

トリプルウィン&トリプルジェネレーションについての同社の考え方。なるほど。

「最先端工場の特殊ガス、超純水、薬品、動力、空調等の運転管理を一括して請け負うTFM(トータルファシリティマネジメント)をスタート」とな。なるほど、売り切りではなくて、運転管理を一括請負か。それで「サービス業」に業種区分されているのか。

上に引用した四季報 ONLINE では、エレクトロニクス事業が95 でグラフィックスソリューションが4なので、こちらは取り合えず忘れてていいかな。

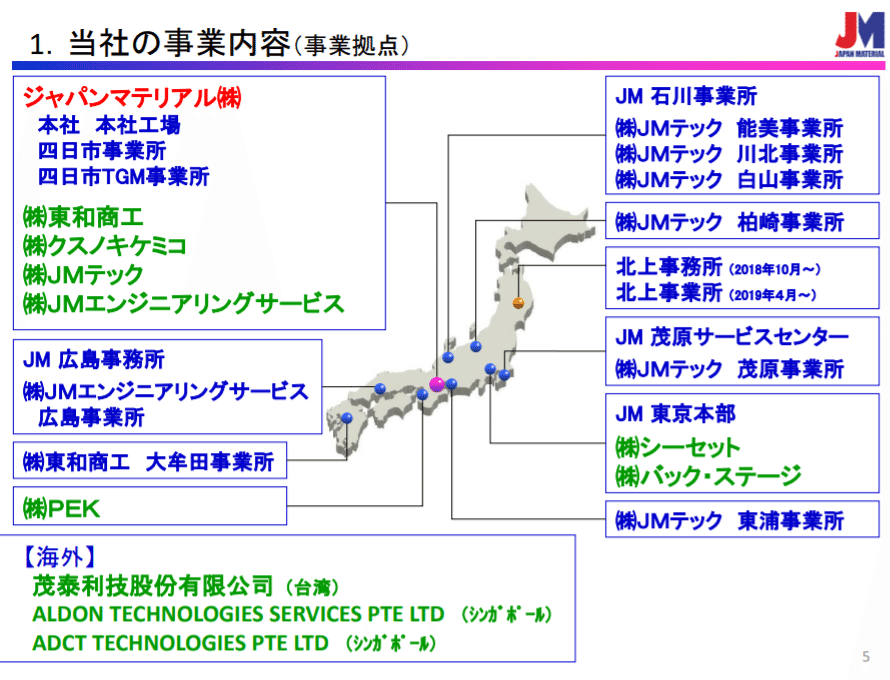

2020.03期の決算説明資料より同社の内容の理解に努める。

なるほど、国内に拠点がいっぱいあるね。海外の拠点は台湾とシンガポール。台湾の拠点がどの程度の役割を果たしているのか気になるところではある。

技術者集団なんだ。だが、それがどうだというのか。

はあ。「トータル・ファシリティーズへのアウトソーシングは世界のスタンダード」なのか。TFM導入の理由、メリットは30%のコストダウンと雇用の確保、技術レベルの維持、であると。

装置メーカーにメンテナンス依存度を減らし、同社にアウトソースするとトータルのコストが減るらしい。この辺りの実際はよくわからないが、同社の長期業績を見てみれば、まあ言っていることは妥当なのだろう。

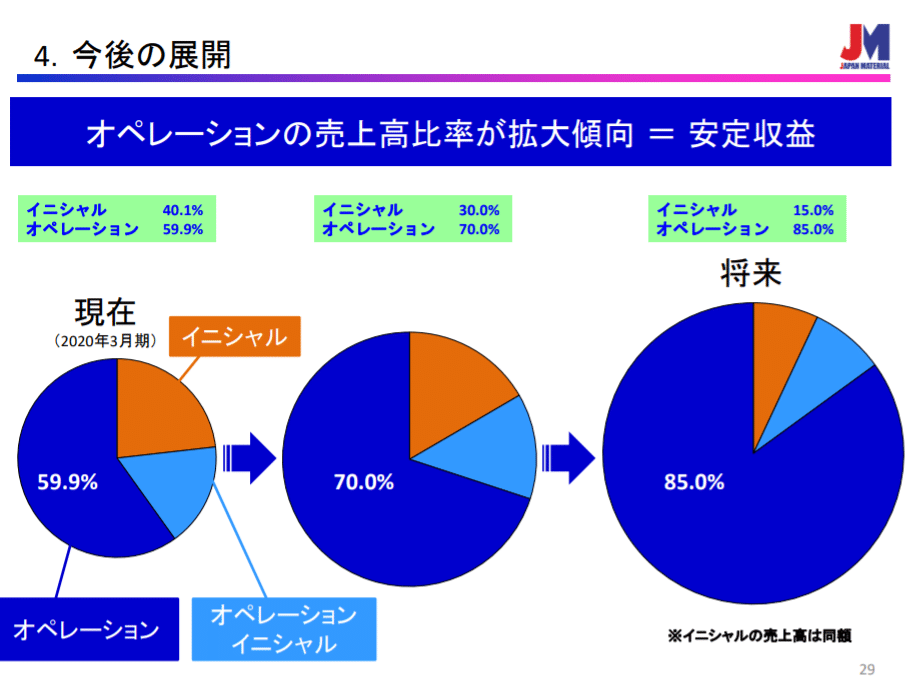

同社の狙いは、新規設備投資(イニシャル)だけでなく、オペレーション部分を担当し、そのビジネス量を増やすことで半導体・液晶市況に左右されにくい安定成長を手に入れることのようである。

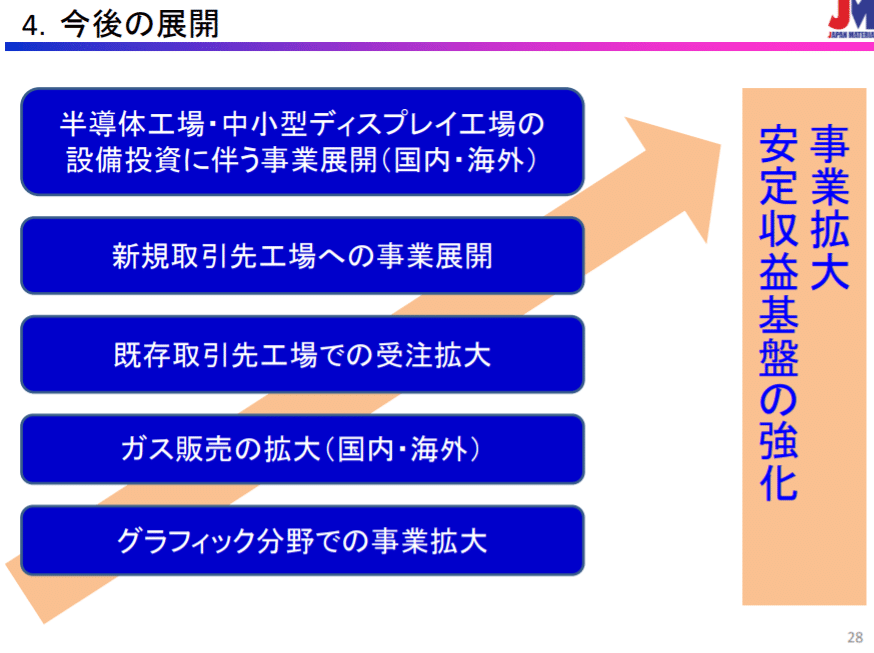

同社の今後の展開についての絵図が同資料の後ろのほうにある。

安定的な事業拡大を指向している。しかし、これは20.03期の決算発表資料だから、今期で安定的な事業拡大のための施策がすべて完了したわけではないだろう。すなわち、まだ市況に左右はされるのではないか。

ほらね。現在、安定収益が得られるオペレーションの比率は59%で、それを将来(いつまでに達成するか不明)85%に持っていくという腹積もりである。つまり、現在はイニシャルの比率が高いわけ。すなわち、市況に左右されるということ。

やはり、これも長期的な目標だろう。

直近の四半期の業績はどうなっているのか。

第2四半期の対前年同期比マイナス成長が、第3四半期は税前年同期売上利益とも二桁成長になっている。回復しているように見える。

最後に年足。

まあ、こんな感じ。今の日足の水準は拾っておいて損はないと思っている。