フリーランスの定額減税は確定申告をしないと受けられない?

こんにちは。

メタップスHDでre:shineと人事労務を担当しているフリーランス・イケダ(@m_ike)です。

フリーランスの皆さんは、確定申告に向けて準備の真っ最中ではないでしょうか?

2025年の確定申告はいつもと違います!

そうです!定額減税があるんです!!

フリーランス(個人事業主)の定額減税は、確定申告をしないと受けられません😲

今回のnoteでは、フリーランスの方が定額減税を受けるためには、どこに気をつけて申告をすればよいか、確定申告の提出・納税期限の情報とあわせて書いてみました📝

確定申告ベテランの方も、初めて確定申告をする方も、ぜひお読みください!

定額減税の対象かどうかを確認

フリーランスが定額減税を受けるための方法を見る前に、定額減税についておさらいをしながら、あなたが定額減税の対象かどうか確認してみましょう。

定額減税制度は一時的な減税措置なんですね👀

「デフレ完全脱却のための総合経済対策(令和5年11月2日閣議決定)」において、賃金上昇が物価高に追いついていない国民の負担を緩和するため、デフレ脱却のための一時的な措置として、令和6年分の所得税、令和6年度分の個人市民税・県民税の減税を実施することとされました。

納税者本人の他、本人が扶養する同一生計配偶者または扶養親族が減税の対象です。

所得税は2024年12月31日時点の扶養状況で最終判定され、住民税は2023年12月31日時点の状況で判定されます。

所得税・住民税の減税額は、それぞれ次の通りです👇

大前提として、日本国内の居住者であること、年間の合計所得金額が1,805万円以下の人が定額減税の対象となり、該当しない場合は対象外です。

ちょっと長いので、これ以降は『本人が扶養する同一生計配偶者または扶養親族』をまとめて扶養親族と書いていきます📝

フリーランスが定額減税を受けるには?

給与収入がある会社員の場合は、原則、昨年2024年6月から月次減税を受けていて、年末調整時の年調減税により最終的な確定がされています。

フリーランスの場合は、確定申告で申告をした所得税額から定額減税の控除額を差し引きますので、確定申告をしないと定額減税が受けられない……ということになってしまうのです😢

フリーランスが定額減税を受けるためには、2つの方法があります。

方法(1)2024年分の所得税の確定申告で定額減税を受ける

確定申告書の作成や提出は、確定申告の手引きを参考に、お使いの会計ソフトや国税庁の確定申告書作成コーナー、e-Taxなどを活用して行うことをおすすめします。

このnoteでは、定額減税にスポットを当ててお話ししていきます。

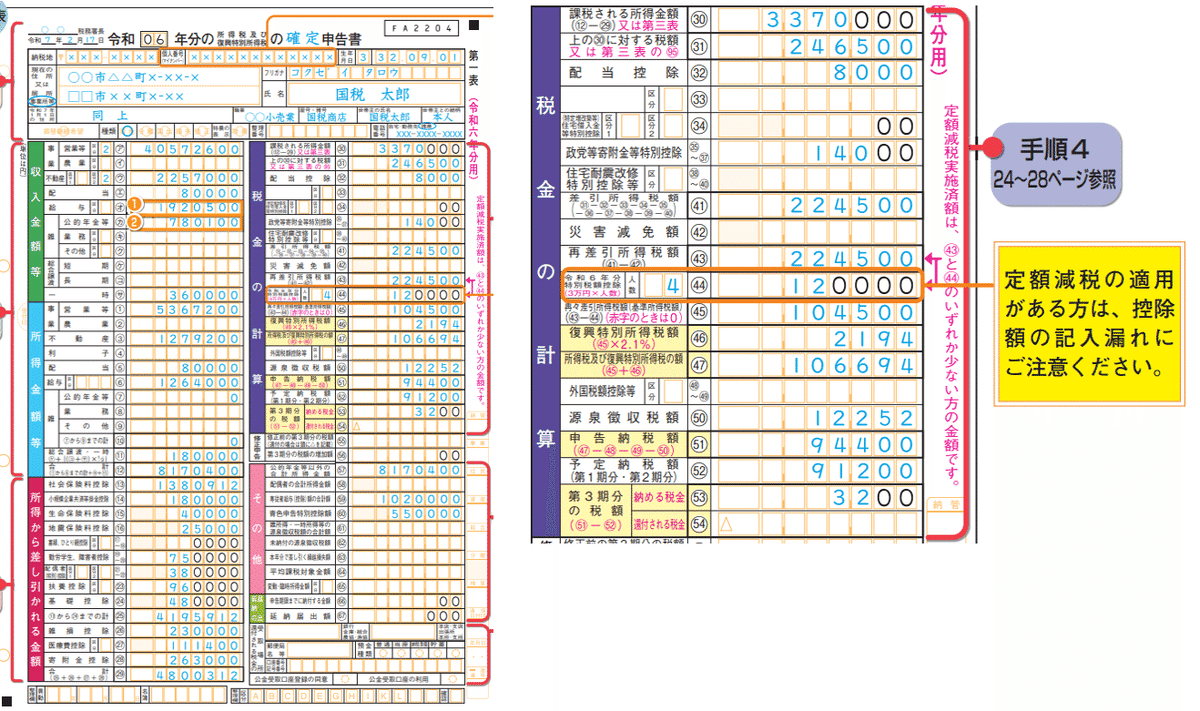

定額減税の金額を記入する場所は、確定申告書第一表の税金の計算欄㊹です👇

まずは『所得金額等の合計⑫』から『所得から差し引かれる金額の合計㉙』を差し引いた後に、課税所得に対する税額㉛を算出します。

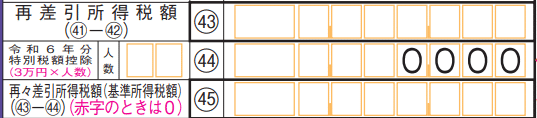

ここから税額控除や災害減免額などを引くと『再差引所得税額㊸』が確定でき、ここまでくると納税者本人+扶養親族人数に応じた定額減税額『令和6年分特別税額控除㊹』の記入にたどり着けます✨

ご自身と扶養親族の合計人数を記入する

30,000円×人数の金額を㊹に記入する

設例では、本人+扶養親族3人の計4人分120,000円と記載されています。

続いて、扶養親族が3人いることを確定申告書第二表に記入する必要があります。

ここで超重要ポイントです🚨

定額減税の対象となる扶養親族の場合は、その他の欄に『2』と記入してください!

会計ソフトなどでは㊹という入力欄が出てこない場合もあります。

申告書を提出する前に、申告書第一表や第二表をPDFなどで表示ができると思いますので、その時点で必要な情報がしっかりと記載されているか、必ず確認してください。

不備があるとせっかくの定額減税が受けられなかった……😓

なんてことになりかねませんので、ご注意を!

なお、国税庁の確定申告作成コーナーを利用して扶養親族に関する定額減税の情報を入力する場合は、設問の回答を入力していくと自動的に定額減税額が計算されるようになっています👇

確定申告作成コーナーは今年もリニューアルされ、ちょっと入力が楽になったように感じました😊

このようにして、2024年分の所得税額から定額減税額が控除されて、最終的に納付する額が確定されます。

方法(2)予定納税で定額減税を受ける

予定納税とは、前年の所得など基にして計算した予定納税基準額が15万円以上の場合に、その年の所得税等の一部を先払いで納付する制度のことです。

納税額が大きくなると一度に納付するのが負担になるので、予定納税で1・2期分、確定申告で3期分と3回に分けて払うようになっているんですね💸

予定納税をされた方は昨年も確定申告を行っていて、お手元に『予定納税額の通知書』が届いていますね!

通知書に記載があると思いますが、ご本人分の定額減税30,000円は、予定納税の第1期分からすでに差し引かれています👇

扶養親族がいない場合は、確定申告書第一表㊹に人数1、控除額30,000円と記入をすれば完了です。

予定納税した額を52の欄に記入するのも忘れずに🚨

扶養親族がいる場合は、方法(1)と同様に第一表㊹と第二表の配偶者や親族に関する事項の記入をしましょう。

これで扶養親族分の定額減税もGETです💴

なお、事前に減額申請を行って予定納税の時点で扶養親族分の定額減税をすでに受けている場合でも、第一表㊹と第二表の配偶者や親族に関する事項の記入が必要です。

扶養親族を事業専従者にしている場合は対象外⁉

ここで注意が必要なのは、配偶者や扶養親族を事業専従者にしている場合です。該当する場合は、原則、あなたの扶養親族としては定額減税は受けられません😢

ただし、2024年中に青色事業専従者に対して給与の支払いがなかった場合は、あなた(事業主)の扶養親族として定額減税の対象となりますので、方法(1)の通り第一表㊹と第二表の配偶者や親族に関する事項の記入が必要です。

給与の支払いがあった青色事業専従者と白色事業専従者である扶養親族に対する定額減税は、扶養親族ご本人に対して行われます。ご家族トータルでは定額減税が受けられるということになるので、ご安心を!

せっかく受けた減税が確定申告でリセットされないように、最後まで気を抜かずにいきましょう💪

確定申告で定額減税を受けきれなかった場合

確定申告の結果、納める所得税より定額減税額の方が大きかった場合は、確定申告書第一表の㊺に0円と記入します。

例えば、再差引所得税額㊸が50,000円で、特別税額控除㊹が120,000円だった場合、㊺にはマイナス70,000ではなく0と記入します。

赤字(=マイナス)のときは0ですね👆

残りの定額減税70,000円が確定申告時には受けられないことになりますが、安心してください!

お住いの市区町村から『不足額給付』が支給されます✨

2024年の夏以降に行われた調整給付金(当初給付)を受けている場合は、その金額を差し引きし、最終的な支給額が決定されます。

以前書いたnoteでも不足額給付について書いていますので、参考にしてください😊

確定申告書の提出と納税の期限

さあ、確定申告で定額減税を受ける方法が確認できたところで、確定申告と納税のスケジュールもチェックしておきましょう!

所得税の確定申告の受付期間:2025/2/17(月)~3/17(月)

申告書の提出方法

①e-Taxで申告する

②所轄税務署または業務センターに郵送する

③所轄税務署の受付に提出する所得税の納付期限:2025/3/17(月)

納付書が送られてこなくなったので要注意😲

納税に関して注意点があります👇

キャッシュレス納付を進めるため、2024年5月以降、納付書の事前送付が取りやめとなりました。

昨年、キャッシュレス納付をしていた方には、税務署からの送付がありません。もし納付書を使用して納付をしたい場合は、税務署または所轄税務署管内の金融機関に用意してある納付書を使用しましょう。

詳しくは、国税庁の納付書の事前送付に関するお知らせをご覧ください。

便利なキャッシュレス納付の方法もいろいろありますので、こちらも参考にしてください😊

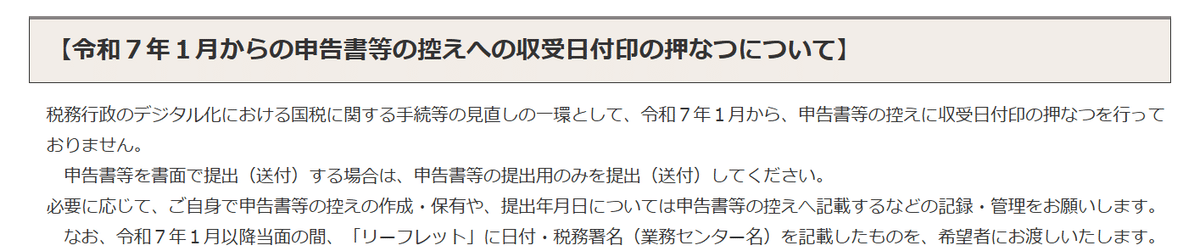

確定申告書の控えに収受日付印が押してもらえないので要注意😲

でも、申告書が受理されているかの証明や、ご自身が確定申告をきちんと行っている証明としても日付印は欲しいですよね……。

そんなとき確認する方法はこちら👇

e-Taxで申告した場合

メッセージボックスにある受信通知で確認が可能。郵送や税務署に直接提出した場合

当面の間は『リーフレット』に申告書を収受した「日付」や「税務署名」を記載したものを希望者に発行してくれます。

郵送の場合は、切手を貼った返信用封筒を同封しリーフレットを返送してもらうようにしましょう📨

リーフレットはこのような形式です👇窓口用と郵送用とで少し書式が異なっています。

皆さんは金融機関や行政機関などから、収受日付印のある申告書の控えの提出を求められたことはありませんか?

今回の見直しにともない、国税庁から金融機関などに対して、収受日付印のある申告書の控えの提出を求めないように、周知徹底が行われているとのことです。

もし求められたら、金融機関にこの見直しについて伝えて、場合によっては税務署に相談をしましょう。国税当局から各機関に個別に説明を行う予定となっているので、ちょっと安心ですね😊

住民税の定額減税は手続き不要!

最後に住民税に対する定額減税について👇

住民税の定額減税は、2023年12月31日時点の状況で判定され、納税者本人10,000円と扶養親族1人につき10,000円が減税されます。

すでに、2024年6月以降に納めている住民税から減税が実施済みですので、フリーランスの場合でも確定申告のような特別な手続きは不要です👍

納付する住民税が定額減税より少額だった場合は、調整給付金としてこちらも支給済みとなっていると思います。ただし、修正申告などを行った方の中には、住民税も不足額給付の支給対象になる方もいらっしゃるようです。

ある区に確認したところ、不足額給付に関するお知らせを5月ごろに送付する予定とのことでしたので、期限までに確定申告をしっかり済ませてお知らせを待ちましょう!

今年の確定申告では、定額減税をもらい損ねないように・リセットされないように注意が必要です。

間もなく受付が開始されますので、皆さんご準備のほど💪

re:shine(リシャイン)というフリーランスや副業の方向けのお仕事のマッチングサービスを運営しています。ぜひこちらもご覧ください。 🙇🏻♀️