【今更ひとには聞けない】ファクタリングってなんだ!?

いわゆる「給与ファクタリング」について、ファクタリングの対価として業者が行った金銭の交付が貸金業法上の「貸付け」に当たるとされた最高裁の判断があるのをご存知だろうか。

これまでにも下級審裁判例にはいくつか見られたが、2023(令和5)年2月20日に最高裁判所が初めてこの点について判断を下した(最三小決令和5年2月20日裁判所ウェブサイト、以下「本判例」という。)。

本稿では、主にそもそもファクタリングってなんだっけという点について触れながら、本判例についても説明する。(また、給与の前払い/立替払いとの違いについても必要に応じて触れる)

ファクタリングの意義

ファクタリングとは、次のような意味を持つとされている。

事業者が保有している売掛債権等を期日前に一定の手数料を徴収して買い取るサービス(事業者の資金調達の一手段)であり、法的には債権の売買(債権譲渡)契約

ファクタリングは、一定の手数料等を支払ってでも、売掛債権等の支払タームを短期化し、キャッシュ・フローの状態を改善し又は良好に保つことを目的としている。資金調達の1つの方法と考えられることが多い。

また、ファクタリングは債権売買であり、それにより売掛債権等の債務者(売掛先等)の信用リスクがファクタリング業者に移転しリコースしない(ノンリコースである)ため、仮に売掛先等が支払前に倒産等しても、その債権に関しては影響を受けないという特徴を持つ。

この特徴は、ファクタリングと手形割引を区別する分水嶺であり、その意味で特に重要なポイントとなる。

つまり、手形割引は、本来的に貸金と同視されており(銀行法第2条第2項第1号、同法第10条第1項第2号、貸金業法第2条本文)、もしファクタリングの経済的な効果が手形割引と同じであれば、ファクタリング業者は財務局や都道府県の登録を受けることが必要な貸金業者ということになる。

<銀行法>

第2条

② この法律において「銀行業」とは、次に掲げる行為のいずれかを行う営業をいう。

一 預金又は定期積金の受入れと資金の貸付け又は手形の割引き

第10条

① 銀行は、次に掲げる業務を営むことができる。

二 資金の貸付け又は手形の割引

② 銀行は、前項各号に掲げる業務のほか、次に掲げる業務その他の銀行業に付随する業務を営むことができる。

五 金銭債権(中略)の取得又は譲渡 ←注:これがファクタリング

<貸金業法>

第2条

① この法律において「貸金業」とは、金銭の貸付け又は金銭の貸借の媒介(手形の割引、売渡担保その他これらに類する方法によってする金銭の交付(中略)を含む。以下これらを総称して単に「貸付け」という。)を業として行うものをいう。

しかし、ファクタリングには手形割引のコア機能の1つであるリコース機能(償還請求権)が欠けている(ノンリコースである)ことから、経済的な効果として手形割引と同じとはいえず、したがって貸金ではないことになる。

ファクタリングの種類

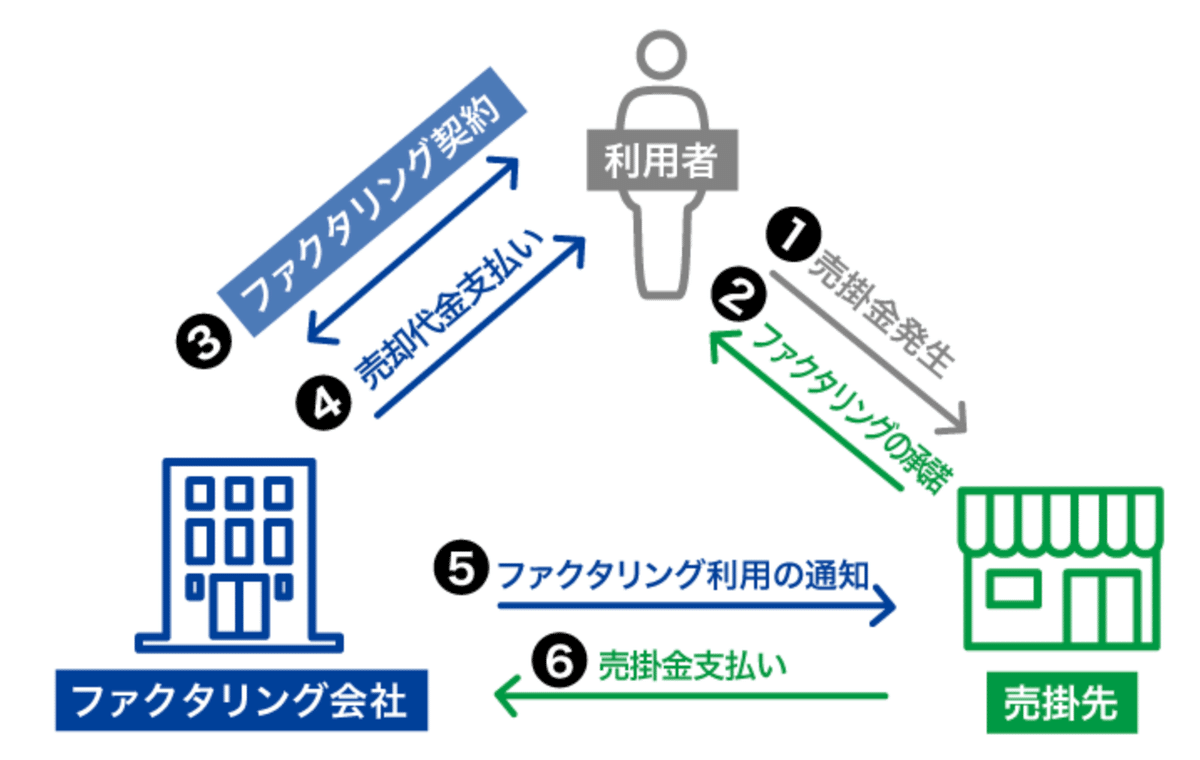

ファクタリングには、当事者に関する種類(二者間ファクタリング・三者間ファクタリング)と性質に関する種類(買取型・保証型・国際型)がある。

二者間ファクタリング

二者間ファクタリングの当事者は、売掛債権等をもつ利用者とファクタリング会社の二者であり、売掛債権等の債務者である売掛先等は当事者とならない。次のような特徴がある。

債務者である売掛先等への通知は行われない(債務者対抗要件は具備されない)

利用者による二重譲渡を避けるための債権譲渡登記(第三者対抗要件の具備)が行われるかどうかはファクタリング業者により異なる(債権譲渡登記は公開されており、理論上、債権譲渡登記がされれば売掛先等が気付く可能性はある)

したがって売掛先等はファクタリング後も利用者からの請求に基づき、利用者に対して売掛債権等の支払いを行う

利用者は、売掛先等から支払いがあった場合、それをファクタリング業者指定の方法により、ファクタリング業者に支払う

したがってファクタリング業者は利用者の信用リスクをも負う

ファクタリング業者は、売掛先等の信用リスク判断は公開情報や信用調査機関の情報のみで行う必要があることや利用者の信用リスクをも負うことから、一般に、ファクタリングにかかる手数料が割高になる

その分、三者間ファクタリングに比べファクタリングまでの時間は短い

なお、仮に売掛債権等につき譲渡禁止特約(民法第466条第2項)が付けられている場合であっても、債権譲渡の効力は妨げられないことから(同条項)、ファクタリング自体は有効であるし、ファクタリング業者が売掛先等に当該売掛債権等の請求を行うわけではないため履行拒絶の問題(同条第3項)は生じないが、下記ような法務省見解はあるとはいえ、譲渡禁止特約違反に基づき取引契約を解除されるおそれはあり得るため、注意が必要である。

三者間ファクタリング

三者間ファクタリングの当事者は、売掛債権等をもつ利用者、ファクタリング会社に加え、売掛債権等の債務者である売掛先等の三者である。

次のような特徴がある。

債務者である売掛先等がファクタリング契約の当事者となる

この場合、債権譲渡登記が行われるかどうかはファクタリング業者により異なると思われるが、売掛先等が当事者となっていることから、確定日付のある通知又は承諾により、債務者対抗要件と第三者対抗要件を具備することになるものと思われる

ファクタリング後は、売掛先等がファクタリング業者に対し、直接、ファクタリング対象となった売掛債権等の支払いを行う

ファクタリング業者は利用者の信用リスクを負わず、かつ、事前に売掛先等の信用リスクを売掛先等から提供を受ける情報により判断できることになるため、ファクタリングにかかる手数料は割安になる

しかし、二者間ファクタリングに比べ手間がかかることが多いため、特に初回のファクタリングには時間を要する

なお、三者間ファクタリングの場合、譲渡禁止特約が付されていたとしても、債務者である売掛先等がファクタリングに同意している以上、取引契約の解除という問題は解消される

保証型ファクタリング

ここまでは基本的に買取型のファクタリングについて説明してきたが、そのほかに保証型もある。

保証型とは、売掛先等の債務者の信用リスクを、保証料を支払うことでファクタリング会社に保証してもらうタイプのファクタリングのこと。

これは、要するに単なる保証契約であり、目的は資金調達でも債権の早期現金化でもなく、売掛債権等の回収不能リスクの軽減・転嫁(リスクヘッジ)である。

このため、通常の取引において保証型が用いられることはないと思われ、例えば、利用者の大口の取引先(売掛先等)の倒産などに備える保険的な意味があるのではないかと思われる。

国際型ファクタリング

国際型とは、海外輸出にかかる輸入者(Buyer)の信用リスクを、保証料やその他費用を支払うことでファクタリング会社に保証してもらうタイプのファクタリングであり、保証型に属する。

一般に、輸出にかかる売掛債権等を保証するものとしては信用状として知られるL/C(Letter of Credit)や輸出貿易保険があるが、諸事情により信用状の発行が困難ということもあり、送金方式で取引を行うことも増えている。

しかし、後払いの送金方式では、輸入者(Buyer)の信用リスクを判断・管理する手間やコストが膨大であり、結果として輸出の妨げとなる。

そこで、輸出国におけるファクタリング業者と国際的なファクタリング組織(Factors Chain International等)に属する輸入国のファクタリング業者が提携し、輸入者(Buyer)の信用リスクを調査・判断するという枠組みを設けることで、国際的な輸出入の取引において保証型ファクタリングを行うニーズがある。

ファクタリングのメリット

ファクタリングのメリットは次の2つ

売掛債権等の早期現金化

売掛先等の信用リスクの転嫁

1点目は、そもそもファクタリングの目的である。2点目は、上記のとおり、ファクタリングと貸付け(手形割引)を区別する重要な分水嶺でもある。

また、この2点のほか、次のような点もメリットとして挙げられることがあるが、ファクタリングという法的性質から導き出すことができるメリットではなく、ファクタリング業者ごとのサービス内容や利用者の状況等にも左右されることから、メリットというのは憚られる。

(融資よりも)短期間で資金調達が可能である点

(融資よりも)審査が通りやすい点

(融資よりも)手続が簡単である点

借入金(負債)ではない点

保証人や担保が不要である点

なお、最後の点は、ファクタリングは融資ではないことから、保証人や何らかの担保が不要であることを指していると思われるが、そもそもファクタリングの対象となる売掛債権等自体を担保に供しているともいえることから、メリットとして挙げるべきではない。(「給与ファクタリング」の議論でも重要な点となる)

ファクタリングのデメリット

ファクタリングのデメリットは次の3つ

(銀行融資と比べ)手数料が高い

譲渡禁止特約が付されている債権の譲渡により取引を打ち切られる可能性がある

ファクタリングの対象は売掛債権等に限られる

1点目は、ある意味でファクタリング業者がいうファクタリングのメリットの裏返しである。つまり、審査が通りやすい、手続が簡便である、保証人や担保が不要であるといった、ファクタリングの利用者が使いやすい反面、ファクタリング業者の信用リスクが高まり、結果として、手数料が高くなるという関係にある。

2点目は、上記二者間ファクタリングのところで触れた。

2020年4月施行の改正民法により、このデメリットは薄れたとは思われるが、依然、リスクとしては残る。

3点目は、デメリットに入れるべきか微妙だが、あくまでファクタリングの対象が売掛債権等に限られており、既に発生している債権か近い将来発生する債権がなければ資金調達ができないし、また資金調達の額もその債権額が上限となる。とはいえ、これはABLといわれる融資においても同じ問題が生じるため、ファクタリングに内在する本質的なデメリットというわけではない気がする。

そのほか、おそらく登録制の貸金業とは異なり、何ら公的な監督が及んでいない分野であることや現に違法な業者が跋扈していることを背景に、違法な業者と取引をしてしまうリスクがある点などが挙げられることがあるが、基本的には融資同様である。

給与ファクタリング

給与ファクタリングとは

給与ファクタリングとは、給与、つまり賃金債権を譲渡の対象とする買取型のファクタリングである。

この目的は、通常のファクタリングの目的同様、支払タームの短期化(早期現金化)である。

雇用主は、労働者に対し、給与を含む賃金を月に1回以上、一定の期日(いわゆる給料日)を定めて支払う必要がある(労働基準法第24条第2項本文)。

給与ファクタリングは、その給料日前に手数料控除後の給料相当額を受け取りたいがために利用するファクタリングということである。

なお、通常のファクタリングには当事者による種類があるが、給与ファクタリングにおいては三者間ファクタリングは想定しづらいため、基本的には二者間ファクタリングになる。

給与ファクタリングの問題点

給与ファクタリングに関する問題点としては、次の3つが挙げられる。

(ちなみに、給与ファクタリング以外にも、「先払い買取現金化」や「後払い現金化」が流行っているようである)

賃金直接払いの原則(労働基準法第24条第1項)との関係

給与ファクタリングサービスの「貸金業」該当性

手数料と利息制限法の関係

① 賃金直接払いの原則との関係

この関係では、(1)そもそも賃金債権を譲渡することができるのか(債権譲渡の可否)(民法第466条第1項)、(2)賃金債権を譲渡することができるとして、当該債権の譲受人は雇用主に対して支払を請求できるのかという2点が問題となる。

この点、賃金債権の譲渡可否については、特段それを禁止する規定がないことから可能と考えられている(最判昭和43年3月12日民集第22巻3号562頁)。

その上で、賃金債権の譲渡は可能ではあるものの、賃金直接払いの原則があることから、賃金債権の譲受人は雇用主に対して支払を請求することができないと考えられている(同上)。

国家公務員等退職手当法(以下「退職手当法」という。)に基づき支給される一般の退職手当は、(中略)法定の基準に従つて一律に支給しなければならない性質のものであるから、その法律上の性質は労働基準法11条にいう「労働の対償」としての賃金に該当し、したがつて、退職者に対する支払については、その性質の許すかぎり、同法24条1項本文の規定が適用ないし準用されるものと解するのが相当である。

(中略)

退職手当法による退職手当の給付を受ける権利については、その譲渡を禁止する規定がないから、退職者またはその予定者が右退職手当の給付を受ける権利を他に譲渡した場合に譲渡自体を無効と解すべき根拠はないけれども、労働基準法24条1項が「賃金は直接労働者に支払わなければならない。」旨を定めて、使用者たる貸金支払義務者に対し罰則をもつてその履行を強制している趣旨に徴すれば、労働者が賃金の支払を受ける前に賃金債権を他に譲渡した場合においても、その支払についてはなお同条が適用され、使用者は直接労働者に対し賃金を支払わなければならず、したがつて、右賃金債権の譲受人は自ら使用者に対してその支払を求めることは許されないものと解するのが相当である。

賃金債権の譲渡は可能だが、同債権の譲受人は雇用主に対して請求を行うことができないとする上記最高裁のルールは、少なくとも後段については、労働基準法第24条第1項の趣旨に照らせば妥当である。

労働基準法第24条第1項は、例えば親方やブローカーなど「立場が上」の第三者による中間搾取を防止するルールであるが(なお未成年者と親権者の関係で親権者が賃金を受け取れないことは同法第59条)、仮に賃金債権の譲渡により譲受人が賃金を受け取れることになれば、このルールを容易に潜脱可能となってしまうためである。

しかし、そうであれば、賃金債権の譲渡はできないとすべきである。

つまり、賃金債権の譲渡を受けても、それを自ら回収する手段を持たない債権者(譲受人)は、債権の効力(訴求力・給付保持力・請求力・執行力)のうち給付保持力以外の効力を持たない債権、すなわち自然債務に対応する債権を取得することになるわけだが、それで債権譲渡が有効に可能だとするのは片手落ちではないだろうか。

② 給与ファクタリングサービスの「貸金業」該当性

この点、上記①のような請求に関する制約はあるにせよ、給与ファクタリングといえどもファクタリングであり、債権売買である以上は、通常のファクタリング同様、そのサービスが「貸金業」に該当しないという判断もあり得る。

しかし、金融庁は、貸金業法に関する「一般的な法令解釈に係る書面照会手続」において、給与ファクタリングの「貸金業」該当性の照会に対し、次のとおり、給与ファクタリングサービスは「貸金業」に該当する旨回答した。

業として、個人(労働者)が使用者に対して有する賃金債権を買い取って金銭を交付し、当該個人を通じて当該債権に係る資金の回収を行うこと(中略)は、貸金業法第2条第1項に定める「貸金業」に該当するかどうか。

照会に係るスキーム(中略)においては、いかなる場合であっても賃金債権の譲受人が自ら使用者に対してその支払を求めることはできず、賃金債権の譲受人は、常に労働者に対してその支払を求めることとなると考えられる。

そのため、照会に係るスキームにおいては、賃金債権の譲受人から労働者への金銭の交付だけでなく、賃金債権の譲受人による労働者からの資金の回収を含めた資金移転のシステムが構築されているということができ、当該スキームは、経済的に貸付け(金銭の交付と返還の約束が行われているもの。)と同様の機能を有しているものと考えられることから、貸金業法(昭和58年法律第32号)第2条第1項の「手形の割引、売渡担保その他これらに類する方法」に該当すると考えられる。

したがって、照会に係るスキームを業として行うものは、同項の「貸金業」に該当すると考えられる。

金融庁回答は、「いかなる場合であっても賃金債権の譲受人が自ら使用者に対してその支払を求めることはできず、賃金債権の譲受人は、常に労働者に対してその支払を求めることとなる」点を重視し、給与ファクタリングには、経済的に貸付け、つまり金銭交付と返還約束が行われていることと同様の機能があるとして、貸付けに該当すると結論づけている。

この点、通常のファクタリングも、二者間ファクタリングであれば、金銭交付(債権売買代金の支払)と返還約束(売掛先等の債務者からの支払があった場合の回収金支払合意)があることから、一見、二者間ファクタリングも貸付けに該当するように思える。(ファクタリングという構造上、与信要素がある点も否めない)

しかし、通常のファクタリングは、契約上、債権の譲受人であるファクタリング業者が請求するのではなく、債権の譲渡人である利用者が売掛債権等の請求・回収を行い、回収金をファクタリング業者に支払う合意があるに過ぎず、利用者に信用不安等が発生すれば、ファクタリング業者が譲渡通知を売掛先等に送付し、ファクタリング業者自ら請求・回収を行うことも合意に入っているのが通常である。

他方で、給与ファクタリングは、いかにそのように合意していても、労働基準法第24条第1項という強行法規により、ファクタリング業者は賃金債権の債務者である雇用主に対し請求・回収を行うことは不可能であり、常に、債権の譲渡人である労働者から回収を行わなければならない。

この違いが通常の二者間ファクタリングと給与ファクタリングの貸付け該当性を分けたものと思われるが、果たしてそうだろうか。

そもそも、給与ファクタリング業者は賃金債権の債務者である雇用主から直接回収する気などないのではないだろうか。

つまり、次のように考えると、リスク構造や状況としては、ファクタリング対象となった債権にかかる不払いリスク(債務者リスク)がないかほとんどないといえるような場合における二者間ファクタリングと同様である。

(典型的には診療報酬債権のファクタリングはこの類ではないだろうか)

自然債務なのは賃金債権にかかる債務であり、労働者に回収委託を行っている委任契約に基づく回収金の受取物返還請求権については全ての債権の効力が認められる

なお、念のために付言すれば、労働者が雇用主から賃金債権を回収できなければ、労働者は給与ファクタリング業者に対し何らか支払う義務を負わない

そうすると、確実に雇用主から労働者に賃金が支払われる限りにおいて、譲渡を受けた賃金債権が自然債務かどうかはあまり問題にならない

多くの場合、賃金債権は割合優先的に弁済されているはずで、不払いになるリスクは大きいものではなく、特に、過去の給与の支払実績について確認する仕組みとなっているのであれば尚更である

加えて、一般に給与ファクタリングに供される債権は少額(数万円〜十数万円/回程度だろう)であり、仮に不払いがあっても、譲渡通知を行い、支払督促や少額訴訟を行うほどのものでもない

そのため、単に賃金債権の債務者である雇用主に請求できず、常に労働者を介してのみ当該賃金債権の回収を行わなければならない点のみをもっては、「実態としては貸付けなんでしょ?」ということにはならないと思われる。

ここでは債務者リスクはないものとして扱うことになる以上、ノンリコースかどうかはもはや問題とならず、分水嶺にはなり得ない。

そうすると、それ以外の種々の事情を総合考慮して、実態として貸付けであると論証するほかないように思われる。

債務者リスクがないのに割引率が異様に大きい

買戻しのほか何らかの根拠に基づき、債務者からの支払がされなくとも給与ファクタリング業者に対し譲渡した賃金債権の額面額を支払わなければならないことになっている

給与ファクタリング業者への支払日と給料日が異なる(前者が後者より先日付)

その他

この金融庁回答を受けてかどうか、その翌年2021(令和3)年2月9日に東京地裁が給与ファクタリングサービスに関し「貸金業」に該当する旨を判示した(東京地判令和3年2月9日裁判所ウェブサイト)。

本件サービスでは、原告らを通じて譲渡対象となる給与債権の回収を図ることが契約締結当初から原告らと被告との間で想定されていたと認められる。また、給与債権が譲渡された場合には、使用者は労働基準法24条1項本文により、労働者に直接給与を支払わなければならず、労働者の給与債権の譲受人は自ら使用者に対してその支払を求めることは許されない(中略)

そうすると、本件各契約においては、原告らからの資金の回収が、契約の要素を構成するものと認められる。このことは、原告らが支払期限までに本件各契約に定められた金員を支払わないおそれがあると被告が判断した場合には、被告によって原告らの勤務先に債権譲渡が通知されるとの合意の下、勤務先に迷惑がかかるか、自身の信用が損なわれることを懸念する原告らに対し上記支払を事実上強制していることからも裏付けられる。

以上によれば、本件各契約は、被告の原告らに対する債権譲渡代金としての金員の交付と原告らの被告に対する債権の額面額としての金員の支払とを要素とするもので、経済的には貸付けによる金銭の交付及び返還の約束と同様の機能を有するものと認められるから、これらに基づいて行われた被告による債権譲渡代金としての金員の交付は,「手形の割引,売渡担保その他これらに類する方法」によってする金銭の交付に該当し、貸金業法及び出資法にいう「貸付け」に当たると認められる。

この判決文は、基本的には金融庁回答のレールに沿って、少し法律的な交通整理を行ったものと理解できる。

つまり、金融庁回答では、常に労働者から回収を行わなければならない点と経済的に貸付け(金銭の交付と返還の約束が行われているもの。)と同様の機能を有している点の間の論証が抜けているが、上記東京地判では、給与ファクタリング業者の裁量により譲渡通知が可能な点をとらえて支払いを事実上強制していることを認定し、論証を補おうとしているように見える。

しかし、支払いの事実上の強制が、「原告らからの資金の回収が、契約の要素を構成する」ことの根拠になっている点が残念である。そうではなく、債権譲渡であり、本来的には債権の譲渡人から譲受人に対し支払いが生じることは不自然であるのに、支払いが事実上強制されており、真に債権譲渡とはいえず、実態として、リスク構造が類似する消費貸借契約であるという論証が正しいと思われる。

③ 手数料と利息制限法の関係

上記②で給与ファクタリングサービスが「貸金業」であることを前提にすれば、その手数料には利息制限法の適用があるものと考えられる(みなし利息)。

なお、給与ファクタリングの際に割引きがあるのであれば、それにも当然利息制限法の適用がある。

給与の前払い/立替払いとの違い

給与の前払い

上記のとおり、雇用主は、労働者に対し、月に1回以上、給料日に給与を支払う義務があるが、給料日より前に給与(給料日まで労働したことを前提とした給与額)を支払うことは一向に差し支えない。

民事法において債務者が期限の利益を自ら放棄することが認められていること(民法第136条第2項本文)、労働基準法第24条第2項は給料日に給与を支払うよう雇用主に義務付けているが、それは労働者の利益のためであり、基本的に給与が全額前払いされることによる労働者の不利益はないこと、そして労働基準法は一定の場合に限ってではあるが前払いを想定していること(同法第25条)が根拠として挙げられる。

「毎月一回以上、一定の期日を定めて」とある点についても、賃金支払期日を定めた上で、労働者の請求があった場合に、賃金の支払期日前であっても既往の労働に対する賃金を支払うことは、これに抵触しない。

したがって、給与の前払いは適法である。

給与の前払い&立替払い

給与の前払いに関連し、労働者の「勤怠実績に応じた賃金相当額を上限として」(「給与前払いサービス」回答1頁)又は「労働者が個別に請求すれば、それまでに労務を提供した分に対応する賃金については、当該支払日前に支払われる(即日払い)」(「賃金立替払いサービス」回答1頁)という、給与の前払い(立替払い)を行うサービスが「グレーゾーン解消制度」に現れた。

これらは、雇用主自身が労働者に対しそれまでの勤怠実績に応じた賃金相当額を支払うのではなく、雇用主が委託した業者が、勤怠実績を計算し立替払いを行うというサービスである。

「給与前払いサービス」での論点は立替払いの貸金業(貸金業法第2条第1項)への該当性であり、「賃金立替払いサービス」での論点は雇用主の委託先が行う賃金の立替払いの賃金直接払いの原則(労働基準法第24条第1項)への抵触であった。

まず、立替払いの貸金業への該当性については、次のとおり、金融庁により否定されている。

貸金業法の目的は、貸金業を営む者の業務の適切な運営の確保、資金需要者の利益の保護であり、仮に契約形態が委任契約であっても、実質的に「貸付け」行為に該当し、貸金業に該当すると整理すべき場合もあるが、

・本サービスは従業員の勤怠実績に応じた賃金相当額を上限とした給与支払日までの極めて短期間の給与の前払いの立替えであって、

・導入企業の支払い能力を補完するための資金の立替えを行っているものではなく、

・手数料についても導入企業の信用力によらず一定に決められている

との前提の下では、導入企業又は従業員に対する信用供与とは言えず、また、導入企業においても、信用供与を期待しているとまでは言えないことから、貸金業法上の「貸付け」行為に該当せず、貸金業に該当しないものと考えられる。

ここでは、厳密には2つの論点があり、つまり、前払いサービス提供業者による立替払いが、雇用主又は労働者に対する貸付けかどうかである。

雇用主に対する貸付け該当性については、手数料が信用リスクによらず一定であることやそもそも前払いしなければならない義務がないことが結論に影響していると思われる。

また、労働者に対する貸付け該当性については、もし原因となる取引や債権が存在しなければ、それは立替払いの衣を被った貸付けであるが、労働者の勤怠実績に応じた賃金相当額であり原因が認められること、また労働者から手数料を徴収しないことが結論に影響していると思われる。

次に、雇用主の委託先による賃金の立替払いの賃金直接払いの原則への抵触については、次のとおり、厚生労働省により否定されている。

「直接労働者に」とある点については、第三者が賃金の支払を受託してその支払に関与した場合であっても、賃金が労働者の手に渡るまで使用者の賃金支払義務が消滅しない場合には、これに抵触しない。

(中略)

照会者のサービスは、労働者及び照会者が、労働者の既往の労働に対応する賃金の額を管理、把握しており、他方、使用者は、この額及び照会者による支払状況を把握できるようになっていること、また、照会者を通じて労働者に対して支払われる賃金は、同サービスのアプリ上及び支払(振込)結果により、どの使用者との間での賃金か、及び金額の内訳がわかるようになっており、使用者からの賃金の支払であることが明確になっていることから、かかるサービスは、労働基準法第24条に違反するものではない。

本判例

前置きが長くなったが、主題である本判例について紹介する。

本判例は、「貸金業法違反、出資の受入れ、預り金及び金利等の取締りに関する法律違反被告事件」であり刑事事件の1つである。

<事案の概要>

「給与ファクタリング」と称して行っていた取引(本件取引)は、給与ファクタリング業者(被告人)が、顧客である労働者から賃金債権の一部を、額面額から4割程度割り引いた額で譲り受け、その額を顧客に交付

希望する顧客は譲渡した賃金債権を買戻し日に額面額で買い戻すことができること、被告人が、使用者に対する債権譲渡通知の委任を受けてその内容と時期を決定すること、顧客が買戻しを希望しない場合には使用者に債権譲渡通知をするが、顧客が希望する場合には買戻し日まで債権譲渡通知を留保することが定められていた

全ての顧客との間で、買戻し日が定められ、債権譲渡通知が留保されていた

ここでは、取立委任ではなく買戻しが合意ないし事実上強制されていることがミソではないかと思われる。

<最高裁の判断>

本件取引で譲渡されたのは賃金債権であるところ、労働基準法24条1項の趣旨に徴すれば、労働者が賃金の支払を受ける前に賃金債権を他に譲渡した場合においても、その支払についてはなお同項が適用され、使用者は直接労働者に対して賃金を支払わなければならず、その賃金債権の譲受人は、自ら使用者に対してその支払を求めることは許されない(中略)ことから、被告人は、実際には、債権を買い戻させることなどにより顧客から資金を回収するほかなかったものと認められる。

顧客は、賃金債権の譲渡を使用者に知られることのないよう、債権譲渡通知の留保を希望していたものであり、使用者に対する債権譲渡通知を避けるため、事実上、自ら債権を買い戻さざるを得なかったものと認められる。

そうすると、本件取引に基づく金銭の交付は、それが、形式的には、債権譲渡の対価としてされたものであり、また、使用者の不払の危険は被告人が負担するとされていたとしても、実質的には、被告人と顧客の二者間における、返済合意がある金銭の交付と同様の機能を有するものと認められる。

このような事情の下では、本件取引に基づく金銭の交付は、貸金業法2条1項と出資法5条3項にいう「貸付け」に当たる。

本判例は1つの論証としては正しいように思われるが、1点不明がある。

つまり、「実質的には、被告人と顧客の二者間における、返済合意がある金銭の交付と同様の機能を有するものと認められる」ことの根拠として、次の2点を挙げているが、特に1点目の「債権を買い戻させることなどにより顧客から資金を回収するほかなかった」の太字部分が不明である(買戻しのほかに取立委任による回収も含むのかどうか、買戻しのみに焦点を当てる2点目からは明瞭ではない)。

賃金債権については、労働者が賃金の支払を受ける前にこれを譲渡したとしても、労働基準法第24条第1 項が規定する賃金の直接払の原則により、使用者は直接労働者に対して賃金を支払わなければならず、賃金債権の譲受人が直接使用者(債務者)に対してその支払を求めることは許されないことから、譲受人である給与ファクタリング業者は、債権を買い戻させることなどにより顧客から資金を回収するほかなかった

顧客は、賃金債権の譲渡を使用者に知られることのないよう、債権譲渡通知の留保を希望していたものであり、使用者に対する債権譲渡通知を避けるため、事実上、自ら債権を買い戻さざるを得なかった

この1点目については、給与ファクタリング以外でも、例えば譲渡禁止特約付きの売掛債権等の二者間ファクタリングの場合は、通常、譲受人は悪意又は重過失であり、債務者から履行拒絶されるため(民法第466条第3項)、事実上、同様のケースになり得る。(二者間ファクタリングはサイレント型ともいわれ、譲渡禁止特約が付けられているケースが多いはず)

加えて、そのようなケースの場合、債権の譲渡人としては債務者に対しファクタリングの事実を知られないようにするインセンティブが働くことから、2点目とも同様のケースになり得る。

したがって、本判例は、給与ファクタリングの場合にのみ射程が及ぶわけではなく、譲渡禁止特約が付いている一般の取引債権についても妥当し得る。

他方で、この1点目につき、もし買戻しのみが問題であり、取立委任による回収は問題なしということになるのであれば、今後は、二者間ファクタリングが取立委任による回収のみにならざるを得ない。

買戻しが問題なのは、債権の譲渡人が債務者から回収できるかどうかにかかわらず、買戻期限内に、債権の譲受人に対し一定額を支払う必要があり、それは真に債権譲渡とはいえず、実態は債権譲渡担保付き消費貸借契約であるというロジックになるためであるが、この点、取立委任による回収は、実際に債権の譲渡人が債務者から回収できなければ、債権の譲受人に対し一定額を支払う必要はない。

以上