【2024年版】銀が600ドル(20倍~)を超えるのか?8つの根拠を解説。

2024年は金、銀の価格が大きく上昇し実際に銀は2024年上半期に最もパフォーマンスの良い資産でした。

https://x.com/peter_krauth/status/1808871211985727706

貴金属投資家の中には最終的に600ドルを超えるような上昇をすると予想する方もいます。

では、なぜ金や銀は上昇してくと予想されているのか?

今回は主に銀において今後価格が上昇していくと言われている根拠を8つほど挙げていきます。

※当記事では金の上昇=銀も追随していくという前提条件で話している部分があります。

※当記事は貴金属の知識を提供する目的で執筆しており、投資を推奨するものではありません。投資家は投資した金額より少ない金額しか取り戻せない可能性があります。

1、銀は供給が足りていない。4年連続で供給不足

まず根本的な原因として銀はここ数年凄まじい供給不足です。

Silver Institute ”World Silver Survey 2024″

以下のグラフを見ると2023年は銀市場の需給バランスが著しくマイナスなのが分かります。世界の銀の需要は供給を1億8千万オンス上回っています。

いまいちピンと来ないかもしれませんが、これは過去10年間で2番目に大きな銀の赤字です。

グラフでは2023年までしか表示されてませんが、シルバーインスティテュートは2024年の世界の銀不足量は2024年は2億6,500万オンスに達すると予測されています。

https://www.mining.com/web/global-silver-deficit-to-rise-in-2024-due-to-higher-demand-lower-supply/

更に銀の不足にもかかわらず銀の”投資需要”は13%減少し、2023年よりも3,200万オンス減少すると予測してます。

つまり、投資需要ではなく工業需要だけで、過去最高の銀不足を予想しているということです。

逆に言えば仮にこの予測が外れ、銀投資の需要が2023年と同水準だった場合、3億オンスの不足になるということになります。

また貴金属専門家のテッドバトラー氏によると、世界の銀総在庫数は20億オンスほどしかないとしています。

世界的な需要を見ると、2022年よりは減少してますがそれでもかなり高いレベルの需要なのが分かります。特に産業用途での需要が急激に増加。

ではなぜ急激に産業用途が増加しているのか?

銀は金属の中でもっとも導電率が高い金属であり、バッテリーや導電電気接触材料や回路基板、太陽光発電システムなど、多くの電子機器に利用されています。

その高い導電性により、銀は電気を効率よく伝えることができ、電力損失を最小限に抑えることが可能です。

特に今後AI、暗号通貨のマイニング、EVやドローンに莫大な電力が必要であり、それらの電力を補うために大量のソーラーパネル、電子機器、バッテリーに使用される為です。

世界の消費電力増加のグラフを見るとこの通り、インドも増加しているのですが、中国が特に激しい上昇率。

また、ブラックロックのCEOラリーフィンク氏は「G7諸国はAIを為に必要な電力が足りないと述べています。

「これらのAIデータセンターは、私たちが想像していた以上の電力を必要とするでしょう。私たちG7には十分な電力がありません」とフィンク氏。

「これは各国にとって競争上の大きな課題になると思います」

最近、NVIDIAの時価総額が世界首位になりMicrosoft抜きましたが、知っての通り、NVIDIAはAIの処理チップGPUメーカーです。

GPUを動かすのには大量の電力が必要になります。また、今後暗号通貨が普及するにしたがって、暗号通貨のマイニングにも大量の電力が必要になります。

文明が発展するのには今まで以上に電力が必要なのを見越して、中国やインド等はソーラーパネルを大量に製造しているのでしょう。

以下はソーラーパネルとEV車の需要です。

日本だと太陽光パネルとEVに対して過剰にネガティブキャンペーンが繰り広げられている(実際デメリットもありますが)ので、ピンと来ないかもしれませんが、ソーラーパネルやEV車の進化は凄まじいものがあります。

→サムスンが新型EV全固体電池バッテリー発表!銀が16,000トン消費される?

長くなるので割愛しますが、YouTube等で中国のEV車など検索してみてください。できれば海外のYouTuberのものが良いです。

ちなみに私は「中国凄い!日本終わりだ」と言いたいのではなく、危機感を持たなければこのまま日本は本当に後進国になってしまうという危機感を感じて書いています。

日本が復活する為には現在の立ち位置を客観的に事実ベースで把握しなければなりません。

他国を貶し、「日本凄い凄い凄い!」と言い続けることで本当に日本は成長するでしょうか?

話を戻して中国だけでなくインドも銀を大量に輸入しています。

それに伴って世界の銀の在庫量も急激に減少してます。(LBMAメンバーの保管庫とCMEグループ、SHFE、SGE、TOCOM/OSE、MCXに保管されている銀の在庫)

銀が足りないなら、もっとたくさん銀を採掘すればいいじゃないっとあなたは思うかもしれませんが、銀鉱山自体が枯渇してきています。

銀の鉱床の探査、環境評価、許認可取得、インフラ整備、鉱山の建設など、多くのステップを経る必要があります。

これらのプロセスは通常、多くの規制と大規模な投資を伴い、完了するまでに最大で10年程度かかかるのです。

つまりどんなに早くても銀の供給は数年間増加しない見込みです。

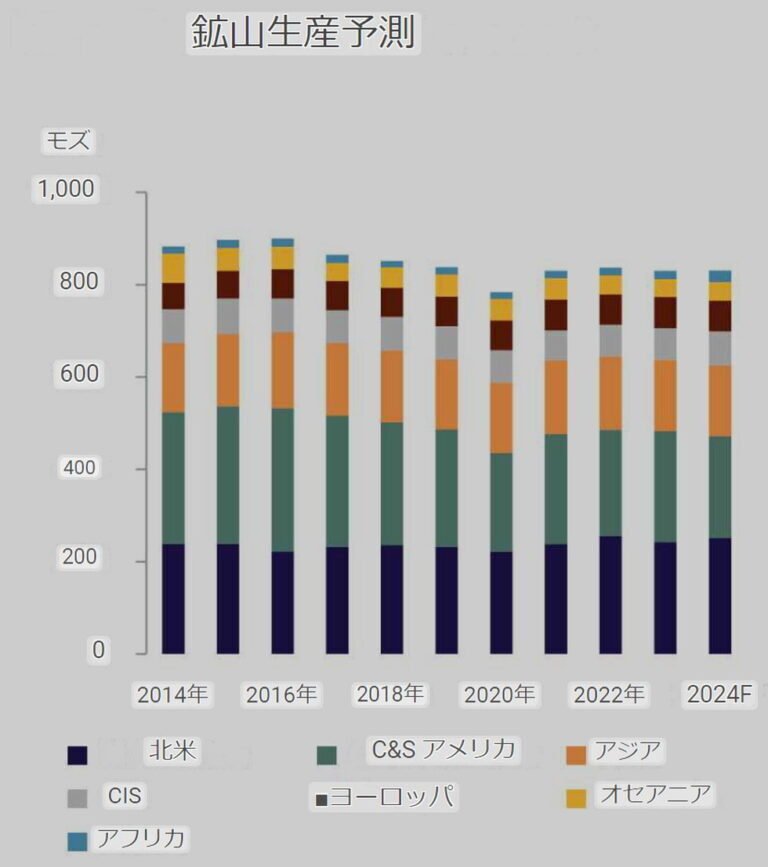

以下の画像は世界の銀鉱山採掘量の予測。増えるどころか、2024年の世界の銀鉱山生産量は0.8%減少する見込み。(25,613トン減少)

既に最高品質の銀鉱山は採掘され尽くしてて、新たな大鉱床を見つけることも難しくなっているとも言われています。

そもそもですが、銀は他の金属の副産物として採掘されるものが70%を占めています。

銀を目的に採掘されている鉱山は30%しかありません。

そして、更に銀の採掘コストは2018年意向から50%以上増加していて、銀鉱山では利益を上げるためには銀1オンスあたり20~25ドルが必要です。

最低でも20~ドルであることが必要と言うことは逆に言えば20ドル以下になる可能性はかなり低いとも言えます。

赤字が続くのに採掘を続ける業者なんていませんので、採掘量が更に少なくなれば銀の総量も減少してき、結果的には価格は高騰していくと思われます。

このような感じで、銀の供給不足は今後AIや暗号通貨、EVなどの発展に伴って更に加速してくと思います。

ただ、個人的には銀は今後暴騰してき、産業用途には高価になりすぎて通貨としての立ち位置に戻るのではないかと考えてます。

(銀の代わりに銅が代替鉱物になるのでは)

2,金銀比価が70~90と歴史的に高い

金銀比価とはゴールド1オンスに対して、シルバーが何オンス必要なのか?の比率です。

例えばゴールドが1オンス2000ドル、シルバーが25ドルだった場合

2000÷25=金銀比価80

ということになります。金1オンスを銀と交換するのに、銀が80オンス必要ということなります。

ここ最近の金銀比価は70~90前後で、2020年は一時的ですが120まで急上昇してます。

これは非常に高く金銀比価80という数値は歴史的に見ると、異常なレベルであり過去の例を見ると

このように5~15程度と現在の金銀比価はかなり高い数値。

そんな大昔の話されてもっと思うかもしれませんが、1980年辺りでも金銀比価は30前後で推移しています。

当然ながら、銀の採掘量が増えたり需要が大幅に減少すれば、金銀比価の数値は上昇するのが自然です。

ただ、先程の銀の供給不足のデータが有る通り、今後の産業に銀は不可欠かつ既に供給不足。

これはつまり銀が過小評価されていると言っても言い過ぎではないかと思います。

3,米国のスタグフレーションに突入する可能性が高い(日本も)

スタグフレーションとは、経済においてインフレーション(物価の上昇)と景気停滞(経済成長の低迷またはマイナス成長)が同時に発生する状態を指します。

金や銀は基本的にインフレヘッジとして買われる資産です。

逆にいえば米国の経済が安定してるのであれば、金や銀など配当金も金利も付かない資産よりも、株式や債権の方が買いということになります。

ただ、米国は2022年に9%までインフレ率が高騰。

このインフレを抑える為にFRBは高金利4.5~5.5%にすることで9%⇛3%台までインフレ率を抑えてきました。

9%から3%台というと安心できるような数値ではないです。

あくまでも物価の上昇率が3%台まで落ちてきているだけであって、物価が安くなっているわけではありません。依然としてインフレ率は高止まりが続いている状態です。

なぜインフレは収まらないのか?ですが、簡単で某パンデミックの景気対策として世界中で給付金バラマキなど、超大規模な緩和策が実施されたからです。

こちらはアメリカのM2マネーのグラフ。

M2マネーは経済における貨幣供給の総量で、消費者や企業がより多くのお金を使えるようになり、需要が増加しそれが価格上昇を引き起こす可能性があります。

そして実際、それが起きてます。

あくまでもインフレ指標の1つですが、2020年辺りから大量に貨幣が供給され、それとともに人々の財布の紐が緩み急激にインフレ率が高くなったのが推測できます。

また、2022年辺りはFRBが量的引き締め(QT)を実施したことで、M2マネー量も減少とともに、インフレ率も下がっているのが確認できます。

ただ、最近までM2マネーは減少していたのですが、高金利維持&インフレが収まっていないにもかかわらずまたM2マネーが上昇してきています。

これはつまり再度インフレが上昇する可能性があるということです。

今のところ、経済は強い!とされています。

確かに米国経済をデータの表面だけ見ると、失業率はまだ4%を保っていますし、(表面的なデータの話を抜きにして)

ただのインフレ高止まり相場のように見えますが、至る所で米国経済の綻びが見え始めています。

銀行破綻は終わっていない?

2023年はシリコンバレー銀行の破綻を筆頭にファースト・リパブリック・バンクなど複数の銀行が破綻したのは記憶に新しいです。

銀行破綻劇から1年以上経過し、多くの人は既と終わった事と忘れかけていますが、銀行破綻はきっかけにすぎないと思います。

レイ・ダリオ氏も

「この銀行の倒産は「炭鉱のカナリア」という早期警戒シグナルであり、ベンチャー界だけでなく、それ以上の影響をもたらすだろう。次の1〜2年間の金融/経済の状況は厳しいと思われる。」

と述べています。

では実際米銀行の財務状況はどうなのか?ですが、高金利が続いたことで米国の銀行の含み損は第1四半期に5170億ドル(約81兆1690億円)に増加。

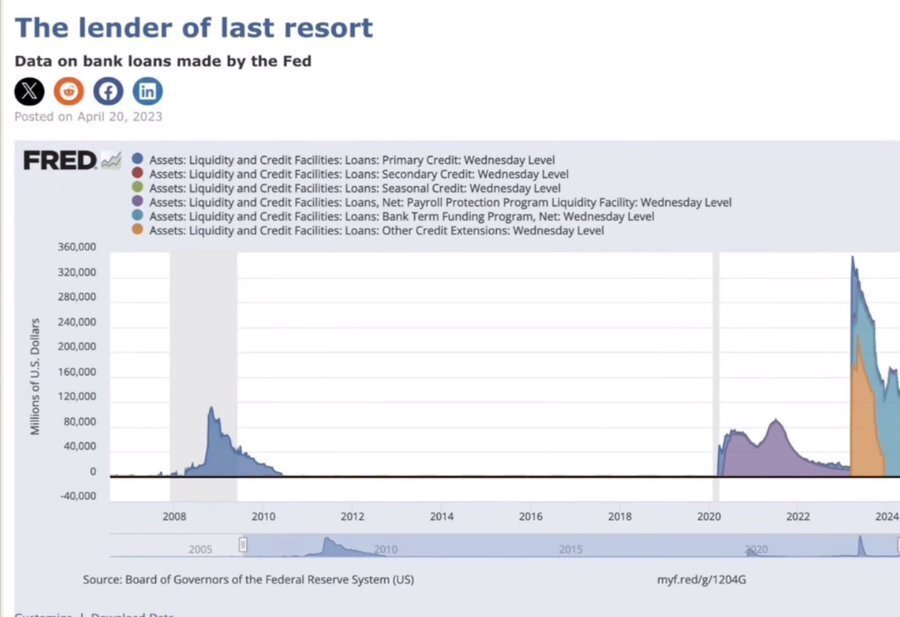

そして、FRBが銀行に対して流動性を供給する貸出プログラムは、2008年の金融危機時よりもはるかに規模が大きくなっています。

※チャートには、プライマリー・クレジット・プログラム、セカンダリー・クレジット・プログラム、ペイロール・プロテクション・プログラム流動性ファシリティなど

これらの貸出プログラムは銀行は一時的な流動性不足に直面した場合、例えば、預金者からの急な大量引き出しや予期せぬ支出が発生した場合などに、プライマリー・クレジットを利用することがされるものです。

プライマリー・クレジットの金利は、市場金利よりも高く設定されているため、銀行にとっては緊急時の流動性確保の手段として利用されるものです。

そして、こちらはFRB(連邦準備制度)が米国財務省に対して送金した金額。1800億ドルもの金額になります。

2023年以降、金利の急激な上昇により、FRBが保有する低金利債券の価値が下がり、評価損が発生しています。

そして米国債務額を見ると35兆ドルまで大きく膨れ上がり、利払いだけでも1兆ドルを超えています。

この1兆ドルの利払い費はは米国の軍事費用を上回る金額です。

バンク・オブ・アメリカによれば、2024年12月までに利子支払いが約1.6兆ドルに達する可能性があり、そして金利を1.5%引き下げたと仮定しても、約1.2兆ドル程度になるという試算を出しています。

1.2兆ドルでも巨額なのですが、このまま黙っているだけでも更に利払いが1.6兆ドルまで大幅に増加するという時点で詰んでいるようにしか見えません。

米国経済学者の方も皮肉交じりに警鐘を鳴らしてます。

頭の体操をしてみましょう。

2) 連邦所得税をいくら納めたか確認してください

3) その税金内の55%は、米国債務の利払いにだけに使われています。

道路、軍隊、社会保障、病院、学校ではなく、ただ利払いに使われているのです。

4) 笑うか泣くかはお任せします。

銀行の財務状況以外にもクレジットカードの負債し、利率が過去最高の21.59%に達し消費者は余剰貯蓄を使い果たしている。等の経済に綻びが見えるデータは多々あります

他にも米国経済が景気後退に向かっているといようなデータは多々ありますが、全て書き出すとそれだけで記事が埋まるので今回は割愛させていただきます。

言いたい事はインフレは高止まりしているのですが、利下げ再開する口実はいくらでもあるということです。

もし、インフレが高止まりした現在の状況で利下げが開始されれば、インフレが再加速する可能性が高いと見ています。

インフレが再加速すれば、1970年代のように金、銀の価格は数十倍になることもありえると思います。

米国ではありませんがクレディ・スイス銀行も破綻しています。クレディ・スイスは世界のシステムス上重要な銀行(G-SIBs)リストにも載っていた銀行です。(大きすぎて潰せない)

グローバルでシステム上重要な銀行、つまり経営危機に陥れば、世界の金融システムに大きな混乱がおよぶ恐れのある国際的な巨大銀行のリスト。

4、米国はスタグフレーション時に銀は30倍しか上がらなかった。

上で挙げたように今の相場はインフレと景気後退が混合した1970年代のスタグフレーション相場に似ていると言われています。

1970年代も現在のように高インフレが発生し、利上げ→利下げを繰り返した結果、インフレの波はどんどん高くなり…

続きを読むには…