【株検証】年初来高値更新はファンダフィルターを入れると期待値が上がる?

トレード手法の中に新高値更新いうものがあります。

過去価格の高値を更新した場合、上昇の勢いが強く抵抗になる価格帯が上に少ない株価上昇が期待できるという考え方です。

この検証では年初来高値更新でエントリーした場合期待値はあるのか、またファンダ要素を加えることで期待値の上昇が期待できるかを検証しています。

年初来高値更新

年初来高値更新した銘柄にエントリーした場合の検証をします。

検証条件は下記の通り

【仕掛け】

・年初来高値が前日より高い

上記を満たす場合翌日成行でエントリー

【手仕舞い】

・保有期間が10日以上で手仕舞い

年初来高値を更新したらエントリーし、10日後に決済します。

検証は2023年1月から現在まで(9月)

結果は以下

期待値は悪くない、というか条件のシンプルさに比べていい結果だと思います。

とはいえ、今年は相場全体として上昇傾向にあるので、高値更新とは関係なく株価が上昇している可能性もあります。

もっと検証機関を長くできればいいのですが、検証元のデータの関係で困難なため別の視点から検証してみます。

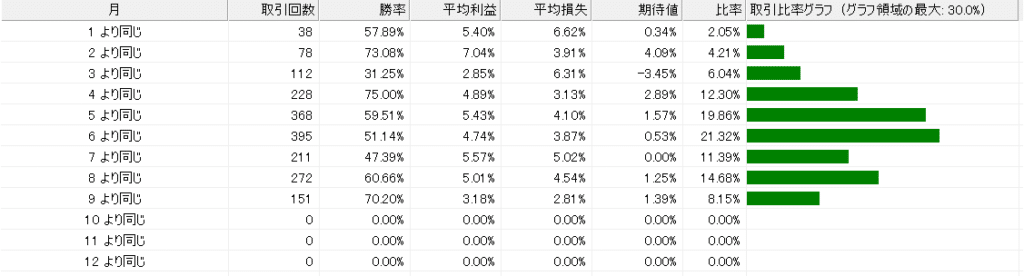

上は月別の成績データです。下はTOPIXの高値更新チャートとなります。

3月はシリコンバレー銀行破綻の影響で期待値大幅にマイナスですが、年初来高値をほとんど更新していない4月や8月でも高めの期待値を出しています。これだけでは断定はできませんが一定の優位性があることは期待できます。

ファンダ要素を加えてみる

年初来高値更新にファンダ要素を加えてパフォーマンスが向上するか検証します。

財務的に健全であったり、有配銘柄の方が買いが集まりやすいのでないかという想定の下に検証します。

加える条件は下記の通り

【追加する条件】

・EPS(1株当たり純利益)が1より大きい

・1株配当が1より大きい

・ROA(総資産利益率)が1より大きい

利益を出していて配当も出している銘柄を対象にし、これらに限定することで期待値が上昇するかを検証します。

結果は以下

取引回数は当然減りましたが、期待値は上昇しています。

月別の成績も全体的にならされた印象があり、マイナスだった7月の期待値が0付近になっています。

次に運用シミュレートした下記をご覧ください。

この検証では

・資金500万

・単利運用

・仕掛け優先順位→期間中間乖離率(25日)が大きい順

で運用した結果になります。

左が年初来高値だけでエントリーしたもの、右がファンダフィルターを加えてエントリーしたものになります。

明らかにファンダを加えたもののほうが安定して利益を上げています。

検証結果からの考察

グロース銘柄を除外する

投資対象を配当のある銘柄に限定することでグロース銘柄が投資対象から外れやすくなります。

グロース銘柄は極端な価格の動きをしやすいため、価格が下落したとき大きい損失が出やすく、また高値更新しても継続して保有する人が少なくすぐ下落しやすい傾向にあります。

実際に市場別の成績でもグロースは圧倒的に期待値が低くなります。

年初来高値は注目が集まりやすい

年初来高値を更新した銘柄は注目が集まりやすく、改めて業績や配当などのファンダメンタルズ分析をされることが多くなります。

財務的に健全であったり、将来に期待できる銘柄はさらなる上昇が期待できると買いが集まることになります。

そのため高値更新をエントリーの主軸として設定する場合、これらのファンダ的要素を組み入れることは極めて重要なことと考えることができます。