【米国株8/15~8/19まとめ】SMA200で天井、利食い売りのS&P500。相場調整か?

こんにちは、Kojiです。S&P500がSMA200到達で利食い売り、そこを起点に指数は下落しました。中古住宅販売件数はインフレピークアウトを示唆。脱インフレの兆しが見えてきていますが、株価は一旦の天井でオーバーシュートだったのでしょうか。

チャートとニュースを振り返っていきたいと思います。

マーケットサマリ

8/15(月)

🇺🇸8月ニューヨーク連銀製造業景気指数

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄 (@koziii) August 15, 2022

前回 11.1

予想 5.5

結果 -31.3⬇

10年金利はやや低下し指数は寄り上昇。ニューヨーク連銀製造業景気指数の大幅な予想下振れが発表されると、指数は一時的に下落に転じたが、

上昇気流の強さは変わらず再び上昇転換し続伸となった。

8/16(火)

住宅着工件数が予想下振れで悪化。10年金利は上昇に向かい、ナスが下落、ダウは上昇へ。10年金利は2.8%台後半まで上がるも、同幅低下し元に戻した。

8/17(水)

FOMC議事要旨

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄 (@koziii) August 17, 2022

政策金利の引き上げペースを減速させ、同時にそれまで実施してきた政策調整が経済活動とインフレに与えた効果を精査することがいずれ適切になる可能性が高い

委員会が物価安定を回復するために必要以上に政策スタンスを引き締めるリスクも存在するhttps://t.co/PedQETC3B1

10年金利が2.9%台に1ヶ月ぶりに上昇。金利上昇にともない、指数は反落へ。FOMC議事要旨の発表タイミングでは、リバウンドするも再度下落。FOMCの方向性は変わらず、議事要旨は通過。

S&P500はSMA200を天井に利食い売りの下落だろう。

ただし、上昇の勢いが落ちてきているので、チャートが崩れる起点となるかもしれない。ココから押し目作りとなるかレンジ形成となるか様子見。

9月利上げ予想はより50bp優勢に変化している。

8/18(木)

🇺🇸8月フィラデルフィア連銀製造業景気指数

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄 (@koziii) August 18, 2022

前回 -12.3

予想 -5.0

結果 6.2⬆

デイリー連銀総裁

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄 (@koziii) August 18, 2022

インフレの勝利を宣言するのは時期尚早

コア・サービス・インフレはまだ上昇しています。食料品やエネルギー価格が高騰しており、住宅も同様で、インフレに対してやるべきことはたくさんあります。

年末までに3%を少し上回らなければなりません。

続

カシュカリ連銀総裁

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄 (@koziii) August 19, 2022

「非常に」高いインフレを「緊急に」低下させる必要がある

経済のファンダメンタルズは力強いが、FRBが景気後退を招くことなくインフレ率を低下させることが可能かどうかは「分からない」https://t.co/RJXSvTRY7N

フィラデルフィア連銀製造業の予想上振れで、10年金利は若干の上昇、指数先物はやや下落を始めた。

デイリー連銀総裁とカシュカリ連銀総裁が本日も発言したが内容に変化なく市場へのインパクトは薄い。

中古住宅販売件数は予想下振れ。販売件数は1月以降、減少傾向が続く。

販売価格の中央値が前月比マイナス(-10,000ドル)となったため、中古住宅もインフレピークアウトの可能性を示唆。

景気先行指標は予想上振れ。前月比の低下が減速。

ナスは8/16の安値付近が上値の重しとなって反落、レンジ内での動きとなっている。

8/19(金)

2兆ドルのオプション期日を迎えた日だが、売りが加速し指数は下落。S&P500のSMA200での反落を継続した形で、フィボナッチでは半値戻しのラインまで戻されたところ。どこまで押すかは次週持ち越し。

機関投資家の夏期休暇中で、出来高がより少ないまま進行している。

バーキン連銀総裁も利上げでインフレ退治、景気よりインフレ抑制の優先順位を示し、強めに牽制。

週末の利上げ予想仕上がりは50bpが59%とより優勢へ。

S&P500がSMA200で利食い売り ▲1.2%

上昇を続けてきたラリーは、SMA200(赤色曲線)で利食い売りをきっかけに下落に転じた。ちょうどレジスタンスライン(紫直線・上)と重なるポイントで売りが意識されやすかった可能性がある。

フィボナッチの50%ラインまで揺り戻しとなった。

以前から示していた上値目安とした紫色ボックス圏の頂点が天井になったので、ここからは押し目となって上抜け狙うか、レンジ形成するかの攻防の結果次第となりそうか。次に意識される線は、6月2日高値(黄色の直線)だろうか。このラインを下回るとやや売り圧力が強いと見れるかもしれない。

気になる動きとして参考に。先物を見ると、紫色の縦線で示す時間帯。15時から売りを仕掛けている勢力があるようです。あえて米国時間帯を外して欧州時間に動かしているか?

週足

週足はレジスタンスライン付近と一目均衡表の雲が抵抗線となり反落、上ヒゲをつけた陰線で良くない印象。

週足EMAは上向きを保っているので、買い圧力と売り圧力の攻防中と見れるか。

MA200より上にあるSP500銘柄

44.73%➡43.33%に低下(▲1.4pt)。一時的に47.5まで上昇したが週末は前週比マイナスで終了。

ナスダック100も揺り戻し ▲2.38%

ナスのチャート解説は上記リンクに投稿したので参考にどうぞ。

週足

ナスは上値目安のボックス(紫色長方形)から続伸するかと思わせたが、週足で見ると、上ヒゲとなって陰線で引けとなった。今のところはシナリオ見直しは不要。S&P500と同様、どこまで下げるかモニタリング。

一目均衡表の雲のねじれが近く、転換点を示しているが、その通りとなるか?

前週noteで書いた通り、一目均衡表のねじれに近いタイミングで反落したと言えそうだ。20月EMAをやや下回るラインまで下落しているが、一目均衡表の転換線(赤色線)を下回るか次週持ち越し確認。

長め設定のMACDはゴールデンクロスしたところなので、短命で終わるかただの押し目か気になる。

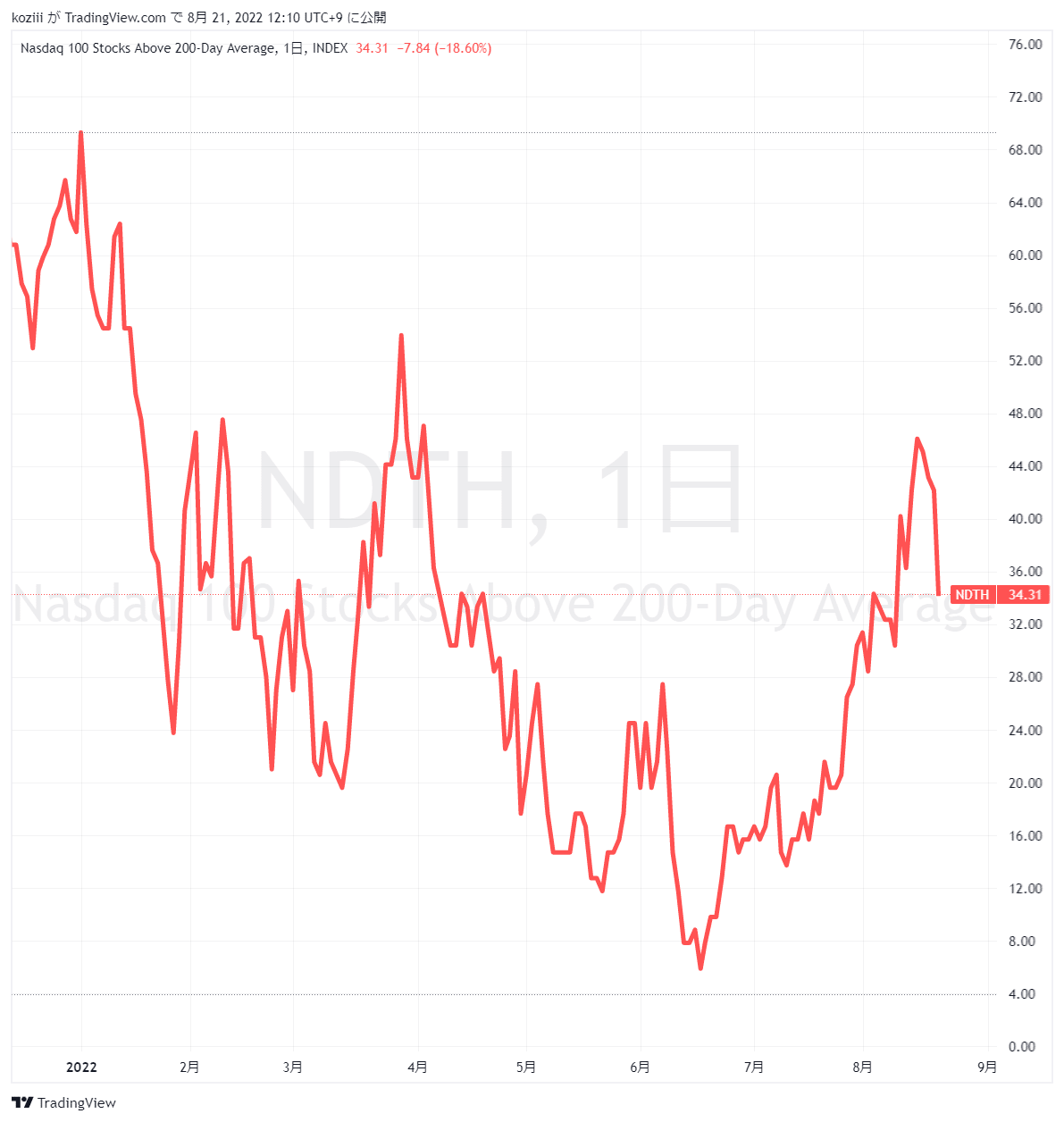

MA200より上にあるナス100銘柄

42.15%→34.31%に低下(▲7.84t)。週初めの46%が天井に大きく反落した。

セクター

生活必需品が続伸。エネルギーが息を吹き返している

週間ベスト

1. 生活必需品 +1.9%

2. エネルギー +1.3%

3. 公益 +1.3%

週間ワースト

1. 通信 ▲3.1%

2. 素材 ▲2.4%

3. 不動産 ▲1.9%

サイズ・タイプ

・ベスト:大型バリュー ▲0.4%

・ワースト:小型グロース ▲3.0%

1週間のセクター値動きは以下投稿を参考にどうぞ。

各種指標

Fear&Greed Index

一時的にはGREEDまで上がったが、NEUTRALに戻り(前週55➡今週51着地)

機関投資家センチメント NAAIM Exposure Index

前々週 55.28 ➡ 前週 71.59 ➡ 8月10日 64.44(前週差 ▲7.15pt)

機関投資家のセンチメントも一旦反落。

Bull/Bear Ratio

8/16時点ではベア優勢から0付近まで回復。

ヒンデンブルグオーメンは無点灯

8/19時点では無点灯。

炭鉱のカナリア HYG ハイイールド債

前週は上位足を超えてきたが、今週のHYGは指数より少し早く下落転換。EMA40を下回り、一気に揺り戻し。EMAがデッドクロスしてくるようであればアラート。

ハイイールド債のスプレッド低下がストップ。やや反発しているので次週の動きを確認したほうがいい。

金利

金利はやや上昇

10年金利が2.9%後半まで上昇。低下しすぎてた金利が、FRB高官の牽制発言もあってか3%近くまで戻し。

金利上昇にともなって株価が下落するターンはまだ継続。金利上昇でも株価も上昇するターンはいつ来るか。

長短金利差はやや縮小

10年金利上昇に伴い、10年-2年の金利差は縮まった。しかし10年-3か月の金利差は横ばい。だがまだプラス圏。

実質金利は横ばい推移

個別株の決算発表

GLBE グローバル・イーオンライン

EPSミス

🛒 $GLBE Global-e Online FY22 Q2(EC)

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄 (@koziii) August 16, 2022

❌EPS: $▲0.31🆚$0.01

⭕売上高: $0.873億(+52%)🆚$0.835億

▶ガイダンス

Q3

⭕売上高: $0.995~1.025億🆚$0.94億

FY22

⭕売上高: $4.06~4.26億🆚$3.90億

▶ハイライト

- GMV: $5.34億(+64%)

- ディズニーと提携

▶プレ +10.6%📈 pic.twitter.com/QW3IxQYGfV

SE sea

売上ミス

🛒 $SE sea FY22 Q2(EC/ゲーム)

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄 (@koziii) August 16, 2022

⭕EPS: $▲1.03🆚$▲1.065

❌売上高: $29.42億(+29%)🆚$30.31億

▶ガイダンス

戦略的転換のためEC事業の売上ガイダンスを中止

▶ハイライト

- Digital Entertainment: $9億(▲10%)

- EC: $17億(+51%)

- Digital Financial: $2.79億(+214%)

▶プレ ▲4.1%📉

A アジレント・テクノロジー

Q4ガイダンス売上ミス

💉 $A Agilent Technologies FY22 Q3(ヘルスケア)

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄 (@koziii) August 16, 2022

⭕EPS: $1.34🆚$1.21

⭕売上高: $17.18億(+8%)🆚$16.36億

▶ガイダンス

Q4

⭕EPS: $1.38~1.40🆚$1.34

❌売上高: $17.5~17.75億🆚$17.70億

FY22

⭕EPS: $5.06~5.08🆚$4.89

⭕売上高: $67.5~67.75億(+6.8~7.2%)🆚$66.94億

▶アフター +6.2%📈 pic.twitter.com/5Ka7k81wpD

ADI アナログ・デバイセズ

クリア

⚙️ $ADI Analog Devices FY22 Q3(半導体)

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄 (@koziii) August 17, 2022

⭕EPS: $2.52🆚$2.43

⭕売上高: $31.1億(+77%)🆚$30.58億

▶Q4ガイダンス

⭕EPS: $2.47~2.67🆚$2.5

⭕売上高: $30.5~32.5億(+33.7%)🆚$31.03億

▶プレ ▲2.85%📉

KEYS キーサイト・テクノロジー

クリア

⚙️ $KEYS Keysight Technologies FY22 Q3(計測機器)

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄 (@koziii) August 17, 2022

⭕EPS: $2.01🆚$1.79

⭕売上高: $13.8億(+10%)🆚$13.48億

▶ガイダンス

Q4

⭕EPS: $1.94~2.0🆚$1.90

⭕売上高: $13.8~14億🆚$13.82億

FY22

⭕EPS: $7.48(+20%)🆚$7.14

⭕売上高: $53.86億(+9%)🆚$53.27億

▶アフター +3.95%📈 pic.twitter.com/26z4wWE70S

WOLF ウルフスピード

クリア

⚙️ $WOLF Wolfspeed FY22 Q4(半導体)

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄 (@koziii) August 17, 2022

⭕EPS: $▲0.02🆚$▲0.098

⭕売上高: $2.285億(+57%)🆚$2.08億

FY22

⭕EPS: $▲0.50🆚$▲0.57

⭕売上高: $7.46億(+42%)🆚$7.25億

▶ガイダンス

Q3

⭕EPS: $▲0.08~▲0.02🆚$▲0.068

⭕売上高: $2.325~2.475億🆚$2.24億

▶アフター +18.6%📈 pic.twitter.com/1NGvWlJ4Me

AMAT アプライド・マテリアルズ

クリア

⚙️ $AMAT Applied Materials FY22 Q3(半導体)

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄 (@koziii) August 18, 2022

⭕EPS: $1.94🆚$1.79

⭕売上高: $65.2億(+5%)🆚$62.68億

▶Q4ガイダンス

⭕EPS: $1.82~2.18🆚$1.94

⭕売上高: $62.5~70.5億🆚$65.45億

▶アフター +2.0%📈 pic.twitter.com/a29dHpQVef

BILL Bill.com

クリア

💹 $BILL Bill com FY22 Q4(SaaS)

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄 (@koziii) August 18, 2022

⭕EPS: $▲0.03🆚$▲0.14

⭕売上高: $2.00億(+156%)🆚$1.83億

FY22

⭕EPS: $▲0.24🆚$▲0.36

⭕売上高: $6.42億(+169%)🆚$6.23億

▶ガイダンス

Q1

⭕EPS: $0.05~0.07🆚$▲0.1

⭕売上高: $2.08~2.11億🆚$1.88億

つづく

FY23

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄 (@koziii) August 18, 2022

⭕EPS: $0.23~0.38🆚$▲0.31

⭕売上高: $9.55~9.73億🆚$8.80億

▶アフター +21%📈

決算発表予定

8/22週の予定

イベント

23日 PMI

25日 GDP

26日 PCE

25~27日 ジャクソンホール会議(26日パウエル議長が講演)

アノマリー

満月相場(8月12日~8月26日)

ブル:22日

おわりに

指数上昇の天井を付けた週でしたね。来週はジャクソンホール会議がありますが、メッセージの大きな変化は見込めない?

機関投資家の夏休み中なので、レイバーデー以降どう動くかもそろそろ気になる頃合いでしょうか。

次の記事を書く励み、定期的に更新するモチベーションになっています。 サポートしていただけたら、投資・チャート分析のインプットに役立てたいです。