【米国株5/31~6/3まとめ】Q2EPS予想が低下、9月50bp利上げ織込み、指数は休憩?

こんにちは、Kojiです。いくつかの経済指標が予想を下回る結果でした。景気後退懸念は継続、Q2EPS予想が低下しました。

FRB高官が50bp利上げを正当化する発言が続いており、FedWatchは9月FOMCの利上げ予想で50bpを織込みました。

指数はリバウンド後もみ合いの週でした。上記を含め、何があった週か振り返り、6/6週の過ごし方を考える材料にしましょう。

S&P500は出来高少なく横ばい進行 ▲1.2%

前週の5月27日(金)に意識されていた4,100を上抜けたが、今週は横ばいの値動きとなった。4,100~4,200は2月下旬~3月中旬までの安値範囲で、ポジション溜まってる可能性があり、レジスタンスラインとなっている。

出来高が減少傾向で、盛り上がりに欠ける。

SMA50はまだ下向きで進行中。いまだ相場は下落確率が一定ある状況。EMA40を上に抜けられず停滞中だが弱めな印象。先行指標のHYGが下落始めているので要注意。逆に上に行く場合の目安は、EMA200の4,300台が継続。

調整休憩後に再上昇していくか、下落トレンド継続となるかは、もう少し値動きの流れを見ていく時間が必要そう。

週足はSMA100に沿った下落

大陽線だった前週から若干反落の週足。SMA100に沿った値動き。

下落からリバウンドまではボリンジャー-2σの高ボラが-1σまで落ち着いた状況。とはいえ中心のEMA20まで戻れず、週足で見る限りは下落局面継続中。

Put/Call Ratio(PCC)は下がってきているが、下がりきらずこのまま再度上昇しないか気になっている。

MA200より上にあるSP500銘柄は37.42%➡32.87%に低下(▲4.55pt)。

6/6週も低下するようであれば指数はグラつきそう。

Q2のEPS予想は▲1.3%低下

EPSが下がるタイミングは株価下落として織り込まれやすいので要注意。

ナスダック100は13,000に到達できず失速 ▲1.05%

13,000のレジスタンスラインをテストするかと思ったが、到達前に失速して下落した。フィボナッチの38.2%ラインが意識されているか。

出来高は週末にかけて下落傾向。

このまま13,000を上抜けせず反転下落が続くなら、もう一度12,000ライン付近をテストする可能性がある。

週足

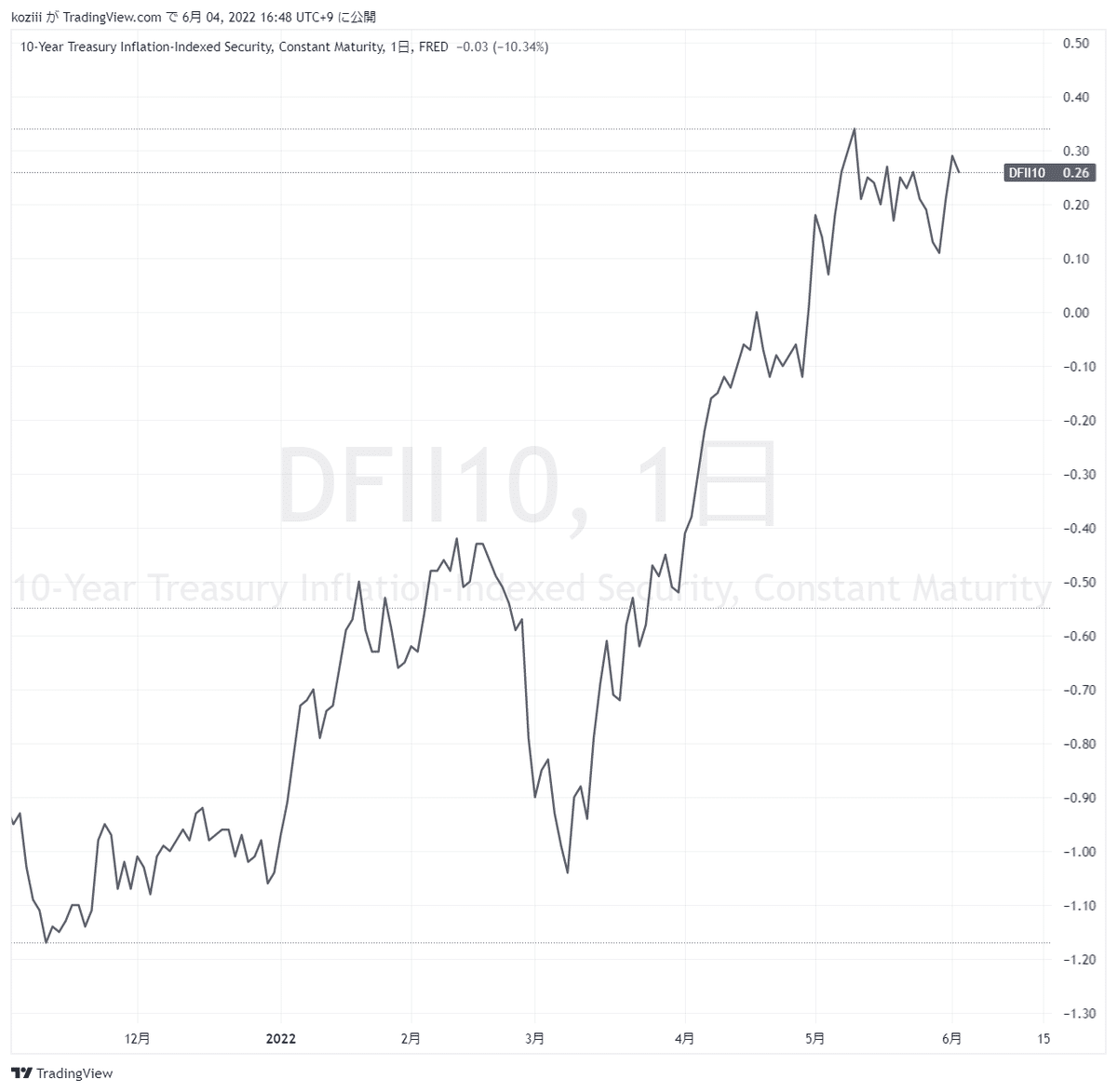

実質金利が直近の高値を超えて上昇していくなら、ナスダック下落の確率が高まりそう。

MA200より上にあるナス100銘柄は24.5%→19.6%に低下(▲4.9pt)。

セクター

週間ベスト

1. エネルギー +1.1%

2. 資本財 +0.1%

3. 一般消費財 ▲0.5%

週間ワースト

1. ヘルスケア ▲3.1%

2. 不動産 ▲2.2%

3. 金融 ▲2.0%

サイズ・タイプ

・大型バリュー ▲1.4%

・小型バリュー ▲0.2%

1週間のセクター値動きは以下投稿を参考にどうぞ。

Q2EPS予想は一般消費財・通信セクター・ヘルスケアなどが低下見込み

BTCはレンジ抜けられず

直近のチャート解説を以下投稿したので参考にどうぞ。

各種指標

Fear&Greed Index

Extreme Fear➡Fearに回復(前週21➡今週27着地)

機関投資家センチメント NAAIM Exposure Index

前々週 19.51➡ 前週 33.19 ➡ 6月1日(水) 34.33(前週差 +1.14pt)

前週から微差で上昇。いまだ悲観域から抜けず。

Bull/Bear Ratio

5/31時点では前週とさほど変わらずか。

ヒンデンブルグオーメンは無点灯

6/3時点では無点灯。

炭鉱のカナリア HYG ハイイールド債

SMA50まで回復した前週だったが、今週は再度下抜けで弱い動きとなった。

金利と今週のニュース

ウォラーFRB理事が50bp利上げ推し

ウォラーFRB理事

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟 (@koziii) May 30, 2022

- 今後2回以上のFOMCでそれぞれ50bpの利上げを行うべき

- 特にインフレ率が目標の2%に近づくまで、50bpの利上げを選択肢から排除するつもりはないhttps://t.co/XYFpgPEIgb

バイデン大統領がFRBにインフレ退治の責任がある発言

🇺🇸バイデン大統領

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟 (@koziii) May 31, 2022

FRBには「インフレを制御する一義的な責務がある」と指摘

「大統領としての自分の役割は彼らが責務を果たすのに必要な余地を与えることであり、彼らの極めて重要な取り組みには干渉しない」https://t.co/iBWIDtJvDH

ブラード連銀総裁が高インフレで利上げの必要性を強調

🇺🇸ブラード連銀総裁

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟 (@koziii) June 1, 2022

「現在の米国のマクロ経済の状況は、インフレ目標に対するFRBの信頼性を脅かしている」

「FRBはまだフォワードガイダンスに沿って行動しなければならないが、経済とインフレへの影響はすでに出始めている」https://t.co/pIN98NisM0

ISM製造業景況指数

予想を上回る結果でした。

🇺🇸ISM製造業景況指数

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟 (@koziii) June 1, 2022

前回 55.4

予想 54.5

結果 56.1⬆

ベージュブックでは経済成長率↘ インフレ↑ 雇用↗

🇺🇸ベージュブック

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟 (@koziii) June 2, 2022

次回FOMCのたたき台

- 4地区は成長ペースが減速

- 大半の地区の調査先は、強い物価上昇が続いた

- 3地区は物価の伸びがやや鈍化

- 大半の地区は雇用が「緩慢ないし緩やかに」拡大、1地区は雇用の増加ペースが減速https://t.co/b7Btuo74Nt

ブレイナードFRB副議長、利上げ休止は可能性が低い

ブレイナードFRB副議長

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟 (@koziii) June 2, 2022

「(利上げを)休止するという可能性は、現時点では非常に低いと思われる」

「月間のインフレ指標で減速が確認されない場合、極めて強い需要が少しでも一部減速し始めない場合、同じペースで政策を実施する会合がもう1回あるのは適切かもしれない」https://t.co/kNLiveMJ0N

メスター連銀総裁、インフレ状況により利上げペースを変える可能性

メスター連銀総裁

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟 (@koziii) June 3, 2022

「9月のFOMC会合までに、月間の物価統計がインフレの低下を示す説得力のある証拠を与える場合、利上げのペースを落とすことはあり得る」

「しかしインフレが落ち着かない場合は、利上げのペースを上げることが必要になるかもしれない」https://t.co/WBkM0Dawou

ADP雇用統計

予想を大きく下回る結果でした。

🇺🇸ADP雇用統計

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟 (@koziii) June 2, 2022

前回 24.7万人

予想 30.0万人

結果 12.8万人⬇

雇用統計

ADP vs 雇用統計

🇺🇸雇用統計

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟 (@koziii) June 3, 2022

✅非農業部門雇用者数変化(前月比)

前回 42.8万人

予想 32.5万人

結果 39.0万人⬆

✅失業率

前回 3.6%

予想 3.5%

結果 3.6%⬆

✅平均時給(前月比)

前回 0.3%

予想 0.4%

結果 0.3%⬇

✅平均時給(前年同月比)

前回 5.5%

予想 5.2%

結果 5.2%➡

PMI

予想を若干下回る結果。

🇺🇸5月PMI

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟 (@koziii) June 3, 2022

✅サービス部門購買担当者景気指数

前回 53.5

予想 53.5

結果 53.4⬇

✅総合購買担当者景気指数

前回 53.8

予想 53.8

結果 53.6⬇

ISM非製造業景況指数

予想を下回る結果でした。

🇺🇸5月ISM非製造業景況指数

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟 (@koziii) June 3, 2022

前回 57.1

予想 56.4

結果 55.9⬇

金利はやや上昇

30年金利は3%台に戻りました。10年金利も高値圏へ。

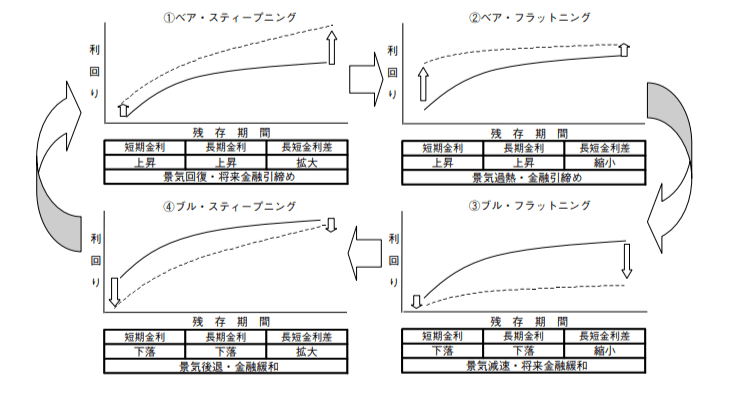

イールドカーブはややベア・スティープニングな週

長短金利差は横ばい

10Y・2Y金利は上昇したが、長短金利差は前週から微差で上昇も横ばい傾向

実質金利が再度の上昇

実質金利も上昇してきました。とくにナスダックには辛い環境になっていくか。

9月の利上げ予想が25bpから50bpに変化

個別株の決算発表

ティッカーが緑色の銘柄が決算クリア

現在以下のうち41%が決算クリア

CRM セールスフォース

Q2ガイダンスEPS・売上・FY22ガイダンス

👨💻 $CRM Salesforce FY23 Q1(SaaS)

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟 (@koziii) May 31, 2022

⭕EPS: $0.98🆚$0.944

⭕売上高: $74.1億(+24%)🆚$73.81億

▶ガイダンス

Q2

❌EPS: $1.01~1.02🆚$1.14

❌売上高: $76.9~77.0億(+21%)🆚$77.70億

FY23

⭕EPS: $4.74~4.76🆚$4.66

❌売上高: $317~318億(+20%)🆚$320.58億

▶アフター +7.5%📈 pic.twitter.com/qireDsNTBi

MDB MongoDB

Q2ガイダンスEPSミス

🌐 $MDB MongoDB FY23 Q1(DB)

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟 (@koziii) June 1, 2022

⭕EPS: $0.2🆚$▲0.098

⭕売上高: $2.854億(+57%)🆚$2.67億

▶ガイダンス

Q2

❌EPS: $▲0.31~▲0.28🆚$▲0.144

⭕売上高: $2.79~2.82億🆚$2.77億

FY23

⭕EPS: $▲0.31~▲0.16🆚$▲0.358

⭕売上高: $11.72~11.92億🆚$11.81億

▶アフター +5.9%📈 pic.twitter.com/SkOqFSnMKP

AI C3.ai

ガイダンスミス

🌐 $AI C4ai FY22 Q4(AI)

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟 (@koziii) June 1, 2022

⭕EPS: $▲0.21🆚$▲0.2855

⭕売上高: $0.723億(+38%)🆚$0.713億

FY22

⭕EPS: $▲0.73🆚$▲0.79

⭕売上高: $2.528億(+38%)🆚$2.52億

▶ガイダンス

❌Q1売上高: $0.65~0.67億🆚$0.72億

❌FY23売上高: $3.08~3.16億🆚$3.34億

▶アフター ▲21%📉 pic.twitter.com/RSBDLxY53S

S センチネルワン

決算クリア

🛡️ $S SentinelOne FY22 Q1(セキュリティ)

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟 (@koziii) June 1, 2022

⭕EPS: $▲0.21🆚$▲0.236

⭕売上高: $0.783億(+109%)🆚$0.746億

▶ガイダンス

⭕Q2売上高: $0.95~0.96億🆚$0.848億

⭕FY23売上高: $4.03~4.07億🆚$3.71億

▶アフター ▲2.03%📉 pic.twitter.com/HlWfrqnfkU

CRWD クラウドストライク

決算クリア

🛡️ $CRWD CrowdStrike FY23 Q1(セキュリティ)

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟 (@koziii) June 2, 2022

⭕EPS: $0.31🆚$0.23

⭕売上高: $4.878億(+61%)🆚$4.64億

▶ガイダンス

Q2

⭕EPS: $0.27~0.28🆚$0.238

⭕売上高: $5.127~5.168億🆚$5.10億

FY23

⭕EPS: $1.18~1.22🆚$1.10

⭕売上高: $21.9~22.06億(上方修正)🆚$21.54億

▶アフター ▲2.5%📉 pic.twitter.com/QGXo8f3cf4

OKTA オクタ

決算クリア

🛡️ $OKTA Okta FY23 Q1(セキュリティ)

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟 (@koziii) June 2, 2022

⭕EPS: $▲0.27🆚$▲0.34

⭕売上高: $4.15億(+65%)🆚$3.89億

▶ガイダンス

Q2

⭕EPS: $▲0.32~▲0.31🆚$▲0.34

⭕売上高: $4.28~4.3億(+36%)🆚$4.23億

FY23

⭕EPS: $▲1.14~▲1.11🆚$▲1.24

⭕売上高: $18.05~18.15億(+39~40%)🆚$17.82億

▶アフター +16.9%📈 pic.twitter.com/ZRssWcSe4W

HCP ハシコープ

決算クリア

👨💻 $HCP HashiCorp FY23 Q1(ソフトウェア)

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟 (@koziii) June 2, 2022

⭕EPS: $▲0.17🆚$▲0.291

⭕売上高: $1.009億(+51%)🆚$0.95億

▶ガイダンス

Q2

⭕EPS: $▲0.32~▲0.30🆚$▲0.333

⭕売上高: $1.01~1.03億🆚$1.01億

FY23

⭕EPS: $▲1.19~▲1.15🆚$▲1.27

⭕売上高: $4.22~4.32億🆚$4.20億

▶アフター ▲6.5%📉

決算発表予定

Q1決算シーズン終盤に入ってきました。

6/6週の予定

イベント

10日 CPI(消費者物価指数)

アノマリー

新月相場(5月30日~6月13日)

ブル:8日

ベア:9日、10日

おわりに

経済指標の微妙な着地やQ2のEPS予想の低下、9月50bp利上げ織込みなど、現状は不安定な材料が尽きません。

QTが始まりましたが、その影響も引き続き見ていく必要がありそうですね。

調整後に上昇するのか、このまま下落基調に戻るのか値動きを見ながら、見立てを修正していきましょう。

次の記事を書く励み、定期的に更新するモチベーションになっています。 サポートしていただけたら、投資・チャート分析のインプットに役立てたいです。