【米国株5/13~5/17まとめ】CPI通過、景気減速織り込み金利低下・株高

こんにちは、Kojiです。この1週間で何が起きたか思い出していきましょう。

マーケットサマリ

5/13(月)

ジェファーソンFRB副議長

Fedのコミュニケーションは誤解を招くことがあります。中央銀行にとって明確なコミュニケーションは重要です。通貨政策や経済見通しについてはコメントしません。

活発なFedの発言は、時として不確実性を生み出し、減らすことはありません。経済見通しに関するFedの発言が固定的な予測と見なされるリスクがあります。当局の意見が異なれば、混乱のリスクがあります。

明確なコミュニケーションは効果的な政策に貢献します。経済は大きな進展を遂げましたが、インフレは後退しています。雇用市場は非常に弾力的でした。

インフレはピーク時から大幅に低下しています。私は経済が堅調な状態にあると見ています。インフレ低下のペースは緩やかになっています。政策金利を引き締め圏内に維持することが適切です。

インフレは懸念材料です。インフレが沈静化していることをさらに確認する必要があります。インフレの沈静化が明らかになるまで、政策金利を引き締めておくことが適切です。

5/14(火)

PPI、前年比は予想一致➡、前月比は前回値が下方修正⬇️、今回結果は上振れ⬆️

パウエル議長

アメリカ経済は非常に好調です。 アメリカ経済は非常に強力な労働市場を持っています。消費者支出と企業投資は力強いものがあります。 多くの産業で人手不足が依然として体験されていますが、これまでのアメリカの経済データを見る限り、全体的には好ましい状況です。 労働市場は次第によりよいバランスに戻ってきています。

労働市場は現在、パンデミック前とほぼ同じくらいタイトです。需給が良いバランスに向かう兆候があり、労働市場に徐々に冷え込みの兆しがあります。

第1四半期のインフレは、さらなる進展が見られなかったことが目立ちました。インフレについて道のりが平坦になることは期待していませんでした。 我々は忍耐強く、政策にその働きをさせる必要があります。

我々は2%を上回る GDP 成長を予想しています。 労働市場は再調整し続けますが、強力なままでいると予想されます。 インフレが下がっていくことへの私の自信は以前よりも低くなっています。

生産者物価指数の読み取り値はかなり混合的でした。私は生産者物価指数の読み取り値を「高すぎる」とは呼びませんが、ある種の混合的なものでした。

(インフレが持続的になる可能性について)FRB はまだ分かりません。制限的な政策がインフレを下げるのに予想以上に時間がかかる可能性があります。 時間が経てば、政策が十分に制限的かどうかが分かるでしょう。

次の動きが利上げになる可能性は低いと思います。 政策金利を現在の水準に据え置く可能性の方が高いでしょう。

住宅インフレは少し謎のようでした。 市場金利の下落が反映されるまでのラグが、我々の予想よりも長かったのです。現在の家賃からCPIに反映されるまでのラグが思っていたよりも長かったのです。

非住宅サービスのインフレが最も長く続く可能性があります。 しかし、私は最終的にそこに辿り着くことを確信しています。我々はインフレについて実際に進展を遂げています。

メスター総裁

金利引き上げを検討するのは急がない。

FEDは経済を研究する上で本当に良い立場にあり、金利の方向性を決めるのはまだ時期尚早だ。

景気が低迷したり、インフレが逆転するという結論を出すのはまだ早すぎる。確かに実体経済が減速している兆候はあり、それが経済のバランスを取り戻すのに役立っている。

シュミッド総裁

低金利環境の復活には不確実性があると見ている。金利が長期間高止まりする可能性がある。現在の金融政策は適切な状況にある。インフレ緩和の兆しを確認している。

5/15(水)

CPI、総合➡、コア➡

前月比は総合⬇️、コア➡

小売売上高、前月比⬇️、自動車除く前月比➡

NY連銀製造業景気指数、予想下振れ⬇️

カシュカリ総裁

Fedは、インフレ抑制のために経済の根本的な需要に注目しています。アメリカ人は私が予想していた以上に支出を増やしてきました。 住宅市場は私が予想していたよりも強靭でした。私は住宅市場に非常に注目しています。

現在の大きな疑問は、現在の金融政策がどの程度制限的なのかということです。インフレの行方を見極めるために、しばらくの間様子を見る必要があるかもしれません。 私が考える最大の不確定要素は、金融政策が経済にどれほどの下方圧力をかけているかということだ。 それは未知数であり、確かなことはわからない。そうであれば結論を急ぐ前に、基調的インフレの動向を見極めるまで、もう少し長くここにとどまっている必要があるのではないだろうか。

米国の政府債務が増加したことから、2%のインフレ率を達成するためには、短期的により高い借入コストが必要になる可能性があります。 ビットコインには実用的な用途がほとんどなく、投資対象や通貨としての役割を果たしていません。

グールズビー総裁

4月のCPIデータで見られた住宅インフレの減速傾向が続けば、それは素晴らしいことです。 私はなお楽観視しており、現在の証拠から住宅価格の上昇率が大幅に低下すると判断しています。

5/16(木)

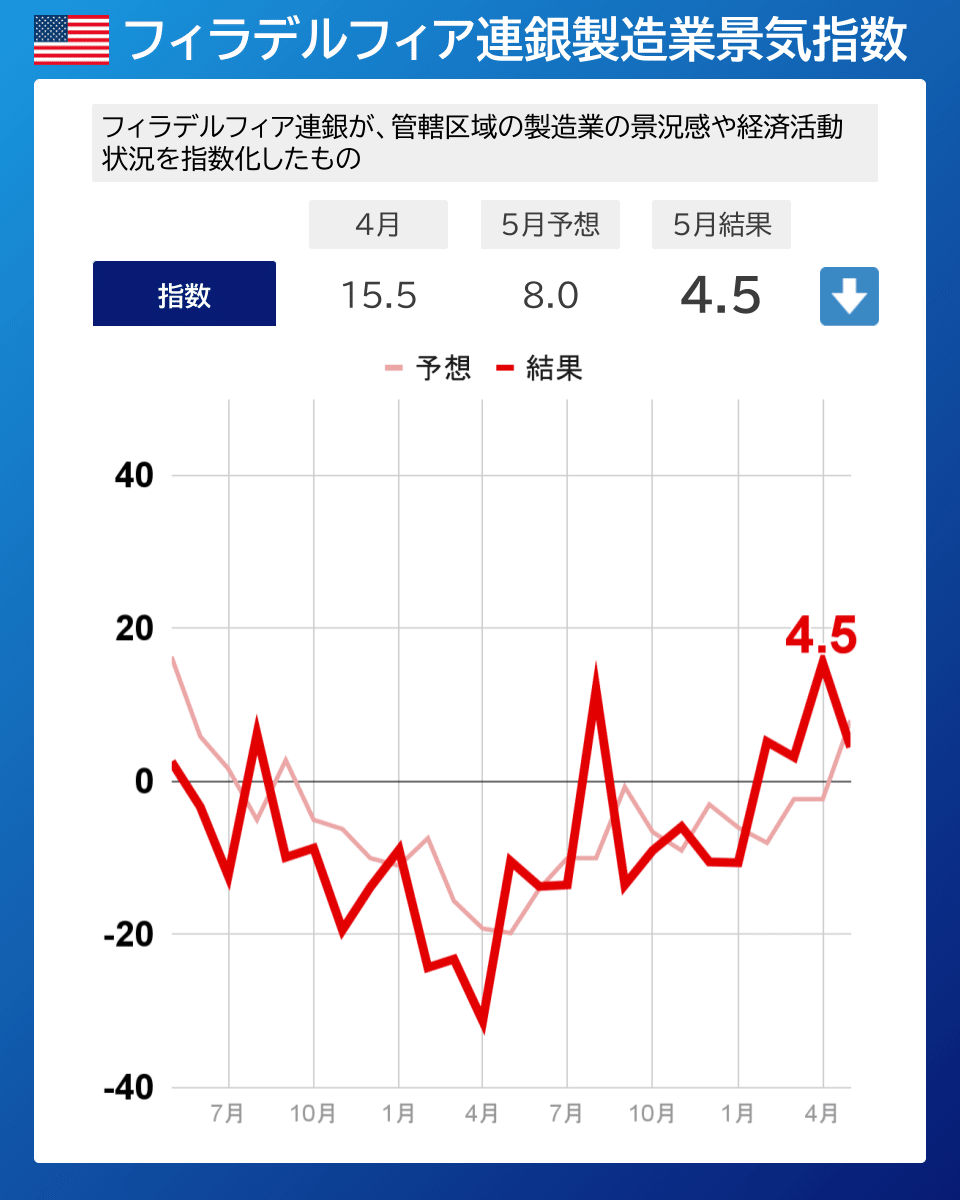

フィリー製造業、予想下振れ⬇️

住宅着工件数、予想下振れ⬇️、建設許可件数も下振れ⬇️

失業保険、新規⬆️継続⬆️

ウィリアムズ総裁

インフレが持続的に2%に達するとは自信がありません。インフレが更に後退し、全体的に減速傾向にあることを楽観視しています。

4月の消費者物価指数は、インフレ動向にとって好材料でした。インフレが正確に2%になるまで待つ必要はなく、政策を緩和できます。

年末にはインフレが2%前後、来年には2%程度になると見込んでおり、今年の失業率は4%まで上昇すると予想しています。

雇用市場が大幅な失業率上昇なく調整できることを願っています。雇用市場はまだ逼迫していますが、その過剰感は和らいできました。

経済は良いバランスに向かっています。

現時点で金利を引き上げる必要性は見られません。連邦準備制度の資産負債状況は、依然として金利にある程度影響を与えています。

バーキン総裁

企業は依然として価格引き上げを行う意欲がある。特にサービス業はそう考えているようだ。小売売上高の データは、消費者支出が良好であるものの素晴らしいわけではないことを示している。

消費者物価指数は FRBが目指すレベルに達していない。需要がさらに落ち着く必要があり、2%のインフレ率目標を達成するためにはそうしなければならない。

全体的な雇用統計は正常化しつつある。失業保険申請件数は 歴史的に見ても低い水準だが、徐々に増加し始めているかもしれない。

私はインフレが下がってきていると考えており、正しい方向に向かっている。しかし、目標達成にはさらに時間がかかるだろう。

課題は、インフレに十分な影響を及ぼすために、どの程度の期間金利を現在の水準に維持する必要があるかということだ。インフレ問題は長期的な課題であり、市場動向だけでは語れない。財政支出が経済に影響を与えないとは言えない。

メスター総裁

インフレ率の低下において、徐々な進展を期待しています。成長と雇用のリスクは下がってきました。 FRBのマンデートであるインフレ側のリスクは高まっています。強い経済状況なので、現在の金融政策を維持しても、FRBはリスクを冒すことは少ないでしょう。 インフレが2%に向かっていることを確信するためには、さらに時間がかかるでしょう。

金融政策は、FRBがさらにデータを検討する間は、適切な位置にあります。現在の制約的な政策がインフレ抑制に役立つでしょう。

労働市場状況は強いままです。CPIデータは、インフレが冷え込んでいる兆候として歓迎します。 米国の財政パスは持続可能ではなく、コントロールされなければなりません。

ボスティック総裁

4月のインフレ進捗には喜んでいますが、FRBはまだそこに到達していません。FRBは忍耐強く、注意深くあり続けなければなりません。 経済にはまだ多くの価格プレッシャーがあります。企業から、価格転嫁力の限界に来ており、インプットコストを完全に転嫁できていないと聞いています。企業は価格を100%転嫁できず、経済は減速しています。

年末までに金利を引き下げることが適切かもしれません。現在の私の見通しは、インフレがさらに下落し続けるため、年後半に金利引き下げが適切となりますが、それは確定ではありません。 インフレが緩やかに下落し、経済が力強さを持続すると予想しています。米国経済はまだかなり頑健で強靭です。リセッションは見えません。

🇺🇸住宅着工件数、予想下振れ⬇️

— 𝕂𝕆𝕁𝕀🇺🇸決算と経済指標💎投資家・トレーダー🏄🌊 (@koziii) May 16, 2024

✅️住宅着工件数

前回 132.1万件

予想 142.0万件

結果 136.0万件⬇️

✅️前月比

前回 -14.7%(修正値 -16.8%⬇️)

予想 7.5%

結果 5.7%⬇️

✅️建設許可件数

前回 145.8万件 (148.5万件⬆️)

予想 148.0万件

結果 144.0万件⬇️

✅️前月比

前回 -4.3% (-5.0%⬇️)

予想…

🇺🇸失業保険、新規⬆️、継続⬆️

— 𝕂𝕆𝕁𝕀🇺🇸決算と経済指標💎投資家・トレーダー🏄🌊 (@koziii) May 16, 2024

✅️新規失業保険申請件数

前回 23.1万件 (修正値 23.2万件⬆️)

予想 22.0万件

結果 22.2万件⬆️

✅️継続受給者数

前回 178.5万人 (修正値 178.1万人⬇️)

予想 178.5万人

結果 179.4万人⬆️

年内利下げ2回予想は変わらずキープ

12月の金利維持予想は先週よりやや低下

10年利回りは一時4.3%台まで低下⬇️

週末は反発したが10年が4.35%、2年が4.7%まで低下した。

実質金利は2.1%に低下⬇️

最新の数値は2.10%(チャートは1~2日遅れ)

ドル円

ドルインデックスは金利低下に合わせて低下

ドル円は、一時下がるが円安傾向は変わらず。

セクター

テック・コミュニケーション・不動産が週間上位。公益セクターは落ち着き。

半導体は週末こそやや下げたが週間では堅調。

各種指標

Fear&Greed Index

Neutral➡Greed(前週48➡今週65着地)

急回復してきました。

Put/Call Ratio(Equities)

安値ゾーンまで低下。

機関投資家センチメント NAAIM Exposure Index

前週 91.55 ➡5月15日(水)時点 89.25

高水準だが、Bearish積み増し、Quart1が若干上昇とやや動きが見られる

炭鉱のカナリア ハイイールド債HYG

ボックスゾーン中央でリスクオンが継続している状況。

個別株の決算発表

SE sea

🛒 $SE sea FY24 Q1

— 𝕂𝕆𝕁𝕀🇺🇸決算と経済指標💎投資家・トレーダー🏄🌊 (@koziii) May 14, 2024

❌EPS: $▲0.04🆚$0.03

⭕売上高: $37.3億(+22.8%)🆚$36.2億

▶部門売上

- EC $27億(+32.9%)

└ GMV $236億(+36.3%)

- Digital Entertainment $4.58億(▲15%)

└ アクティブユーザー 594.7M(+21%)

└ 有料ユーザー 48.9M(+29.8%)

└ Average bookings per user… pic.twitter.com/5moe3VEntb

DLO ディーローカル

💳 $DLO ディーローカル FY24 Q1

— 𝕂𝕆𝕁𝕀🇺🇸決算と経済指標💎投資家・トレーダー🏄🌊 (@koziii) May 14, 2024

❌EPS $0.06🆚$0.12

❌売上高 $1.844億(+34.3%)🆚$1.898億

▶ハイライト

- TPV $53億(+49%)

- NRR 129%

▶アフター ▲27.9%📉

▶CEOコメント… pic.twitter.com/Z2DTXvYfsW

$DLO ディーローカル FY24 Q1 Earnings call 要点&質疑応答

— 𝕂𝕆𝕁𝕀🇺🇸決算と経済指標💎投資家・トレーダー🏄🌊 (@koziii) May 15, 2024

🔶概要

- TPVは前年比49%増の53億ドルと過去最高を記録

- 収益は前年比34%増の1億8400万ドル、グロス利益は前年比2%増の6300万ドル

- 多くの地域で好調だったが、アルゼンチンやナイジェリアでは低迷

-… https://t.co/sr94zYpFpb

WMT ウォルマート

🛒 $WMT ウォルマート FY25 Q1

— 𝕂𝕆𝕁𝕀🇺🇸決算と経済指標💎投資家・トレーダー🏄🌊 (@koziii) May 16, 2024

⭕EPS $0.60🆚予想$0.52

⭕売上高 $1,615億(+6.0%)🆚予想$1,581.4億

▶ガイダンス

Q2

❌EPS $0.62~0.65🆚予想$0.64

⭕売上高 $1,672.9~1,689億(+3.5~4.5%)🆚予想$1,662.5億

FY25

❌EPS $2.23~2.37🆚予想$2.37

⭕売上高 $6,675~6,740億(+3.0~4.0%)🆚予想$6,703.5億… pic.twitter.com/Q0X9fFuqAM

AMAT アプライド・マテリアルズ

⚙️ $AMAT アプライド・マテリアルズ FY24 Q2

— 𝕂𝕆𝕁𝕀🇺🇸決算と経済指標💎投資家・トレーダー🏄🌊 (@koziii) May 16, 2024

⭕EPS $2.09(+5%)🆚$1.99

⭕売上高 $66.46億(+0.3%)🆚$64.9億

▶Q3ガイダンス

⭕EPS $1.83~2.19🆚$1.97

⭕売上高 $62.5~70.5億🆚$65.8億

▶ハイライト

‐ Non-GAAP Gross margin 47.5%(+0.7pt)

- Non-GAAP Operating margin 29%(▲0.1pt)

▶アフター… pic.twitter.com/4usWLJ0rrt

$AMAT アプライド・マテリアルズ FY24 Q2 Earnings call 要点&質疑応答

— 𝕂𝕆𝕁𝕀🇺🇸決算と経済指標💎投資家・トレーダー🏄🌊 (@koziii) May 17, 2024

🔶技術の地殻変動とAIによる半導体需要の高まり

- AI、IoT、自動運転車、クリーンエネルギーなどの技術がグローバル経済を変革

- これらの新技術は半導体に依存しており、より高性能で省電力の新しいチップを求める

-… https://t.co/HG9iPxzMPI

決算発表予定

NVDAの決算が注目あつまる

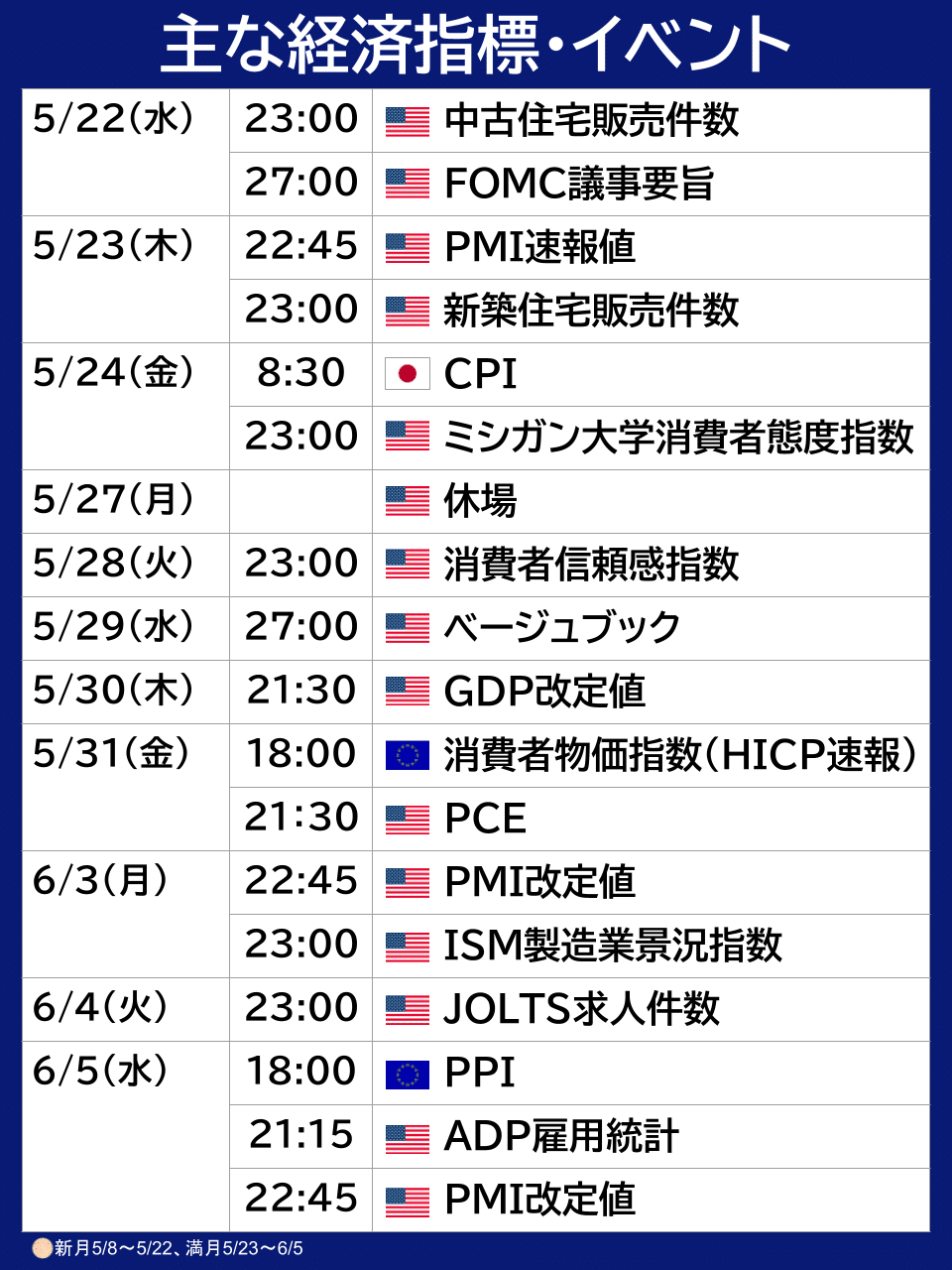

主な経済指標・イベント予定

指数のチャート振り返りと来週のシナリオは後編に続きます

次の記事を書く励み、定期的に更新するモチベーションになっています。 サポートしていただけたら、投資・チャート分析のインプットに役立てたいです。