【米国株9/19~9/23まとめ】23年まで利上げ続くFOMC結果、指数は6月安値に接近

こんにちは、Kojiです。今週はFOMC後に大きく下落した週でしたね。指数チャートは6月安値に接近してきました。実質金利も上げ続けています。リスクオフ相場どこまで続くだろうか?

チャートとニュースを振り返っていきたいと思います。

マーケットサマリ

9/19(月)

米国オープン前は軟調な推移をしていた指数は、オープン後に底堅い上昇を示した。大きな材料はなし。Nickから100bp観測記事は出ず、このままFOMCに突入。

日曜にUPしたnoteで示したとおりS&P500はフィボナッチ61.8%に戻るパターンになった。一日で9月6日安値を上回った。ここからは上に抜けて50%を目指せるか、61.8%付近を境に反落するかが火曜に持ち越し。

HYGも先週の反発引けに続き続伸となった。現在の安値ゾーンを割り込まないか試されるか。

実質金利も上昇継続、1.07。10年金利は3.5%付近をウロウロ。明確に3.5%を超えて4.0%を目指すか監視。

9/20(火)

🇺🇸8月住宅着工件数

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄 (@koziii) September 20, 2022

✅前月比

前回 -9.6%

予想 0.3%

結果 12.2%⬆

住宅着工件数は予想大幅上振れ。

10年金利が一時3.6%に到達。指数先物は米国オープン前から下落傾向。米国オープン後も前半やや上に戻すが、後半から下落に転じ、フィボナッチ61.8%ラインは目指せず引け。

9/21(水)

中古住宅販売件数は予想上振れで減少ペースが鈍化。

FOMC

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄 (@koziii) September 21, 2022

- 75bp利上げ(3回連続)

- 政策金利は今年末までに4.4%、23年中に4.6%に上昇

- 年内合計125bp追加利上げの可能性

パウエル「われわれはインフレを過去のものにする必要がある。痛みを伴わずにそうする方法があれば良いが、それはない」https://t.co/AB0blPDATQ

FOMCでは75bpの利上げが決定。9月75bpは想定通り。23年中に4.6%まで上昇させる点について市場は反応したようだ。パエウルの発言からはよりタカ派姿勢を強めている。インフレ2%に戻すためには、リセッションを辞さないことを認めているオーバーキル覚悟の様相。

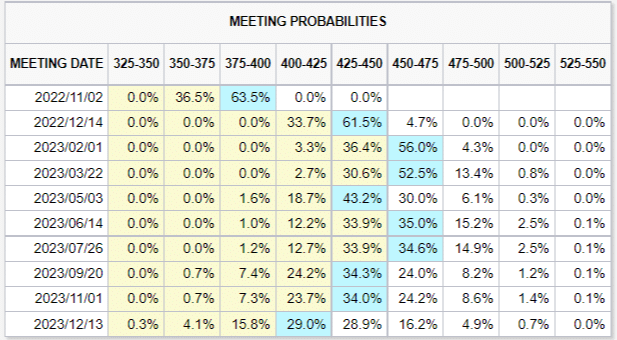

FedWatchの予想では、2月に4.5%まで上がり7月までキープする想定に変わってきました。

2年金利は4%台に上昇。指数はFOMCの発表とともに下落。

9/22(木)

炭鉱のカナリアHYGが6月安値を下回り、リスクオフ進行。2年金利・10年金利ともに上昇を続け、FOMC翌日の指数は続落となった。指数はフィボナッチ78.6%ラインを下回る展開。

9/23(金)

PMIは予想上振れ。予想よりは好調な結果に市場はさらに売り圧力が強く流れへ。指数は6月16日の安値に接近するも、後半は安値ゾーンでの買いが入って反発。やや長い下ヒゲを付けて引け。

政策金利のFedWatch予想は、週末には23年6月に4.75~5.00%まで上昇する確率が高まっていた。

炭鉱のカナリアHYGは、6月13日安値に対して金曜に窓開けで下抜けブレイク。カナリア大鳴きだが、どこまで下に抜けていくか要確認。

10年金利は一時3.8%に到達

10年金利が3.83%まで上昇。4%に接近してきた。

2年金利の急上昇が今週も続き、4.2%台まで上昇。

実質金利も上昇

10年金利の上昇のほか、期待インフレ率が低下傾向のため実質金利が高くなりやすい環境。株価にはネガティブに働いているでしょう。

長短金利差

10年-2年金利差は1989年・2000年の最低値を下回る(黄色線)。10年-3か月金利差は縮小。

S&P500は61.8%ラインで天井、78.6%ライン割れ、6/17安値に接近(週▲4.65%)

今週は、フィボナッチ61.8%ラインがレジスタンスとなって、FOMCの結果、天井からの急落となった(楕円の箇所)。フィボナッチ78.6%ラインを軽く下抜け4営業日続落。売り圧力の強さがうかがえた週でした。上位足の20週EMAも下向き傾斜が強くなっている。

金曜は窓開けで6月17日の安値を試すような下落が起きた。しかし、安値まで到達する前に反発買いがで、引けには長めの下ヒゲを付けた。

次週の考えられるパターンは3つ。

1⃣短期反発が続き78.6%ライン付近まで上昇

週末の安値買い反発を続けて、78.6%まで短期上昇するパターン。今週の窓開けを埋める形だ。一目均衡表の雲と転換線から乖離してきていることも短期反発のシグナルと見えなくもない。

溜まったショートのカバーが入れば短期的な上昇を見込める可能性がある。

今週は78.6%ラインが機能してなかったので、レジスタンスとしても弱くなる可能性はある。その場合は78.6%ラインを上抜ける可能性もある。上抜けすると、上のレジスタンライン(紫色直線)まで上がる見通しとなりそうだ。

しかし、78.6%がレジスタンスとして機能すれば反落するかもしれない。

2⃣100%ラインまで下落後、安値買いの反発

6/17安値をテストしに100%ラインまで下落するパターン。この3か月のレンジの安値のため、大きな節目。かつ、下落トレンドが続いている状況。

このラインは安値での買いが集まりやすいが、下に抜ければ売り圧力が強くなるゾーンでもある。どちらが多数派になるかで方向性が決まるが、100%ラインで一度、反発するパターン。

3⃣100%ラインを割って下値深掘り

100%ラインで売り圧力のほうが勝って下抜けるパターン。下抜けた場合は売り圧力が強まって急落となる可能性があるので注意。

ちょっとだけ下抜けて2⃣に戻るケースもあるので見極め重要。

上記3パターンに限らず、すでに安値ゾーンに突入しているため、安値買い圧力と売り圧力が入り乱れ上下する可能性も残る。

週足

週足はEMA200のやや上に踏みとどまった形。金曜後半の反発でEMA200上まで戻している。

依然として前週の下落を引き継ぐ弱気目線なチャート。また、上位足(ピンク曲線)の20月EMAも下向き継続中。

次週は上記に書いた通り、6月17日安値を下回るかどうかのテスト週になるかもしれない。

安値を下回ると、次はコロナ直前の高値が見えてきますね。。

MA200より上にあるSP500銘柄

25.24%➡13.51%に上昇(▲11.73pt)。前週とほぼ同幅で低下。年初来ではほぼ最低ゾーンまで低下してきている。

ナスダック100も続落(週▲4.64%)

ナスのチャート解説は上記リンクに投稿したので参考にどうぞ。

週足

ナス週足は、S&P500とは違ってEMA200を下回っていて、より弱いチャートに見えます。上位足の20月EMAは下向き継続中。節目の11,600も軽く下抜けた。

レンジの下限(6/16安値)をブレイクするのかレンジ内に戻るか次週に注目。

MA200より上にあるナス100銘柄

16.66%→9.8%に低下(▲6.86pt)。10%を割り込んできた。

セクター

全セクターマイナス。相対的にはディフェンシブが優位。エネルギーが大崩れ。

週間ベスト

1. 生活必需品 ▲2.7%

2. 公益 ▲3.6%

3. ヘルスケア ▲3.7%

週間ワースト

1. エネルギー ▲10.1%

2. 一般消費財 ▲7.3%

3. 不動産 ▲7.2%

サイズ・タイプ

・ベスト:大型グロース ▲4.4%

・ワースト:小型グロース ▲6.9%

1週間のセクター値動きは以下投稿を参考にどうぞ。

各種指標

Fear&Greed Index

FEAR➡Extreme Fearへ!(前週36➡今週24着地)

機関投資家センチメント NAAIM Exposure Index

前々週 27.336 ➡ 前週 33.86 ➡ 9月21日 29.59(前週差 ▲4.27pt)

ポジションの軽さ継続。

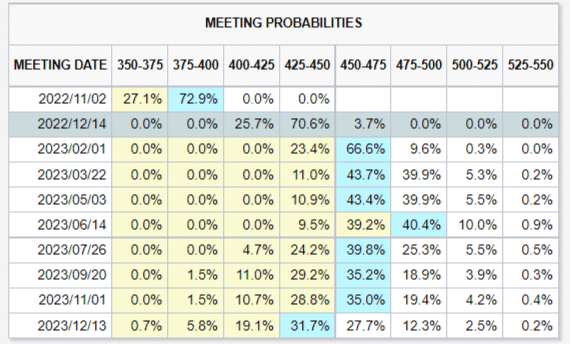

Bull/Bear Ratio

9/20時点で低下継続。

ヒンデンブルグオーメンは無点灯

9/21時点では無点灯。

個別株の決算発表

COST コストコ

FY22EPSミス

🛒 $COST Costco FY22 Q4

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄 (@koziii) September 22, 2022

⭕EPS: $4.20🆚$4.17

⭕売上高: $720.91億(+15%)🆚$720億

FY22

❌EPS: $13.14🆚$13.15

⭕売上高: $2,269.54億(+16%)🆚$2,264.3億

▶Q4既存店売上

- 全体 +13.7%

- 米国 +16%

- カナダ +13%

- 他国 +3%

- EC +7%

▶アフター ▲2.5%📉 pic.twitter.com/EUD7EQG2k6

決算発表予定

9/26週の予定

イベント

27日 リッチモンド連銀製造業景気指数、新築住宅販売件数

29日 GDP

30日 PCE

アノマリー

新月相場(9月26日~10月9日)

水星逆行(9月10日~10月2日)

ブル:28日

ベア:30日

おわりに

次週はPCEでインフレ具合の確認ですが、そう簡単に下がりきらない空気感。新月相場のはじまりでもあるが、指数のレンジ下限を下回るか面白い局面に来ていますね。

次の記事を書く励み、定期的に更新するモチベーションになっています。 サポートしていただけたら、投資・チャート分析のインプットに役立てたいです。