【米国株2/27~3/3まとめ】Fed高官のハト発言で金利低下・指数が反発

こんにちは、Kojiです。

今週のポイントは3点。

①ISM製造業の価格指数が50超えの上振れ

②ボスティック総裁が夏の半ば~後半にかけて利上げ停止する可能性を言及

③ウォラー理事がインフレ低下再開の可能性を発言

①でインフレ再加速が懸念されたが、②③のハト発言を拠り所に金利低下・株高に向かった週でした。

ニュースとチャートを振り返っていきたいと思います。

マーケットサマリ

2/27(月)

ジェファーソンFRB理事

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) February 27, 2023

インフレ目標を2%に引き上げることは、FRBの信頼性を損なう危険性がある。

私は、インフレ率を2%に引き下げることを約束します。

FRBの2%インフレ目標引き上げの議論に反対する。

最近のデータでは、労働報酬が減速していることを示唆している。

1)

ジェファーソンFRB理事

・FRBの2%インフレ目標引き上げの議論に反対する。

・住宅を除くコア・サービス・インフレは頑強に高止まりしている。

・労働者に対する需要は供給に対して高い。

・直近のインフレ率が上昇し、インフレを引き起こすダイナミックなプロセスを理解することが困難になっています

・インフレ率を2%に戻すことが簡単であると信じていませんし、時間がかかるかもしれません。

2/28(火)

3/1(水)

カシュカリ総裁

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) March 1, 2023

インフレは雇用市場によって引き起こされるものではない。賃金の伸びが高すぎて、インフレ率2%と整合性が取れなくなっている。

これまでの利上げがサービスインフレを引き下げなかったことが気になる。

不況は避けたいが、インフレを抑えるのが第一の仕事。

カシュカリ総裁

・賃金の伸びが高すぎて、インフレ率2%と整合性が取れなくなっている。

・不況は避けたいが、インフレを抑えるのが第一

・FRB会合では、25bpsと50bpsのどちらにしても構わない

・引き続き政策路線を押し上げる方向に傾いている

・締め付け不足の方が、はるかに大きな経済的リスク

・ソフトランディングを実現できるかどうかはわかりません。

ボスティック総裁

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) March 1, 2023

私は、米国中央銀行の政策金利は5.00%から5.25%の範囲に引き上げられるべきであると引き続き考えています。

政策金利は2024年までその水準を維持する必要があります。

1)

ボスティック総裁

・政策金利は5.00%から5.25%の範囲に引き上げられるべき

・金融政策が需要に対してより大きな減衰効果を発揮し、賃金の伸びが鈍化するのを見る必要がある

・景気は大きく悪化することなく金利上昇に耐えられるだけの勢いがある

ISM製造業は予想下振れ。

景況感は悪いが、価格が上振れで根強いインフレに市場は警戒感。

3/2(木)

コリンズ総裁

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) March 2, 2023

追加利上げの回数については、今後のデータにより決定されます。

インフレ抑制のために追加的なFRBの利上げが必要である。

ボスティック総裁

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) March 2, 2023

労働市場に何らかの減速が必要ですが、壊滅的なものではありません。

政策がゆっくりと着実に変化することで、ハードな結果になるリスクを減らすことができるはずです。

企業では、賃上げのペースは縮小するものの、従業員の増員を計画しているとのことです。

ボスティック総裁

・FRBがインフレを抑制するのに十分であるが、必要以上のことをしないように、慎重になるのが適切

・利上げペースについては、0.25%ポイント派

・利上げ停止は、夏の半ば、夏の後半までにそうなる可能性がある。

ウォラーFRB理事

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) March 2, 2023

先月のデータ発表は一過性のものであり、今後のデータでは活動量とインフレ率が再び低下することが予想されます。

しかし、家賃の上昇幅が大幅に縮小するなど、楽観的な見方もできる。

1)

ウォラー理事

・インフレ率が再び低下することが予想されます

・賃金はここ数十年で最も速く伸びており、これがインフレ率の高止まりに寄与している可能性

・雇用とインフレのデータが1月の強い数値から後退しなければ、12月の中心的傾向である5.1-5.4%を超えて利上げする必要があるかもしれません。

・労働市場の過度な引き締めが物価安定への道筋を複雑にする

3/2(金)

ISMサービス上振れ。

前回 55.2 予想 54.5 結果 55.1

ローガン総裁

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) March 4, 2023

米国の金融セクターはショックに対してますます脆弱になっています

市場は、ストレス時に国債市場をサポートする能力で遅れをとっています

FRBが市場支援策に取り組み続けることが重要です

中央銀行の介入は複雑であり、トレードオフに直面する

中央銀行による介入はまれであるべきだ

コリンズ総裁

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) March 4, 2023

インフレが高止まりしており、やるべきことはまだある。

価格を冷やすために、追加の利上げが必要です。

ボウマンFRB理事

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) March 4, 2023

これらの融資プログラムは、長期的には金融市場におけるFRBの全体的なフットプリントを制限するものである。

融資プログラムが一時的なものであることが、これらのツールの魅力に拍車をかけています。

1)

ボウマンFRB理事

・中央銀行にとって重要な問題は、資産買い入れを金融政策行動と区別することである。

バーキン総裁

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) March 4, 2023

労働市場は依然として非常にタイトです。

Fedの政策担当者は、今年は利上げが増え、利下げはないと予想している。

昨年以上にじっくりと動くことに意味があるのです。インフレが続くようであれば、さらに金利を上げることができるかもしれません。

1)

バーキン総裁

・インフレが続くようであれば、さらに金利を上げる

・物価の安定を取り戻すには、より多くの時間と労力を要する

・インフレ期待は定着しているが、水面下の動きには注意が必要

・インフレはピークを過ぎた

・FRBのインフレ目標を変更することは、損害を与える

利下げは来年3月予想、来年1月までは5.25%維持

10年金利は4%台に上昇したが、週末は3.9%台まで低下

2年金利がターミナルレートに近付くように上昇しているが週末は低下。

次週、低下するのか上がり続けるか要観察。

3か月は直近横ばい。これ以上の金利上昇があるのか?

実質金利は金曜に大幅低下

最新の3/3数値は1.45(チャートは1~2日遅れ)

期待インフレ率が急騰を続け、10年金利が金曜に低下。そのため、10年金利と期待インフレ率の差分である実質金利は、大きく下げた形となった。

ドルインデックスは金利高にともない上昇継続

ドル円は137円到達後、金利低下に伴い135円後半に反落

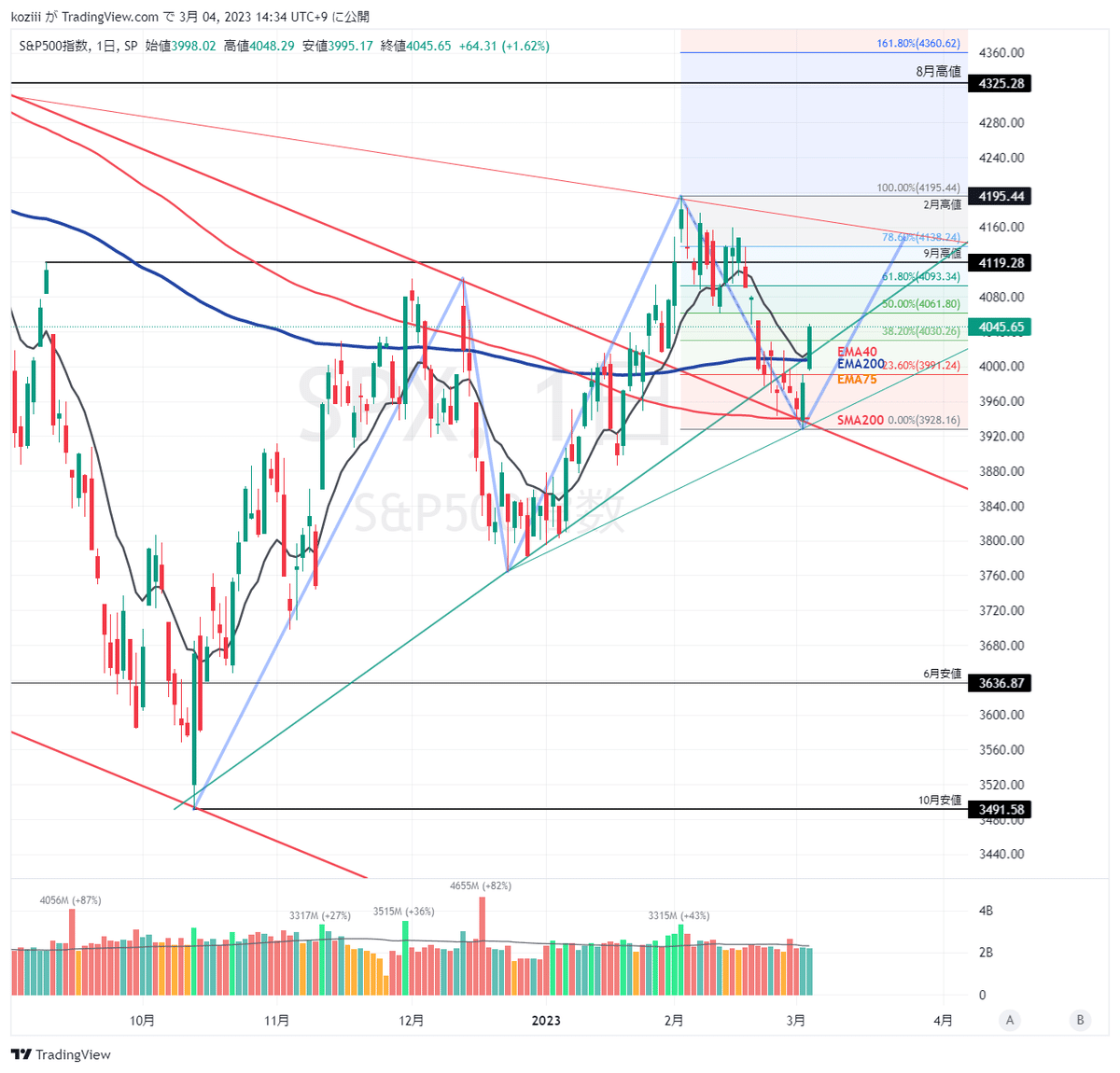

S&P500(週+1.9%)

週足

今週は陽線だが高値は4週連続で切り下げ、安値は3週連続で切り下げ。

前週のサポートライン(緑色線)割れから、ラインの内側まで戻した週でした。

過去のトレンドライン(赤丸)を今週も試したが、強い反発として返ってきて4,000の上まで戻している。出来高が前の2週より増加しての株価上昇でした。

次週は、強い波の勢いが続くかどうか見ていく週。勢いが続く場合は2月高値を目指す可能性がある(手前の9月高値あたりも止まりやすい可能性あり)

雇用統計が堅調なのか、また賃金インフレがどの程度か注目が集まる。市場がFRBと足並みを揃えてきている今、利上げ角度の予想に沿う形なら、経済指標の予想サプライズによって株価も上下しやすい。

日足

今週の振り返り

EMA200を境に前半は下げて、SMA200とトレンドラインの接点で下回るか試された。しかし強い反発となって木金は大きく上昇。金曜はEMA200も上抜けて勢いの強さを示した。ただし、出来高の増加はなく横ばいな点は注意。

水曜の下げは、ISM製造業の価格指数の上昇によるインフレ再加速の懸念が値動きに影響している。しかしFed高官のハト寄り発言もあって4%を超えてた10年金利は木曜の途中時点から金曜まで低下を続けた。

金利低下にともなって上がった木金の株価上昇は、2月頭の高値から3/2までの安値に対して、38.2%ラインと50%ラインの間まで戻した形。

フィボナッチ的には中途半端な位置で、値動きの続きは次週に受け継がれた印象。

次週のシナリオ

①上昇勢いを続ける場合

フィボナッチの61.8%・78.6%のどちらかで止まるのか、2月高値まで上がるか要観測。

小さな波を形成しながら上がるなら、61.8%がまず1次試験会場。2月の下落で作った小さな窓を埋めるか?次点の1.5次試験会場が9月高値だろうか。このあたりで失速して反落するのかどうかが節目か。

②勢い失速で下がる場合

フィボナッチ23.6%付近でもみ合うだろうか。

引き続きEMAが多い場所で、下げの勢いが出ないうちは上げも下げも重くなるかもしれない。

フィボナッチ23.6%を下抜ける場合は、再びトレンドライン(赤直線)をテストしに向かう可能性がある。その場合は、細い緑色直線のラインで止まるか見定め。

MA200より上にあるS&P500銘柄

先週末57.25%➡今週末60.03%(+2.78pt)

ひと山降りた後の反発。三尊天井の右肩作りなのか、再び頂点を目指すのか。

ナスダック100先物(週+2.76%)

週足

4週連続の高値切り下げ、2週連続の安値切り下げ。

とはいえ、前週の下落をほぼ取り返した形。包み足まで後少しで惜しい。

週足で見ればまだもみ合い中。上値が重いが、安値もまだ決まりきらない。S&P500のSMA200やトレンドラインを下回らない限りはナス100も追随か。

ナス100hはより金利への反応がしやすいので、10年金利や実質金利の動向が気にかかる。

日足

今週の振り返り

月曜は前週金曜に大きく下げた反動で値を一定戻したが、EMA200でストップ。

火曜もEMA200を試すが超えられず下落開始。

水曜には、ISM製造業のインフレ再加速懸念でさらに下落。

木曜の夜まで下落は続いたが、Fed高官のハト寄り発言に反応して金利低下とともに反発上昇スタート。木曜はS&P500がSMA200とトレンドラインで反発を演じた日で、ナス100も同様にSMA200で追随した動きとも言える。

金曜も反発の流れを受け継ぎ、とうとうEMA200を上抜けて強い上昇。ISMサービスがやや上振れだったが、気にせず金利低下・株高で続伸。

金利の重力で下がり続けた指数は、Fed高官のハト寄り発言を拠り所にした金利低下・株式反発を演出した。

10年金利4%台は高水準な領域なので、金利低下が起きやすい局面だったとも言えるのかもしれない。

EMA200や12/13付近まで戻す可能性がある。12/13がふたたびレジスタンスとなるかは要確認。

上記のように書いてたが、金曜にはEMA200も12/13高値も超えてレジスタンスを抜けた形となりました。

次週のシナリオ

①上昇の勢いが続く場合

フィボナッチ78.6%あたりが1次試験会場だろうか。このあたりで反落しないか要観測。出来高も溜まってる場所。

向かう途中で一時的に押し目を作る場合は12/13高値やEMA200付近が止まるポイントとして機能するかどうか。

フィボナッチ78.6を抜けられるなら赤色直線のレジスタンスラインが2次試験会場かな。

②金利反発・株安になる場合

SMA200付近が再び下落目処となるかが試される1次試験会場。

ここで失格して下抜けると11,700~11,600付近の前回高値水準付近で溜まってるポイントが目処か?それほどの売り圧力となる材料があるかどうか。相当な売り圧力が必要だろうから、1週間ではもう少し手前が目処となる気はする。

いずれのシナリオも雇用統計のサプライズと反応次第で金利動向が変わるだろうか。

MA200より上にあるナス100銘柄

先週末55.44%➡今週末63.36%(+7.92pt)

強い反発で急騰。

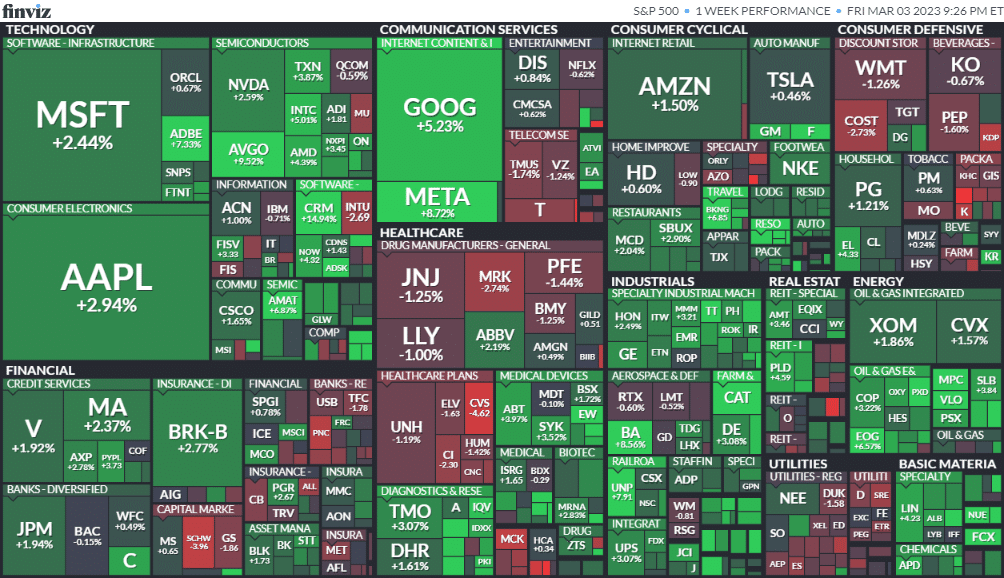

セクター

週間ではディフェンシブセクターがアンダーパフォーム。

各種指標

Fear&Greed Index

GreedからNeutralに低下(前週59➡今週55着地)

一時48まで低下したが週末にかけて55まで反発しています。

Put/Call Ratio(Equities)

上昇傾向でしたが週末にかけて落ち着きを取り戻しました。

機関投資家センチメント NAAIM Exposure Index

前々週 81.43 ➡ 前週 57.09 ➡ 3月1日時点 47.41 (▲9.68pt)

炭鉱のカナリア ハイイールド債HYG

HYGは底堅く推移。週末は反発してレンジ上部まで上昇。

個別株の決算発表

ZM ズームビデオコミュニケーションズ

ガイダンス売上ミス

👩💻 $ZM ズームビデオ FY23 Q4

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) February 27, 2023

⭕EPS: $1.22🆚$0.82

⭕売上高: $11.178億(+4%)🆚$11.01億

FY22

⭕EPS: $4.37🆚$3.95

⭕売上高: $43.93億(+7%)🆚$43.82億

▶ガイダンス

Q1

⭕EPS: $0.96~0.98🆚$0.88

❌売上高: $10.8~10.85億🆚$11.12億

1)

MQ マルケタ

FY22EPS・ガイダンス売上ミス

💹 $MQ マルケタ FY22 Q4

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) February 28, 2023

⭕EPS: $▲0.05🆚$▲0.086

⭕売上高: $2.04億(+31%)🆚$2.03億

FY22

❌EPS: $▲0.34🆚$▲0.345

⭕売上高: $7.48億(+45%)🆚$7.45億

▶Q1ガイダンス

❌売上高: $2.09~2.13億(+26~28%)🆚$2.13億

▶ハイライト

- TPV $470億(+41%)

▶アフター ▲18%📉

DUOL デュオリンゴ

クリア

📱 $DUOL デュオリンゴ FY22 Q4

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) February 28, 2023

⭕EPS: $▲0.35🆚$▲0.53

⭕売上高: $1.038億(+42%)🆚$0.998億

FY22

⭕EPS: $▲1.51🆚$▲1.67

⭕売上高: $3.695億(+47%)🆚$3.66億

▶ガイダンス

⭕Q1売上高: $1.11~1.14億🆚$1.06億

⭕FY23売上高: $4.86~4.98億🆚$4.61億

▶アフター +7.93%📈

A アジレント・テクノロジー

Q2ガイダンスEPS・FY23売上ミス

💉 $A アジレント FY23 Q1

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) February 28, 2023

⭕EPS: $1.37(+13%)🆚$1.31

⭕売上高: $17.6億(+5%)🆚$17.0億

▶ガイダンス

Q2

❌EPS: $1.24~1.27🆚$1.265

⭕売上高: $16.55~16.8億🆚$16.53億

FY23(上方修正)

❌売上高: $70.3~71億(+2.7~3.7%)🆚$70.07億

▶アフター ▲3.6%📉

SNOW スノーフレーク

クリア

❄️ $SNOW スノーフレーク FY23 Q4

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) March 1, 2023

⭕EPS: $0.14🆚$0.051

⭕売上高: $5.89億(+53%)🆚$5.75億

FY23

⭕EPS: $0.25🆚$0.22

⭕売上高: $20.66億(+69%)🆚$20.50億

▶ガイダンス

Q1製品売上 $5.68~5.73億(+44~45%)

FY24製品売上 $27.05億(+40%)

▶ハイライト

- RPO +38%

- NRR 158%

▶アフター ▲7.4% pic.twitter.com/zeEbvp0ZFQ

CRM セールスフォース

🌐 $CRM セールスフォース FY23 Q4

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) March 1, 2023

⭕EPS: $1.68(+100%)🆚$1.36

⭕売上高: $83.8億(+14%)🆚$79.94億

FY22

⭕EPS: $5.24(+9.6%)🆚$4.93

⭕売上高: $314億(+18%)🆚$310.45億

▶ガイダンス

Q1

⭕EPS: $1.60~1.61🆚$1.32

⭕売上高: $81.6~81.8億(+10%)🆚$80.35億

1)

2)

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) March 1, 2023

FY23

⭕EPS: $7.12~7.14🆚$5.87

⭕売上高: $345~347億(+10%)🆚$341.60億

▶アフター +15.5%📈

CELH セルシウス

全ミス

🧃 $CELH セルシウス FY22 Q4

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) March 1, 2023

❌EPS: $▲0.37🆚$0.056

❌売上高: $1.78億(+71%)🆚$1.80億

FY22

❌EPS: $▲2.63🆚$0.57

❌売上高: $6.536億(+108%)🆚$6.55億

▶アフター ▲5.4%📉

COST コストコ

売上ミス

🛒 $COST コストコ FY23 Q2

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) March 2, 2023

⭕EPS: $3.3🆚$3.20

❌売上高: $542.4億(+6.5%)🆚$556.09億

▶2月売上

全体 $170.6億(+4.7%)

既存店 +3.5%(Adjusted +5.0%)

└ 米国 +3.4%(+3.5%)

└ カナダ +1.2%(+7.3%)

└ その他国 +6.5%(+11.5%)

└ EC ▲11.2%(▲10.3%)

▶アフター ▲2.7%📉

AVGO ブロードコム

クリア

⚙️ $AVGO ブロードコム FY23 Q1

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) March 2, 2023

⭕EPS: $10.33(+23%)🆚$10.17

⭕売上高: $89.15億(+16%)🆚$88.95億

▶Q2ガイダンス

⭕売上高: $87億🆚$86.14億

▶部門別売上

- Semiconductor $71.07億(+21%)

- Infrastructure $18.08億(▲1%)

▶アフター +0.73%📈

ZS ゼットスケーラー

クリア

🛡️ $ZS ゼットスケーラー FY23 Q2

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) March 2, 2023

⭕EPS: $0.37(+185%)🆚$0.29

⭕売上高: $3.876億(+52%)🆚$3.65億

▶ガイダンス

Q3

⭕EPS: $0.39🆚$0.31

⭕売上高: $3.96~3.98億🆚$3.87億

FY23

⭕EPS: $1.52~1.53🆚$1.24

⭕売上高: $15.58~15.63億🆚$15.26億

▶アフター ▲10.6%📉

MRVL マーベル・テクノロジー

EPSミス、ガイダンスミス

⚙️ $MRVL マーベル・テクノロジー FY23 Q4

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) March 2, 2023

❌EPS: $0.46🆚$0.47

⭕売上高: $14.19億(+6%)🆚$14.09億

FY23

⭕EPS: $2.12🆚$2.12

⭕売上高: $59.2億🆚$59.11億

▶ガイダンス

Q1

❌EPS: $0.24~0.34🆚$0.42

❌売上高: $12.35~13.65億🆚$13.86億

▶アフター ▲8.76%📉

AI C3.ai

クリア

🌐 $AI C3ai FY23 Q3

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) March 2, 2023

⭕EPS: $▲0.06🆚$▲0.22

⭕売上高: $0.667億(▲4.4%)🆚$0.64億

▶ガイダンス

⭕Q4売上高: $0.70~0.72億🆚$0.70億

⭕FY23売上高: $2.64~2.66億🆚$2.61億

▶ハイライト

- Non-GAAP RPO $4.36億(▲19%)

▶アフター +17.55%📈

決算発表予定

3/6週の予定

イベント

3月8日 ADP雇用統計

3月9日 雇用統計

アノマリー

新月相場(2月20日~3月6日)

満月相場(3月7日~3月21日)

おわりに

Fedと足並みを揃えた市場は、FF金利に向けて短期金利を主導で上げてきましたが、Fed高官のハト発言で金利低下に動いた週でした。

次週、金利低下が続くのか、レンジ推移に変わってもみ合うのか見どころ。今のところは10年金利が高くなっても前回高値の4.24%付近が天井でしょうか。

指数株価は割高な水準ではあるため、金利が上がる場合は引き続き注意したほうが良さそうですね。

次の記事を書く励み、定期的に更新するモチベーションになっています。 サポートしていただけたら、投資・チャート分析のインプットに役立てたいです。