【米国株1/16~1/20まとめ】製造業の大幅悪化。小売・PPIも下振れ。ビッグテック人員削減・Netflix決算でテック反発期待。

こんにちは、Kojiです。今週はNY連銀製造業が市場予想を大きく下振れしてスタート。PPI下振れでインフレ鈍化、小売下振れで景気後退をそれぞれ示しました。指数はレジスタンスラインで跳ね返すもテック反騰期待で金曜は大陽線で〆ましたね。

ニュースとチャートを振り返っていきたいと思います。

マーケットサマリ

1/16(月)

米国休場

1/17(火)

NY連銀製造業は予想大幅下振れ

前回 -11.2 予想 -8.7 結果 -32.9

バーキン連銀総裁

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) January 17, 2023

中央のCPIは、私が見たいものに対してまだ高すぎる。私の希望としては、インフレのピークは過ぎたと思います。

停止するには、インフレ率が納得のいく形で目標値に戻らなければならない。

インフレに対する勝利宣言は、すぐにはできない。

1)

2)

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) January 17, 2023

ターミナルレートはインフレ率の推移によって決定されます。

インフレが続く限り、金利を上げなければならない。

バーキンが利上げ継続を発言。

1/18(水)

日銀はYCC・金融緩和策の現状維持を決定。

🇺🇸12月小売売上高

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) January 18, 2023

✅前月比

前回 -0.6%

予想 -0.8%

結果 -1.1%⬇

✅コア前月比

前回 -0.2%

予想 -0.4%

結果 -1.1%⬇

小売売上高は予想下振れ。

PPIは予想下振れ。

ブラード連銀総裁

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) January 18, 2023

12月に発表した2023年の金利見通しは、5.25%~5.5%でした

インフレ率は2023年に低下する可能性が高いが、金融市場が予想するほど急速には低下しない

Fed policyは、ほぼ制限的であるが、まだ十分とは言えない。現在のFedの政策金利はかなり制限的で、少なくとも5%であるべきだ

ブラードが発言。

・現在のFedの政策金利はかなり制限的で、少なくとも5%であるべきだ

・保険として、連邦政府の政策がより厳しいものになることを望んでいます。

・世界的な見通しの改善により、商品価格は上昇する可能性があります。

・ソフトランディングの可能性は改善されました

・ソフトランディングのリスクは、インフレデータが正しくないことが判明し、FRBがより強力に反応せざるを得なくなることである。

1/19(木)

ブレイナードFRB副議長

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) January 19, 2023

インフレ期待のアンカーを守るために、リスク管理の姿勢が必要。

しばらくの間は、政策が十分に制限される必要があります。

高インフレをFRBの目標値である2%に引き下げるには、時間と決意が必要です。

1)

ブレイナードが発言。

・高インフレをFRBの目標値である2%に引き下げるには、時間と決意が必要

・インフレ率は低下しており、今後の成長率は鈍化するとのデータもあります。

・労働供給は引き続き制約される可能性が高い。

・賃金上昇率に減速の兆しが見える。

・1970年代のような賃金-物価スパイラルは起きていない。

・バランスシートの流出は、50 または 75bp の引き締めに相当

・景気後退を回避する可能性が若干高くなっています。

1/13(金)

ウィリアムズ連銀総裁

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) January 19, 2023

インフレ率を下げるには、成長率の鈍化と労働市場の軟化が必要です。

私たちのインフレ率は依然高すぎ、FRBは利上げについてもっと仕事をしなければならない。

今年、米国の失業率は4.5%に上昇すると予想しています

今年は、インフレ率が3%まで下がると予想しています

1)

ウィリアムズが発言。

・インフレ率を下げるには、成長率の鈍化と労働市場の軟化が必要

・米国の失業率は4.5%に上昇すると予想

・今年は、インフレ率が3%まで下がると予想

・FRBはインフレ率が2%に戻るまで現在の政策を維持

ハーカー連銀総裁

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) January 20, 2023

金融政策が十分に制限されれば、金利を維持することに賛成する。

FRBは今年あと数回金利を上げると見ている。

ハーカー

・金利を維持することに賛成

・インフレは、金利がどの程度まで上昇するかを決定する。

中古住宅販売件数が予想上振れ。

ジョージ連銀総裁

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) January 20, 2023

経済がFRBが行っている仕事に反応しているのです。

インフレ率が低下しているのは心強い。

サービス部門における持続的なインフレ圧力に重点が置かれています。

インフレ率はFRBの目標値を大幅に上回っています。

1)

ジョージ総裁が発言。

・サービス部門における持続的なインフレ圧力に重点が置かれています。

・インフレ圧力は持続すると予想されます。

・労働市場が異常に逼迫しているのです。

・ソフトランディングのシナリオがいくつか見えてきました。

ウォラーFRB理事

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) January 22, 2023

最近の CPI レポートは良いニュースだが、騙されないようにしたい。

12月初旬には、FRBの政策スタンスはやや制限的になり、利上げを停止するのではなく、減速する時期に来ていた。

次回会合での25ベーシスポイントの利上げと、その後の追加的な政策引き締めを支持する。

1)

ウォラー理事が発言。

・次回会合での25ベーシスポイントの利上げと、その後の追加的な政策引き締めを支持

・インフレ抑制のためには、今期も米国経済が減速することが望まれます。

・労働市場は堅調でタイトであるため、FRBはインフレ率の低下に焦点を当てる

・市場のターミナルレートに対する認識は、私たちの位置からそう遠くない

・今年後半の利下げに対する市場の期待は、インフレが解消されるという楽観的な見方によって煽られている。

・年内に金利を引き下げるのではなく、より長く高い金利を維持する必要があります。

・サービスは労働に大きく依存しているので、賃金が下がり続ければ、私たちの仕事は楽になります。

・もし市場が正しく、インフレ率が低下しているのであれば、私は躊躇なく政策を変更します。

・もう75ベーシスポイントの引き上げと、その後の休止が予想されます。

・金利を上げなくなった後も、バランスシートの流出を続けることに問題はない。

ビッグテックが人員削減で市場は好感か

マイクロソフト:1万人

Amazon:1万8,000人

Google:1万2,000人

Netflixの決算でテック反発機運

決算自体はEPS・ガイダンスミスしてるが、新規会員数が市場予想を上回ったことを市場は好感。上記のレイオフとNetflix決算でテックの反騰が期待されたようだ。

会員数

予想:450万人増

結果:766万人増

目標株価が軒並み上昇。

PiPer 270→325

Jefferies 385→400

Evercore 340→400

Wolfe 366→417

JPM 330→390

Baird 275→325

Barclays 235→250

Benchmark 225→250

Credit Suisse 271→291

Cowen 405→440

Canaccord 365→400

Guggenheim 305→375

Deutsche Bank 350→400

📺 $NFLX ネットフリックス FY22 Q4

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) January 19, 2023

❌EPS: $0.12🆚$0.54

⭕売上高: $78.52億(+1.9%)🆚$78.49億

FY22

❌EPS: $9.95🆚$10.37

⭕売上高: $316.16億(+6.4%)🆚$316.02億

▶ガイダンス

Q1

❌EPS: $2.82🆚$2.96

⭕売上高: $81.83億(+4%)🆚$81.49億

▶アフター +7%📈 pic.twitter.com/4wiwNPJHq4

Q4決算はEPS予想クリアが67%で平均より悪い進捗

5年間の平均77%と比べて、クリア割合が低い。

ビッグテックが反発する中、S&P500のEPS成長は▲4.6%と低下傾向が続いている。

ターミナルレート予想は11月から低下へ変化

先週末時点では11月4.75%→12月4.5%だったが、今週末時点では、11月4.5%→12月4.25%に変化。

利下げ時期が1ヶ月早まる予想に変化してきています。

10年金利は低下傾向だが引けは3.5%で横ばい

水曜日を底に反発上昇。

実質金利はやや低下

最新の1/20数値は1.25(チャートは1日遅れ)

ドルインデックスは下落継続

S&P500はレジスタンスで跳ね返されるが週末に反発(週▲0.66%)

週足

週足はレジスタンスラインでの売り圧力に弾かれる展開。

週末の上げで長めの下ヒゲをつけている。今だにレジスタンスラインでの売り圧力の強さが続いてるので、市場も個人もこのラインを意識しているようだ。

今週は下げても3,885が安値で3,900をすこし下回った程度で反発している。支持線に沿った動きで、大きく崩れる動きは今のところ出ていないようだ。

日足

日足は、火曜・水曜にレジスタンスラインに到達・EMA200上まで一時上昇した。節目の4,000を一時的に超えたが、水曜の米国オープン後に大きく下げ始め木曜まで下落継続。

金曜はビッグテックの人員削減やNetflixの決算を好感して買い圧力が強くなったと見える。EMA75で反発している点にも注目。

EMAのゴールデンクロスで示した上昇サインが消えてはいない。

節目の4,000を実体で上抜けるかどうかが目先の焦点。ここで反落する可能性もありえる。

今週は反落したが、金曜の上昇を受けて、次週も4,000の上抜けを狙っていく展開の可能性がある。レジスタンスラインを実体で超えていければ、12/13高値がテスト会場となる。

ここから2週間は決算発表が増える時期なので、悪い決算が出てきたときに売り叩かれる材料となる可能性がある。

レジスタンスラインやEMA200付近は依然として売り圧力が強い価格帯なので、上に上がったときの反応を注視する必要があるだろう。フィボナッチでは78.6%付近が上値の目安。

反落する場合は、23.6%付近で止まるかどうかが確認ポイント。

トライアングルの出口がもうすぐ見えてきそうですね。

MA200より上にあるS&P500銘柄

先週末63.09%➡今週末58.44%(▲4.65pt)

ナスダック100先物はビッグテックの反発期待で上昇(週+0.72%)

週足

ナス100先物の週足も下ヒゲをつけて陽線。12月にS&Pより下に掘ってたナス100は反発継続といった形。今週は週足のEMA200が支持線になったかのような安値での反発。

ビッグテックの人員削減、Netflix決算による週末の上昇がどこまで続くかが次週問われる。短期的にはテックの反騰期待により上がっていて、次週も上昇を試していく可能性がある。

上昇を続けられるなら、ダブルボトム形成で12/13の高値(ネックライン)を上抜けられるか試す展開となりうる。

しかし、手前にはレジスタンスライン。11月~12月に溜まったポジションがまだ残ってるでしょうし、今だに売り圧力が高まりやすいポイント。

レジスタンスライン付近の売り圧力と反騰期待の買い圧力の戦いが次週は繰り広げられるだろうか?

日足

今週の動き

今週はS&P500の4,000付近・レジスタンスラインでの反落を受けて、ナス100も水曜から木曜まで下落。金曜はビッグテックの人員削減、Netflix決算の好感で大陽線となって、下落分を打ち消しました。水曜からの下落を狙ったショーターが金曜に焼かれたかもね?

EMA20・40・75と複数のEMAが近づいて売り買いもみ合ってるか。EMA20を大きく下回ることなく反発しているところから、大きな崩れの兆候は見られない。

1月に入ってから今までの上昇は、前回11/10の反発よりゆるやかな上昇。前回は大陽線で大きく反発したが、今回は上下動を繰り返しながら徐々に上昇。反発時の強さが前回比で弱い点が懸念点。

次週のシナリオ

金曜の大陽線を受けて、次週も上昇を試す可能性がある。

目安となるテスト会場は2つ。

①レジスタンスライン(黒色直線)

②フィボナッチ78.6%

これらのテスト会場を上抜けられるかどうかが1次試験。

1⃣反落する場合

上昇してもレジスタンスライン付近での売り圧力が強いポイントで競り負ける可能性がある。11/10の反発より弱い反発で進捗している1月は、売り圧力に負けやすいという見方もある。ある程度ポジションが溜まっているだろうラインなので売り逃げ勢力も。

反騰期待の買い圧力と売り圧力の戦場となるが、売り圧力が強いと、フィボナッチ38.2%あたりまでは下げてもおかしくない。

フィボナッチ23.6%付近で反発できるかが、下のテスト会場。

2⃣上抜けする場合

2次試験会場は12/13高値(画像のフィボナッチ100%)ここはEMA200付近でもある。ダブルボトム形成を期待する買い圧力勢が試されるポイントだろう。

12/13高値をローソク足の実体で上抜けると、ダブルボトム完成でより上に向かう足が軽くなる。

当然、ここで売りを仕掛ける勢力が出てくることも忘れずに。

決算発表が本格シーズンに入るので、好材料も悪材料も出やすいタイミング。とくにGAFAM決算があるので影響大となる可能性も。

MA200より上にあるナス100銘柄

先週末57.42%➡今週末53.46%(▲3.96pt)

セクター

1月は通信セクターがアウトパフォーム。

大型バリューが売られ、大型グロースが買われる展開か。

ベスト

1. 通信 +2.4%

2. エネルギー +0.4%

3. テクノロジー +0.2%

ワースト

1. 生活必需品 ▲2.9%

2. 公益 ▲2.8%

3. 資本財 ▲2.6%

サイズ・タイプ

・ベスト:大型グロース +0.1%

・ワースト:大型バリュー ▲1.0%

各種指標

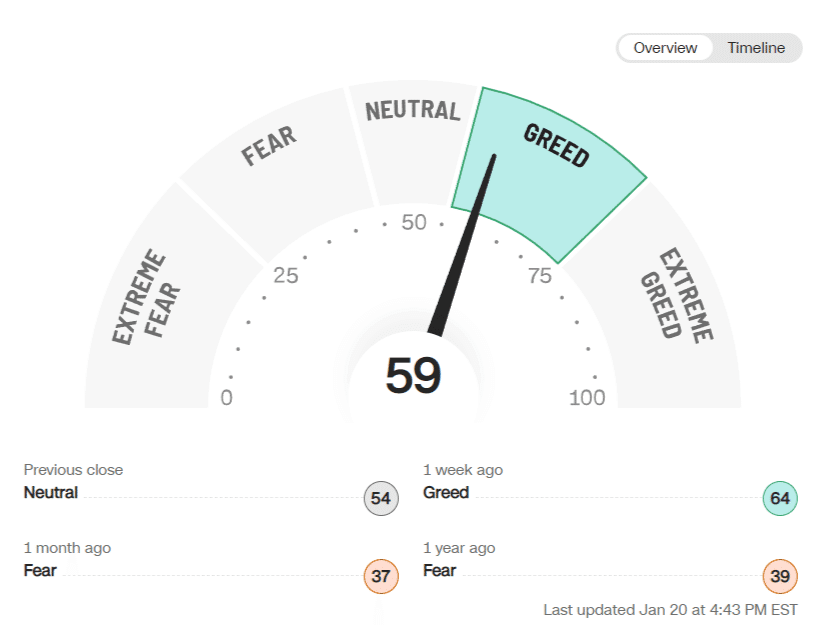

Fear&Greed Index

Greed継続(前週63➡今週59着地)

Put/Call Ratio(Equities)

水曜に一瞬上に吹き上がったがその後は、低い水準で推移。

機関投資家センチメント NAAIM Exposure Index

前々週 38.79 ➡ 前週 45.31 ➡ 1月18日時点 65.07(+19.76pt)

炭鉱のカナリア、EMA200を上回る傾向

1/18(水)には一時的に12/13高値を上回った。水曜から下落するがEMA12(黒太線)より上に位置しており崩れていない状況。

HYGでも現状は大きな崩れの兆候は出ていない。今のところは、12月末に一瞬崩れたが、基本は上昇トレンドを維持してポジティブ。

次はEMA200(紫太線)を継続して上抜けていけるかテストだろうか。

個別株の決算発表

GS ゴールドマン・サックス

全ミス

🏦 $GS ゴールドマン・サックス FY22 Q4

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) January 17, 2023

❌EPS: $3.32🆚$5.77

❌売上高: $105.9億(▲16%)🆚$109.06億

FY22

❌EPS: $30.06🆚$32.7

❌売上高: $473.7億(▲20%)🆚$476.97億

▶プレ ▲2.46%📉

MS モルガン・スタンレー

FY22EPSミス

🏦 $MS モルガン・スタンレー FY22 Q4

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) January 17, 2023

⭕EPS: $1.31🆚$1.31

⭕売上高: $127.49億(+%)🆚$125.96億

FY22

❌EPS: $6.36🆚$6.42

⭕売上高: $536.68億🆚$535.84億

▶プレ +2.16%📈

IBKR インタラクティブ・ブローカーズ

FY22売上ミス

💹 $IBKR インタラクティブ・ブローカーズ FY22 Q4

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) January 17, 2023

⭕EPS: $1.30🆚$1.17

⭕売上高: $9.76億(+62%)🆚$9.15億

FY22

⭕EPS: $4.05🆚$3.93

❌売上高: $30.67億(+13%)🆚$31.20億

▶アフター +2.7%📈

NFLX ネットフリックス

EPSミス、ガイダンスミス

📺 $NFLX ネットフリックス FY22 Q4

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) January 19, 2023

❌EPS: $0.12🆚$0.54

⭕売上高: $78.52億(+1.9%)🆚$78.49億

FY22

❌EPS: $9.95🆚$10.37

⭕売上高: $316.16億(+6.4%)🆚$316.02億

▶ガイダンス

Q1

❌EPS: $2.82🆚$2.96

⭕売上高: $81.83億(+4%)🆚$81.49億

▶アフター +7%📈 pic.twitter.com/4wiwNPJHq4

決算発表予定

1/23週の予定

イベント

26日 GDP・新築住宅販売件数

27日 PCE

アノマリー

新月相場(1月22日~2月5日)

おわりに

決算シーズン本格化。決算の良し悪しで揺れる相場になるか?!

指数のレジスタンスライン超えを見られるか?!

月末リバランスでどう動くか見届けていきましょう。

次の記事を書く励み、定期的に更新するモチベーションになっています。 サポートしていただけたら、投資・チャート分析のインプットに役立てたいです。