アセットアロケーションを考えてみた

1 アセットアロケーションとは

アセットアロケーション戦略は、投資ポートフォリオを構成する際に、どの資産クラスにどのくらいの割合で投資するかを決める重要なプロセスです。

2 アセットアロケーション運用する利点

リスク管理:異なる資産クラスは、市場の変動に対して異なる反応を示します。分散投資することで、特定の資産が値下がりしたとしても全体の損失を抑えられる。

安定したリターンの確保:市場の好不調に左右されにくい。長期的に安定 したパフォーマンスが得やすい。

目的・期間に合わせた資産管理:老後資金や教育資金など、目的に応じて 適切なリスクとリターンのバランスを調整できる。

感情的な投資行動の抑制:感情的な売買を防ぎ、冷静な資産運用を続けられる。

複利効果を最大化:資産を分散しながら長期保有することで、リスクを抑 えつつ、複利効果を最大化して資産を安定的に増やすことができる。

3 アセットアロケーション運用の手順

投資目標の明確:投資の目的、期間、リスク許容度などを明確化します。

資産クラスの選択:投資対象となる資産クラスを決定します。株式、債 券、不動産、金、コモディティなど様々な選択肢があります。

資産配分比率の決定:各資産クラスへの投資割合を決定します。投資目 標、リスク許容度、市場状況などを考慮します。

定期的な見直し:経済状況や市場環境の変化に応じて、定期的にアセッ トアロケーションを見直すことが重要です。

4 アセットアロケーション戦略の例

アセットアロケーション戦略の例としてはリスク資産の比率により分類できます。

保守的な戦略: 債券などの低リスク資産に多くを投資し、安定したリターンを目指します。

積極的な戦略: 株式などの高リスク資産に多くを投資し、高いリターンを目指します。

バランス型戦略: 株式と債券をバランス良く投資し、リスクとリターンのバランスを追求します。

5 アセットアロケーション戦略のポイント

長期的な視点を持つ: 短期的な市場の変動に左右されず、長期的な投資目標達成を目指します。

リスク許容度を理解する: 自分にとって適切なリスクレベルを把握し、それに合った戦略を選択します。

定期的な見直し: 経済状況や市場環境の変化に応じて、定期的にアセットアロケーションを見直します。

6 私のアセットアロケーション戦略

私は、リスク資産の比率をライフステージに合わせて変化させることを重視したいと思っています。

リスク資産の比率の決め方として以下の計算式を利用して資産配分比率を決定していきます。

リスク資産比率=「100-年齢」(%)

例えば、まもなく40代になるとする、リスク資産の比率が60%、安全資産の比率が40%となります。

一般的に株式はリスク資産、債券は安全資産に分類されます。

私はこの年齢に応じてリスク比率を決定し

リスク資産:安全資産=6:4

をリスク比率として運用していく方針です。

7 現状と目標

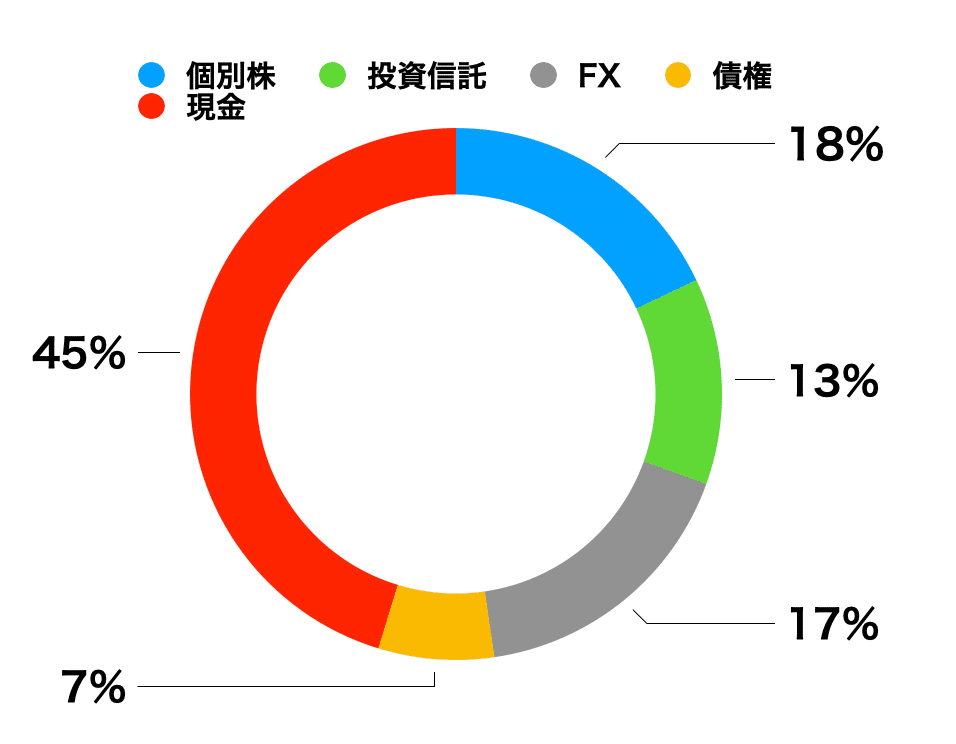

現在の私の資産配分比率は以下のとおりとなっています。

今までは、総資産全体の比率を考えていおらず投資をしていましたが、全体を可視化することで、リスク資産と安全資産の比率に調整が必要だと感じました。

今後1年ないし2年の期間で、資産のリバランスと積立によってリスク資産の比率を増加させていくとともに、安全資産に債権を取り入れることにより総資産の利回り向上(安全資産で現金ではなく債権を保有するという意味で)と株価急落時の資産減少をマイルドにすることを目標とします。

現状の資産配分比率

目標【2年後】

8 私のリバランスルール

年末の見直しとリバランス

資産の比率は市場の動向に影響を受け、変動するものですので

1年ごと年末に資産配分を定期的に見直しリバランス

をしていく方針です。

リバランスとは崩れた資産配分を一定の比率に戻すことをいいます。

私は

リスク資産:安全資産=6:4の比率

を維持することを基本方針としてリバランスをしていきます。

・年末にアセットアロケーションを見直し、リバランスする

また、株式市場の急落によって、急激な資産比率の変動が起こる可能性は十分あります。

急落が起こったときに動揺しないように、あらかじめ急落時のマイルールを設定しておきます。

急落時のマイルール

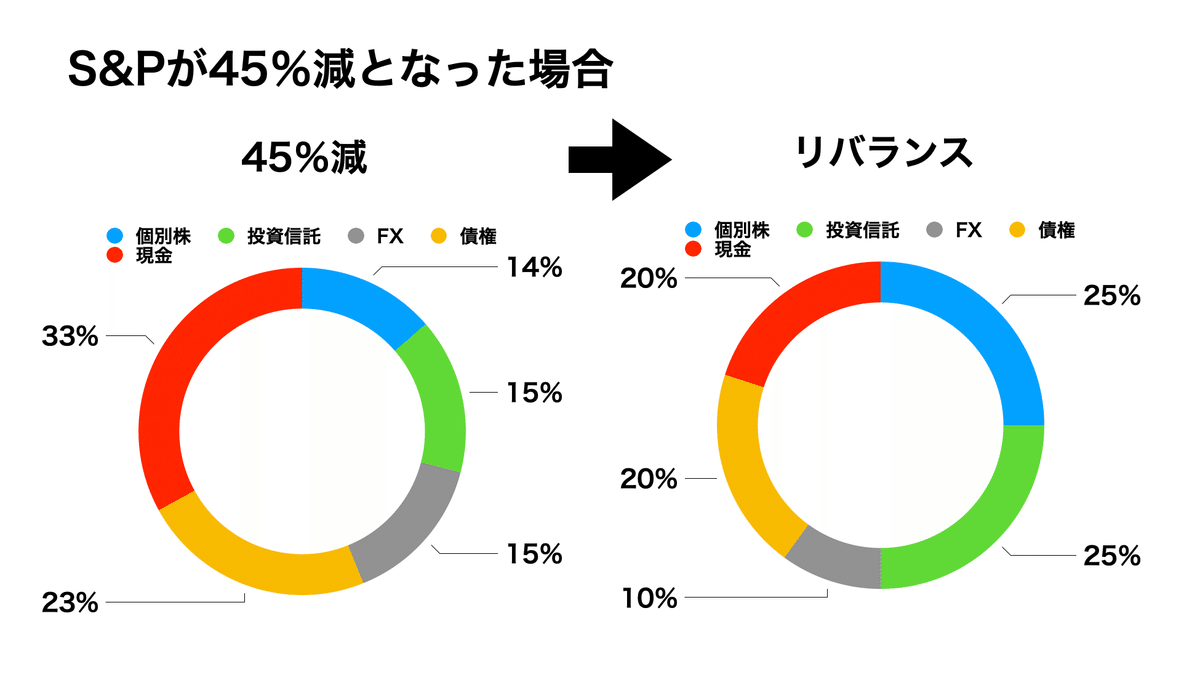

私は、この株価の急落についてS&P500指数が高値から何%下落したかを基準として、急落時のリバランスを判断します。この時は、株を損切りはせず、債権を売却して株に追加投資することによりリバランスを図ります。

・S&P500の急落時のリバランス

15%下落 → リバランス

30%下落 → 再リバランス

45%下落 → 再リバランス

オイルショック(1973年)以降に限定して、S&P500が15%以上下落した時期を時系列順に並べました。

1973年1月~1974年10月(オイルショック) - 約43%の落下

1980年~1982年- 約27.1%の減少

1987年10月19日(ブラックマンデー) - 1日で20.47%の降下

1990年- 約19.9%の下落

2000年3月~2002年10月(ITバブル崩壊) - 約45%の落下

2007年10月~2009年3月(リーマン・ショック) - 約56.8%の降下

2011年- 約19.4%の下落

2015年~2016年- 約14.2%の減少(※15%未満の可能性あり)

2018年- 約19.8%の下落

2020年2月~3月(コロナ・ショック) - 約33.9%の降下

2020年9月~10月- 約9.6%の下落(※15%未満の可能性あり)

2022年1月~9月- 約25.3%の降下

※「2015年~2016年」および「2020年9月~10月」は15%未満

オイルショック以降に限定しても、4年くらいに一度は15%以上の下落が起こることがおおよそ予測はつきます。

資産配分のリバランスをする機会は案外多いのかもしれません。

リバランス時のイメージ図

株価の急落は当然起こるものとして、その時の対処法をあらかじめきめておけば、感情に左右されて不合理な行動をする確率は下がります。

今回はアセットアロケーションの考え方から株価急落時のマイルールについて、アウトプットしてみました。

最後に繰り返しになりますが、株価急落時のマイルールを再確認します。

暴落時のマイルール

株を損切りはせず、債権を売却して株に追加投資することによりリバランス

・S&P500の暴落時のリバランス基準

15%下落 → リバランス

30%下落 → 再リバランス

45%下落 → 再リバランス

リスク資産:安全資産=6:4の比率を維持する

【*リスク資産比率=「100-年齢」(%)】

ここまで、読んでいただきありがとうございました。

資産の多様性を広げ、豊かな生活を送れるようにお祈りしております。