投資初心者はインデックス投資から始めよう

●はじめに

近年、老後2000万円問題や新NISAなど資産運用に関する話題が増え、資産運用に興味を持ち始めた人がいると思います。実際に、資産運用の専門家でもない私でさえ、周りの友人から資産運用について聞かれることが増えました。一方で、資産運用について体系的にまとめられた記事があまりないことに気づきました。

本記事では、9割の人にとって最適となる資産運用方法を紹介いたします。長くなりますが、できるだけわかりやすく説明するので以下に該当する人は読んでみてください。

・難しいことはわからないけど資産運用をしてみたい人

・資産運用をしてみたいが何をすればいいかわからない人

・資産運用に興味があるが時間をかけたくない人

・資産運用をするべきか悩んでいる人

●最初に結論を教えてください

はい。以下のことを実行することが、9割に人にとって最適な資産運用になります。

①株式投資(インデックス投資)をする

②できるだけ長く待つ

③必要になったタイミングで売る

◇ ①の株式投資については下記の順番で投資してください。

1-1 新NISA

1-2 iDeCo

1-3 特定口座

◇ 投資する銘柄は下記の条件を満たすインデックス投信にしてください。

・時価総額加重平均型(市場にある全銘柄をその時価総額の比率で投資)

・手数料が低い

例としては下記の投資信託です。

・eMAXIS Slim全世界株式

・eMAXIS Slim米国株式(S&P500)

・SBI-SBI・V・S&P500インデックスファンド

・楽天・オールカントリー株式インデックスファンド

・楽天・S&P500インデックスファンド

※「eMAXIS」と「eMAXIS Slim」を間違えないでください。

◇ 投資する金額はどの程度の下落なら耐えられるか(リスク許容度)により下記の表から決めてください。

(算出法は後ほど記載)

以上が結論になります。

まとめるとリスク許容度に応じてインデックスファンドを購入し、必要になるときまで保有すればいいだけなのです。とても簡単に感じますが、実際に実行するのはとても難しいです。なぜなら、資産運用業界にはたくさんの不安煽りや誘惑があるからです。

・景気後退で株価は暴落する

・米国株はもう終わり

・インデックス投資はただの思考停止で危険

・銀行の●倍の利回り

・高配当株で月●万円配当

・FXで短期間で資産2倍

・個別株で10倍達成

・クラファンでたった1ヶ月で利回り●%

・AIが導き出した銘柄で爆益

(もちろんすべてが間違っているわけではありませんが、、)

こういった不安煽りや誘惑を振り払うために、理論・知識をしっかり身に着ける必要があります。そのため、これから資産運用する人だけではなく、すでに上記の資産運用を実行している人にも読んでいただきたいです(完璧に理解する必要はないので、難しい部分は読み飛ばしてください)。とはいえ、長くなるので、一旦ここで終わります。ありがとうございました!

●9割の人のための資産運用とは

そもそもなぜ資産運用をする必要があるのか

インフレに対抗するためです。インフレとは物価が上がり、現金の価値が下がることです。

最近、身の回りの製品の値段が上がっていると感じるはずです。これは、インフレが原因です。アメリカや日本では経済の安定化のために、インフレ率2%を目標に政策を実行しています。

仮にインフレ率2%が継続したとすると、現金の価値は20年間で3割程度減ります。具体的に言うと、あなたが今持っている100万円は、20年後67万円になります。一方で、給料はこうした物価の上昇に見合うだけ増えていないのが日本の現状です。つまり、インフレに対抗するためには、自分たちで資産を増やす必要があります。

では、仮に株式投資した場合どうなるでしょうか。全世界の株式を買うことができるインデックス投資の平均年利(30年間)は7.3%です。投資することでインフレの影響を打ち消すことが十分に可能です。

※株式がインフレに強い資産ということではなく、インフレ率を超えるリターンを出すことができるよという話です。

なぜ投資先は株式なのか

以下の観点から株式が優れているからです。

① 優れたリターン

世界16か国の株式投資市場の1900年から2006年におけるリターンは、すべての国で年率2.7%以上のプラスになっている。

※「証券市場の真実ー101年間の目撃録」より

② 売買が簡単

インターネットですぐに証券口座を作ることができる。また、市場の参加者が多いため、すぐに売り買いをすることができる。(流動性がある)

③ メンテナンスが不要

企業を経営するのは、その企業の社員であり、投資家は何もする必要がない。

④ 投資額を柔軟に設定可能

資産状況に合わせて、投資額を決めることができる。

なぜインデックス投資なのか

理論上リスクとリターンのバランスが最適になるからです。この理論は現代ポートフォリオ理論(Modern portfolio theory)といい、ノーベル経済学賞を受賞しています。現代ポートフォリオ理論によると最適な投資方法は以下のような単純なものとなります。

「最適に分散されたリスク資産を、無リスク資産と組合せて保有する」

ここでいう「最適に分散されたリスク資産の組合せ」とは、市場そのものに連動する指数であり、市場にある全銘柄をその時価総額の比率で投資することで実現できます。すなわち、時価総額加重平均型のインデックスファンドのことです。

また、「無リスク資産」は現金であり、組み合わせの比率についてはリスク許容度により変わります。(組み合わせの比率については後ほど説明いたします。)

つまり、時価総額加重平均型インデックスと現金を組み合わせるがもっとも投資効率がよいポートフォリオと理論上結論づけられています。

理論と現実は一致しないのでは

いいえ。SPIVAのレポートによると概ね60~70%のアクティブファンド(投資のプロによる運用)が市場平均を下回っていることがわかります。つまり、我々より優れた頭脳・情報を持つプロがフルタイムで働いても市場平均に勝てません。そんななか我々素人が市場平均に勝てる根拠などありません。

我々でもできる投資があるとすれば、「株式市場をまるごと」買うということです。インデックス投資はそれを可能にします。

https://www.spglobal.com/spdji/en/spiva/article/spiva-us/

リスク資産と無リスク資産の比率はどうすべきか

自分がどのくらいリスクを許容できるか(資産が減っても耐えられるか)で決めましょう。まず、投資におけるリスクの概念を把握する必要があります。投資においてリスクが高いとは、投資金額のばらつきが大きい(分散が大きい)ということです(損する確率が高いではないことに注意)。つまり、リスクの量は「リスク資産と無リスク資産の比率」を調整することでコントロールすることができます。

わかりやすく具体例を用いて説明します。あなたは現在は100万円の資産を持っています。この100万円でリスク資産を買い、仮にリスク資産の価値が半分になると、あなたの資産は50万円になります。一方で、100万円のうち50万円を同じリスク資産に投資したとすると、リスク資産の価値が半分になってもあなたの資産は75万になります。

このようにリスク資産と無リスク資産の比率を変えることでリスク量を

コントロールすることができます。

ではどのくらいリスク資産に投資するべきか。リスク資産に投資した時、最大でどのくらい損失するかを考えていきます。ここではS&P500の30年間分の過去データから統計的に決めます。(全世界株もほぼ一緒です。)

S&P500の30年間の平均リターンとリスク(標準偏差)は下記です。

・リターン 9.15%

・リスク 16.6%

一般的に最大損失額はリターンからリスクの3倍を引いた値(発生する確率=0.3%)に設定するので、以下になります。

9.15 - 16.6 × 3 = -40.7%

ここではわかりやすく40%とすると、資産が40%なくなっても耐えられる人は、リスク資産が100%になります。一方で、40%なくなるのは耐えられないけど20%なら耐えられる人は、投資金額を半分にすればいいので、リスク資産が50%になります。

まとめる以下の表になります。

※VaRというリスク評価モデルがあり、このうち分散共分散法(株価が正規分布に従うと仮定して計測する)にて算出しております。

VaRとは英語表記「Value at Risk」の略で[予想最大損失額]のこと。

米投資銀行のJPモルガンが開発したリスク評価モデルで、現在の保有資産が、過去データを基に、将来のある一定期間に、ある一定の確率の範囲内で被る可能性がある最大損失額を統計的手法により推計する方法です。過去データから統計的手法で求められるため客観性が高いものの、過去に経験したことのないような突発的な事象に対しては的確な対応ができないという欠点があります。分散共分散法、モンテカルロ・シミュレーション法、ヒストリカル法など、いくつかの計測手法があります。

つみたて投資と一括投資どちらをすべきですか

可能な限り一括投資してください。なぜなら、過去の統計上、一括投資の方がリターンを見込めるからです。下記にS&P500(2002~2022年)にて、つみたて投資と一括投資をした場合の年末時点のリターンを示します。

20年間のうち15回(75%の確率)一括投資がつみたて投資を上回ることがわかります。これは一括投資の方が投資期間を長くできるからです。

例えば、つみたて投資では12月に投資した分は1ヶ月しか運用できません。一方で、一括投資ならすべての投資資金を12ヶ月運用することができます。

※まとまった投資資金がなく毎月の給料から投資している場合など、結果的につみたて投資になるのは構いません。

株価の下落を待ってから投資してもいいですか

いいえ。下落を待たず、すぐに投資してください。なぜなら、市場は効率的であり、すべての情報を市場は織り込んでいるからです。

もう少し解像度を上げて話します。株価が高値の時、多くの人は「今は高値で買いにくいので下落を待ってから買いたい」と考えるでしょう。しかし、「高値だから下落を待って買いたい人がいる」という情報は市場はすでに織り込んでおり、それらの材料を考慮した値が現在の価格になっています。なので、市場の先を読むのはほぼ不可能になります。

また、S&P500の30年間のデータで簡単なシミュレーションをしました。毎年年初に100万円買った場合と株価が下落(ここでは最高値から20%下落した場合と定義)した際にそれまでの投資額(年間当たり100万円の投資額)まとめて買ったときの取得単価を比較しました。

結果、年初に買うパターンと下落待ちパターンで大差がないことがわかりました。むしろ、30年のうち18年は、年初に買った方が資産額が大きくなっています。

また、このシミュレーションは20%の下落でちゃんと買えた場合のシミュレーションです。実際は下落が起こると怖くなり、大半の人は買い時を逃すことになるでしょう。その場合は、より一層年初に投資(早く投資)することが有利になります。

以上より、毎日株価を見ながら株価が下がるタイミングを待つのは無駄であり、投資のタイムパフォーマンス劣化につながります。

※わかりにくいので少し補足します。下落待ちに関しては、20%下落しなかった年はその分の投資額をキャリーオーバーし、20%下落した時点でまとめて投資するようなロジックです。

できるだけ長く保有したほうがいい理由は

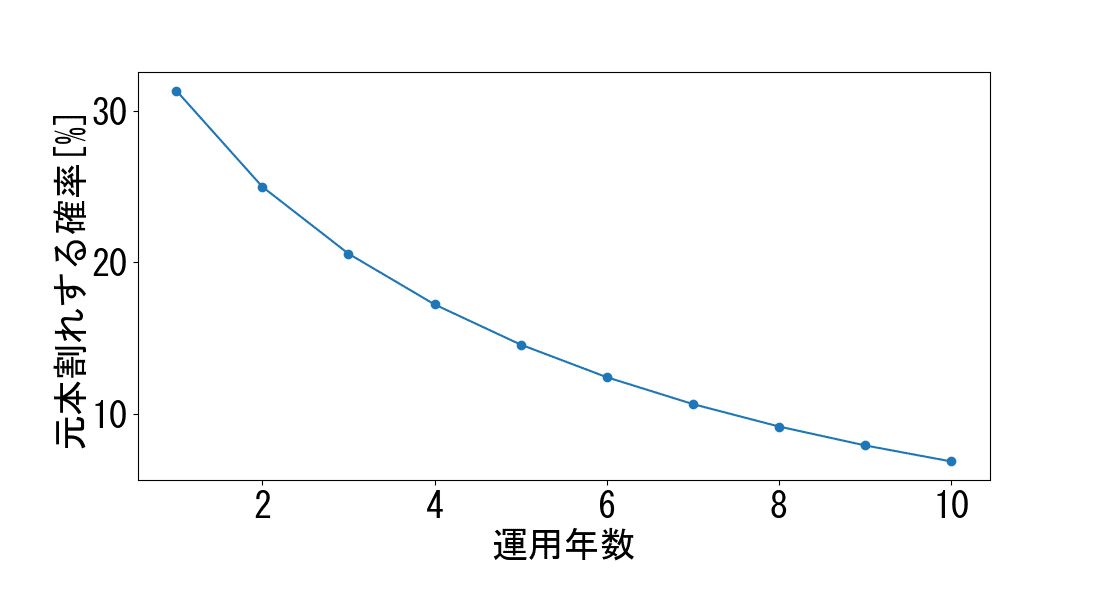

損をする確率(元本割れの確率)を減らせるからです。下記にS&P500(リターン:9.15% リスク:16.6%)を運用した場合の元本割れする確率を示しました。

運用年数が1年の場合、元本割れする確率は約31%となります。これが10年になると元本割れする確率は約6.9%まで下がります。損をしたくない人は早く投資して、できるだけ長期で投資しましょう。

※元本割れ確率は、株価が幾何ブラウン運動モデルに従う仮定して算出しております。

幾何ブラウン運動とは (きかブラウンうんどう、英: geometric Brownian motion; GBM) は、対数変動が平均μ分散σのブラウン運動にしたがう連続時間の確率過程で、金融市場に関するモデルや、金融工学におけるオプション価格のモデルでよく利用されている。

NISAとiDeCoとは何ですか

税金を安くできる制度です。投資では利益に約20%の税金がかかりますが、NISAやiDeCoを利用すれば税金がかかりません。さらにiDeCoは所得税と住民税を減税することもでき、税制面ではNISAの上位互換となります。一方で、60歳まで引き出せないというデメリットがあります。

どちらを優先するべきかは年齢や収入、生活状況によるので、一概には言えません。例としては、20代~30代は給料が少なく所得税や住民税の減税メリットが小さいかつお金が必要になるライフイベント(結婚や住宅購入など)が多いことから、柔軟にお金を引き出せるNISAを優先すべきですし、40代~60代は所得税や住民税の減税メリットが大きいかつお金が必要になるライフイベントが少ないため、iDeCoを優先すべきだと思います。

●最後に

最後まで読んでいただきありがとうございました。本投稿では9割の人のための資産運用として、リスク許容度に合わせてインデックス投資をするということを紹介しました。我々はとても運がいいです。なぜなら、ノーベル賞を受賞した理論に基づく正しい投資方法を簡単に実行できるからです。業績を分析したり、チャートをみて買い時を見極めたりする必要なんてないんです。難しいことはしなくていいのです。資産運用は人生と共にあります。ぜひ一緒にお金を増やしましょう。この投稿が皆様の資産運用の一助になれば幸いです。

「♡」は誰でも押すことができるので、この投稿を「いいね」と思ったら気軽に押してください!

この記事が気に入ったらサポートをしてみませんか?