keith.wのチャート分析テクニック。

こんにちは、keith.wです。

最近は2月末ということもあり、穏やかに暖かくなっていますね。

さて、世間ではBitFlyerFXのレバ4倍規制が4月から始まるということもありBitMexにトレードの主軸を移すか、それとも為替や先物を触ろうか。

そんな声も耳にするようになりました。

私はBTCFX界隈では比較的早くに、為替や株価指数を触る側になったと思います(2017年3月辺りから。ほぼ1年)

その間に、トレードで爆益を出したり大損をしたりと資金運用の面で大きな変動を体験してきました。

私のトレードの主戦場はEvolvemarketです。

この為替取引所は、BTCFX・アルトFX(レバ50倍)

為替・先物・株価指数(レバ500倍)

を同時に取引できるBitmexと同じBTC建てのMT4/MT5プラットフォームでトレード可能な取引所です。(為替・BTCFX・アルトFXは板取引です)

スプレッドはXMより狭いけど、手数料を取られる。

そんな取引所でもあります(BFFXのようにstopの滑りはほぼありません)

ここまで読まれた方で、アフェリエイト導入記事か?

そう思われた方もいるかもしれませんが、残念ながらその心配はありません。ただ、この記事はまとめに時間を労力を割いていますので、そこまで高くはありませんが有料とさせて頂いております。

内容としては

初心者から上級者まで対象としたテクニカルによるチャート分析とその活用法を、私なりの解釈と視点から書かせて頂いています。

直近のBTCFXに関しても言及していますので、参考までに一読下さい。

目次

〇 テクニカル分析の体系的な考え方

〇 トレンドの内容と捉え方

〇 代表的オシレーターの内容と捉え方

〇 ライントレードの捉え方と波動論

〇 ラインとオシレーターの総合的な分析方法(具体例)

〇 生理学から見るストレスの対処法

〇 直近のBTCFXにおけるテクニカル分析とトレード手法

※ 注意点として

下記を免責事項とさせていただきます。

・このnoteはあくまで私の主観に基づいて書かれています。

ですので、その正当性を保証するものではありません。

・このnote内で紹介した手法・考え方に基づいてトレーディングを行い、損失を出した際に、責任・損失補填などは行いません。

・このnote購入後のサポート・Discord運営などは予定していません。

〇 テクニカル分析の体系的な考え方

1 テクニカル分析とは

過去の価格・時間・出来高などから相場を分析・予測すること

★ 価格分析として

① トレンドを分析するトレンド系(方向性の分析)

・時系列と不規則時系列がある。

・時系列にはテクニカル分析。

ローソク足・ダウ理論・エリオット波動・酒田五法。移動平均線、ボリンジャーバンドなど

・不規則時系列には(価格構造分析)がある。

ポイント&フィギィア、かぎ足、新値足

② 波動などを観測するオシレーター系(価格変動などの分析)

MACD、ストキャスティクス、RSI、モメンタム、ピボットなど

★ 類出来高分析として

① トレンド系テクニカル分析

時系列:出来高グラフ・出来高移動平均線・OBVなど

不規則時系列:マーケットプロファイルなど

② オシレーター系テクニカル分析

時系列:ATR(ローソク足の強弱として)

不規則時系列(価格構造):遅行線(終値ベースとして)

テクニカル分析の歴史を見て見ます。

古くは本間宗久がローソク足分析の祖、と言われていますがこれは間違いのよう。(寄付・高値・安値・終値の概念が当時の文献にないことから、ローソク足も生まれていない可能性がある。)

1884年 ダウ理論(原型発表)

1923年 W.D.ギャンによるタイム・サイクル理論

明治時代~酒田五法(可能性?)

1938年 波動原理(エリオット波動)

1940年代 OBV技法(グランビルの開発ではない)

1970年代 MACD技法

1980年代 J.W.ワイルダー(RSI、DMIなど)

この後はGMMAや様々なオシレータ分析が出てくるが基本はあまり変化がない。

どちらかといえば、テクニカル分析は米国の方が一歩先を歩いてきたようです。また、日米間の大きな違いとして

日本:市場心理の分析

米国:テクニカル分析によるシグナルでの売買が優先

と比較できるようです。

★ テクニカル分析の有効性とは?

面白い実験結果があります。

1889年11月のイングランド銀行四季報に、次のような小論文が掲載されました。

イングランド銀行は外国為替相場のデイーリング機関(数か所)に対して数回のヒアリングによる一定期間先のレート予測を行っています。

a.売買開始~1週間までの予測

b.1~3か月の予測

c.6ヶ月~1年の予測

d.1年を越える予測

質問に対して200以上の回答(回収率は60%)を得たとあります。

結果として

① テクニカルアナリストの予測は4週間先のものよりも、1週間先の方が精度が高い

② 相場の転換点を誤って予測する偏重がある。相場が1方向の時は予測の誤差は小さい。

③ 相場が上昇方向のときは、実績値は予測値を越え、相場が下降傾向のときは、実績値は予測値を下回る。

これらの内容から言えることは

相場のレート予測は近い期間の方が精度が高く、また長期間先になると期待値によるレート予測は精度が高いが、期間の測定には認知的な歪み(欲望などが目測を誤らせる)が起こる。という結論が出ていました。

また別な視点から言えば、ファンダメンタルズによって市場は大きく動きますが、それは短い期間の端的なレート変動であり、長い期間(スパン)から見ればアナリストたちがファンダを煽り市場操作をしているのではなくむしろ変動を抑える要因を果たしていることがわかります。

★ テクニカル=ファンダメンタルズ

両者は片方では成り立たず、一方でも成立しない。

また、一般に価格は予測しやすく、時期を予測することは難易度が高い。

※英国のフィデリティ証券ファンド・マネージャーのアンソニー・ボルトンは著書「カリスマ・ファンド・マネージャー・の投資極意」にて、

テクニカル分析は投資の意思決定を助けてくれる大事な枠組みの一つとなる。テクニカル分析の結果がファンダメンタルズ分析の結果を裏付けつてくれるなら、それは意思決定の更に重要な要因になる。時価総額が大きければ大きいほど(その対象となる商品の全分野において。BTCであれば暗号通貨という枠組みの中で)、テクニカル分析はより重要性を増す、と書いています。

2 終値を追いかける

ローソク足、バーチャート、ラインチャートなどがありますが、一般的にはローソク足が広く使われているようです。

図式などは省きますが、

ローソク足には寄付(始値)、高値、安値、終値

この4種類があり、それぞれ陰線・陽線で表される。

図1

USDJPY 4時間足

それぞれ、大陽線・大陰線を赤いBOXで囲んであります。

この内容を1時間足で見ると

図2

この様に数本の陽線・陰線で表示されるわけです。

この大陽線・大陰線ですが実際にダイバージェンスを起こしている際に出た大陽線・大陰線には注意が必要です。

例えば、大陽線の中身として買い方が当初優勢であったが、売り方に負けてしまい下落にと転じた(図1右側の大陽線)と、当初は売り方が優勢であったが買い方が優勢へと転じて上昇した。

の2種類に分かれるわけであり、これはローソク足単体では分からなくなるからです。この場合、出来高にも変化がでますし、ダイバージェンスもしくはリバーサル(ヒドゥンダイバー)の形をオシレーターは作るでしょう。

この様な相場の変動の中で、ローソク足を見て市場心理を読む場合、次の展開を予測する場合に一番最適なのが「終値」です。

終値=未来の始値

となるため、私は出来高もそうですが、終値を重視する立場にあります。

図3

端的な例ですが、図3では終値の集合体である遅行線をベースに、出来高の山谷とローソク足の形を比較しつつ、そのチャート上で遅行線による終値ベースのレートに水平線を引いています。

この出来高の山谷がローソク足の形と逆相関し、また終値ベースでの水平線を上抜け、下抜けするタイミングを売買に活かすことも可能な訳です。

★ 終値=未来の始値。

過去の価格・時間・出来高などから相場を分析・予測すること。

〇 トレンドの内容と捉え方

① トレンドは傾き・傾向という意味です。

中期的・大局的な方向性を示しています。

相場は上昇、横這い(レンジ帯)、下降のおおきな3つの波で構成されています。

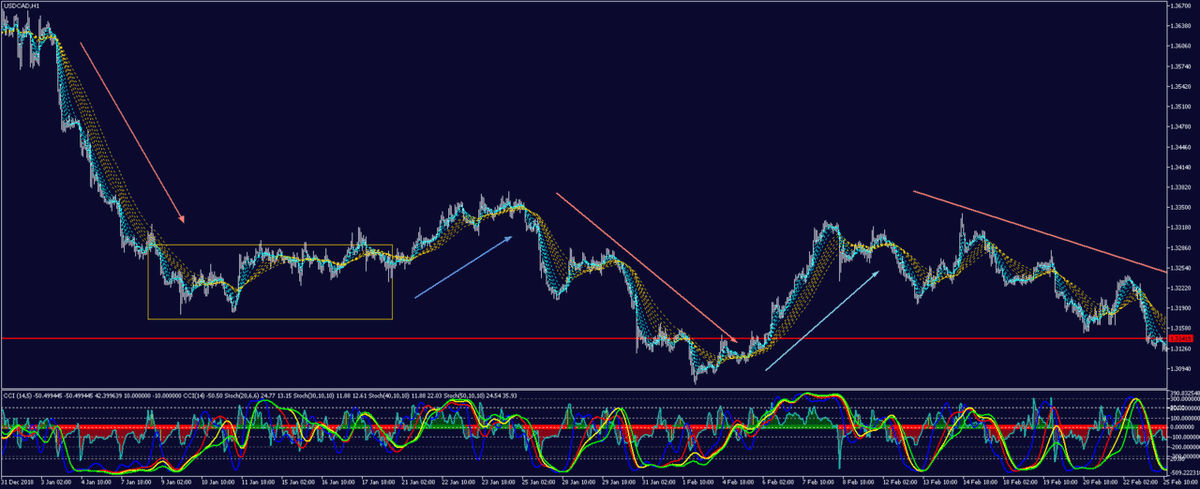

図1

左上から、下降、レンジ帯(黄色BOX)、上昇・・・と端的に矢印で区分けをしてあります。

さて、この図の表現は正確でしょうか?

もしくは、的確でしょうか?

図2

これは先程の図1を凝縮し、MACD0ラインをMAが交差した部分を赤縦軸、その縦軸をレートに当てはめたものを黄横軸で表しています。

こう見ていくと、相場のレート推移には一定の期間(周期性)があることが分かります。またこの周期性を見つけてしまえば、その期間内ではすべてがレンジであり上昇と下降の力が期間内でぶつかり合って大きな波動を作りだしていることがわかります。

★ 相場はトレンドによって成立するのではなく、レンジの塊によって成立している。また、トレンドなどに表現される波は水平線ではとらえきれず、斜線によるトレンドラインがその波の把握に有効である。

② 価格に対する考え方。

価格は売り手と買い手の意見の対立の結果だと私は考えています。

市場関係者は不完全な情報しかない状況で、常に強い緊張感を持ちながら売買しています。価格は常に変動し、少しのファンダメンタルズ的な要因にも反応します。ある一定の期間の中で変動を経過して価格が落ち着いた結果が(必要なファンダメンタルズも織り込みの)終値を形成すると私は考えています。

③ トレンドの発生と継続・終焉について

米国の著名投資家、ジョージ・ソロスの投資理論に反射理論(Reflexivity Theory)というものがあります。回帰性理論とも呼ばれています。

リフレックスとは光の反射や鏡に映った像、動物の条件反射、人が自身の行動結果を反省する行為、など意味します。

ソロスの場合「相場が動いた結果が市場参加者の思考に影響を与え、それが彼らに行動を起こさせ、その結果がまた思考に影響を与えて行動に現れる」 そう考えているようです。

BTC相場など似ていますね。初期に数万円で購入した人間たちが仕手を行い、価格が上がり市場参加者の興味を引く。もしくはまだ興味のなかった人間に興味を抱かせ価格は更に上昇し、市場参加者は更なる購入を続けてしまう。ある方向にサイクルがどんどんと進んでしまい。。。最後は破綻します。

図1

自己強化サイクル

ソロスによれば、相場を動かす原動力は(ファンダメンタルズから生まれる)潜在的なトレンドと、それをベースにして生まれた投資家の(優勢の期待)のバイアスだと言われています。これが再帰的に作用してトレンドを形成していく。これには各種相場においていくつかの特徴がみられます。

① トレンドが長く続くほど、投機的行動の累積効果がファンダメンタルズに影響してくる。

② 期待のバイアスはトレンドの後を追って形成される。トレンドが続くほど、期待感が強化されて信念となる。

③ 定着したトレンドは最終方向まで行ってしまう。

※ 定着。

この用語の誤った使い方に「トレードを行い、一定の価格帯で定着したから利益確定、損切りする」がある。定着とは、例えるなら高速道路を最高時速で運転中のことです。目的地にたどり着き、その変動が終了した時点で定着が終了した。となる。

★ 定着=相場が強い変動の中で動く方向性が定まり、そのトレンドが最高潮である状態を表す。

〇 代表的オシレーターの内容と捉え方

テクニカル分析の中でのオシレーター分析はトレンド(波)を把握することではありません。

オシレーターの意味は変動すること、振動、振り幅などがあります。

これは市場の値動きを一定の数式などによる法則によって数値化し、それによって将来の値動きを読み取ろうとすることを意味しています。

つまり、市場が現在値より上値を試すのか、下値を試すのか。

その強さはどのくらいかを測ろうとするものです。

よく言われる、オシレーターでトレンドを読みその方向にINOUTする。

逆張りを考える。

利確損切りを考える。

この思考は間違いではありません。

ただ、その際にどの時間軸を主体として見ているのか。

一定の周期性(前項で述べた)を把握しているのかそうでないのか。

これを理解していなければ今、相場はどのような流れにいて自分はどの程度のその相場に時間を割けるのか。

1時間しか時間がない人は短期売買になるでしょうし、数時間先まで相場と付き合える方は周期性の転換点を待ち大きく利を得るスタイルを取ることもできます。

★ 長期と短期のMAがクロスしたから、ストキャスティクスが折り返したから、RSIが買われ過ぎだから。

などの目線でトレードをすることは、自分のポジションの現在を把握できていない証拠です。

ここでは、ストキャスティクス・RSI・MACDについて述べていきます。

① ストキャスティクス

ストキャスティクスは確率・統計という意味があります。

過去のデータを加工処理して将来のマーケット動向を探るため、その様な名付けになったと思われます。ストキャスティクスにはファストとスロー2種類ありますが、現在ではスローが主流となっていますのでここではスローストキャスティクスを挙げて説明していきます。

ストキャスティクスはRSIと同じように%表示になるため、50%ラインがニュートラルの水準となります。

計算式としては

%K=(現在値-N日間の最安値)÷(N日間の最高値-N日間の最安値)

%D=%Kの3日平均

スロー%D=%Dの3日移動平均

ストキャスの%Kは一定期間の値動きの中で現在の価格が下から何%の高さかを表したもの。%Dは%Kの平均に当たりますから%Kの方が%Dよりも早く動きます。

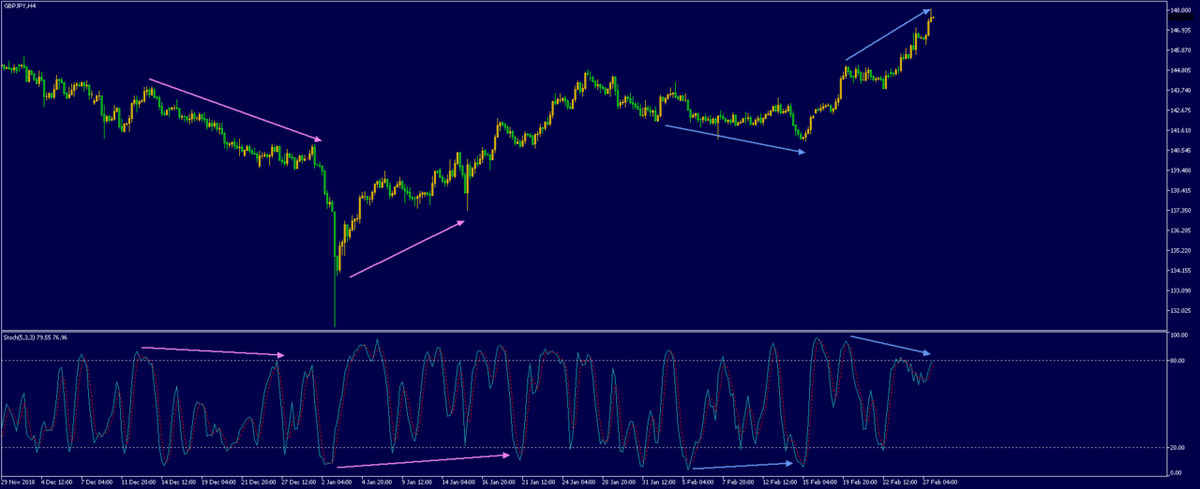

図1

80%、20%をエッジバンドと呼びます。

点線で表示されているのが%K。実線で表示されているのが%D。

分析方法は2種類あります。

1つは動きの速い%Kが%Dにどのようにクロスするか。もう一つは%Dの動きとマーケットプライスとの比較にあります。

図2

1についてはスパイクトップ(図右上黄色四角)

これは%DがVまたはその逆の字でエッジバンドの外で反転した際に、%Kが遅れてクロスした場合。これは強い売り(もしくは買い)シグナルになる。もう一つはガービッジトップ(図左上黄色四角)もしくはガービッジボトム(図右下黄色四角)。

これは%DがWの形状を形作った時に%Kが3度%Dと交差した3度目に強い買い(もしくは売り)となります。

もう一つの%Dとマーケットプライスとの比較については

図3

ダイバージェンスとリバーサル

が挙げられます。

図3での底値レート、高値レートとストキャスティクス%Dの逆相関(ダイバージェンス。青い矢印) これは相場の強い買いサイン・売りサインになります。

またストキャスティクス%Dとレートとの相関によるリバーサル(赤矢印) これはトレンドの継続を意味しており、強い売りサイン・買いサインになります。

② RSI

J.W.ワイルダー氏の発案したRSI。相対的な強さを表す指標として使われ、%表示のためエッジバンドを使用し、50%ラインがニュートラルの状態です。また、70%で売られ過ぎ、30%で買われ過ぎを示唆し、50%ラインより上なら買い相場・下なら売り相場として相場の過熱状況を示し、買われすぎ、売られすぎが判断できるので主に逆張りトレードで使用されることが多いようです

計算式

RSI=A÷(A+B)×100

A:n日間の値上がり幅の平均

B:n日間の値下がり幅の平均

※nは通常14を使う。

RSIにおけるダイバージェンス・リバーサルの扱いはストキャスティクスと同じです。

RSIについてはストキャスティクスよりもその変動幅の計算値に使う日数が長いためトレンド分析やパターン分析(例えばWトップ・Wボトムなど)にも応用できる。また、70%ライン・30%ラインは特に重要であり、50%ラインを基準にその水準(レートとの価格差。買われ過ぎリスク・売られ過ぎリスクを把握することが本来の使い方です)

また、RSI独特の分析方法として

図1

70%ラインを越えて買われ過ぎにある高値(図RSI左上赤BOX)。

この下落後に30%に到達せずに上昇後、次の上昇からの下降(RSI真ん中下の赤BOX)した場合、前回の底値を割り込んで更に上昇した場合。

次の高値は前回の高値レートを更新する(下落の場合も同じ)という性質があります。

③ MACD

MACD(Moving Average Convergence/Divergence Trading Method)

移動平均線収束拡散法などと訳されているようです。

二本の期間の異なるEMAの乖離率から相場の売買の力関係を読み解くために開発されました。

アメリカの投資顧問会社、シグナラート・コーポレーション社のジェラルド・アペル(Gerald Appel)氏によって1970年代に開発された分析手法で、シグナラート・コーポレーションはこの手法で大成功を遂げました。

計算式

MACD(マックディ線)=12日EMA-26日EMA

シグナル=MACDの9日EMA

EMAというのは指数平滑移動平均線のこと。指数平滑移動平均線の計算の仕方は次のとおりです。

n日EMA=(EMAy×(n-1)+P×2)÷(n+1)

※nはパラメーター、移動平均線の何日移動に当たる部分。

※EMAyは昨日のEMA、Pは本日の価格(終値)

※このnについては、平均日数と定義しているが実は語弊がある。

指数平滑移動平均は累積加重平均と同じ意味を持ち、過去に永遠に遡ったものを表す。このNは移動平均ではなく、平滑定数Kを決めるための任意の数でしかない。指数平滑平均のシグナルが売買に有用かどうかとは別の話になるが、数学的にはおかしいようです。

EMAを使う特色として

図1

EMAはSMAより早くレートの動きに反応する。

ただし、値動きに敏感なため、ダマシも多い。

図2

MACDのシグナル線(赤線)はEMAのクロスに先行する。

MACD線の意味。

■マックディ線の上昇

・マイナスからゼロに向けた上昇は、その後二本の移動平均線がゴールデンクロスすることを示し、価格の上昇トレンド発生を予兆します。

・ゼロからプラスに向けた上昇は、発生した上昇トレンドがどんどん成長していることを示します。

■マックディ線の下降

・プラスからゼロに向けた下降は、その後二本の移動平均線がデッドクロスすることを示し、価格の下降トレンド発生を予兆します。

・ゼロからマイナスに向けた下降は、発生した下降トレンドがどんどん成長していることを示します。

■以上からわかること

・マックディ線の上昇・下降は、価格の上昇・下降に先行する性質を持つ。

(小次郎講師直伝・チャートの極意より一部抜粋)

★ MACDはMACD線とシグナル線のGC/DCをレートの推移より先に読むことで売買するオシレーターです。

また、MACD0ラインは、RSI50%ラインやストキャスティクス50%ラインと同じくレートがニュートラルな状態を表している。(ただし、2本のEMAの変動幅内でのニュートラルなので、相場の過熱状態を見る意味では別のものとなる)

〇 ライントレードの捉え方と分析方法

① トレンドの把握

ライントレードにおいて、もっとも重要なトレンドを認識し、それを視覚化することで相場の流れを読むことができる。

トレンドラインの引き方。

アップトレンド(上昇トレンド)時に相場を支えているかに見える線を上昇支持線。

ダウントレンド(下降トレンド)時に相場の頭を抑えているかのように見える線を下落抵抗線と呼ぶ。

引き方としては、上昇支持線はその相場の最安値とその後の2番目の安値(より高いボトム)を結んだもの。

下落抵抗線は、下落相場の最高値と、その後の2番目の高値(より安いトップ)を結んだものであり、原則として最も穏やかな勾配になるものをメインと考えて引く。

図1 平行チャネルをトレンドラインを用いた具体例

図2 平行チャネルとトレンドラインを用いた具体例

図3 カーブで見るトレンド

さて、図3。この赤のトレンドラインと青い平行チャネルの間に引かれた、緩やかなカーブを描く線。

これが何かわかりますか?

簡単に言えば、これがトレンドです。

ここにローソク足の形を反映してみましょう。

図4

カーブは平行チャネルにも、そして平行チャネルと赤トレンドライン。双方に同じ負荷(力)をかけて上昇していきます。上昇・下降する力は初期は弱く、中期はその力が定着し、最後は力の定着が終了して新たな方向性に流れて行きます。

さて前項でトレンドはレンジの塊だと書きました。

これも含めて図4を見てください。

図4

緑のジグザグはローソク足の推移を。紫の矢印はトレンドの方向性を

黄色の水平線は価格を示しています。

ここからみて取れることは、トレンドとは価格の更新を実験的に行い、市場の投資家たちの間に確信的な情熱(トレンド)が産まれた時に始めてその勢いを定着させます。

下降時も同じことであり、これが押し目、戻り売り目であり、平たく言えばダウ理論です。

また、前回高値・もしくは底値を更新するまでは一定の価格内でトレンドは推移します。これを私は、チャートはトレンドではなく、レンジの塊だ、と形容しています。

そして、この波の様な価格推移を捉えれるのは水平線ではなく、トレンドラインなどの斜線、もしくは一定の法則を持つカーブ曲線でしょう。

(その意味で私はhenashamp氏の使うフィボナッチアークは芸術的であり、その使用法則性が明確になればトレンドを把握する上でとても有用な指標だと考えています)

ファンラインとメジャーポイントについて

図5

さて、ファンライン。

これは特定のレートポイントから基本3本の直線を引きその価格の値動きを読み取ろうという理論です。

これに対してメジャーポイントとはその特定のレートを、前項で説明した上昇支持線・下降抵抗線を強く抜け出たローソク足を

・上昇に対しては デインジャーポイント

・下降に対してはデインジャーショートポイントとして設定

上記図でいえば、D地点から発生したトレンドライン(黄色)はその後の上昇支持線となり下降ポイントQが発生します。またその前に上昇チャネル(緑)を上に抜けた上昇ポイントPより上昇支持線(黄色)に向けて抵抗ライン(紫)を引くことにより、三角保ちあいを形成することができます。

このようにデインジャー(ショート)ポイントの把握こそがライントレードにおいての重要な意味合いを果たします。

さて、ライントレードの捉え方について一通り述べてきました。

ここからはチャートパターンと波動論について一通り述べていきたいと思います。

チャートパターンについてですが、大変申し訳ない。

私はそれを作成する技術が乏しいため、出自を明らかにしてここに転載元のリンク(チャートパターンについてもサイト内で言及されている)を貼らせて頂きたいと思います。

大別できるチャートパターン

https://trading-mad-science.com/chart-patterns/

中段保ちあいパターン

http://www.kabuciao.com/tech/trend/motiai.html

反転パターン

https://navinavi-fx.com/chart-pattern-178

さて波動論ですが、世にはウォルフ波動、ギャンのラインによる波動、エリオット波動など様々な波動論が存在します。ここではエリオット波動と一目均衡表の基本となる3波動を捉えて行きます。

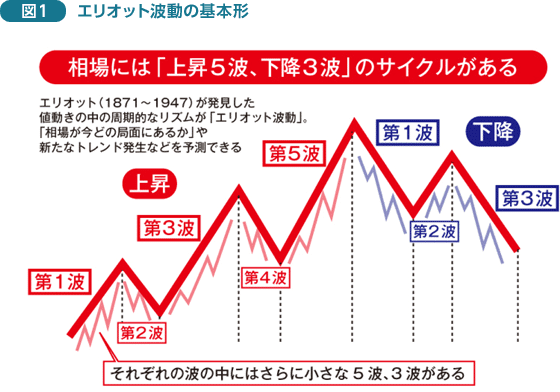

・ エリオット波動

エリオット波動はフィボナッチ数列を相場の波動に当てはめようと考え、体系化されたものです。上昇5波と下降3波で形成され相場の波動全てに当てはめようとする派と一部、当てはまるときだけ使用しようとする派とに分かれているようです。

図1

https://www.gaitameonline.com/academy_chart13.jsp

より転載

原則として

①波動の高さ(値幅)は同じである。

②波動が拡大していくときは1.618倍になりやすい。

③第3波動が最も拡大しやすい。拡大する確率は、第5波動、第1波動の順で低くなる。

④第1波動と第4波動は重ならない。

⑤第4波動と第5波動でウェッジになることがある。

⑥第5波動は目標値に達しないで終わることがある。

⑦同じパターンの繰り返しはない。

この中で重要な項目は第3波動だと確認できた際は、大きく利を伸ばすことではないでしょうか。

・一目均衡表における3波動

一目均衡表は

① I波動

② V波動

③ N波動

この3波動から成立しています。

https://www.moneypartners.co.jp/support/tech/ichimoku.html

より転載

さて、一目均衡表では波動の計算方法として下記の4種類

① E計算値 =B+(B-A)

② N計算値 =C+(B-A)

③ V計算値 =B+(B-C)

④ NT計算値 =C+(C-A)

https://www.ntaa.or.jp/technical/counting/count_ichimoku

より転載

これらを使用しています。ただ、この計算値の起点とする波動をどこに設定するかは議論の分かれるところであり、確実にここを起点とするとはいえないようです。

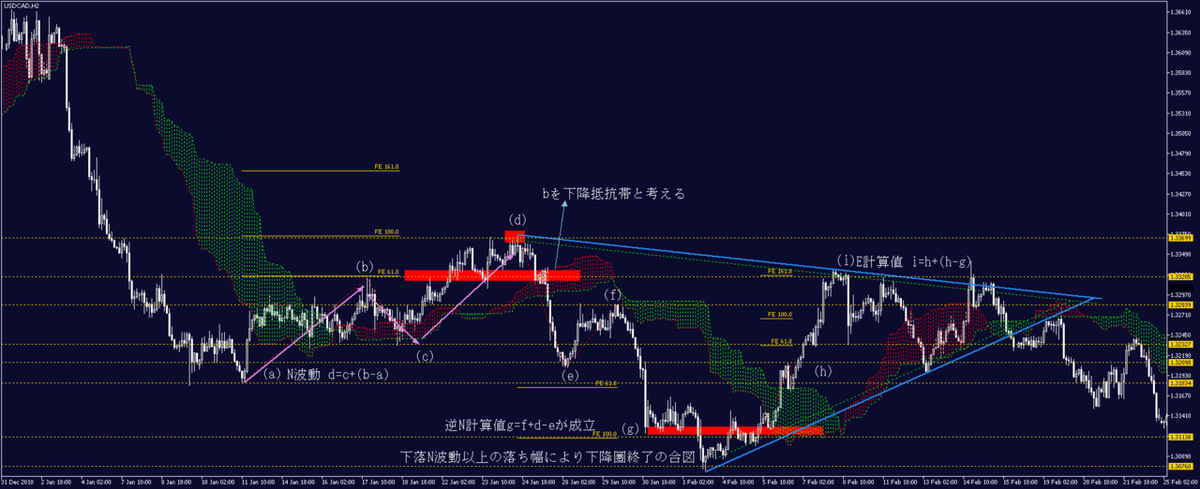

また、下記に各3波動を用いた具体例を示しておきます。

〇 ラインとオシレーターの総合的な分析方法(具体例)

ここでは過去に実際にトレードに用いた図と分析方法を示しておきます。

図1

シカゴ大豆先物。

ここではRSIによる分析を展開しています。

大豆市場では日足レベルでのトレンド転換を示すRSIフェールスイングが起きており、直近ではチャネル下限までの下落から大きな上昇を描くことが予測されました。図1は11月度のものです。

図2

こちらは今年1月度のものです。

予測通り当初は下落幅が大きかったものの、チャネル下限での反発からの上昇となりました。

図3 AUDJPY 月足

これは今年1月初頭のものです。

図左上にある高値を見てください。これは月足レベルではそれほど大きな高値ではありません。現に次の高値はそれ以上の高値を更新しています。

では、RSIはどうでしょうか。

図では見ずらいかもしれませんが、月足レベルではRSIは最大値(買われ過ぎ)にあるのです。そのRSI上の最大高値から、チャート上の最大高値に合わせて下降支持線を引いたものがチャート上の下降緑線です。

図2

1時間足。これは2月前半のものです。

先ほどのチャートと比較して頂ければ結構ですが、図1での緑下降抵抗線での反発後、図1下限から引かれた上昇支持線に沿って上昇してきているのがわかります。また、オシレータ欄にフィボナッチを引くことにより、どれだけの上昇幅を残しているのかを知る目安になります。

USDJPY 2時間足

図1

さて、これはUSDJPY。

方向性のわからない、中途半端な状態です。

この時、戻り売りをしようか、押し目買いをしようかとても悩んでいました。少し前にも書きましたが、RSIの特質を覚えていますか?

少し前。インジケーターのRSIの項をもう一度見て頂いてもいいです。

RSIには前回の高値をRSIのインジケーター欄で更新すれば一度の下落ののちにレート上での高値を更新する。ただし、その為には、RSI欄での前回底値を更新しなかればならない。

この時がまさしくその状況でした。

でも私は買いませんでした。

結果としては

この通り。

2時間足のチャート上では高値更新を行い、RSI上でも高値更新をしています。ではなぜ、ロングを持たなかったのか。

① 私は押し目買い。戻り売りをしません。(買い下がり・売り上がりはします)

② 価格が上がれば買い増し、下がれば売り増す。(建て玉を1つにしない。)

③ 価格が上がるには限界点がある。

価格が下がるには限界点がある。

(トレンドはレンジの塊)

この意識を持っているからです。

〇 生理学から見るストレスの対処法

これは私独自の観点ですが。

RRの良い場所で売買をする。

期待値を高めてポジションを構築する。

シナリオを定めてトレードを行う。

勝率を意識して売買をする。

これらのとこは行いません。

まず、RRの良い場所。

そんなものは存在しません。為替でも株価指数でもBTCでも同じです。

ほんの少し大口の気が変われば流れが変わるBTC市場で、期待値やRRを考えてどうなりますか?

考えなければならないのは、入り口と出口でしょう?

出口にも2種類あります。

損切りを行う出口と、利益確定をする出口です。

簡単にstopが滑るBFFXでどんな優位性が成り立ちますか?

もちろん、その市場でスキャルピングや自身とトレードを確立し、稼いでいる方々はいるでしょう。

stopはいわば、命綱です。

自身の管理できるのは資金だけです。

それを放棄して利益を求めるのは丁半博打と同じこと。

どれだけの日次や年次を稼いでも、いつかは勝てない状況に悩む日がくると思います。(証拠金を最低限にしてフルレバでトレードを行うなら話は別ですが)

以上のことからBFFXでストレスを感じている方には次のことをお薦めします。

BFFXを辞めること。

BTCFXを触りたいならばMEXなどの大きな出来高のある取引所を利用すること。

為替や株価指数・個別株式に範囲を広げること。

自分の時間をつぶしてまでトレードをしないこと。

家族・知人・恋人。それらの人たちに時間を毎日割くこと。

自身の本業を一番にすること。(専業の方はBTCFXだけということはリスク分散の観点から少ないと思います)

最初に許容できる損失額を計上すること。

利益を追わないこと。

負けたら休むこと(私は2敗すれば1日休みます)

twitter・イナゴフライヤー・板の情報に惑わされないこと。

(全方位。つまり他市場で戦える力を育むこと)

以上の点をお薦めします。

これは冗談や嫌味などではなく、BTCFX、為替・株価指数トレードに集中するあまり、妻と恋人を失った経験者からの忠告です。

では真面目にこの項目について紹介していきましょう。

トレーダーの生理学の著者 ジョン・コーツは著作の中でトレードによって生じる慢性的なストレスを軽減するための方法についてこう述べています。

慢性的なストレスを軽減する方法は2通り。

① 生理学的な働きを鍛える方法

まず、新しい展開・出来事をやりがいと捉えること。

次に優れたトレーダーは機械的に損切りや利確行為を行っているのではないと知ること(勝ち組と呼ばれるトレーダーたちは、外見は機械的でも、内面(脳内)では興奮状態にあるのはあまり知られていない。ただ彼らは、その興奮ー鎮静ー興奮の制御を無意識に可能にしているだけ)

自身の疲労を知ること。

体を動かすこと(定期的に)

自身を寒冷地などの身体的極限に追い込むトレーニングを行うこと

(それによって最適な肉体環境が発育する)

② 職場を客観的に変えていくこと

まず、市場から不確実性と制御不能性を取り除くことは不可能だ。

市場の不確実性はリスクを追う義務に追い討ちをかけるし、相場の価格変動を1個人で止めることは現実的ではない。

この課題の最も肝心な点は、知人・友人・家族・恋人などの支えと理解があるかどうかだ。

次に、トレードだけの収益をやめ、収益の柱を増やすことだ。

著名人ならサロン経営・noteや著作活動でもいいだろうし、トレードが副業であるなら本業で自身の能力を生かし昇進や社内地位の向上につなげることだ。安定した収益は人に心理的ストレスからの解放を促す。

大きな資産を築くか、収益の柱を増やすか。

トレードだけで生きていけるのは一握りだと考えてもらいたい。

〇 直近のBTCFXにおけるテクニカル分析とトレード手法(有料)

図1 ライントレードから見るBTC

まず、これまでのライントレードを見てきた方にとって図1はおかしな印象を抱くでしょう。そう、これには肝心な線が無いからです。

図2

これではどうですか?

まだ足りませんね。

図3

ではこれではどうですか?

直近の流れから言えば、先に下を試すと考えています。

理由としては

まず終値ベースとして考えた時に、前項に上げたN波動の要件を満たしているからです。ただ、これも予測にすぎません。

図4

次にここまでの下落を見込んだ場合。

ここからはRSIを交えてチャートを見ていきます。

図5

BTCUSD4時間足。

さて、何度かRSIについてその特質を述べてきました。

RSI欄の左上。黄色のBOX欄を見てください。

RSIはそこで70%を超える上昇を見せたのちに、30%を割り込む下落を見せています。しかし、その後のRSI欄上段の黄色BOX2つのように高値を更新しても、30%を割り込む下落はありません。

BTCが再度の上昇を見込むためにはまずRSIによる30%の底値の更新が前提になってきます。

図6

さて、日足で見るBTCUSD。

散々述べてきましたが、RSIは前回高値を更新しながら依然50%ラインより上。上昇圏にいます。ただ、こちらだと既にRSIにおける底値レートの更新はされているので、あとは下落を待つだけです。日足レベルでいえば、高値~高値でのRSIダイバージェンスは完成しているように見えますが、実はこの環境は今月頭の4時間足でもあったのです。

図7

少し時系列的にチャートか見にくくなるため、8時間足にしています。

先ほど述べたRSIの高値ダイバーですが、8時間足のRSIも一度上昇後、下落しながら急騰。ここでダイバージェンスを完成させています。

ちなみに、チャートとRSIには紫で右上、底値、左上に斜線を引いています。この3点の違いがわかりますか?

左上のRSIと底値のRSIの紫斜線。

この2点はRSIダイバージェンスではありません。

これは相場の転換点に起こる、フェールスイングという現象です。

簡単に言えば、レートで比較するのではなく、RSIが30%、または70%の価格バンドを割り込んだのちに、上昇・下降した際に価格バンドを割り込まずに上昇・下降する現象のことです。残念ながら、現在の最高値では高値ダイバーしか発生していません。これらの理由から先に下の価格帯を目指し、その後に上昇するかと私は考えています。

では最後に、RSIとローソク足のフォーメーションを見て終わりたいと思います。

図8

これはRSIフェールスイングを確認した際のフォーメーション。

RSIの高値からトレンドラインを。前回高値から水平線を引き、そこを割り切ればショートを。利益確定ラインとしては、再びRSIが30%を割りこむ。もしくは、前回底値前後でのRSIが作る抵抗帯(折り返し部分)に水平線を引くことでそこから上昇を始めれば利益確定となります。

図9

こちらは直近の高値ダイバーでのフォーメーション。

ダイバージェンスの際はRSIと逆行している高値からそれぞれ、RSIとチャートにトレンドラインを引き、そこを割り切ればショート。ロングの場合も同じ考えになります。利益確定に関しては、フェールスイングと同じ認識で問題ありません。

※ 2000年に発表された、投資苑(著者アレキサンダー・エルダー)はその著作の中でRSIについて説明・詳細を述べたのちにこのような一文を残しています。

著名アナリスト・テクニカルアドバイザーたちがRSIを深く分析・実用化することでチャートの先行きや、新たな法則性を見出そうとしているが私はいまだその成功例を耳にしたことがない。

しかし、RSI単体では難しくても、併用することで先行指標となる存在があることを私は知っていますし、実際のトレーディングでもそれを使うことで実績を上げてきました。アレキサンダー・エルダー博士の一文はそれを妄信しすぎるなとの戒めにはなりますが、新たな発見には彼は気づくことはないでしょう。トレーディングには新たなインジケーターや分析法、思考方法や手法があるかもしれません。是非、あなただけの聖杯を探して下さい。

長くなりましたが、ここまで読み進めて頂いてありがとうございました。

このnoteがあなたのトレーディングの小さな何かに役立てば、私の喜びとなります。

最後に、この1年半のトレード人生を通してtwitterで知り合った知人・友人たち。keithcrewのメンバーや弟子たち、生徒たち。

ここまで支えてくれた家族と恋人に感謝を捧げます。

2019年3月3日 keith.w

参考文献リスト(文中に引用・転載元を記載したものを除く)

〇 テクニカル投資の基礎講座 スタン・ウエンスタイン著

〇 やがみのライントレードnote やがみ著

〇 精神科医が見た投資心理学 ブレッド・スティンバーガー著

〇 二刀流FX 陳満咲杜著

〇 チャートの新法則 伊藤智洋著

〇 FX黄金セミナー 秋津学著

〇 フューチャーズマーケット ダレルダフィー著

〇 チャート分析テクニック トーマスRデマーク著

〇 オプションと先物 久保田敬一著

〇 株式相場のテクニカル分析 小沢文雄著

〇 一人の力で日系平均を動かせる男の投資哲学 Cis著

〇 はじめてのテクニカル分析 林康史編著

〇 雲と線 秋津学著

〇 PIVOTトレード術 しろふくろう著

〇 ローソク足チャート

究極の読み方・使い方 伊藤智洋著

〇 タートル流

投資の黄金律

投資の魔術 カーティス・フェイス著

〇 FXチャートリーディングマスターブック 井上義教著

〇 リスク管理・資金運用 矢口新著

〇 1億円トレードの教科書 山崎毅著

〇 デイトレード オリバー・ベレス著

〇 新高値ブレイク投資術 DUKE。著

〇 プロ・トレーダー ジョン・ボリンジャー著

〇 ギャン・トレーディング ジェームス・ハイアーチェク著

〇 移動平均線究極の読み方・使い方 小次郎講師著

〇 一目均衡表の研究 佐々木英信著

〇 金融緩和動向から見る仮想通貨の行方 DF著

〇 基礎から複合的におさえる、青ハチミツダルマのトレード手法

青ハチミツダルマ著

〇 月刊 FX攻略.COM 2017年2月-2019年2月号

(敬称順不同)

この記事が気に入ったらサポートをしてみませんか?