228 円の購買力平価

今や、購買力平価などどうでもいいし、誰も興味はないだろうが、だからこそ、チョット取り上げてみる。まぁ、どうでもいい話だ。

購買力平価を計算するには、物価として何をとるか、基準時点をどうするかを決めなくてはならない。

<物価としては資本財価格>

日米とも、消費者物価でなく、資本財価格とする。サービスなどでは貿易できない(比較優位論がなりたたない)からだ。

<基準時点は1979年6月>

基準時点については、三つのアイデアがあるが、どの時点を基準にしてもほぼ同じになる。なので、基準時点は1979年6月とする。

・日米ともに経常収支が均衡していた1973年。

・同じく世界の貿易収支が比較的安定していた1979年。

・ルーブル合意直前の世界の為替レートが妥当とコンセンサスがあった1987年1月。

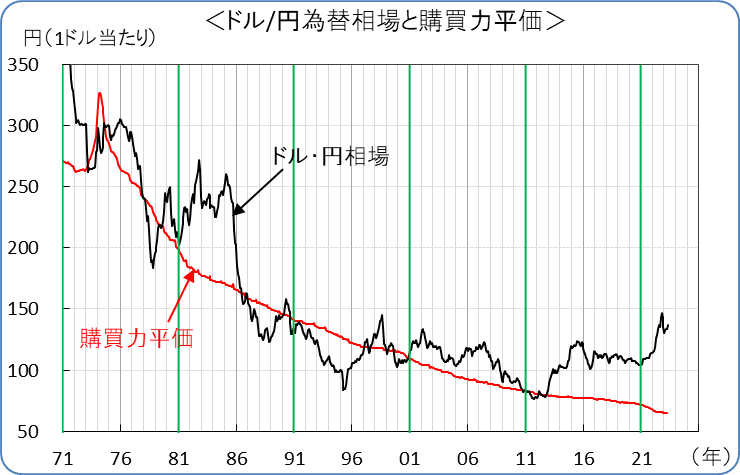

円(ドル円)の購買力平価は次の通り。購買力平価を理論値とすると、ドル円の理論値は65円となる。対して、実際の相場は140円近いから、購買力平価など論外の話だ。勿論、購買力平価は長期的に見なくてはならないのだが、チョットね。

ところで、実際の相場を理論値(購買力平価)で割って100を掛けたものは実質為替相場と言われる。円の実質為替相場は次の通り。100のとき理論値通り。それより高ければ割高、低ければ割安となる。今は、48.8である。異常に安い。安すぎて、もはや実質為替レート、ひいては購買力平価など何の意味も見いだせない。

購買力平価の裏打ちは、比較優位における貿易が円滑にいくことだが、次のグラフのように、日本はいくら円安でも輸出が伸びない。なぜなら、生産の海外移転をしてしまったからだ。

ややこしいのは、ドルベースで見ると、海外現地法人の売上が特に伸びているわけではないことだ。海外生産では円安の恩恵を受けないからだ。今の日本の株高の背景として、製造業の海外現法の業績があるわけではないだろう。国内需要が強いこと(三越の決算を見ればわかる)だろう。

どうでもいい話だと、どんどん長くなる。

今のドル円相場は、購買力平価や貿易収支などではなく、米日金利差で決まっている。では、長期的に、ドル円相場と米日金利差の関係を見ると、どうなっているのだろう? 以下、(1)ドル円相場と米日金利差、(2)ドル円相場と米日実質金利差 の関係を見てみる。今の相場判断には役に立たないが、上記と同じで、余興のようなものである。

ここから先は

Kecofin 全有料記事の倉庫 非売品

技術的な理由で作成した有料記事の倉庫です。購入はできますが、販売を目的としていません。

Amazonギフトカード5,000円分が当たる

よろしければ応援お願いします! いただいたチップはクリエイターとしての活動費に使わせていただきます!