法人税法合格体験記

はじめまして、かたんと申します。

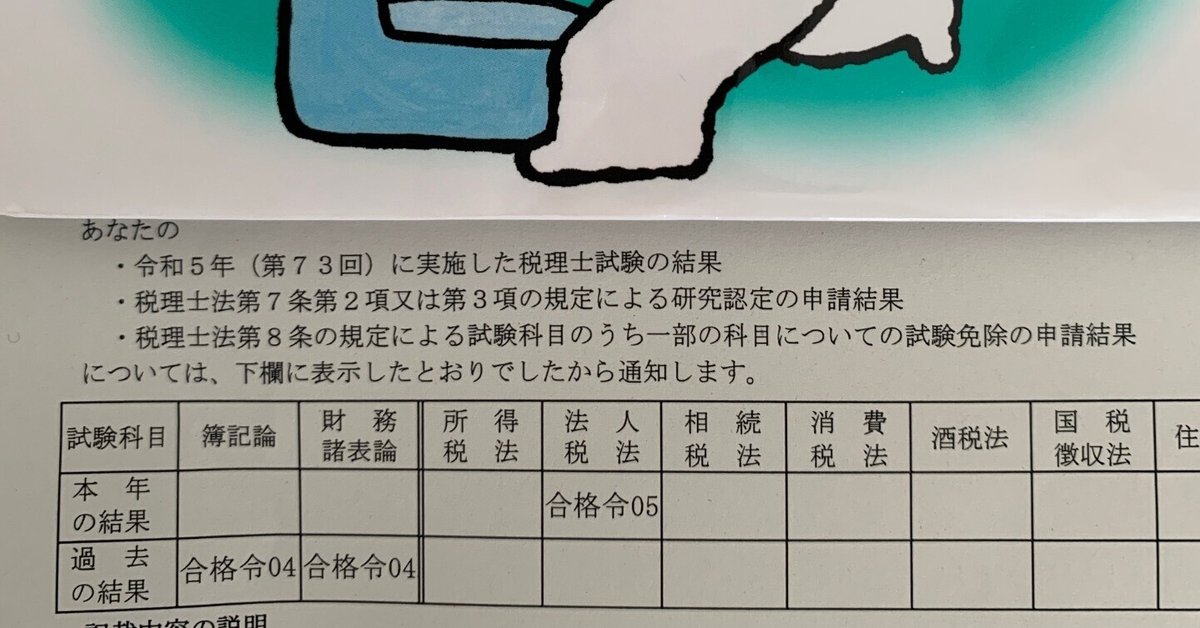

昨年に続き、税理士試験の科目合格をしましたので、合格体験記を書きました。

法人税法を一発で合格するために僕なりに考えて勉強に臨んだことを記憶の限り盛り込んでいます。

理論編と計算編の最初(総合問題編以外)は、他の税法にも使える考え方ではないかと思います。

みなさんの合格に少しでもお役に立てますように🙏

-------------------------------

▼前提

業界未経験、社会人、初学、既婚子あり(新生児)

▼総勉強時間(講義、模試、質問込み)

1450時間

▼自己採点

○大原61〜65(ボーダー58、確実67)

理論23〜26

計算38〜39

○TAC66〜72(ボーダー64、確実78)

理論24〜28

計算42〜44

※点数の幅は、保守的な採点〜普通に採点した場合

▼模試結果

○確認テスト

35%→15%→23%→6%→1%→1%

○実判

20%→33%→22%→29%→24%

○TAC全統

11.2%

○直前対策模試

9.7%〜20%

○過去問

毎回ボーダーちょっとプラス

○大原全統

7.67%

○直前予想

9位(上位何%か忘れました)

▼学習スタイル

大原教室通学生で、直前期はTACの模試だけ受講してました。

毎月100時間〜140時間くらい勉強時間でした。

朝勉強する派です。会議の間など10分の隙間をかき集めていましたし、お客さんとこ行ってきまーすって言ってずっと勉強してました。

ただ、6時に起きて22時には寝て8時間は睡眠時間を確保するようにしていました。

理論計算は6:4くらいのバランスです。

基本的に毎回の授業は軽く予習をして臨んでいました。

先生には質問もしまくりましたし、自分が今こういう考えで学習しているんですけどご指摘ありますか?という方向性についても1ヶ月に1回は話を聞いてもらっていました。

▼理論について

○どうやって覚えたの?

理解よりもとにかく覚えることを意識していました。

理サブに緑のマークを引いて、赤シートで隠せば全ての文章が見えなくなるように加工して覚えていました。

初めから1日で長時間かけて1つの論点を覚えるようなことはせず、何周も何周も薄い記憶の層を重ねて、あるとき一気にギュッと覚えにかかるようなイメージで理論とは向き合いました。

大体新規の論点は1週間くらい読んだり軽く覚えようとして、ミニテストの3日前から本気で覚えにかかる、という習慣をつけていました。

○記憶の維持

これが一番大変な作業ですよねほんと。

法人税は理論の数が膨大で、80題くらいになると維持をするだけでも相当時間がかかります。

40題or80題を1年間かけて覚え切るという課題が出されたとしたら、単純に2倍の時間がかかるというわけじゃなく、4倍くらいの負荷がかかる気がします。

長期記憶として残りやすいのは回転数を重視した暗記だそうです。

より回転数をあげるため、書いたりタイピングしたりはせず、暗唱で回転させていました。

○一言一句覚えるのか?

ぶっちゃけ必要ないとは思います。

思いますが、一言一句覚えました。

理サブや理マスはプロの先生達が作ってるので、無駄な文章ってないはず。

それ以上に端的にエッセンスを盛り込んだ文章ってないと思うので、一旦は覚えることを推奨します。

○理論問題集(TACならドクター)の使い方について

直前期まであまり使えていませんでした。

ただ、仕訳の関連する論点(組織再編とかみなし配当とか)は講義で学習したタイミングで必ず解いて、定着するよう意識しました。

その他については7月くらいからは3周やりました。

本試験の前日も1周しましたね。

これも仕訳以外は書いたりせず、すべて暗唱で頭の中で書いて、解答を見るというスタイルで学習していました。

「出題の意図を瞬時に掴んで適切な論点を吐き出す能力」は時間のない本試験では必須のスキルだと思います。

そのために理論問題集と理論ドクターを使いました。

過去に解いた答練の復習も、理論についてはこのスタイルでした。

○記憶のペースについて

年内には40題が80%、13題が60%くらいの精度で回していました。

GW明けには70題が80%の精度、6月には授業で触れない箇所を除く全ての理論を暗記していました。

早く覚えるとその分維持が大変ですが、確実に合格するならやはりさっさと数を覚えた方がいいと思います。

GW明けくらいから、計算の総合問題が急に難しくなります。

レベルが2段階くらいあがって成績が落ちます。

その時に計算の学習にウェイトを置けるようにするためにも、先行して理論は覚えましょう。

○答練の使い方

覚えてるとか覚えてないとかの次元で答練を使うのは非常にもったいないです。

そんなのはご自身が1番理解しているはずです。

覚えている範囲内で、どうすればよりミスをしないような、より点数の上がるような解答になるのかを意識して答練に臨んでください。

その中でも、なにを聞かれているのか、なにを書いたらいいのか、その方向性の判断を1度でも間違えたことがある人は注意が必要です。

なぜズレたのか徹底的に分析してください。

ミスなのか理解不足なのかに分かれると思いますが、ミスによるものならば、これはケアレスミスで済まされるレベルではありません。

本試験では一発アウトです。

自分がなぜそういう判断をしたのかを完全に復元して修正をしてください。

その練習のために答練があると思います。

まあ実判以降レベルの模試からでいいと思いますが。

また、自己採点の点数と先生採点の点数にズレがある場合はなぜズレたか検証することをおすすめします。

自己採点の方が1度でも高くなったことのある方は注意が必要かも知れません。

理論のアウトプットの要点を意識せず、大雑把な解答になっている可能性があると思います。

先生厳しいな〜で済ませてる人は意識を改めましょう。

本試験の自己採点もズレてしまうかも知れませんし。

僕も実際に直前期の答練は採点の判断について複数人の先生に質問していました。

採点の判断軸を知ることで、回答の要点を学ぶことが目的です。

また、自分の目標としている層の人たち(例えば僕なら、経験者の上位10%の人たち)と、上位3割の合格ラインの人たちはどう回答してますか?とか、どういうとこ抑えてますか?という質問をしていました。

自分の取捨選択が上位者、合格ライン者の中で異端じゃないのかを確認するためです。

▼計算について

○どうやって学習したの?

直前期までは、回答パターンの定着は問題集、細かいところはテキストベースです。特に、適用要件は確実に覚えるよう何度も繰り返しました。

ほんと覚えなきゃならないこと多過ぎ。

大原の外販個別問題集は何回もやりました。

圧縮、給与、貸し倒れ、租税効果は良問が多いと思います。

直前期以降は答練を解きまくりました。

過去3年分の大原の答練(実判以降)も2周やりましたし、TACの今年度の答練も2周しました。

大原の今年度の模試は実判以降は4周したと思います。

外販の総合計算問題集はTACのものも含めて2周しました。

○答練の使い方

僕は計算の総合問題のケアレスミスが非常に多くて、実判の時は理論は上位10%入ってるけど計算が平均以下の時もある、みたいな成績でした。

確認テストレベルまでだったら普通に1位とかも取ってたのになんで??ってめちゃくちゃ悩みました。

答練が解き終わると先生のとこに駆け寄り、全部の問題についてこういう順番でこう考えて解いたんですけどって最初から最後まで全部伝えて、その判断の良し悪しや知識不足について指導してもらいました。

次の答練はこういうテーマでこういうやり方で臨みますってのが出るまで先生を逃がさなかったです笑

でもそれくらい本気で悩んでました。

その中で個人的に変えて大きかったのが、

①答練を計算から解く

②問題を読むときに文末に/を入れる

の2つです。

時間がない、ラスト何分って状況になるとミスが非常に増えることが答練を通じて分かりました。

だったら計算からやろうと。

たったこれだけですが、答練で常に冷静でいられるようになりました。

②については、僕は資料の読み飛ばしが多く、目は通して読んだはずなのに頭に残っていないという現象がよく起こりました。

そこで、文末に/をいれるという方法を水上先生に提案して頂き、試してみると効果は抜群でした。

なぜかこれだけでちゃんと読むようになったんですよね笑

意識が今読んでるところなのか、その先にいっちゃってるのかの違いなんですかね。

僕と同じミスの多い方はぜひ試してみてください。

○総合問題(計算)の解き方、意識したこと

※経験者の方向け。初学の方は5月以降(実判以降)にご覧ください。

※本試験終わってすぐ書いたものですが、自分が落ちてたとき用のメモのつもりで書いたので言葉が荒いです。ご了承ください。

①まず問題の構成を確認

(イ)問1と問2で分かれているか、分かれている場合主人公(全て甲社の話なのか、問1が甲社の話で問2がX社の話なのか)の確認

→主人公が同一の場合、1つの問題としていつも通り

→主人公が分かれている場合、問2からやる

今年の本試験でもその出題形式で、大体問2は得点源のことがほとんど

→分かれていなかったら、問題最終ページ付近から[その他の事項]があるか確認。

ここに採用してる資産の評価方法や、転記するだけで点が取れる項目が落ちてたりする(費途不明金否認とか)から注意

(ロ)別表四のみなのか、別表一や五があるのか

解答用紙が配られた段階で判明する

別表四のみなら特に意識することはない(処分欄の記載は忘れないようにする)が、

別表一あり→中小法人に該当するならとりあえずテキトーでもいいから税率区分に数字当てはめて法人税額先に書いちゃう

留保金課税の適用なしなら先に書いちゃう

中間法人税額も超序盤に書くかな〜

別表五あり→めちゃくちゃ問題に影響あって、全部終わらない可能性がとても高いなという前提で解く

ただし、拾えるところがめちゃくちゃ多いのでそこを見落とさないことが大事

繰超認容とか前期未払交際費認容とか

圧縮+認定損、特別勘定+認定損→加算

グループのみなし配当事由やったら発行法人譲渡の有価証券譲渡損益否認、有価証券評価損益計上もれ、みなし配当計上もれ、受配or適格現物分配益金不算入

他は減算の時の△のつけ忘れ多かったーみなさんもご注意ください。税額の還付も頭に△

とにかく別表5はアンテナさえ張れれば得点は伸びる項目が多いけど一定の練習が必要で差がつくところだと思います。

②事業年度、資本金、出資割合、(業種)

これはどんな問題でも必ず確認する癖が大事

まさに今年の本試験も事業年度が4/1〜じゃなくって、ミスったり時間ロスした人は多かったはず。

資本金は中小法人や中小企業者の判定次第で選択できる特例が異なるし、これも絶対マスト。賃上げとか試験とかも解答の頭から変わっちゃう。

出資割合は受配のとこにあったりする。完全支配関係は特に注意。

業種は貸引きのときに使うから一応確認。

③解答順序

基本的に前から解く。理由は、作問者が前から解くだろうと考えて問題を作ってて、必要な情報が前半にあることが多いと考えられるから。

ただし、独立している問題たち(租税効果とか)は転記で点数が取れる可能性高いので先にやっちゃうこともある。

コメントが多そうな問題、役員給与は後回しにすることがある。

コメントは書き過ぎて時間を意外に失うし、役員給与は難しいから結局頑張っても合わないって可能性も結構高いから。

減価償却も量が多くて後回しする人が一定数いる気はするけど、でも減価償却は取れたら安定して計算の点数取れる可能性高いので、やった方がいいと思う。今回の合否も減価償却で点を取れたかどうかは大いにある気がする。

④誰の話なのか、誰に対する話なのか

グループ法人に対する寄附だったり譲渡だったりしたら寄附修正や譲渡損益調整勘定があったりするし、貸引きのところで支払い利子総額や法定基準原則法の債権とみられないものに関わってくる。

なので、登場人物には丸で囲ったり、注意をしないといけない。

処理が変わってくるから

⑶各個別論点の注意点

①減価償却

まずは、償却方法の選定、届出をしているかどうか。たまに全部定額法とかあるから注意。

次に、資産の一覧見ながら、事業供用日(建物旧定率・旧償却方法適用資産注意)、資産の種類(グルーピング可否)を確認。

別表五の①欄に繰超があったら分かりやすく取得価額に+で書いておく。

合併なら受け入れた差額超過分を認容するのを忘れるので、でっかく認容注意って書いてました。

判定算式は基本的には書いてなかった。でも旧償却方法適用資産の取得価額5%いくかどうかは出来る限り書いてたかも。

減価償却はできる人が多いから、網羅的に勉強したい。

(イ)圧縮等

減価償却資産だけじゃなく、土地も合わせて例えば特定の買換資産として出てくるときがあるけど、取得に要した仲介手数料とか、土地計上もれの調整が必要だけど忘れやすいから注意。経費の取り扱いと、取得価額から圧縮限度額じゃなくて何故か圧縮超過額を引くミスが多かったなあ。

圧縮の積立金として積み立てる場合はとりあえず会社経理額を脳死で認容+別表5に転記。

なにが特定の譲渡資産で、なにが特定の買換え資産に該当するのか。保険差益の圧縮で、共通経費の按分はなにをベースにするのか(受取保険金の比)など、細かいルールは全部覚えないといけない。これ慣れるまでちょっとしんどい。

圧縮の損金経理で出た圧縮超過は償却費として損金経理した金額に含まれるけど、何回これを忘れたことか。一度は忘れると思うけど、これも取りこぼせない。

特別勘定設定後の先行取得の圧縮記帳まで出来るといいと思う。

借地権が絡んだり、換地処分の圧縮もできれば抑えたいかなあ。

やっぱり減価償却関連は完璧に抑えて得点源にしたい。

(ロ)組織再編等

改定償却率を使うことさえ意識できていれば大丈夫。三位未満切り上げね。

あとは合併なら、被合併法人側の資産の取得日ベースで新旧償却方法が決まることかな。

旧定率法だけ年数に対して1年分に割戻すのだけ、しばらくやらないと忘れちゃうかも。

(ハ)特別償却、特別償却準備金、特別控除

まずはなにより中小企業者等のみ適用可能だということ。あとは、特定経営力強化設備がたまーに出てくるから、そん時は取得価額△既償却額でやらないといけないから注意。

あとは1年間の繰越ができることかな、忘れやすいの。

(二)繰延資産

とにかく年数を覚えないと話にならない。

年数さえ覚えたらあんまり難しくはないので差がつかない(取れて当たり前)の論点になってしまう。

少額の繰延資産(均等償却を行うべき繰延資産、損金経理、20万円未満)や簡易な施設の負担金(雁木等)になると出題頻度が高くないから忘れがちかも。

でもどっちかと言うと繰延資産が難しいのは理論かも知れない。

理論でも少額は忘れないように

②役員給与

年内項目だけど難しい。

コメントも多いし最終値合わせるの難しい。無印になることもあるし黒星になることもある注意が必要な論点。

同族会社の判定は自己株式があるもんだと思って取り組まないと足元すくわれる。

同族会社で、みなし役員がでてきたり、兼務役員→役員の場合が難しいというか処理をよく忘れる。

実質基準は役員とりあえず全部やるけど、形式基準はみなし役員は含めないとか、使用人兼務役員→役員の使用人分給与はマイナスしないとか、ルールが慣れるまで時間かかる。

これに改定とか絡んでくるからややこしい

何がどこまで定期同額給与になるのか、事前確定届出給与も含め、いつまでに届出しないといけないのか。結局全部網羅しないといけない。前職務執行期間を据え置いていたり(基本こっち)、賞与の届出が前期12月分と当期6月分がセットだったりした場合はまた注意が必要。注意しないといけないの多いな。

総合問題の絡みで言うと、租税公課とかその他の項目に、業務時間外の罰金ってあったりするからそれを1項基準で調整しないといけなかったりする。

③受取配当

どれがどの配当に該当するのか、一言一句レベルで定義を抑えないといけない。

でも基本的に難易度はそこまで高くない。

関係会社株式の控除負債利子の支払い利子総額が、どれを含めてどれを含めないのか、がややこしいかな。リースの利息とかも含まれるから、支払い利子に対する感度は高くしながら問題を解かないといけない。

みなし配当の計算は当たり前にできないといけない。

ここだけにしか出資割合が書いてなかったりするから、できれば最初の方に確認してグループ法人、外国子会社を把握した上で問題を解きたい。

④法人税から控除される所得税額(税額控除の対象となる外国法人税額)

按分するだけやけど、配当の種類が多いと結構めんどくさい。

その他とかの項目にポロッと1つだけあったりするから、基本的には取りに行く項目。

たまーに自分で所得税額出さないといけないときある。みなし配当のときとか。でも適格現物分配は源泉所得税発生しないから注意。

控除外国税は、実額法が絡むと損金算入対応部分がこっちに含まれるから、それだけちょっとややこしいかも。

⑤交際費

これも奥が深いというか、深いところまで抑えるのは受験対策上は無理だと思う。

売上割戻とか、立食パーティとかタクシーとか、どれが交際費でどれが接待飲食費なのか、テキストレベルは必ず抑えないといけない。量めちゃ多いけど。量多過ぎてうえってなったけど、上位は全員抑えてくるから、やっぱやるしかない。

土地計上もれ、土地取得価額減額が意外と忘れやすいみたいだから注意。

たまに交際費勘定に含まれてるけど、寄附金だったりすることがあるから注意。

反対給付がないものが寄附金。下心ありで見返り期待するものが交際費。

⑥寄附金

最終値は基本的に合わせられない。

でも区分と算式には基本的に点数来る。

あと完全支配関係(法人による完全支配関係のみ)がある法人に対する寄附金はソッコー全額損金不参入だから、これだけしか資料なかったら普通に点取り問題の時はある。

その場合は別表五があったら寄附修正も忘れずに。

例えば譲渡損益調整資産の贈与だったら譲渡損益調整勘定も出るし、寄附修正も出るし、譲渡損益の益金損金否認も出るから忙しい。

でも一気に点を取れる可能性がある。

あと逆に贈与を受けた側だと、低額譲渡で土地計上もれの修正いるから注意。

実質的に役員の給与になったりする場合もある。

⑦グループ法人税制

個人的に平均か上位に入るかの差が出る論点だと思う。

正直、テキストレベルは100%にしないといけないと思う。

中小法人、中小企業者等の判定とか絶対に間違えたらダメだし、あれどうやったっけ、ってすらなってはいけない論点だと思う。全部そうかもやけど。

ややこしいのはみなし配当が絡むところかな。

発行法人譲渡と適格現物分配がごっちゃになって、あれ?どっちやっけ?って何度もなった。

発行法人譲渡も適格現物分配も税務調整は基本的に一緒。適格現物は完全支配関係のある内国法人間で現物を分配してる場合に適用だから、個人による完全支配関係とか外国法人が介在してたら適格現物分配にならないから注意。あとは適格現物分配の時は仕訳の勘定科目が配当(利益積立金額)になるのが特殊かな。まあこれはみんな覚えてるか。

あとは貸引きも注意必要。

2022年4月1日以降は完全支配関係がある法人に対する債権は含まなくなった。日付注意。

あとは外国子会社の判定かな。通算はグループ全体で判断するけど、グループ法人税制の場合だと単独での判定になる。

内国法人の判定は普通にグループ全体で。

⑧租税公課

基本的に全部正解しないといけない。

ただ、還付が絡んできたり、年税引き当てだったり、滅多に出ないくせに無印項目なのがあるから忘れないようにしないといけないのが大変。

納税充当金から支出する事業税は、会社取り崩し額(全額取り崩してない場合もある)から納付した法住を引く。これが原則

還付は、繰戻による還付金→中間法人税額等の還付金の流れと未収金経理の場合は未収法人税等認定損→未収法人税等加算の流れを身につけるのに時間かかった。

⑨貸倒損失、貸倒引当金

貸倒損失も引当金も要件があるから、これは当たり前のように抑えないといけない。

意外に頻出ではないのもあるから、定期的にテキストを見直すことをオススメする。

そして、年内項目ではあるけど、難しい。

外貨や工事、貸付金とか売掛金計上もれ(税抜経理の場合の金額判断)とか複雑にしようと思えばできちゃうから難易度上がる。

なにが一括評価金銭債権に含まれるのか、含まれないのかも全て抑えないといけない(できれば実判までに)し、昨年の貸倒引当金の資料があれば、限度額を計算して超過分を当期に認容しないといけないし、貸倒実績率の算定に昨年の貸倒損失に昨年の個別評価金銭債権の繰入限度額を足さないといけないし、事業年度が1年じゃないのも含まれてたらそれも加味して按分しないといけないし、アンテナを張らないといけない箇所が多いから時間に追われてる状況だったりするとミスしやすい項目だと思う。

完全支配関係がある法人に対する金銭債権も、いつまでが含まれていつまでが含まれないのか正確に抑えないといけない。

----------------------------------------

以上です!

長々とすみません!

ご覧いただきありがとうございました!