【企業分析】LINEヤフー株式会社

4689 (東証プライム)

時価総額:2.9兆円

株価:382円

売上高:1.7兆円

営業利益:3,145億円

事業内容: IT大手のヤフーと通信アプリのLINEの経営管理。

設立年:1996年、2003年上場

本社:🇯🇵 東京都千代田区紀尾井町

代表者: 川邊健太郎(代表取締役会長)、出澤剛(代表取締役社長CEO)、慎ジュンホ(代表取締役CPO)

従業員数:28,000人

主要株主: Aホールディングス株式会社 64.5%

キャッシュバックキャンペーンの紹介

会員登録など簡単な作業でお金がもらえるお得なキャッシュバックキャンペーンを紹介しています!以下の記事をご覧ください!

概要

LINEヤフー株式会社(ラインヤフー、英: LY Corporation)は、日本の大手インターネット企業(事業持株会社)。ポータルサイト「Yahoo! JAPAN」やインスタントメッセンジャー「LINE」等を所有する。ソフトバンク株式会社の連結子会社。東京都千代田区紀尾井町に本社を置く。日経平均株価およびTOPIX Large70の構成銘柄

紀尾井タワー

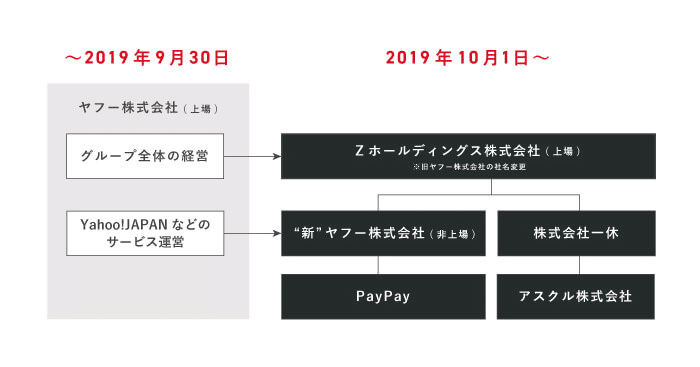

ヤフー株式会社からの社名変更

それではYahoo! JAPANなどを運営する「ヤフー株式会社」は無くなってしまったのか?というと、そうではありません。

Zホールディングス(現LINEヤフー株式会社)の非上場完全子会社として、Zホールディングスの誕生と同日、新「ヤフー株式会社」が改めて設立されました。

持株会社制への移行後も、大きなニュースがいくつかありました。

2019年11月13日、Zホールディングスによる「株式会社ZOZO」の株式公開買い付け(TOB)が成立し、これを期に創業者前澤友作氏が当該企業を去ったことで、ニュースでも話題になりました。

また、同月18日にはLINE株式会社との経営統合で基本合意したことも世間を賑わせました。

ヤフー株式会社がZホールディングスになった目的、経緯

2018年に設立された「Zコーポレーション株式会社」をご存知でしょうか? ヤフー株式会社の元代表取締役社長、宮坂学氏が設立した新規事業開発の会社です。

ヤフーといえば「Y!」というロゴが広く認知されていますが、宮坂氏はこの新会社の社名に「Yの次のZ」、より進化していく、という意味を持たせていました。

同様に、Zホールディングスという社名にも、さらに新しい領域に挑戦し事業を拡大していく気持ちを込めて、「Z」が使われています。

なぜ持株会社制になったのか

Zホールディングスは、総合力で日本市場におけるサービス利用シェアの向上を目指しています。

Yahoo! JAPANというメディア自体が、すでに100以上のサービスを提供しています。

たとえば、Yahoo!ニュース、オークション、ショッピング、乗換案内、PayPayなど、オンラインからオフラインまで、今や生活に欠かせないサービスばかりです。

しかし、そんなYahoo! JAPANでも、提供できていない、あるいは提供しているが利便性が高くないサービスもたくさんあります。

そこで、Yahoo! JAPANというサービスの枠にとらわれず、決済サービス、ファッション通販、トラベルパッケージ、メッセージアプリなど、その分野でユーザーの支持を得ている企業を仲間に加えることで、Zホールディングス株式会社としての総合力を高めようとしています。

単純な市場シェアが増えるだけでなく、それぞれのサービスを連携させることで、各サービスの相乗効果を高め、ユーザビリティが向上するよう、データの分析やサービス改善なども行います。

2023年10月1日に吸収分割により、旧Zホールディングス傘下のLINE株式会社の事業を承継すると共に、ヤフー株式会社、Z Entertainment株式会社およびZデータ株式会社の3社を吸収合併し、LINEヤフー株式会社に商号を変更しました。

プロダクト・ビジネスモデル

LINEヤフー株式会社は、メディア事業、コマース事業、戦略事業の3つのセグメントに分かれています。各セグメントの売上高、営業利益は以下のとおりです。

では各セグメントについて見ていきましょう。

メディア事業

ヤフー (株)が運営するインターネット広告事業、金融サービス、データソリューションサービス、自動車関連サービス、LINE (株)が運営するLINE事業、Webtoon事業などを含みます。2023年度第1四半期の売上高は1兆2,284億円、営業利益は1,096億円でした。

・「LINE」月間アクティブユーザー数 約9,500万人

・「Yahoo! JAPAN」月間アクティブユーザー数約8,500万人

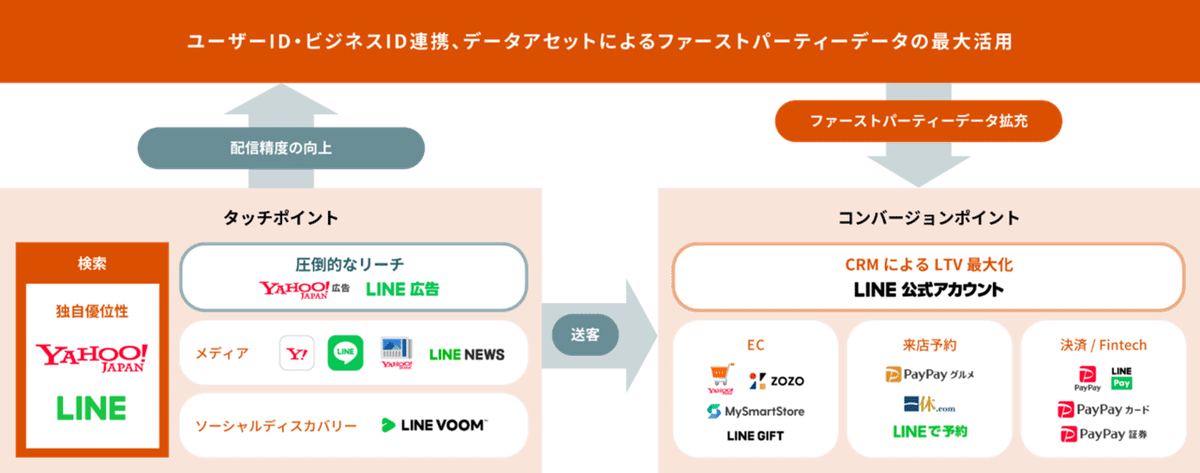

競争優位性

当社のユニークネスである多様なタッチポイント・コンバージョンポイントから得られる

豊富なファーストパーティーデータ

成長戦略

1. メディア・検索の競争力強化

競争が激化するデジタル領域で、Yahoo! JAPANはメディアと検索の強化に取り組みます。メディアでは、ニュースサービスの品質向上を通じてYahoo! JAPANのポータルサイトを強化し、検索では特に収益性の高いクエリに焦点を当ててサービス品質を向上させます。コマース検索やローカル検索などの領域で検索結果の充実を図り、先端技術を活用して新しい検索体験を提供します。また、LINEとPayPayの経済圏と連携し、シェアの拡大を目指します。

国内最大級のユーザー基盤を持つ「LINE」、「Yahoo! JAPAN」、「PayPay」の3つのIDを連携させ、それぞれが保有するデータの利活用を行うことで、ユーザーに適した広告やコンテンツの配信を強化し、広告効果の向上を図ります。この取り組みにより、中長期的に広告単価の向上を目指します。

2. ID連携を通じた広告単価の向上

2023年10月に開始した「LINE」・「Yahoo! JAPAN」間のID連携に加え、2024年度中には「PayPay」とのID連携を予定しています※3。連携効果の早期発現に向けては、後述の有料会員プログラムの特典獲得要件にID連携を組み込むなど、ID連携を促進する取り組みを実施していきます。

3. グループ横断の有料会員プログラム導入によるユーザー基盤の強化

グループサービスの特典を組み合わせたグループ横断の有料会員プログラムの導入により、グループサービス間の相互送客を促し、検索広告や販促広告の収益拡大を目指します。

具体的には2023年11月に、「LINE」、「Yahoo! JAPAN」、「PayPay」の特典を組み合わせた新たな有料会員プログラム「LYPプレミアム」を開始します。このプログラムを通じて、当社グループ経済圏におけるユーザーの定着を促進し、検索や販促サービスの利用拡大に伴う広告収益の最大化を図ります。

4. LINEとヤフーの広告配信プラットフォームの統合

「LINE」と「Yahoo! JAPAN」がそれぞれ有している広告配信プラットフォームを統合することで、広告クライアントの利便性向上を図ります。特長の異なる2つのメディアに対して、単一のプラットフォーム上から一括広告配信が可能となることで、広告クライアントの柔軟な広告予算の配分と広告配信の機会損失低減をサポートし、顧客満足度の向上を図ります。

コマース事業

コマース事業は、ヤフー (株)が運営するショッピング・オークション事業、PayPayモール事業、PayPayフリマ事業、ZOZO (株)が運営するZOZO事業、アスクル (株)が運営するアスクル事業などを含みます。

競争優位性

多様な事業ポートフォリオを武器にさまざまなコマース体験を提供し、幅広いユーザー層にリーチしています。

成長戦略

成長と収益性の両立

コマース事業は、グループアセットの活用を通じてeコマース取扱高の拡大に取り組むとともに、コストの最適化を図り収益性の高いサービスに経営資源を集中的に投下することで、持続的な成長を目指します。

1. プロモーション戦略の最適化

コマース事業は、2018年に「2020年代前半に国内物販EC取扱高No.1」を目標に掲げ、大規模な販促キャンペーンを軸としたプロモーション戦略により取扱高の拡大を図ってきましたが、その後の市場環境の変化や戦略の持続可能性に鑑み、2022年度下期に当該目標を取り下げました。今後は成長と収益性の両立を図り、持続的な成長を目指します。特にオンラインショッピングモール「Yahoo!ショッピング」では、従来の大規模な販促キャンペーンに代わり、より日常利用を促進するプロモーション施策を実施することでユーザーの定着を図るとともに、後述するグループサービス間でのクロスユース促進より、効率的なユーザー基盤の拡大を目指します。加えて、効率化した経営資源をより収益性の高いサービスへと再分配することで、コマース事業全体の収益性向上を図ります。

2. グループアセットの活用によるグループ経済圏の拡大

国内最大級のユーザー基盤を持つ、「LINE」、「Yahoo! JAPAN」、「PayPay」の3つの起点をつなげ、グループサービス間のクロスユースを促進し、グループ経済圏を拡大することで、持続的な成長を目指します。

グループ横断有料会員プログラムの開始

グループサービスの特典を組み合わせたグループ横断の有料会員プログラムにより、グループユーザー基盤の最大化を図ります。当社は以前より、「Yahoo!ショッピング」をはじめとした「Yahoo! JAPAN」の各種サービスをお得に利用できる月額会員サービス「Yahoo!プレミアム」を運用しています。会員数2,300万人超を誇る「Yahoo!プレミアム」は、当社のeコマースサービスの重要なユーザー基盤となっており、実際に「Yahoo!ショッピング」の取扱高の約70~80%は「Yahoo!プレミアム」会員のリピート利用です。この「Yahoo!プレミアム」に、月間アクティブユーザー数9,500万人超の「LINE」や登録ユーザー数5,800万人超の「PayPay」をはじめとしたグループサービスの特典を追加することで、グループサービス間のクロスユースを促し、コマースサービスの利用者数増とユーザーの定着を図ります。

リユース事業のクロスユース強化

リユース事業では、特長の異なる2つのサービス、インターネットオークションサービス「ヤフオク!」とフリーマーケットアプリ「PayPayフリマ」の連携を強化することで、取扱高の拡大を図ります。「ヤフオク!」は競合サービスの中でも平均取引価格が比較的高く、また海外ユーザーを含めたヘビーユーザー層が取扱高の大半を占めています。一方、2019年にサービスを開始した「PayPayフリマ」は、リーズナブルな手数料価格やアプリの手軽さ、オークション形式と異なり販売価格を出品者が設定できるフリマ形式の特長を生かし、多くの新規ユーザーの獲得に成功しています。今後は2つのサービス間で連携を強化し、「PayPayフリマ」のユーザーに「ヤフオク!」の利用を促すことで、平均取引価格の上昇とヘビーユーザー化を推進します。

戦略事業

戦略事業は、ヤフー (株)が運営するPayPay事業、ネット銀行事業、クレジットカード事業、証券事業、保険事業、LINE (株)が運営するLINE Pay事業、LINEスコア事業、LINE証券事業、LINE保険事業などを含みます。

競争優位性

国内QRコード決済市場シェア67%を占めるキャッシュレス決済サービス「PayPay」を起点に、クレジットカード、銀行、証券、保険などの金融エコシステムを構築

成長戦略

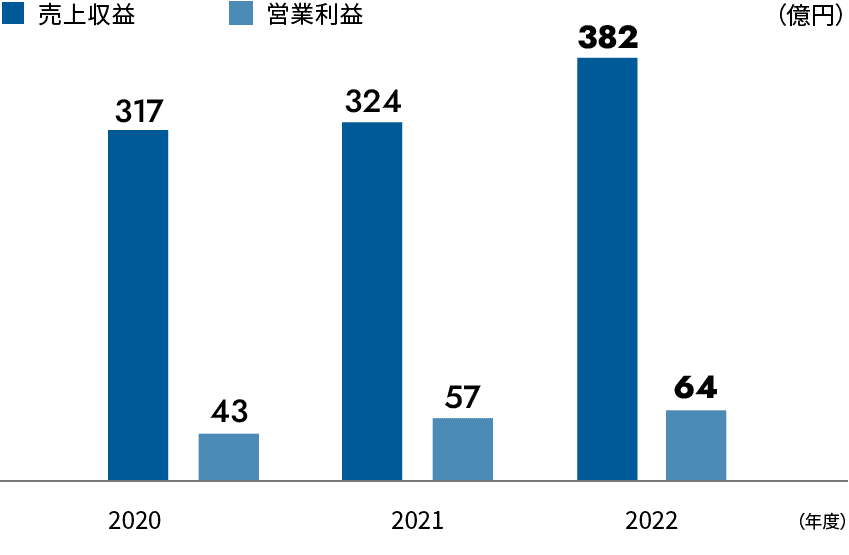

売上収益 毎年+20%超 増収

調整後EBITDA 数年以内黒字化

1. PayPayを起点とした決済・金融事業の拡大

当社グループは、フィンテック領域をメディア・コマースに次ぐ新たな収益の柱とすることを目指し、キャッシュレス決済サービス「PayPay」を起点に、クレジットカード、銀行、証券、保険などのさまざまな金融サービスの拡大を図ります。

PayPay

PayPay(株)は、決済手数料収入、加盟店向けサービス、金融サービスの3層構造の収益モデルで成長を目指しています。決済手数料収入では、引き続きユーザー数および決済回数の拡大を図るとともに、ファンドソースコストの効率化など、収益性向上に取り組みます。加盟店向けサービスでは、加盟店の売上増加に貢献するマーケティングソリューションの開発・提供に取り組みます。金融サービスでは、グループ会社や他社との連携を通じて、資産運用、保険などの分野で収益の拡大を図ります。

PayPayカード

クレジットカードサービスを提供するPayPayカード(株)は、「PayPay」との連携強化により、有効会員数および決済取扱高の拡大を目指しています。同社は、2021年10月に社名をPayPayカード(株)に変更、2022年2月に「クレジット(旧あと払い)」の提供を開始し、2022年10月にはPayPay(株)の完全子会社となりました。今後も、有効会員数を2022年6月末対比3倍とすることを目標に、「PayPay」との一体化戦略を加速していきます。

PayPay銀行

2000年に日本初のインターネット専業銀行として創業したPayPay銀行(株)は、「PayPay」との連携を通じて口座数および預金残高の拡大を目指しています。同社は、2021年4月に社名をPayPay銀行(株)へと変更、2022年8月には「PayPay」のアプリ内から「PayPay銀行」のサービスが利用できる機能をリリースしました。今後も「PayPay」との連携強化により、収益の拡大を図ります。

そのほか、スマートフォン専業証券であるPayPay証券(株)は、2022年8月に「PayPay」アプリ上で有価証券の買付や売却が行える「PayPay資産運用」の提供を開始するなど、2024年の新NISA制度開始に向けて、「PayPay」との連携を強化し証券口座数の拡大を図っています。また、PayPay保険サービス(株)が運営する「PayPayほけん」は、「PayPay」のアプリ内から各種保険に簡単に加入できる「PayPayほけん」ミニアプリを提供し、保険契約件数の拡大を目指します。

2. 事業の選択と集中による経営資源の最適化

当社グループは、コスト効率化および事業の選択と集中の取り組みを全社横断で推進しています。戦略事業には、LINE(株)との経営統合の過程において一部重複した事業・サービスが存在します。そのような重複事業を中心に、撤退、統合を含めた事業再編を行うことで、経営リソースの最適化を図ります。

また、今後さらなる市場拡大が期待されるフィンテックやAIなどの領域においては、プロダクト開発やサービスの拡大に向けた先行投資を行います。投資にあたっては、社内規律に基づいた投資判断を行うとともに、サービス開始から3~5年をめどに継続・撤退を判断します。

(PayPayカードを含む)

(PayPayカードを含む)

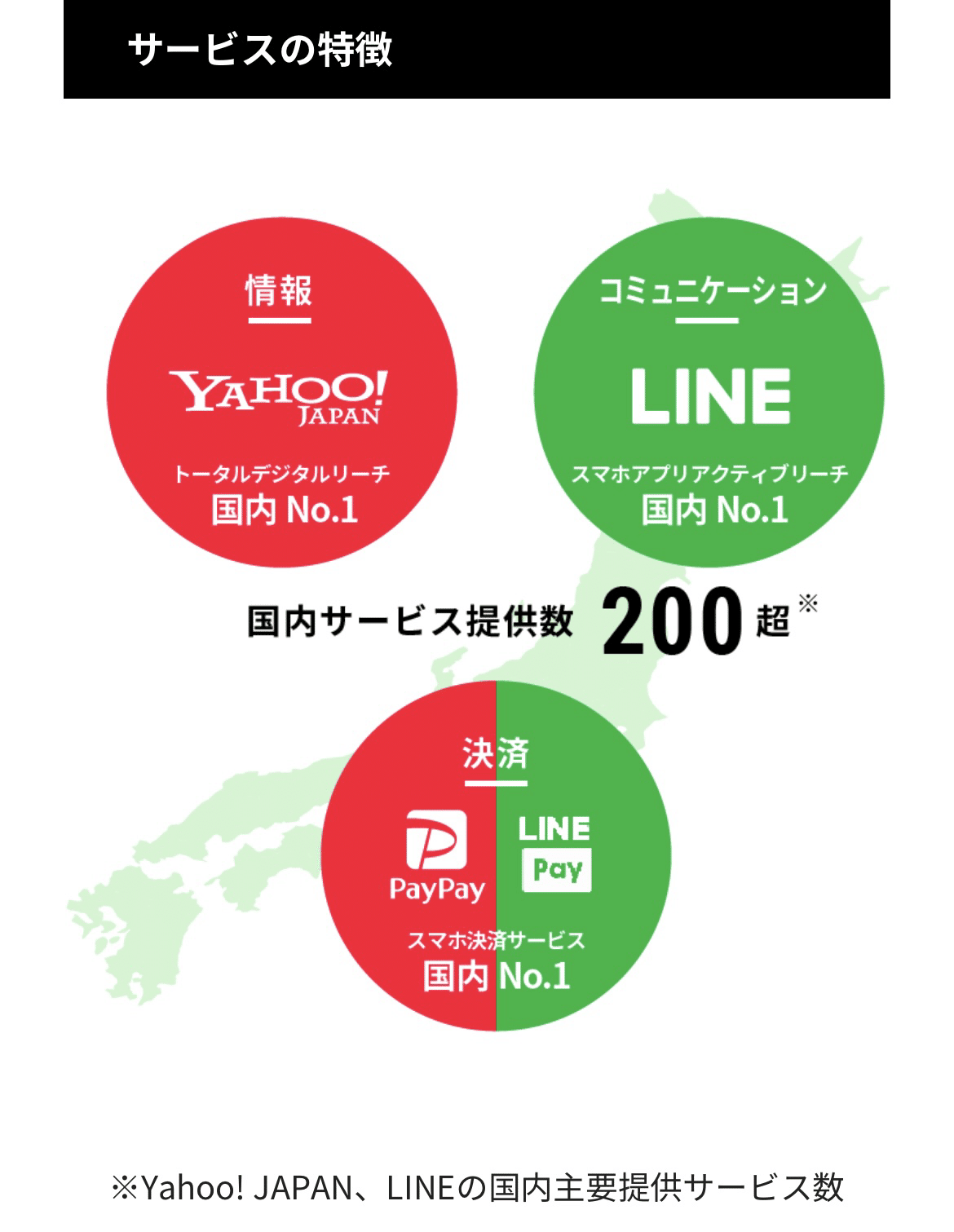

規模について

国内最大規模のインターネットサービス企業グループとなった新生Z ホールディングス。国内総利用者3億人は、日本におけるほぼすべてのインターネットユーザーといってもいいかもしれません。この巨大なユーザー基盤を強みとして、Zホールディングスは国内で約200を超える多彩なサービスを提供し、人々や社会に新たな価値を創出します。加えて、全国の自治体と連携した行政DX(デジタルトランスフォーメーション)への対応や防災・減災への貢献をはじめ、あらゆる社会課題の解決を通じて、より豊かで便利な暮らしの実現に貢献していきます。

メディアから通信までを網羅する

世界でも類を見ない多様なポートフォリオ群

当グループは、Yahoo! JAPANおよびLINEを中心とした「検索・ポータル」「広告」「メッセンジャー」を「根幹領域」と定め引き続き推進するとともに、特に社会課題が大きく、インターネットでその課題解決が見込める領域である「コマース」「ローカル・バーティカル」「フィンテック」「社会」の4つを「集中領域」と定め、取り組んでいきます。さらに、それらの領域にデータやAI技術を掛け合わせることで、シナジーを強固に創出するとともにユーザーの日常生活、企業活動、そして社会自体をアップデートしていきます。

市場動向

メディア事業

事業環境の認識

2022年における日本の総広告費は、新型コロナウイルス感染症の感染再拡大、ウクライナ情勢、物価高騰など国内外のさまざまな影響を受けつつも、社会のデジタル化の進展もあり、通年で7兆1,021億円(前年比4.4%増)と成長しました。中でもインターネット広告費は、社会のデジタル化を背景に継続して高い増加率を保っており、初めて2兆円を超えた2019年からわずか3年で、約1兆円増加の3兆912億円(前年比14.3%増)となりました。これにより、日本の総広告費に占めるインターネット広告費の割合は43.5%まで拡大しました。

インターネット広告費の約8割を占めるインターネット広告媒体費は、前述の通り、国内外のさまざまな影響を受けたものの、インストリーム広告を中心とした動画広告の需要増や企業の販売促進活動におけるデジタル活用の浸透により、前年比15.0%増の2兆4,801億円となりました。そのうち検索連動型広告費は9,766億円(前年比22.2%増)※2、ディスプレイ広告費は7,372億円(前年比7.5%)といずれも拡大しており、この2つがインターネット広告媒体費の約7割を占めています。動画広告は、動画サービスの利用者や利用時間の増加を受けて、5,920億円(前年比15.4%増)※2に伸長し、前年に続き2桁%成長となりました。

インターネット広告を取り巻く社会情勢は大きく変化しています。欧州・アメリカを中心に個人情報保護規制の強化が進む中、日本でも2022年4月に改正個人情報保護法が施行されました。インターネット広告を運用するプラットフォーマーは、ユーザーのプライバシー保護と徹底した情報管理、広告品質の継続的な向上が求められています。

Eコマース事業

事業環境の認識

経済産業省の調査によると、2022年の日本のBtoC-EC(消費者向け電子商取引)のうち、物販系分野の市場規模は13兆9,997億円(前年比5.37%増)、EC化率は9.13%(前年比0.35ポイント増)※となりました。2020年、2021年は新型コロナウイルスの感染症拡大に伴う「巣ごもり需要」の影響によりECの利用者が増加し、市場規模が大幅に拡大しましたが、2022年においては消費者の実店舗回帰により「巣ごもり需要」が一服した結果、前年までの伸び率と比較すると緩やかな伸びとなりました。加えて、耐久消費財を中心とした販売価格上昇による需要減退なども伸び率の鈍化に影響しました。

サービス系BtoC-ECの市場規模は、消費者の外出需要の高まりとともに旅行サービス、飲食サービスが回復し、6兆1,477億円(前年比32.43%増)※となりました。一方で、新型コロナウイルス感染症拡大前の2019年の水準(7兆1,672億円)※までの回復には至っていません。

ネットオークションやフリマアプリを含むCtoC-EC市場規模は、2兆3,630億円(前年比6.8%増)※と推計されています。昨今のサステナビリティ意識の高まりを背景に、リユース利用人口は今後も拡大していくと見られています。

巣ごもり需要が一服し消費者が実店舗へ回帰する中でも、各種ECの利用は継続的に増加しており、加えて諸外国と比較すると日本のEC化率は依然として低位に留まるため、日本のEC市場は今後も拡大していくことが予想されます。

※:経済産業省 令和4年度 「電子商取引に関する市場調査報告書」

戦略事業

市場環境の認識

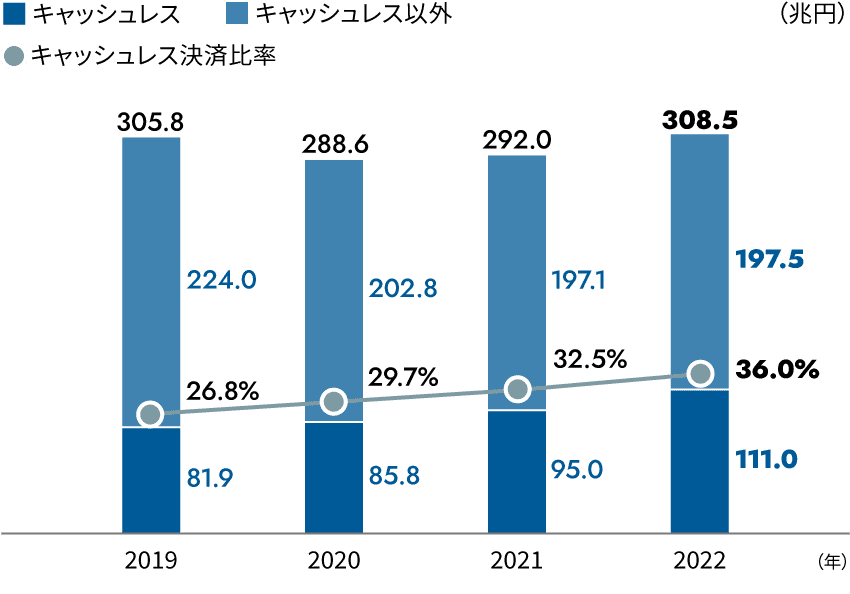

経済産業省は、キャッシュレス決済比率を2025年までに4割程度、将来的には世界最高水準の80%まで上昇させることを目標に、キャッシュレス決済の推進に取り組んでいます。2022年のキャッシュレス決済比率は堅調に上昇し、36.0%となりました。これは新型コロナウイルス感染症拡大に伴う外出機会の減少を背景に、消費者のeコマース利用および実店舗でのビジネスを主体としてきた事業者によるビジネスのオンライン化が加速したことで、日本のEC化率が上昇したことなどが要因です。こうした環境の変化を追い風に、キャッシュレス市場は今後、より一層拡大していくことが予想されます。

2022年のキャッシュレス決済比率36.0%の内訳は、クレジットカードが30.4%、コード決済が2.6%、電子マネーが2.0%、デビットカードが1.0%でした。最も構成比率の高いクレジットカードでは、2022年の国内のクレジットカードの利用金額を示す「信用供与額」が93兆7,926億円と、前年比で15.8%増加しました。またコード決済では、2022年の店舗利用金額が前年比46.9%増の10兆7,986億円、店舗利用件数も前年比61.2%増の78億9,251万回といずれも大きく拡大しました。

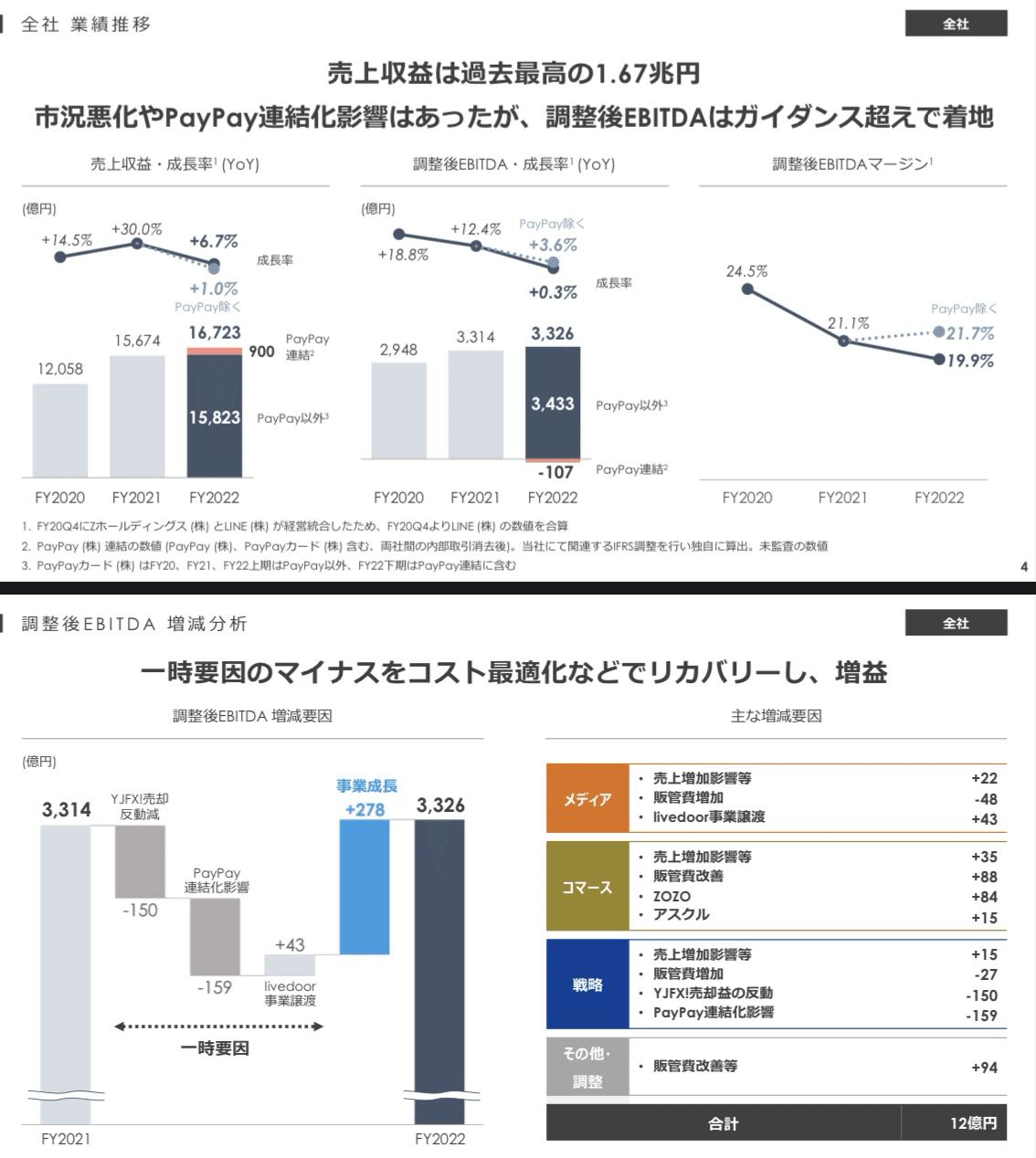

業績

2022年度の売上収益は、2022年10月にPayPay(株)を連結子会社化した影響に加えて、コマース事業の増収、LINE (株)のアカウント広告やヤフー(株)の検索広告の売上収益が増加したことにより、過去最高となる1兆6,723億円(前年同期比6.7%増)となりました。

調整後EBITDAは、前年度第2四半期のワイジェイFX(株)売却益による反動減、2022年10月のPayPay (株)連結子会社化、広告市況悪化の影響等があったものの、上記増収やコマース事業を中心としたコスト最適化により、過去最高となる3,326億円(0.3%増)となりました。

メディア事業

2022年度のメディア事業の売上収益は6,420億円(前年度比0.1%増)、全売上収益に占める割合は38.4%となりました。これは、検索広告やアカウント広告が堅調に推移したものの、2022年度下期からの経済環境の変化により、広告市況が悪化したことが主な要因です。また、調整後EBITDAは2,620億円(前年同期比0.8%増)となりました。

ディスプレイ広告

ディスプレイ広告の広告関連売上収益は、前年度比4.2%減の3,106億円となりました。これは、経済環境の変化に伴う広告クライアントの出稿意欲減退や、コマース事業におけるプロモーション費用の最適化に伴うコマース広告の減収が主な要因です。また、2021年9月に提供を開始した広告商品「Talk Head View Custom」の増収効果が一巡したことに加え、2021年11月に実施した「タイムライン」から短尺動画プラットフォーム「LINE VOOM」へのリニューアルも影響しました。

検索広告

検索広告の広告関連売上収益は、1,947億円(前年度比5.5%増)となりました。検索広告においても、ディスプレイ広告と同様に経済環境の変化に伴う広告クライアントの出稿意欲減退はみられたものの、ディスプレイ広告に比べて顕在顧客にリーチでき、効果測定を行いやすいというプロダクト特性から、市況影響は相対的に小さく抑えられました。また、期中に継続的に実施したUI/UXの改善や、検索結果の充実も成長に寄与しました。

アカウント広告

アカウント広告の広告関連売上収益は、売上の約8割を占める「LINE公式アカウント」が好調に推移し、860億円(前年度比18.3%増)となりました。「LINE公式アカウント」のアカウント数は、顧客とのコミュニケーションインフラとしての認知度向上やコマース事業とのクロスセル促進により、前年度比16.9%増の2,163.6万件と大きく増加しました。「LINE公式アカウント」は、CRM・販促ツールとしての特性を持つ当社のユニーク商材であり、また定額料金と従量課金を組み合わせたストック型のビジネスモデルであるため、他の広告商材に比べて広告市況の影響を受けにくく、市況悪化の局面でも好調を維持しました。

コマース事業

2022年度のコマース事業の売上収益は8,364億円(前年度比3.1%増)、全売上収益に占める割合は50.0%となりました。これは、アスクル(株)や(株)ZOZOにおける増収や、経済活動の再開に伴いトラベル事業が好調に推移したことなどが要因です。また増収に加え、期中にプロモーション戦略を変更しコスト最適化を進めたことにより、調整後EBITDAは1,536億円(前年度比16.8%増)となりました。

eコマース取扱高※1は、トラベル事業を中心とした国内サービス系ECの回復に加えて、リユース事業も安定的に成長したことにより、4兆1,143億円(前年度比7.4%増)となり、うち国内物販系取扱高は、2兆9,880億円(前年度比1.2%増)となりました。

ショッピング

国内物販のうち、ショッピング事業の取扱高は、主に期中におけるプロモーション戦略の変更影響により1兆6,946億円(前年度比0.2%減)となりました。2022年10月には、2つのオンラインショッピングモール「Yahoo!ショッピング」と「PayPayモール」を統合・リニューアルし、シンプルで探しやすく安全・安心なお買い物体験の提供を実現しました。また、2023年3月には「LINE」、「Yahoo! JAPAN」、「PayPay」それぞれの強みを活用したマイレージ型の販促サービス、「LYPマイレージ」の提供を開始しました。商品ごとの購入金額に応じた特典がもらえる「LYPマイレージ」を利用することで、ユーザーはオフラインとオンラインの垣根を越えて、商品を買えば買うほどお得に買い物ができるようになりました。

リユース

国内物販のうち、リユース事業の取扱高は、「ヤフオク!」の成長に加えて「PayPayフリマ」の利用増が取扱高拡大に貢献し、9,860億円(前年度比6.2%増)となりました。「ヤフオク!」は、高単価商材の売買が活性化したことによる顧客単価の上昇が取扱高を押し上げました。「PayPayフリマ」は、販売手数料を総合フリマアプリの業界最安値※2である「販売価格の5%」に設定していることに加え、売り手と買い手をマッチングしやすくするさまざまな機能拡充を行い、2022年9月には累積ダウンロード数が1,500万を突破しました。またクロスユースの促進に向けて、「PayPayフリマ」の検索画面や製品ページに「ヤフオク!」に出品されている類似商品を合わせて表示する機能追加を行い、シームレスな体験を提供することで併用ユーザーが増加しました。

サービスEC

(株)一休をはじめとしたトラベル・飲食予約などを扱うサービスEC事業は、新型コロナウイルス禍における行動制限の緩和、政府による全国旅行支援などの影響を受け、取扱高は6,136億円(前年度比36.3%増)と増加に転じました。

戦略事業

2022年度の戦略事業の売上収益は1,920億円(前年度比73.3%増)、全売上収益に占める割合は11.4%となりました。これは主に2022年10月にPayPay(株)を連結子会社化したことが要因です。また、PayPay(株)の連結子会社化に加え、前年度にワイジェイFX(株)の株式譲渡益を計上したことによる反動減もあり、調整後EBITDAは▲434億円(前年度比320億円減)となりました。

PayPayおよびPayPayカード

当社は2022年10月にPayPay(株)を連結子会社化し、同時にPayPay(株)が従来当社の連結子会社であったPayPayカード(株)を連結子会社化しました。当該連結会計年度におけるPayPayカード(株)を含むPayPay(株)の連結売上高は1,676億円(前年度比64.0%増)、EBTIDAは▲119億円(前年度比313億円増)でした。また、PayPay(株)の連結決済取扱高は10.2兆円(前年度比33.7%増)に拡大しました。

PayPay(株)単体では、決済回数が51億4,187万回(前年度比41.5%増)と大きく拡大し、日常利用がさらに定着しました。2022年度末時点の登録ユーザー数は5,664万人(前年度比21.1%増)、登録箇所数も累計410万カ所(前年度比12.0%増)と拡大し、「PayPay」の基盤がより強固なものとなっています。

また、PayPayカード(株)は、PayPay(株)による連結子会社化後に開始した「PayPay」との一体的なプロモーションが奏功し、2022年度末時点の有効会員数は1,004万人(前年度末比20.8%増)、決済取扱高は3兆6,327億円(前年度比24.9%増)と、いずれも2桁%の成長を達成しました。さらに、リボルビング残高も2,598億円(前年度末比40.6%)と大きく増加しました。また2022年11月には、決済単価の上昇やメインカード化などを目的に、「PayPayカードゴールド」の提供を開始しました。

PayPay銀行

PayPay銀行(株)の売上収益※3は、382億円(前年度比18.0%増)となりました。「PayPay」経由の新規口座開設者の増加などにより、2022年度末時点の口座数は696万口座(前年度末比15.6%増)、預金残高は1兆6,669億円(前年度末比14.0%増)、貸出金残高は6,244億円(前年度末比49.8%増)と、各KPIが順調に伸長しました。

その他金融

その他金融の売上収益は、主にLINE(株)が展開する金融サービスが拡大し、336億円(前年度比27.9%増)となりました。台湾の「LINE Bank」のユーザー数は前年度末比34.2%増、インドネシアの「LINE Bank」のユーザー数は前年度末比58.6%増といずれも大きく増加しました。

また、全社的にコスト最適化や事業の選択と集中に取り組む中で、2023年3月に、(株)みずほ銀行との共同出資により進めていた銀行開業プロジェクトの中止を決定しました。これにより、持分法投資損益において78億円の損失を計上しました。

(PayPayカードを含む)

(PayPayカードを含む)

経営者

代表取締役会長

川邊 健太郎(かわべ けんたろう、1974年- )

Zホールディングス株式会社代表取締役会長、ソフトバンクグループ株式会社取締役を務める。

青山学院初等部、青山学院中等部・高等部、青山学院大学法学部卒業。

1995年、同大学在学中に電脳隊を設立、1999年9月代表取締役社長就任。同年12月にピー・アイ・エムを設立。2000年にヤフー(現・Zホールディングス)とピー・アイ・エムの合併に伴いヤフー(現・Zホールディングス)に入社、Yahoo!モバイル担当プロデューサーに就任。Yahoo!みんなの政治、Yahoo!ニュースの責任者を経て、2009年にGyao(現・GYAO)代表取締役社長に就任。

2012年7月ヤフー副社長、2018年6月代表取締役社長CEO就任。

2021年9月デジタル庁デジタル社会構想会議委員。

2022年4月、ヤフー株式会社取締役就任。 2023年4月、Zホールディングス代表取締役会長就任。

代表取締役社長

小澤隆生

ヤフーの川邊健太郎社長が2023年3月末で退任し、4月から小澤隆生COO(最高執行責任者)が新社長に就任。

新社長の小澤氏はは1972年2月29日生まれの49歳。千葉県出身で、95年に早稲田大学法学部卒業後、CSK(現 SCSK)に入社。99年に中古品買い取りサイトなどを手掛けるビズシークを創業。03年、同社が楽天の完全子会社になったことで楽天に入社し、オークション事業担当の執行役員に。同社のプロ野球参入に伴い、05年には楽天野球団取締役事業本部長に就任した。

翌年の同社退社後は、再度起業。創業したオンラインマーケティング会社をヤフーが買収し、12年にヤフー入社。入社後、Eコマース事業の責任者に就任し、アスクル(15年8月)やZOZOの連結子会社化などコマース事業の成長に貢献した。

そのほか、取締役としてキャッシュレス決済サービス「PayPay」の立ち上げや、19年に就任したCOOとしてZHDとLINEとの経営統合を推進し、事業の多角化にも貢献した。こうした功績などが評価されての起用となった。

小澤氏は社長就任に当たり「新生ヤフーでは、『!』(びっくり)や『面白さ』にもこだわりたい。情報技術を通じて、人々や社会の課題を解決する良いサービスや、日本をもっと便利にする良いサービスの提供に加えて、『!』や『面白い』と思ってもらえるユーザー体験を提供し、さらなるヤフーの成長を実現していく」と意気込みを語っている。

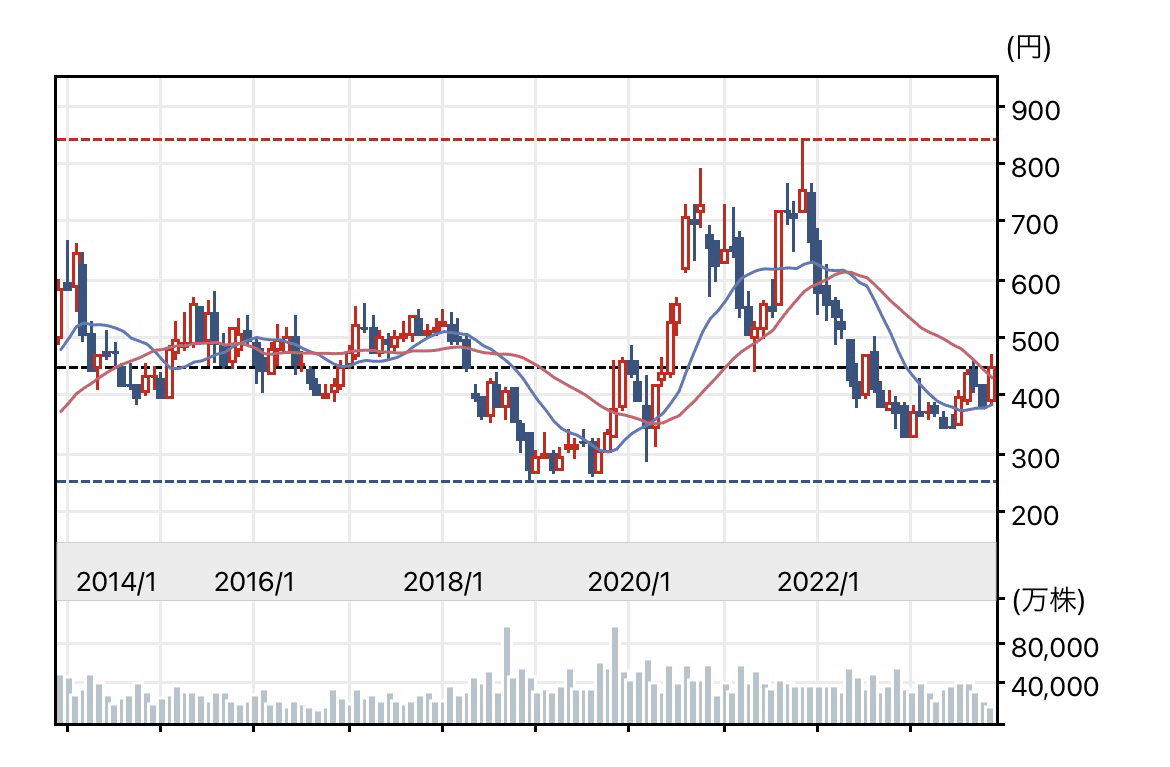

株価推移

moomoo証券

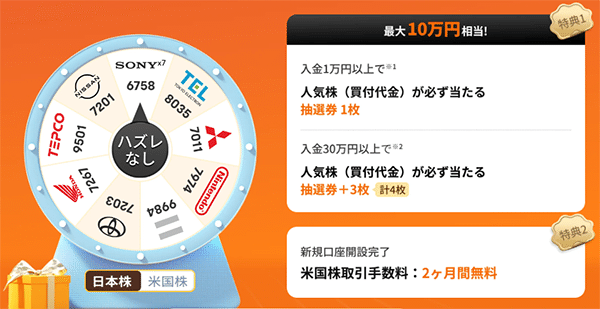

今ならmoomoo証券の紹介特典で人気株の売買代金がもらえます(最大10万円)。

moomoo証券のアプリでは、アナリストの株価予想や掲載されていたり、分析レポートまで読めます。また、米国株の決算情報は、他の証券アプリだと載っていないものも多いですが、日本語で翻訳されて掲載されています。

moomoo証券の招待リンクはこちら👇

いいなと思ったら応援しよう!