【企業分析】P&G

PG (NYSE)

時価総額:3,831億ドル

株価:160ドル

売上高:761億ドル

営業利益:180億ドル

(2020年)

事業内容: 家庭用製品、化粧品、工業用製品の製造、販売

設立年:1837年

本社:米国 オハイオ州シンシナティ市

代表者: Jon R. Moeller(社長兼CEO)

従業員数: 101,000人(2020年)

キャッシュバックキャンペーンの紹介

会員登録など簡単な作業でお金がもらえるお得なキャッシュバックキャンペーンを紹介しています!以下の記事をご覧ください!

概要

プロクター・アンド・ギャンブル(The Procter & Gamble Company)は、アメリカ合衆国オハイオ州に本拠を置く世界最大の一般消費財メーカーである。略称はP&G(ピーアンドジー)。日本でもP&Gジャパンを展開している。

1837年にローソク業者のウィリアム・プロクターと石鹸業者のジェームス・ギャンブルの共同出資[注釈 1]により設立された。洗剤や化粧品などの一般消費財を製造販売する企業で、世界最大の一般消費財メーカーである。ホームケア製品、紙製品(パンパース)、化粧品(マックスファクター)、ヘアケア製品(ヴィダルサスーン、パンテーン、h&s、ハーバルエッセンス)、ヘルスケア製品(歯磨剤 Crest)など多数の事業を保有し、世界180カ国以上で事業展開している。世界でも収益性の非常に優れた企業として知られている。マーケティングに極めて力を入れる企業として知られ、社内でのブランド・マネジャー相互の競争はきわめて激しいという。ビジネス誌フォーチュンにて、「社員の能力」が業種を超えて世界ランキング第1位に選ばれており、人材輩出企業としても評価が高い。P&Gのブランド戦略は、MBAのケーススタディの題材としてもよく取り上げられる。

日本法人本社は神戸市にある。日本市場での展開は、世界各国のP&G系列商品を全てP&G日本法人で取り扱っているわけではなく、商品の種類、ブランドによっては別会社がディーラーとなっている場合もある。

紙・パルプ業界でも有名な企業で、2015年時点で、紙・パルプ関連売上高において世界第2位の規模を持つ。

事業内容・業界動向

売上構成

売上構成はFabric & Home Care、Baby Feminine & Family Care、Beauty Health Care、 Groomingの4分野で構成される。製品毎の売上は以下の通りとなる。

セグメント概略

・おむつ

おむつの分野では、パンパースブランドを世界的に展開し、業界最大級となっている。製紙・パルプの分野では、ペーパータオル「バウンティ」やティッシュペーパー「パフス」を展開し、クリネックスブランドのキンバリークラーク等と競っている。

・ファブリック&ホームケア

洗濯用洗剤のアリエール、柔軟剤のレノア、食器用洗剤のジョイ、エアケアのファブリーズ、柔軟剤のDowny(ダウニー)を展開。日用品・トイレタリー分野においては、ユニリーバやコルゲートを抑え、世界シェアトップを誇っている。

・ヘアケア・化粧品

ヘアケアのPantene(パンテーン)、ヴィダルサスーン、h&sを展開。化粧品分野においては、SK-II等の強力なブランドを有しており、業界内の世界シェアで上位に位置している。香水分野では、ブランド系各社と提携し、大手の一角を占めている。

主なブランドに、HUGO BOSS(ヒューゴボス)、Lacoste Fragrances(ラコステ・フレグランス)、Puma(ピューマ)、Naomi Campbell(ナオミ・キャンベル)、Escada Fragrances(エスカーダ・フレグランス)、Dolce&Gabbana(ドルチェ&ガッバーナ)等がある。2015年、フレグランスブランドの「Hugo」「Gucci」、カラーコスメティックブランドの「COVERGLRL」「Max Factor」、ヘアカラービジネスの「Wella」「Clairol」をコティに売却。

・オーラルケア&髭剃り

オーラルケアの分野では、Oral Bやクレストなどのブランドを展開し、歯磨き粉・マウスウォッシュともに世界シェアで上位に位置している。

電動歯ブラシでは、子会社のブラウンがフィリップスと世界シェア1位を争っている。シェーバー・カミソリ業界では、シェーバーはBraun(ブラウン)が、カミソリは2005年に買収したGillette(ジレット)が世界シェア上位に位置している。

P&Gによるジレット買収の案件ハイライト

2005年にP&Gが髭剃り大手のジレットを買収した。P&Gは女性用美容機器に強みがあり、一方、ジレットは男性用髭剃りに強みがある。傘下に電動シェーバーも保有している。P&Gは買収によって男性用と女性用美容機器の分野で一気に存在感を示すことができた。当時のジレットは、ジレットモデルという消耗品(カミソリ)の買い替えモデルを確立し、超高収益企業であった。

化粧品やシャンプー、洗剤と言った消費財は景気の良し悪しに関わらず毎日消費していくので、プロクター・アンド・ギャンブルや花王のような日用品消費財メーカーは不景気でも売上、利益を落とさずにすむ。

プロクター・アンド・ギャンブル(P&G、PG)は景気に強い業態と言えるであろう。景気循環に左右されないデフェンシブ株である。

また、日用品は世界中どんな国でも使われますので、世界のマーケットで商売することができる。これから発展途上国を中心に、所得も人口も増えて行きますので、この点もプロクター・アンド・ギャンブル(P&G)にとって有利な点と言える。

過去のM&A

2003年 化粧品大手Wellaを買収

2005年 ジレットを557億ドルで買収

2012年 ケロッグにプリングルスなどの菓子事業を売却

2014年 マーズにペットフード事業の一部を売却

2016年 ヘアカラーやカラーコスメティック事業をCotyに売却

2016年 バークシャー・ハサウェイに乾電池事業(Duracell)を売却

2017年 パーソナルケアブランド「Native」を買収

2018年 メルクの大衆薬事業を買収

2018年 オーガニック系パーソナルケアブランドのL.を買収

2018年 スキンケアメーカーのFirst Aid Beautyを買収

2018年 オーガニック系スキンケアメーカーのSnowberryを買収

2020年 女性向けカミソリブランドのBillieを買収

2021年 D2Cスキンケアブランドのファーマシー ビューティ(FARMACY BEAUTY)を買収

2021年 ヘアケアブランド「ウェイ(OUAI)」の買収

競争力

世界最大手の生活用品メーカーのひとつであるP&Gは、世界最大のマーケティング・カンパニーとしても高い評価を受けている。日本国内だけでも「アリエール」「ボールド」「パンテーン」「ファブリーズ」「SK-II」「ジレット」「ブラウン」「パンパース」など数え切れないほどのブランドを展開し、いずれも国内市場で各カテゴリを代表するトップブランドに成長している。

1つ目の強みは、徹底した顧客指向だ。これはP&Gが長い歴史の中で貫いてきた「Consumer is Boss (消費者こそが私たちのボス)」というビジネス理念でも表現されている。消費者のインサイト分析と市場理解を徹底してマーケットニーズに合わせた製品を開発し、消費者の潜在的ニーズに訴えるマーケティング施策を展開する。当たり前のように聞こえるこの姿勢を徹底的に追求することで、消費者の支持を獲得し、市場を開拓してきたのだ。こうした姿勢は、ブランドにとって最も重要なメッセージングを例にとっても明らかだ。

洗濯用液体洗剤の新製品「アリエール ジェルボール3D」「ボールド ジェルボール3D」は、約8年の開発期間をかけて開発したミクソロジーフィルムという特殊フィルムによって、従来のジェルボールを3層立体構造へと進化させたという。そしてその3層に、従来の液体洗剤では効果を打ち消し合うために混合できなかった有効成分を入れることで、洗濯槽投入時=ジェルボールが溶けた瞬間にすべての成分が混ざり、従来の液体洗剤では実現しなかった効果を生み出すという仕組みを開発している。

ただ、ここまでの説明をブランド・マーケティングの中でつまびらかに表現し、ブランドに接触した消費者に短い情報接触時間の中で理解してもらうことは決して簡単ではない。そこで同社では、こういった製品のもつ付加価値を「洗剤は、鮮度で選ぶ時代へ」というシンプルなブランドメッセージに込めた。製品を洗濯槽に投入して使う瞬間に液体洗剤を完成させて効果を最大化させるという消費者にとって最も大きなメリットを、シンプルに表現したのだ。

加えて、こうした顧客志向の姿勢は、ブランド・マーケティングにとって最も重要な「チャネル戦略」についての話からも伝わってくる。特に、デジタルメディアの活用については「ジェルボール3Dのターゲットである多忙な女性にとって、情報収集手段としてのデジタルメディアの重要度はどんどん高まっている。こうした消費者の行動変化に合わせてマーケティング施策は常に変化させるようにしており、その流れのなかでデジタルメディアが果たす役割はどんどん大きくなっている」。デジタルメディアへの接触は、もはやリアルな消費生活の大きな部分を占めており、リアルとデジタルの区別は消費者のなかには存在しない。そうしたシームレス性を理解したマーケティングが必要になるというのだ。

もう1つの強さである「ダイバーシティ(多様性)」だ。ご存知の通り、P&Gは世界各国でビジネスを展開し、そこには、さまざまな国・地域のデータや事例が集まり、国籍や人種を超えたスタッフの集まりによってマーケティングのアイデアが議論される。そこから生まれるシナジーが、P&Gの力強いマーケティングへとつながっているのだ。

「“日本の消費者にベストな価値を提供する”というマーケティングのゴールは変わらない。しかし、そのゴールに向かって、日本市場の地域性や特色を多様な価値観を持った人々で検証し、新しいアイデアやイノベーションを生み出す。多様性を持ったチームだからこそ、それぞれ自国のことでは気付きにくい視点を他国のメンバーが気付き、より良いマーケティングを実現することができる。これがP&Gのマーケティング組織の強みだ」。

業績推移

2017年度以降売上が着実に成長している。2019年度は特殊要因で営業利益が落ち込みんだが、営業利益率は概ね20%台を維持している。

業績推移(四半期)

2022年度第2四半期(2021年10-12月)は前年同期比増収減益となった。ヘルスケアやビューティー部門が好調で増収となったが、原材料の価格高騰と物流コストの上昇から費用が増加し減益となった。

2022年度第1四半期(2021年7-9月)は前年同期比増収増益となった。

経営者

2021年、ジョン・モーラー最高執行責任者(COO)がデービッド・テイラー氏の後任として社長兼最高経営責任者(CEO)に就任すると発表した。経験豊富なベテランが同社を率いることになる。

就任は11月1日付。発表資料によると、約6年間CEOを務めたテイラー氏は、会長として同社にとどまる。

モーラー氏は1988年にP&Gに入社して以降、食品アナリストとして活躍するなどさまざまな役割を担ってきた。2009年に最高財務責任者(CFO)に昇格した後、17年に副会長を兼任。19年から今年初めにCFOの職を離れるまで財務とオペレーション部門両方の責任者を務めていた。

今後の見通し

P&Gグローバル全体では、43あった美容ブランドを2015年7月に125億ドル(約1.5兆円)で売却するなど、大胆な事業整理を推進。ビューティー事業、グルーミング事業、ヘルスケア事業、ペットケア事業、ファブリく&ホームケア事業、ベビーケア&ファミリーケア事業に65ブランドを残し、勝てるブランドに統合・整理する戦略をとっている。

では、P&Gジャパンの状況はどうであろうか。全体の純売上高のうち、アジア・パシフィックは8%を占めるに過ぎず、40%が北米、26%がヨーロッパ、10%がラテンアメリカ、8%中国、8%中東・アフリカで並ぶ。2009年には、P&Gのアジア本部が日本からシンガポールへ移管。日本は成熟市場であり、年成長率も数%程度しか見込んでいない。パンパース・アリエール・ファブリーズ・ジョイ等誰もが知る製品はみな1990年代までに日本へ投入された製品であり、その後も大ヒットとはいえない状況である。

2016年には社長が交代し、P&Gジャパンでは、主に3つの戦略が構想されている。

・数量的な伸びが期待できないカテゴリの単価を伸ばしていくこと。

・ニッチ商品の世帯浸透率を上げていくこと

・日本未上陸のブランドを投入すること

また、日本の消費者独特の、新しい物に対する素早い反応をとらえたマーケティングを重視し、テレビやスマホの垣根を超えたあらゆるタッチポイントを通じた広告戦略に力を入れている。

社内では、「私たちのブランドは世界最高品質、ただし日本を除いては」と言われるほど。苦戦からどうぬけ出すかが今後のポイントである。

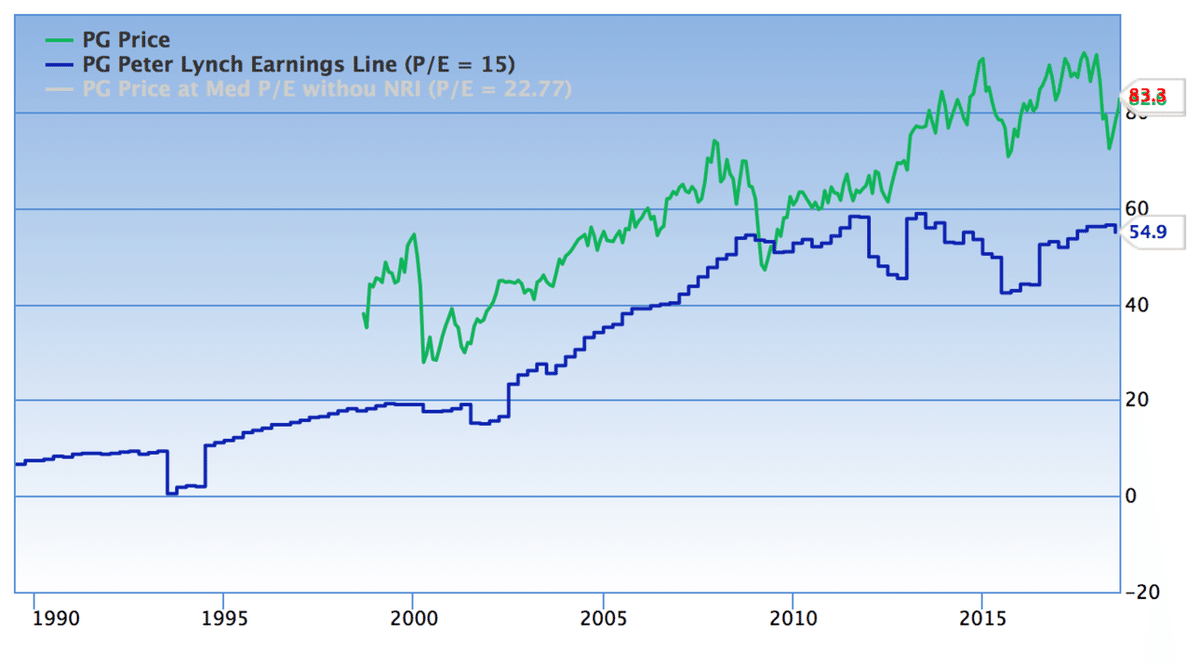

株価推移

緑色がP&Gの株価で、青色がP&Gの理論株価である。P&Gの株価は一貫して理論株価を上回って推移している。2008年のリーマンショックのあたりに一旦、株価が理論株価を下回っている。この時がディフェンシブ株であるP&Gに投資する良いチャンスであっま。現在の株価は、理論株価を大きく上回っており、投資するには株価が高すぎるように思える。

日本はこれから人口減を迎えるが、アメリカは引き続き人口増、そして世界の人口も増加が見込まれている。P&Gはこの人口増による人口ボーナスを上手く取り込めれば、まだまだ成長余地は大きそうである。

投資戦略としては、最近は新興企業に押され気味とはいえ、プロクター・アンド・ギャンブル(P&G、PG)は景気循環に強いディフェンシブな優良株なので、今後の成長を期待しつつ、割安時に仕込むというのが良いであろう。

いいなと思ったら応援しよう!