【企業分析】コムキャスト

CMCSA (NYSE)

時価総額:1,734億ドル

株価: 39ドル

売上高:1,164億ドル

営業利益: 208億ドル

(2021年)

事業内容: ケーブルテレビ・情報通信・メディアエンターテイメント

設立年:1963年、1972年上場

本社: 米国ペンシルバニア州フィラデルフィア

代表者: ブライアン・L・ロバーツ(会長、CEO)

従業員数:18万人

キャッシュバックキャンペーンの紹介

会員登録など簡単な作業でお金がもらえるお得なキャッシュバックキャンペーンを紹介しています!以下の記事をご覧ください!

概要

アメリカ合衆国ペンシルベニア州フィラデルフィアに本部を置く、ケーブルテレビ・情報通信・メディアエンターテイメントの企業です。

元々ケーブルテレビを主な事業としていましたが、さまざまな会社や事業を買収することで事業を拡大し、現在は通信・衛星やテーマパーク事業などさまざまな事業を手がけています。

2002年にAT&Tからケーブル事業を買収し、2009年にGEからNBCユニバーサルを買収しました。

2018年には欧州のSkyを買収し、通信・メディアの大手企業となりました。

映画制作のユニバーサルピクチャーやテーマパークのユニバーサルスタジオは、私たちにとっても馴染み深いコンテンツです。

プロダクト・ビジネスモデル

祖業であるケーブル通信事業が引続き最大の事業部門となっています。

コムキャストケーブル、NBCユニバーサル、スカイの3つの主要事業を持つ。

コムキャストケーブル事業はケーブルコミュニケーションズ事業で運営される。NBCユニバーサル事業は、メディア、スタジオ、テーマパークの3つの事業セグメントに分かれる。

ケーブルコミュニケーションズ事業は、「XFINITY」ブランドでブロードバンド、ビデオ、音声、ワイヤレス、その他のサービスを提供するコムキャストケーブルの事業から構成される。

メディア事業は、国内、地域、海外のケーブルネットワークを含むテレビ及びストリーミングプラットフォームで構成される。スタジオ事業は、映画及びテレビ番組のスタジオ制作・配給事業から構成される。

テーマパーク事業は、主にユニバーサルのテーマパークから構成される。

スカイ事業は、主にビデオ、ブロードバンド、音声及び無線電話サービスを提供する消費者直販事業から構成される。また、NBCユニバーサル事業は、消費者向け直販のストリーミングサービスであるPeacockも含まれる。

市場動向

コムキャストの競合他社としては、以下のような企業が挙げられます。

・ネットフリックス

・ウォルト・ディズニー

・ベライゾン

・AT&T

特にAT&Tはエンターテイメント事業と通信事業の両方を軸として事業を行っているビジネスモデルが非常に似ています。

日本の同業種企業としてはWOWOWやジュピターテレコム(J:COM)などがあります。

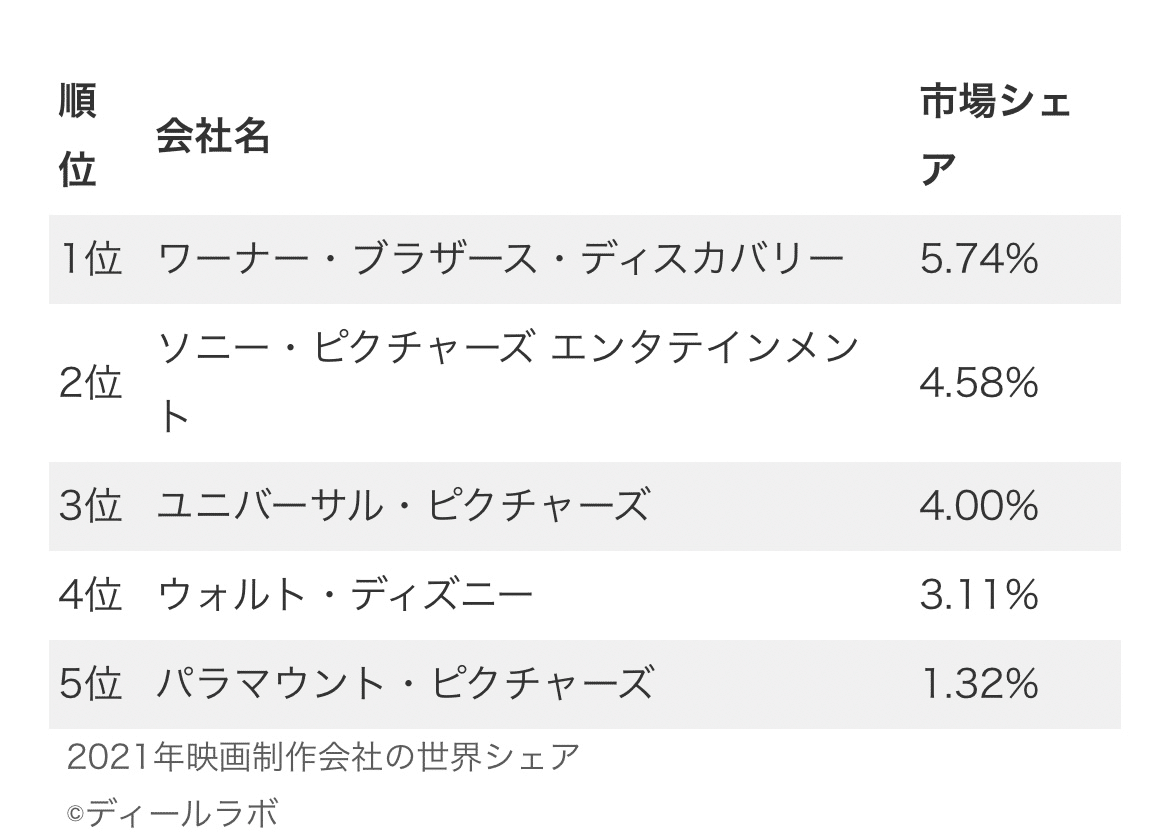

映画制作業界の世界市場シェアの分析

映画制作業界の世界市場シェアと市場規模の情報について分析をしています。ワーナー、フォックス、ソニー・ピクチャーズ、ユニバーサル・ピクチャーズ、パラマウント・ピクチャーズ等世界の主要な映画会社の動向も掲載しています。

映画会社各社の2021年度の売上高を分子に、また後述する業界の市場規模を分母にして2021年の映画制作・配給業界の市場シェアを簡易に試算しますと、1位はワーナー・ブラザース・ディスカバリー、2位はソニー・ピクチャーズ エンタテインメント、3位はユニバーサル・ピクチャーズとなります。

各社ともに大手通信・メディアや電機会社のグループ会社となっていることも業界の特徴です。2022年はAT&T傘下であったワーナーメディアがディスカバリーと経営統合しました。映画という枠を超えたメディア企業同士の再編は今後も続くと思われます。

調査会社等の公表データを参考にし、映画業界の2021年の市場規模を2350億ドルとしております。参考したデータは以下の通りです。

調査会社のリサーチアンドマーケッツによると、2020年の同業界の市場規模は2349億ドルです。2015年以降、年平均2.4%で成長し、2025年には3182億ドルへ拡大することが見込まれます。

調査会社のアイビスワールドによれば、2019年の同業界の市場規模は1028億ドルです。業界団体であるモーションピクチャーアソシエーションの発表では、2019年の同業界の規模は1010億ドルです

業界のM&A

映画制作会社を大手通信・メディア会社が買収する流れが続き、5大映画制作会社で独立系はなくなりました。映画の制作費が大きくなったことが背景にあります。M&Aにおける企業価値に対する売上高の倍率は1~4倍前後となっています。

2013年 コムキャストによるNBCユニバーサルメディア買収

2014年 AT&TによるディレクTV買収

2016年 AT&Tによるタイムワーナー買収

2017年 ウォルトディズニーによる21世紀フォックス買収

2019年 CBSとバイアコムの経営統合

2021年 TPGによるディレクTVの株式30%の取得

2022年 ワーナーメディアとディスカバリーが経営しWarner Bros. Discoveryが誕生

業績

損益計算書 / Statement of income

バランスシート / Balance sheet

総資産の中で負債の割合が大きいのが気になりますが、これはリバレッジをかけて効率的にビジネスをしているということです。営業キャッシュフローがしっかり右肩に上がりになっていますので、負債が大きいことは特に心配いらないでしょう。借金(負債)は良くないものという日本的な考え方は捨てた方が良いでしょう。

キャッシュフロー計算書 / Cash flow statement

コムキャストは、2000年のITバブルの崩壊、2008年のリーマンショックでも、売上高、EBITDA、純利益が落ちていません。これは、コムキャストのメインのビジネスが契約制のケーブルテレビで、景気の悪化でも解約があまりにない安定的なビジネスモデルであることが理由です。。同じく景気の悪化に強い携帯電話事業(日本でいうとNTT、KDDI、ソフトバンク)に似ていますね。コムキャストは景気循環に強い安定的な企業と言えます。

経営者

CEOはブライアン・L・ロバーツ。コムキャストは父親のラルフJ.ロバーツによって設立された。

ペンシルベニア大学ウォートン・スクールを卒業後、コムキャスト社に勤務。1990年、年間売上高6億5,700万ドルだったコムキャスト社の社長に就任しました。

ブライアンは、そのリーダーシップにより、ビジネスや業界で数々の栄誉に輝いています。バロンズ誌では「世界のベストCEO」の一人に、フォーチュン誌では「今年のビジネスパーソン」に、インスティテューショナル・インベスター誌では17回目の「アメリカのトップCEO」に選ばれています。

また、National Cable & Telecommunications Association(NCTA)の会長を2期連続で務め、ケーブル業界の研究開発コンソーシアムであるCableLabsの名誉理事でもあり、会長を3期務めています。

財務状況

総資産の9割が固定資産ですが、中身の大半は無形資産です。特に金額が大きいのがフランチャイズ権です。企業や地方自治体との契約がもたらす将来収入相当を無形資産として計上しています。買収によって取得したケーブル・サービス権もあります。

FY18に総資産が増加しているのはスカイ買収の影響です。のれん、無形資産が増えました。

配当は右肩上がりで、配当性向も30~40%と増配余地を残しています。スカイ買収に伴う債務返済のため、ここ2年自社株買いはかなり控え目です。

株価推移

過去5年の株価の推移を見ると、S&P500と同じような動き方をしています。

全体の相場の動きに沿って動く傾向があるようですが、株価はアンダーパフォームしています。

中長期で見ると割安に放置されているとも捉えられるため、長い目線で投資を考えている方や、配当目当てで投資を行う方にとっては今の水準は投資しやすいでしょう。

コロナ前の水準にまで人の行き交いが回復するのはまだ先になりそうですが、中長期目線ではコロナ収束後のテーマパーク事業の復調も期待できます。

記事をお読みいただきありがとうございます!^ ^もしよろしければご支援いただけると幸いです✨いただいたサポートはクリエイターの活動費に使わせていただきます!🙇♂️