【企業分析】Robinhood Markets

HOOD(NYSE)

時価総額: 73億ドル

株価: 8ドル

売上高: 18.3億ドル

営業利益:▲36億ドル

(2021年)

事業内容: 株式仲介業、電子取引プラットフォーム

設立年:2013年、2021年7月に上場

本社: 米国🇺🇸カリフォルニア州 メンローパーク

代表者: ウラジミール・テネフ、バイジュ・バット(共同経営責任者)

従業員数: 3,800人

概要

アメリカ合衆国のフィンテック企業、および同社が提供する証券取引アプリの名称。証券取引手数料なしで売買を行える点が最大の特徴。

金利収入、高頻度取引業者から受け取るリベート(ペイメント・フォー・オーダーフロー)、アプリのプレミアム会員から徴収する手数料が主な収益源となっている。

米国では、新型コロナウイルス感染症対策の給付金などの影響で、ミレニアル世代を中心に、ロビンフッドを介して株式投資を始める個人投資家が増加している。彼らはロビンフッダーと呼ばれ、個別銘柄の値動きに大きな影響を及ぼすこともある

プロダクト・ビジネスモデル

Robinhoodは顧客の口座に保管されている投資に使われていない残高から利息を得ています。しかし、これは非常に小さな金額でRobinhoodの収益の柱にはなり得ません。

Robinhoodが大きな収益を得ているのは信用取引の部分です。同社のプラットフォームには、ゴールド口座という物が存在します。ユーザーは月額で費用を払う事によって、一定額の融資を受ける事ができます。最低の月額費用は6ドルで1,000ドルの融資が受けられるという仕組みになっているようです。

一方で、Robinhoodがアメリカ証券取引委員会(SEC)に提出した2018年第二四半期の報告書から、同社が顧客の注文データをHFT(High Frequency Trading,高頻度取引)企業に売却する事で、多大な利益を得ていた事が明らかになりました。

同社はApex Clearing Corporation, Citadel Securities, Two Sigma Securities, Wolverine Securities, Virtu Financialという5つのHFT企業に対して注文データを販売していたのです。

Robinhoodは顧客の注文1つにつき、0.00008ドル(約0.009円)から0.00026ドル(約0.029円)を獲得していたとされています。この金額は他の大手金融機関がHFT企業に販売する金額の10倍以上に相当するようです。

Robinhoodは公式サイトにて、「金融システムは富のためだけに存在しているのではない。」や「私たちは手動での他社の取引仲介業でコストがかさんでいる物を排除した結果、手数料ゼロを実現させている」と記載されている事や上記のTenev氏の発言から、利用者の間では疑問視する声が上がっています。

Robinhoodやその関連企業、その顧客は過去にSECによる操作や罰金の対象となっている事が発覚し、懸念されています。

2014年には同社のパートナー企業のTwo Sigma Investmentsが情報収集の調査における事情聴取でSECに招集されています。

また、2017年1月にはRobinhoodの顧客にあたるCitadel SecuritiesがSECにより2,200万ドル(約24億円)の罰金を課されています。

そして、同年10月には同じくRobinhoodの顧客であるWolverine Securitiesがインサイダー取引の疑惑をかけられ、100万ドル(約1億円)の支払いを命じられています。

市場動向

フィンテックの市場規模は2019年に5兆5041億3000万米ドルと評価され、2025年までCAGR23.58%で成長すると予測されています。これには、銀行や企業によるテクノロジーベースのソリューションへの高額な投資が含まれています。さらに、インフラベースのテクノロジーとAPI(アプリケーションプログラミングインターフェイス)は、金融サービス業界の将来を再形成しており、世界のフィンテック市場の成長を後押ししています。そして、金融テクノロジー企業は、テクノロジー分野での新たな発展を目指して、低コストでパーソナライズされた製品を提供しており、顧客の期待を集めることで市場の成長を後押ししています。

フィンテック市場は、技術、サービス、アプリケーション、地域別に分類されています。テクノロジー別には、API、AI(人工知能)、ブロックチェーン、分散コンピューティング部門に細分することができます。中でもAIは2019年にシェア38.25%で市場を牽引しており、2025年までこの傾向は続くとみられています。AIインターフェイスとチャットボットにより顧客サービスは再定義され、その拡大するビジネスにより、AIを活用したフィンテック市場は2025年まで記録的な速度で成長すると推測できます。

地域別には、市場は北米、欧州、南米、アジア太平洋、中東・アフリカに分類されます。中でもアジア太平洋地域は2019年に49.45%のシェアで市場を支配しており、同地域でのフィンテック分野に関わる技術の採用と開発に牽引されていると考えられます。また、今後もその優位性を維持することが期待されています。

同市場の主要プレイヤーには、PayPal Holdings、Ant Group、Robinhood Markets、Afterpay Limited、Google Pay (Alphabet)、Paytm (One97 Communications.)、Adyen、Qudian、Nexi SpA、Klarna Bank AB、Social Financeなどがあります。

大手企業は、市場での競争力を維持するために先端技術の開発を行っています。その他の競合戦略には、M&Aが含まれます。

業績

損益計算書 / Statement of income

収益源にはロビンフッド・ゴールドと言われるサブスク収入や、信用取引・預金の金利などがありますが、大きな柱となっているのはPFOF(payment for order flow)です。

PFOFとは、ユーザーの注文情報を機関投資家であるHFT(High Frequency Trading。アルゴリズムなどによる超高速・高頻度取引)業者へ提供して報酬を受け取る、証券会社の慣行のことです。

HFTは個人投資家の注文データをアルゴリズムの向上などに役立てていると言われています。

ロビンフッド・ゴールドに加入すると信用取引の融資が受けられる他、更に詳しい銘柄分析などの情報にアクセスすることが可能となります。

2021年の売上の内訳で最も大きいのは、以前と変わらずPFOFや仮想通貨での同様のリベートで、売上全体の77%を占めています。

続いて金利収入が14%、サブスク収入などを含むその他収益が9%となっています。

昨年とほぼ変わらない内訳ですが、PFOF関連の売上が3ポイント減少し、金利収入が2ポイント、その他収益が1ポイント増加しました。

バランスシート / Balance sheet

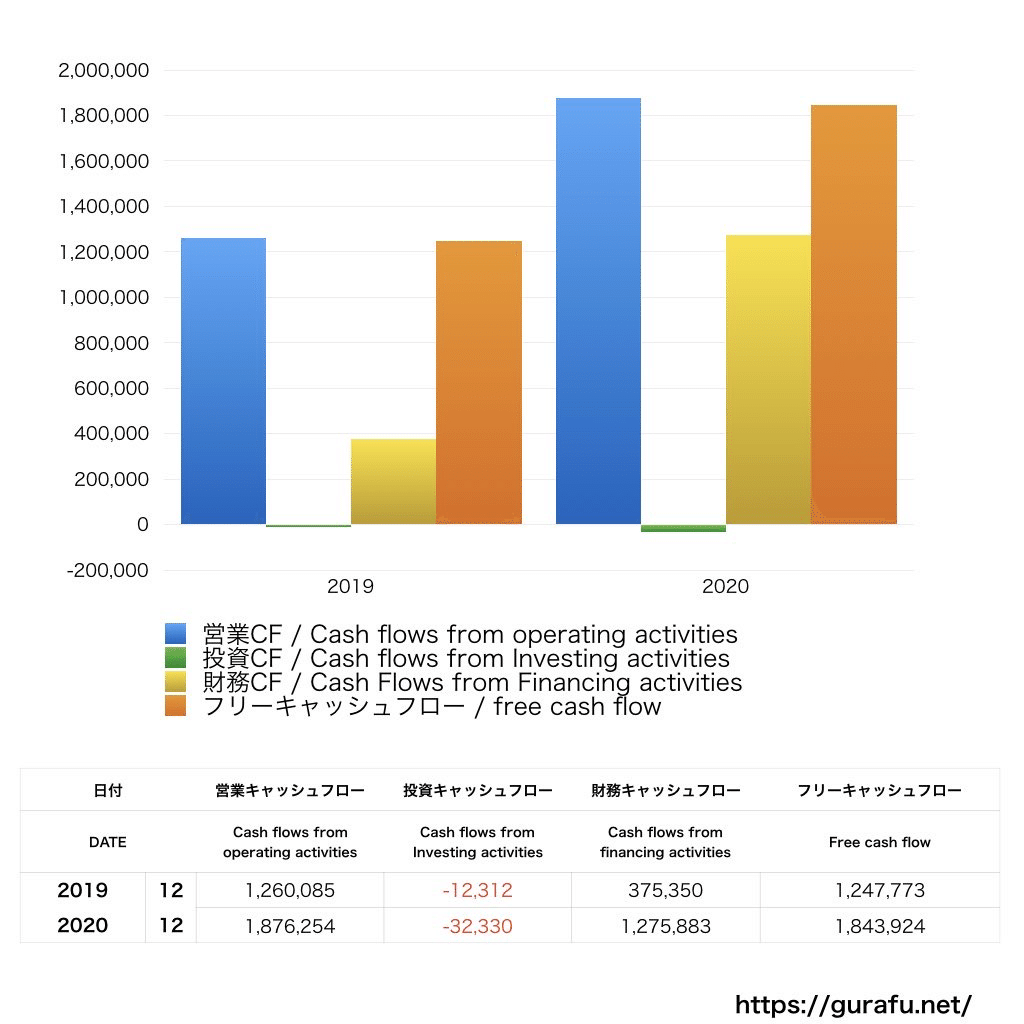

キャッシュフロー計算書 / Cash flow statement

経営者

バイジュ・バットとウラジミール・テネフは、2011年に起きた「ウォール街を占拠せよ」運動に影響を受け、「収入に関わらず誰もが利用できる金融サービス」を目指し、スタンフォード大学の卒業後、取引アルゴリズムと投資銀行ソフトウェアのスタートアップ会社勤めを経て、2013年に設立された。

インド系移民の息子であるバットはバージニア州ポコソンで育ち、2008年にスタンフォード大学で物理学の学士号を取得し、数学の修士号も取得している。

両親はともに世界銀行に勤務していた。

スタンフォード大学で数学の学位を取得し、そこでバイジュ・バットと出会う。UCLAで数学博士号を取得するために勉強したが、バットとの共同作業のために中退した。

バットとテネフは、株の動向を確認したり、手数料無料で株取引を行えるiOSアプリを開発する。当時、イー・トレード、スコットトレードといった株取引を行うオンライン取引サービスは存在していたが、取引毎に7ドルから10ドル程度の手数料が徴収されていた。

2020年12月17日、ロビンフッド収入源のほぼ半分がペイメント・フォー・オーダーフロー(高頻度取引業者から受け取るリベート)であるにも関わらず、その事を隠していたとして、制裁金6500万ドルの支払いを命じた。これは、取引手数料を無料にする代わりに、成行注文などの約定価格を悪化させ、その悪化した差額を、高頻度取引業者からキックバックさせて会社の売上を立てていたことを意味する。

株価推移

いいなと思ったら応援しよう!