新NISAでの配当金狙い、配当利回りは大事だが、それ以上に注意したいこと

新しいNISA、「投資枠の倍増」と非課税保有期間の「無期限化」の恩恵とは

2024年からスタートする新しいNISAでは、日本株に投資できる枠が合計で600万円から1200万円と倍増するうえ、さらに非課税保有期間が無期限になります。これは非常に大きい数字です。復興特別所得税を除いた本来の配当課税は20%なので、配当にかかる税金を一旦20%と考えると、その分がNISA残高に対しては課税されないことになります(これ以降の計算も20%とします)。

20%の税金がかからないということは、通常80しか得られない配当が100得られるということで、つまり25%余分に受け取れるということになります。たとえば、NISA以外の口座で配当金が20,000円受け取れる場合、NISA口座では25,000円になるので、非常に大きいと考える方が多いのではないでしょうか。

具体的な数字で考えてみましょう。配当利回りは概ね2%です。仮にNISA枠のすべてを使うとすると、従来の枠だと600万円で、年間の配当が12万円となります。その場合、税金が2.4万円で、この金額が浮くことになります。新しいNISA制度では、1200万円枠となるので、単純に2倍、つまり4.8万円が浮きます。年あたりなので、非常に大きい金額です。

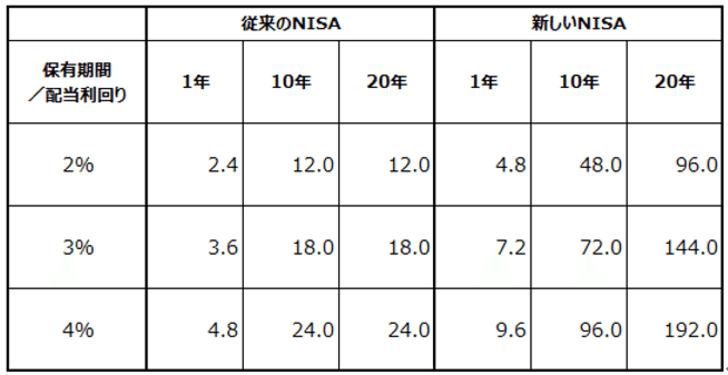

そして、従来のNISAの期限が5年だったのに対し、新しいNISAでは期限が設けられていないため、長く保有すればするほど節税部分が大きくなります。上記の例だと、従来のNISAは5年で12万円で、それで打ち止めになりますが、新しいNISAでは5年で24万円、10年だと48万円、20年で96万円…、まさに従来のNISAと桁違いになります。さらに、配当利回りは3%、4%のものもあるので、そうなるとその差はいよいよ大きくなります。節税金額をまとめると以下のようになります。

【図表1】配当利回りごとの節税額を従来のNISA・新しいNISAで比較

「配当金は増えてきている」と言える理由

10年、20年となるとかなりの金額になるのがお分かりいただけるかと思います。そして、こういう表、あるいは算段を行う場合にぜひ考えてほしいのは、現時点での配当利回りだけでなく、配当金は増えていきうるということです。

たとえば、高配当利回りの代表銘柄としてあげられるKDDI(9433)は2023年3月期において135円配当です。株価は2023年3月末で4,093円だったので配当利回りは3.30%と計算できます。しかし、新しいNISAでは保有期限がないことから10年単位で考える必要があります。10年前のKDDIはどうだったのか。

10年前の2013年3月末、KDDIの株価は1,290円で、配当金は30円、配当利回りは2.33%でした(株式分割などを行っている場合は、分割の調整を行っています)。つまり、10年を経てKDDIは株価も上がりましたが(1,290円が4,093円なので3.2倍)、配当金はそれ以上に上がったので(30円が135円なので4.5倍)、結果的に配当利回りは2.33%から3.30%に上がったのです。

NISAでは購入時の株価をベースに枠は消費され、株価が上昇しても追加の枠は必要ありません。このKDDIをNISA口座で100株保有している場合だと、2013年時点では30円の100株で3,000円、つまり600円の税金が浮きますが、2023年時点では135円の100株、つまり13,500円に対する税金なので、2,700円が浮くことになるのです。取得時の株価からすると配当利回りは10.47%になっているわけです。

この10年の日本企業の多くは配当利回りが増加傾向、利益増加以上の配当も

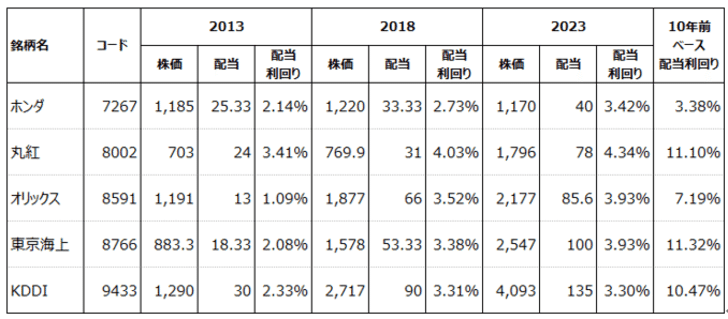

以下に、現在の配当利回りが3%を超える有力銘柄の過去10年の株価・配当金の推移を示します。

【図表2】主な高配当銘柄の過去の株価・配当金の推移

これを見ると、現在高配当とされている銘柄でも10年前は3%の配当利回りがあったのは丸紅(8002)だけだったことが分かります。丸紅は総合商社ですが、総合商社は一般的にエネルギー銘柄と見られ、海外での収益も大きく、海外の高配当のエネルギー株と比較されることから相対的に高かったと言えるでしょう。

かし、2018年にはホンダを除くと3%を超える水準になっており、2023年にはさらに配当利回りが増えています。また、もう一つ注目してほしいのは配当金額です。どの銘柄も着実に増やしています。配当を増やすためには利益が伸びる必要がありますが、各社とも配当利回りも増えており、利益成長とともにさらに配当金に振り向ける水準が増えていると言えます。

分かりやすく言えば、アクティビストを含めた株主からの圧力が高まる中、多くの銘柄の配当利回りは増加傾向で、会社が成長し利益が増加すればその分だけ、いや、むしろそれ以上の配当も期待できる、というのがこの10年間の日本の企業の動向であったと言えます。

新しいNISAで重要なのは単なる配当利回りではなく、株価・配当の成長

そして、NISAにおいては株価の上昇も極めて重要です。上記5銘柄のうち3銘柄は株価の上昇を伴った結果、取得金額に対する配当利回りは10%を超えています。これは、新しいNISAだと、1200万円の枠に対し、120万円が配当されているわけで、1年で見ても24万円もの税金が浮いているということです。いかに株価・配当が成長していくことがNISAにおいて、特に新しいNISAにおいては重要かご理解いただけるかと思います。つまり、新しいNISAでは単なる配当利回りではなく、株価・配当の成長が重要と言えるでしょう。

もちろん、株価が上がり、配当も増える銘柄が分かれば株式投資に苦労はないのですが、過去の傾向を参考にはできると思います。マネックス証券の「銘柄スカウター」では過去10年の配当金や業績の推移が見られます。上記のKDDIだと以下のような具合です。

【図表3】KDDIの業績・配当金推移

これらを見ることで、少なくとも一定の条件の場合、業績がどのようになる企業か、そしてその企業の配当金支払いの意向は一定程度読み取れると思います。長期的な増配銘柄は新しいNISAの銘柄選びにおいて特に大事です。ぜひご参考にしてみてください。

この記事が気に入ったらサポートをしてみませんか?