なぜ(2914)JTが話題なのか?〜個別銘柄リサーチPart.2〜

閲覧ありがとうございます。

株まとめ@元証券マンと言います。良かったらいいねやコメント、フォローなど頂けると嬉しいです。

(Twitterのアカウントはこちら➡︎株まとめ@元証券マン)

普段は独自の基準でスクリーニングをかけた割安銘柄について分析を行っております。

※『割安株の探し方シリーズ(記事まとめ)』

本記事では趣向を変えて、PERやPBRなど各種指標は割安とは言えないが、魅力のある個別銘柄たちについて、指標が割高でもなお買う価値があるかをリサーチしていきたいと思います。

今回の第2弾は(2914)JT=日本たばこ産業を見ていきます。

①なぜJTに注目したか?

まずは、なぜ私がJTに興味を持ったのかを話したいと思います。

簡単に言えば、配当利回り6.24%(東証1部で4位)と高利回りでありながら、時価総額4兆円の超大手企業だからです。

配当利回りが高いこと自体は、裏返すと何かしらのリスクがあって買われていないとも言えるので良いこととは言い切れませんが、分析するだけの価値はあると考えます。

②JTってどんな会社?

メビウスやセブンスターなどが有名な、言わずと知れた日本唯一のたばこメーカーです。

2015年に撤退済ですが、一時期は缶コーヒーのrootsや桃の天然水など、飲料事業も手掛けていました。

現状の収益構成は以下のようになっています。

国内たばこ 28%

海外たばこ 59%

医薬 5%

加工食品 7%

※上場セグメントは【食料品】です。

たばこ事業がメインであることには変わりありませんが、海外比率が59%というのは少し意外かもしれませんね。

33.3%の株式を財務大臣が保有していると言うのも特徴的ですね。

③JTの規模ってどのくらい?

それでは次に、定量情報を見ていきましょう。

●時価総額:4兆9350億円 ※2019年10月24日時点。

●年商:2兆2,159億円 ※2018年12月期。

●営業利益:5,649億円(営業利益率25.4%) ※同上。

●経常利益:5,314億円(経常利益率23.9%) ※同上。

●当期純利益:3,856億円(最終利益率17.4%) ※同上。

●連結従業員数:全社合計63,968人 ※2018年12月末。

メーカー業としては非常に営業利益率が高いと言えます。

例えば食品メーカーの(2802)味の素では営業利益率はわずか4.7%ですし、食品メーカー全体の平均ではせいぜい5%と言ったところです。

こう見るとタバコがどれだけボロ儲けできるビジネスかがわかりますね笑

③JTの業績推移はどうなってる?

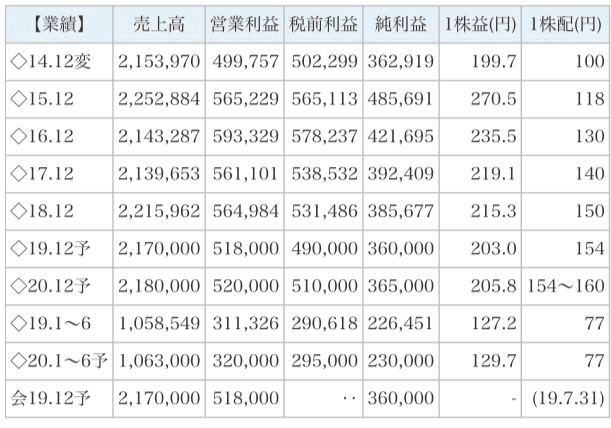

直近2年の実績及び今後の見込みは以下のようになっております。

一株あたり利益は2015年12月期をピークに右肩下がり、配当金は増配が継続しているのがわかりますね。

以下は月足チャートになります。

2016年には5,000円に近づきましたが、その後は右肩下がりの下落トレンドが続いています。

ちなみに、2019年10月25日終値ベースで、JTの各種指標は以下のようになっています。

PER:12.1倍 ※東証1部食料品業平均 34.63倍

PBR:1.65倍 ※東証1部食料品業平均 1.3倍

配当利回り:6.23%

PBRこそ平均よりもやや割高ですが、PERはかなり割安になっています。

食料品業自体のPERが高いのは、景気の影響を受けにくいことや、海外展開がしやすく業績の拡大余地が高いと見られているのが大きな要因です。

そういう意味では、セクターが同じだとは言え、シンプルに通常の食品メーカーとJTを比較するのは適切ではないと言えるでしょう。

次は、JTのリスクについて見ていきます。

④JTのリスクは?

JTのリスクは何と言っても禁煙トレンド継続による業績悪化リスクでしょう。

国内の禁煙ブームは言うに及ばずですが、これは海外でも同様です。

屋内全面禁煙となっている国は、2016年時点で55カ国となり、途上国を含む世界各国に広がっています。

世界的な禁煙トレンドの中、未だ収益構成の87%をたばこ事業が占めると言うのは、非常に大きなリスクと言えるでしょう。

一方で、従来の紙巻きタバコよりも害の少ないプルームテックなどの加熱式たばこの売り上げが伸びているのも事実です。

ただ、そもそもたばこ自体が生きる上で必要のないただの嗜好品であり、多少害が少なくなったとは言え、プルームテックのような加熱式たばこが今後も継続してかつての紙巻きたばこのようなシェアを取れるかと言うと、甚だ疑問ではあります。

⑤JTは今買うべきか否か?

以上、JTを見てきました。

圧倒的な営業利益率(25%)による割安なPER及び6%超の配当利回りが魅力な企業でしたね。

ただし、世界的な禁煙トレンドの中、数多くの銘柄のうちわざわざJTを買う必要があるのかは非常に疑問です。

個人的には、少なくてもPERが10倍を割るまではリスクが高いと考えます。

もしくは、加熱式たばこの成長性が今以上に期待できる状態になれば、買い検討は可能でしょう。

いずれにしろ、月足チャートも下落トレンドが続いていますし、慌てて今買う必要はないでしょう。

⑥まとめ

今回の記事では個人的に注目している銘柄の1つ、(2914)JTを見てきました。

結論としては、高利回りとは言え今の状況で保有するのはリスクが高いと考えます。

では、次回の個別銘柄リサーチは、また注目株が出てきたら順次公開したいと思います。

#株式投資 #株 #投資 #資産運用 #日本たばこ産業 #JT

❇︎❇︎❇︎❇︎❇︎❇︎❇︎❇︎❇︎❇︎❇︎❇︎

ここまで読んで頂きありがとうございます。

わかりやすく読みやすい文章を心がけて、自分にとっても皆様にとっても投資判断の一助になるように、日々情報発信をしていきたいと思っています。

良かったらいいねやコメント、フォローなど頂けると嬉しいです。

今後とも宜しくお願い致します。

株まとめ@元証券マン

(Twitterのアカウントはこちら➡︎株まとめ@元証券マン)