【2024年最新】おすすめの米国高配当ETF6銘柄!特徴や投資のポイントを解説

近年、過去に例がないほどの資産運用ブームが起きています。

資産運用の対象となる金融商品には様々な種類がありますが、多くの方が利用しているのは「米国高配当ETF」です。

高配当という名がつくだけあって高い配当金が特徴になりますが、それ以外にも米国高配当ETFには様々な特徴やメリット・デメリットがあります。

この記事では米国高配当ETFについて詳しく解説します。

「そもそもETFってなに?」というところから説明していますので、ぜひ最後までご覧ください。

米国高配当ETFについて

【IPO投資で当選確率を上げたいあなたへ!】

「米国高配当ETF」とは、簡単にいうと復数の高配当株を1つにまとめたセット商品のようなイメージです。

高配当ETFを購入するだけで結果的に複数銘柄に分散投資することになるため、手軽に分散投資したい方や個別銘柄を復数購入するのは億劫だという方に向いています。

ETFとは

ETFとは「Exchange Traded Fund」の略で、日本語では「上場投資信託」といいます。

日経平均株価やNYダウなどの指数に連動する投資信託の一種です。

ETFと投資信託にはたくさんの違いがありますが、最も大きな違いはリアルタイムに売買することができることでしょう。

投資信託の場合は1日1回しか基準価額が変わりませんが、ETFは証券取引所に上場されているため、市場が動いている時間であればリアルタイムな価格で売買することができます。

そして米国高配当ETFとは、その名の通りアメリカで高配当を出しているETFのことです。

高配当ETFとは

高配当ETFとは、株式の中でも配当金が高い銘柄で構成されたETFのことです。

皆さんご存知の通り、株式の中には配当が出るものがあります。

配当は企業によっていくら出るか異なるもので、たくさん出る企業もあれば少ししか出さない企業もあります。

高配当ETFは、数ある株式の中でも「特に配当が高い銘柄」がセットになった商品です。

投資することで、配当がたくさんもらえることが特徴です。

配当金利回りとは

配当金利回りとは、購入した企業の株式が1年間に出す配当を数字で表したものです。

たくさん配当を出せば配当金利回りは高くなりますし、配当が少ないと配当金利回りは少なくなります。

個別銘柄に投資する場合、この配当金利回りを確認することは非常に重要です。

なぜなら、配当金利回りが高い銘柄に投資すれば、それだけたくさんの配当金を受け取ることができるからです。

しかし、個別銘柄の場合は配当金利回り以外にも企業の業績や信用力など、様々な要素から判断して投資を行わなければなりません。

一方、ETFの場合はひとつのETFで複数の銘柄に分散投資できるため、個別銘柄投資に比べて安定的な値動きを期待できます。

米国高配当ETFに投資するメリット

【投資初心者向け完全ガイド】

米国高配当ETFに投資するメリットはたくさんありますが、主なメリットは4つに集約されます。

高い配当金(配当利回り)を得られる

ほとんどの銘柄で年4回の配当がある

値動きが比較的小さめ

結果的に分散投資になる

米国高配当ETFに投資するメリットについてわかりやすく説明していきます。

高い配当金(配当利回り)が得られる

米国株は日本株に比べて配当金利回りが高い企業が多いため、日本株のETFに投資するよりも高い配当金を受け取れる場合が多いです。

高い配当金を受け取ることができることは、米国高配当ETFの最大のメリットといえるでしょう。

ほとんどの銘柄で年4回の配当がある

日本株の場合、多くの企業は年2回の配当ですが、米国株の場合はほとんどの銘柄で年4回の配当があります。

つまり、3ヶ月に1回、配当を受け取ることができるということです。

銘柄によっては毎月配当を出す銘柄もあるので、配当金を毎月の生活費などに当てている投資家もいます。

配当が出る回数が多いことは、米国高配当ETFの大きな特徴でしょう。

値動きが比較的小さめ

米国高配当ETFに限った話ではないですが、ETFは複数の銘柄がまとまった投資商品のため、個別株に比べて値動きが比較的小さいです。

いくら高い配当が出ても、値動きが激しいと安心して長期で保有することはできません。

値動きが比較的安定していることは、米国高配当ETFを長期余裕しやすい理由のひとつでしょう。(長期投資になれば、しっかりキャピタルゲインも狙うことができます。)

結果的に分散投資になる

ETFは先ほど説明した通り、複数の銘柄に投資されています。

ひとつのETFを購入すれば、結果的に分散投資を行うことになるのです。

様々な銘柄に分散投資することになるので、個別銘柄に投資するよりもリスクを抑えることができます。

投資の基本は長期分散投資と言われていますが、高配当ETFに投資するのは配当を積み上げていくことが目的です。

つまり、配当を積み上げていくために必然的に長期投資を行うことになります。

高配当ETFに投資することによって自然と長期分散投資することになり、安心した資産運用ができるようになります。

米国高配当ETFに投資するデメリット

米国高配当ETFに投資するメリットは様々ありますが、当然デメリットも存在します。

主なデメリットは3つです。

売却益が狙いにくい

配当金に米国課税が追加されてしまう

配当金が減配される可能性がある

米国高配当ETFに投資するデメリットについてわかりやすく説明します。

運用益が狙いにくい

米国高配当ETFに限らず、高配当ETFは高い配当を受け取ることが目的のため、運用益が狙いにくいというデメリットがあります。

分散投資されているため値動きは安定していますが、その分個別銘柄に比べて大きな価格上昇は狙いにくいです。

株式投資で大きな売却益(キャピタルゲイン)を狙いたい方にとってはデメリットになるでしょう。

ただし、過去の値動きを見てみると米国株は日本株に比べ大きく上昇しているため、ETFの価格も大きく上昇しているものが多いです。

個別銘柄に比べると見劣りするのは事実ですが、売却益を全く狙えないわけではないので、売却益も含めて投資対象を検討するといいでしょう。

配当金に米国課税が追加される

米国ETFから受け取れる配当金に関しては、まず米国現地で10%の税金がかかり、配当を日本で受け取る場合はさらに20.315%が課税されます。

米国と日本で2段階、最終的に約30%の課税がされてしまいます。

いくら配当が高くても、配当金に対して30%も課税されてしまうと結果的に受け取れる配当金は少なくなりがちです。

しかし、米国分の課税に関しては「外国税額控除制度」という制度があり、確定申告をすることによって米国に支払った10%の税金が戻ってきます。

外国税額控除制度を利用するためには、「外国税額控除に関する明細書」を作成する必要があり、証券会社の「年間取引報告書」や「支払通知書」の書類が必要となりますので、しっかり保管するようにしてください。

配当金が減配される可能性がある

米国高配当ETFは名前の通り高い配当金が特徴ですが、未来永劫高い配当が出続けるとは限りません。

企業業績によっては配当金が「減配」される可能性があります。

もちろん、ETFの場合は複数銘柄に分散投資されていますので、構成銘柄の一部が減配されても個別銘柄に投資している場合ほど大きな影響はありません。

ただ、配当金が減配される可能性が常につきまとうことは、米国高配当ETFに投資する際の不安要素になってくるでしょう。

おすすめの米国高配当ETF6選

【2024年予想・投資戦略】

米国高配当ETFのメリットやデメリットを解説してきました。

ここからは、おすすめの米国高配当株ETFを6銘柄ご紹介します。

今回ご紹介するおすすめの米国高配当株ETFは以下の通りです。

SPYD

HDV

VYM

QLYD

BND

VIG

それぞれの銘柄の特徴や配当利回りなどを解説します。

※2023年2月時点の情報を掲載しています。現在は組入銘柄や各数字が変わっている可能性があるため、詳細は各銘柄の最新情報をご覧ください。

※1米ドル = 134.30円で計算しています

1. SPYD(SPDRポートフォリオ・S&P500高配当株式ETF)

米国高配当ETFの中で特におすすめな銘柄が「SPYD」です。

SPYDの純資産総額は約1兆717億円となっています。

2023年2月17日時点での株価は41.53米ドルとなっており、1株購入するためには約5,577円必要です。

SPYDの特徴と主要構成銘柄

SPYDの特徴は、配当利回りが高い点です。

米国の株式指数である「S&P500」のうち、配当利回りが高い上位80銘柄で構成されています。

銘柄の選定基準が「S&P500」と「配当利回りが高い」の2点であるため、セクター別の構成比率に偏りが生じやすい点も特徴です。

2023年2月時点では「不動産」「金融」「公益事業」の3つのセクターで半分以上を占めています。

不動産や金融は景気の影響を受けやすいセクターであるため、SPYDは景気の影響を受けやすいETFだといえます。

実際SPYDは、2020年に新型コロナウイルスの影響で大きく価格を落としました。

現在の株価は暴落前の水準に回復しましたが、他の高配当ETFと比較すると回復までに時間がかかっています。

アメリカの利上げが続くことで住宅ローン金利が上がると、不動産業界にとってはマイナスな影響となり、今後のSPYDの株価や分配金にも影響が現れる可能性があります。

SPYDの配当利回りについて

SPYDの直近配当利回りは4.89%です(2023年2月17日時点)。

これから紹介する他の米国高配当ETFと比較しても、高い水準であるといえます。

新型コロナウイルスの影響で2021年の配当利回りは4%を切りましたが、多くの年で配当利回り4%以上を記録しています。

今後は利上げの影響が不動産や金融セクターの企業の配当にどのような影響を与えるかに注目です。

長期金利の引き上げは金融業界にとって追い風にも考えられますが、融資件数や融資額が減る可能性も考えられます。

過去のSPYDの分配金を見ると、あまり安定しているとはいえません。

とはいえ2016年からの年間分配金を見ると極端にブレている年はないため、過去6年の傾向から推測すると毎年一定額の分配金が期待できそうです。

2. HDV(iシェアーズ・コア 米国高配当株ETF)

HDVの純資産総額は約1兆5,820億円です。

2023年2月17日時点での株価は103.34米ドルで、1株購入するためには 約13,878円必要になります。

HDVの特徴と構成銘柄

HDVの構成銘柄の選定では、財務の健全性の高さや持続的に配当を支払う能力の有無といった点が重視されています。

「エネルギー」や「ヘルスケア」、「通信」や「生活必需品」セクターの比率が高く、連続増配を続けている高配当株を中心に構成されています。

セクター別の資産構成を見るとエネルギーが25.73%、ヘルスケアが22.65%と保有比率が高く、情報技術や通信、生活必需品などが続きます。

2022年の後半に株価を大きく下げましたが、2023年2月時点では回復してきており、新型コロナウイルスの流行前と比較しても株価が上がっています。

今後の金融政策や社会情勢にもよりますが、順調に株価を伸ばしているETFであるため、キャピタルゲインにも期待できそうです。

HDVの配当利回りについて

HDVの直近配当利回りは4.43%です(2023年2月17日時点)。

SPYDと比較すると配当利回りは劣りますが、価格が上昇しながらも配当利回りを維持できている点で安定感があります。

HDVは株価の上昇に合わせて年間分配金も増えているため、利回りが安定しています。

2018年や2020年のような株価が下がってしまった年でも分配金を大きく減らさなかった点は魅力だといえるでしょう。

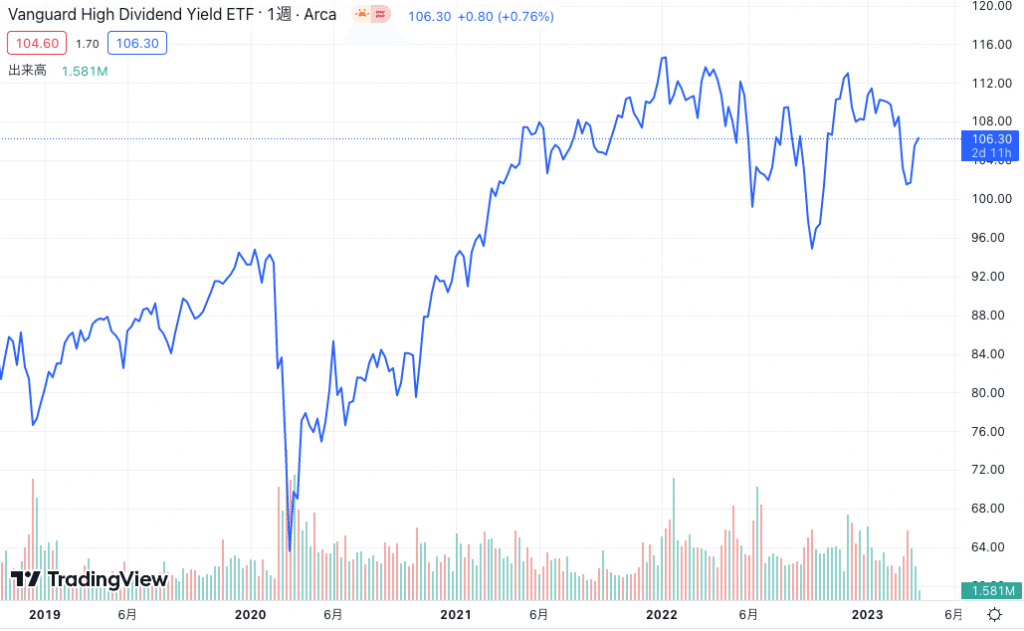

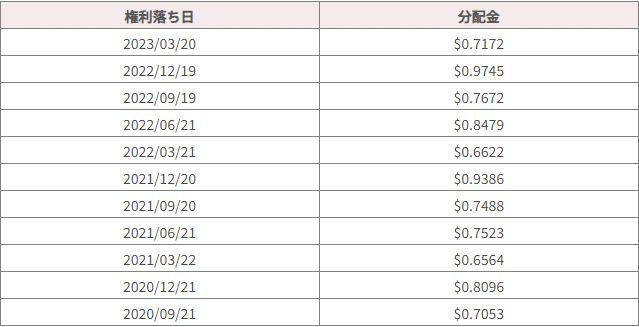

3. VYM(バンガード・米国高配当株式ETF)

VYMの純資産総額は約6兆7,780億円と非常に規模の大きい米国高配当ETFとなっています。

2023年2月7日時点での株価は109.77米ドルで、1株購入するために約14,742円必要です。

VYMの特徴と構成銘柄

VYMの特徴は高配当ETFでありながら株価の成長が期待できる点と、400を超える銘柄で構成されている点です。

SPYDやHDVの構成銘柄は80銘柄ほどであるため、VYMの構成銘柄の多さがわかります。

VYMは「金融」「ヘルスケア」「生活必需品」「エネルギー」セクターの構成比率が高くなっています。

構成銘柄数が多いため、広く分散できて1企業の業績の悪化の影響は少ないと考えられます。

VYMも新型コロナウイルスや利上げの影響を受けて株価を下げましたが、現在はすでに回復しています。

HDVと同様に、キャピタルゲインも狙える高配当ETFです。

VYMの配当利回りについて

VYMの直近配当利回りは3.55%です(2023年2月17日時点)。

SPYDやHDVと比較するとやや劣る数字とはなっていますが、400銘柄以上に投資して3%前後の配当利回りを維持している点が魅力です。

純粋に配当利回りが高いETFに投資したい方にはおすすめではありませんが、広く分散投資をしつつ、しっかりと配当を得たい方におすすめといえます。

2022年は株価が下がっていますが、2016年から比較すると大きく成長しています。

株価の成長に合わせて年間分配金も増えているため、今後も株価の成長と年間分配金の増加が期待できそうです。

4. QYLD(グローバルX NASDAQ100・カバード・コール ETF)

QYLDは純資産総額が約9,043億円です。

株価は16.68米ドル(2023年2月17日時点)で、1株購入するために約2,240円必要です。

QYLDは米国の投資指数である「NASDAQ100」に投資するETFですが、これまで紹介した他のETFとは仕組みが異なり、「カバード・コールETF」です。

「カバード・コール」とは、指数を構成する株式を保有しながらコール・オプションを売却し、手数料を得て利益を狙う戦略です。

コール・オプションとは「あらかじめ決められた価格で買う権利」のことです。

QYLDではNASDAQ100の株式を購入しつつ、NASDAQ100のコール・オプションを売却します。

コール・オプションを売却すると、「プレミアム」と呼ばれるオプションに付けられている価格を獲得できます。

QLYDの特徴と構成銘柄

QYLDの特徴は「高配当」「毎月配当」の2点です。

カバード・コールは一定額以上の値上がり益を放棄する代わりに手数料を得るオプション取引です。

そのため、NASDAQ100に投資しているQYLD(青線)であるものの、NASDAQ100(橙線)とは全く別の値動きをしています。

QYLDは株価が緩やかな右肩下がりとなっています。

今後、株価がどのように推移するかはわかりませんが、NASDAQ100が好調で株価が一気に上がったとしても、QYLDの株価も連動して一気に上がる可能性は低いでしょう。

一方で、株価の下落局面であっても、オプション取引の手数料が利益となるため、株価の下落によるリスクを抑えられます。

構成銘柄はNASDAQ100と同じです。

QYLDの配当利回りについて

QYLDの直近配当利回りは12.04%です(2023年2月17日時点)。

配当利回りは高いですが、株価の変動はあまりないため、VYMのようにキャピタルゲインには期待できません。

分配金は株価の1%を上限に毎月支払われます。

1%は上限であり、分配金の割合が1%を下回る月もあるため、必ずしも毎年10%以上の利回りになるわけではありません。

分配金はオプション取引で得られた手数料によって変動します。

傾向として、NASDAQ100の価格の変動率が高い月は手数料を得やすく、低い月は手数料を得にくいです。

得られる手数料が少ないと、分配金も減ります。

5. BND(バンガード・米国トータル債券市場ETF)

BNDの純資産総額は約11兆7,073億円です。

株価は72.54米ドルで、1株購入するために約9,742円必要になります(2023年2月17日時点)。

BNDの特徴と構成銘柄

BNDは、「債券」に投資する米国高配当ETFです。

債券格付でBBB以上の投資適格債を投資対象としています。

相対的に信用力が高く債務不履行のリスクが低い債券に投資しているイメージです。

債券の価格は金利が上昇すると下がり、金利が低下すると上がる特徴があります。

BNDは信用度の高い債券を中心に投資していたこともあり、コロナの影響をそこまで大きく受けませんでした。

一時的な下落はありましたが、すぐに回復しています。

しかし、米国が利上げを続けている関係で、BNDの価格は大きく下落しています。

金利が上がると債券価格は下落する特徴があるため、米国が利上げを続けている間は、BNDの価格は下落を続ける可能性が高いでしょう。

BNDの配当利回りについて

BNDの直近配当利回りは2.91%です(2023年2月17日時点)。

高配当株に投資しているETFと比較するとリスクが小さいため、リターンも小さくなっています。

現在は利上げの影響で価格が大きく下落していますが、分配金は大きく減っている印象はありません。

今後も同水準の分配金を維持できるのであれば、利上げが続き価格が落ちている今は買い時である可能性があります。

BNDもQYLDと同様に毎月分配金が受け取れます。

6. VIG(バンガード・米国増配株式ETF)

VIGの純資産総額は約8兆8,498億円です。

株価は156.03米ドルで、1株購入するために約20,954円必要となります(2023年2月17日時点)。

VIGの特徴と構成銘柄

VIGは10年以上連続で増配している銘柄が投資対象です。

配当利回りの高さで構成銘柄を選定していない点が他のETFとの違いです。

VIGの構成銘柄の上位にはビザが入っており、直近配当利回りは0.80%でした。

一方でジョンソン&ジョンソンの直近配当利回りは2.82%と、銘柄間の配当利回りには差があります。

現在は「情報技術」「金融」「ヘルスケア」「生活必需品」といったセクターの比率が高いです。

とはいえ、入れ替えがよく起きるため、その時々によってセクターの構成比率に変化が見られやすいです。

景気の影響を受けにくい銘柄が多く構成されているため、新型コロナウイルスによる影響で一時的な下落はあったものの、価格はすぐに回復しています。

出典:Bloomberg「V:New York 株価 – ビザ」

VIGの配当利回りについて

VIGの直近配当利回りは2.23%です(2023年2月17日時点)。

配当利回りは1.5%〜2.0%ほどで、高配当ETFとして考えると少し低い水準となっています。

一方で、株価は2016年と比較すると倍近くまで上昇しています。

株価の上昇率は他のETFと比較して大きく、年間分配金も株価に合わせて増加傾向である点は魅力です。

コロナの影響を受けた2020年〜2022年も年間分配金が増えていることから、今後も年間分配金の増加に期待できます。

利回りは、取得時の株価が低いほど高くなるため、今後も成長すると仮定すると、今から保有すれば将来的には他の米国高配当株ETFと謙遜ない配当利回りの水準になるかもしれません。

まとめ:米国好配当ETFで金のなる木を育てよう

今回は米国高配当ETFについて解説しました。

米国高配当ETFは高い配当を安定的に出している銘柄が多く、投資金額を大きくしていけば3ヶ月毎の配当金を大きくすることができます。

大きな金額を一括投資するのはなかなか難しいかもしれませんが、毎月コツコツ積立投資で購入していくのもおすすめです。

一回あたりの投資金額が少なくても、長い期間かければ大きな投資金額になり、高い配当金をもらうことができます。

米国高配当ETFは「金のなる木」です。