[書き起こし・要約]ポート(7047) 質疑応答 2024.3.7開催

2023.3.7に開催しましたポート(7047)の質疑応答部分の書き起こしになります。

登壇者 常務執行役員 兼 財務IR部長 辻本 拓 さま

IRセミナー

ポート株式会社の辻本と申します。本日は、お忙しい中、当社のセミナーにご参加いただき、誠にありがとうございます。今回のセミナーでは、初めてご参加の方もいらっしゃるかと思いますので、まずは私から、約40分間で当社の概要、事業内容、ビジネスモデル、そして2月13日に発表した第3四半期決算の概要及び次期以降の見通しについてご説明させていただきます。その後、皆様からのご質問にお答えさせていただく予定です。

会社概要

さて、早速ですが、弊社の概要についてご説明いたします。弊社は、「社会的負債を次世代の可能性に。」をパーパスに掲げ、日本に存在するさまざまな社会課題の解決に取り組んでいます。多くの課題が存在しますが、それらを一つでも多く次世代の可能性へと繋げることを目指し、テクノロジーとリアルを駆使して課題解決に努めています。

設立は2011年で、新入社員を中心に従業員数の増加を図り、現時点での従業員数は510名、平均年齢は28歳と、非常に若い組織です。設立者である春日代表は、大学卒業と同時に当社を立ち上げています。

当社はインターネットメディア事業から始まり、2014年に就職ノウハウに特化したプロダクト「キャリアパーク」の運用を開始しました。現在、人材支援サービスは当社の主力事業のひとつです。

2016年にファイナンス領域のプロダクトを立ち上げ、2018年には東京証券取引所のマザーズ市場に上場しました。2020年にはM&Aを通じてリフォーム領域への進出を果たし、2021年には株式会社INEをM&Aしエネルギー領域に進出、現在の中核事業の一つとして成長しています。

当社の経営陣は非常に若く、代表は大学卒業と同時に当社を創業し、現在36歳です。副社長の丸山を含むボードメンバーも30代が中心で、若々しい経営体制が特徴です。

経営戦略としては、特に労働人口が減少する社会において成約支援事業を通じて社会全体の生産性向上に貢献することを目指しています。

成約支援事業のビジネスモデルについてですが、この事業では人材採用支援や販促支援をしており、その核となるのはエンドユーザーにWebマーケティングを通じて有益な情報や選択肢を提供することです。また、Webマーケティングを通じた情報提供だけでなく、インサイドセールスやキャリアアドバイザーといった人材の成約支援オペレーションを組み合わせることで、ユーザーの意思決定プロセスを全面的に支援しています。

クライアント企業に対しては、人材採用や販促活動の支援を行い、成約までを支援しています。例えば、人材採用においては採用成功まで、販促支援においては受注成立までをサポートし、成果に基づいて成約報酬をいただいています。

当社の成約支援事業においては、クライアント企業の取引社数と1社あたりの取引高(ARPU)が収益の基盤を形成します。収益向上のためには、集客力、成約力、営業力の3つが重要なポイントです。

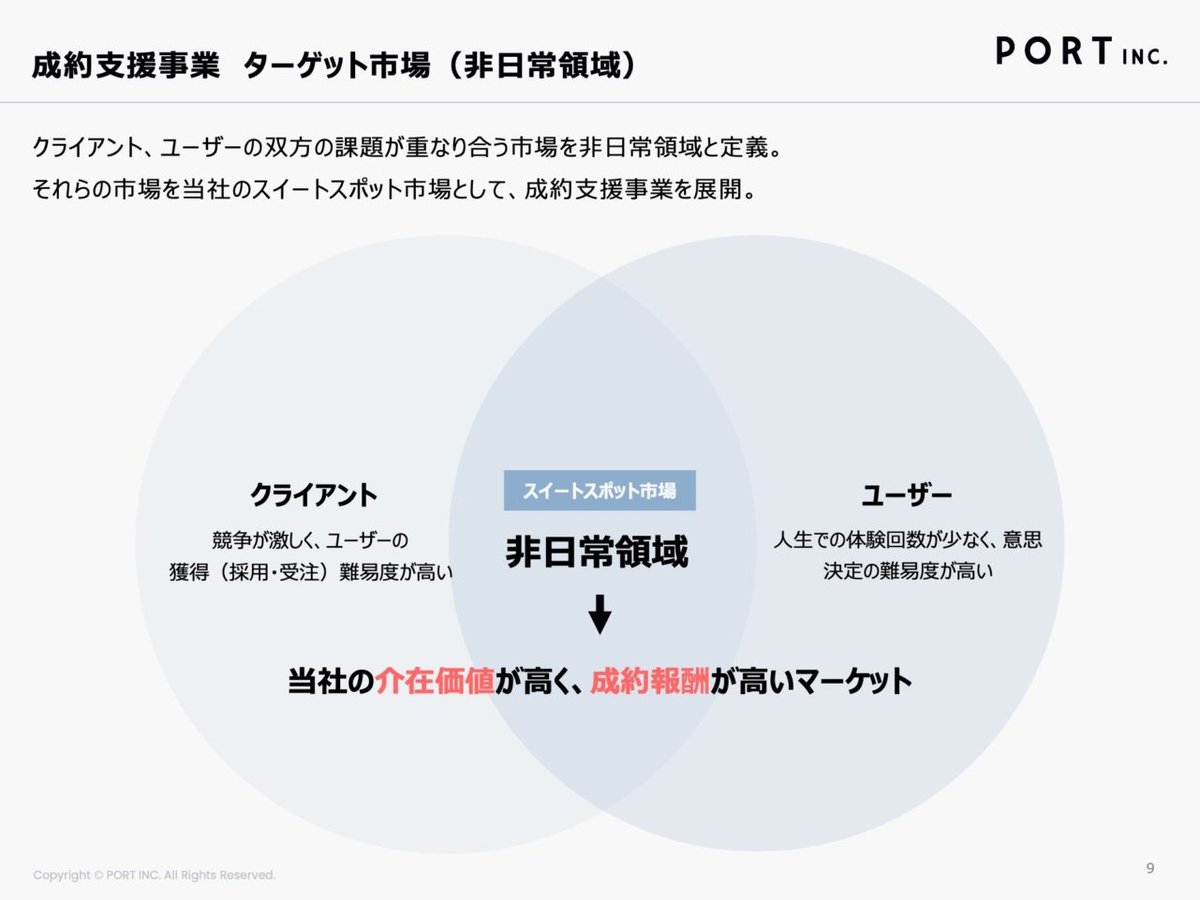

当社が対象とする「非日常領域」は、エンドユーザーにとっては体験回数が少なく、情報の非対称性が高い分野です。クライアント企業にとっては、激しい競争の中でユーザーを獲得する難易度が高い分野であり、ここに当社が介入し価値を提供できると考えています。この「非日常領域」の観点から見ると、人材支援サービスも販促支援サービスも当社が価値を提供できる領域となります。

現在の成約支援事業の売上構成について説明します。当社の売上は、人材支援サービスが35%、販促支援サービスが65%(エネルギー、ファイナンス、リフォームの領域を合わせて)で構成されています。昨年の当社の総売上は113億円で、その内訳は人材支援サービスが38億円、販促支援サービス内のエネルギー領域が35億円です。これにより、人材とエネルギーが当社の主力事業であることがわかります。

次に、人材支援サービスについてもう少し詳しく説明します。当社は特に20代の若手人材への採用支援に注力しており、主に新卒者を中心にサポートしていますが、20代前半の未就業、未経験の若年層の採用支援にも拡大しています。

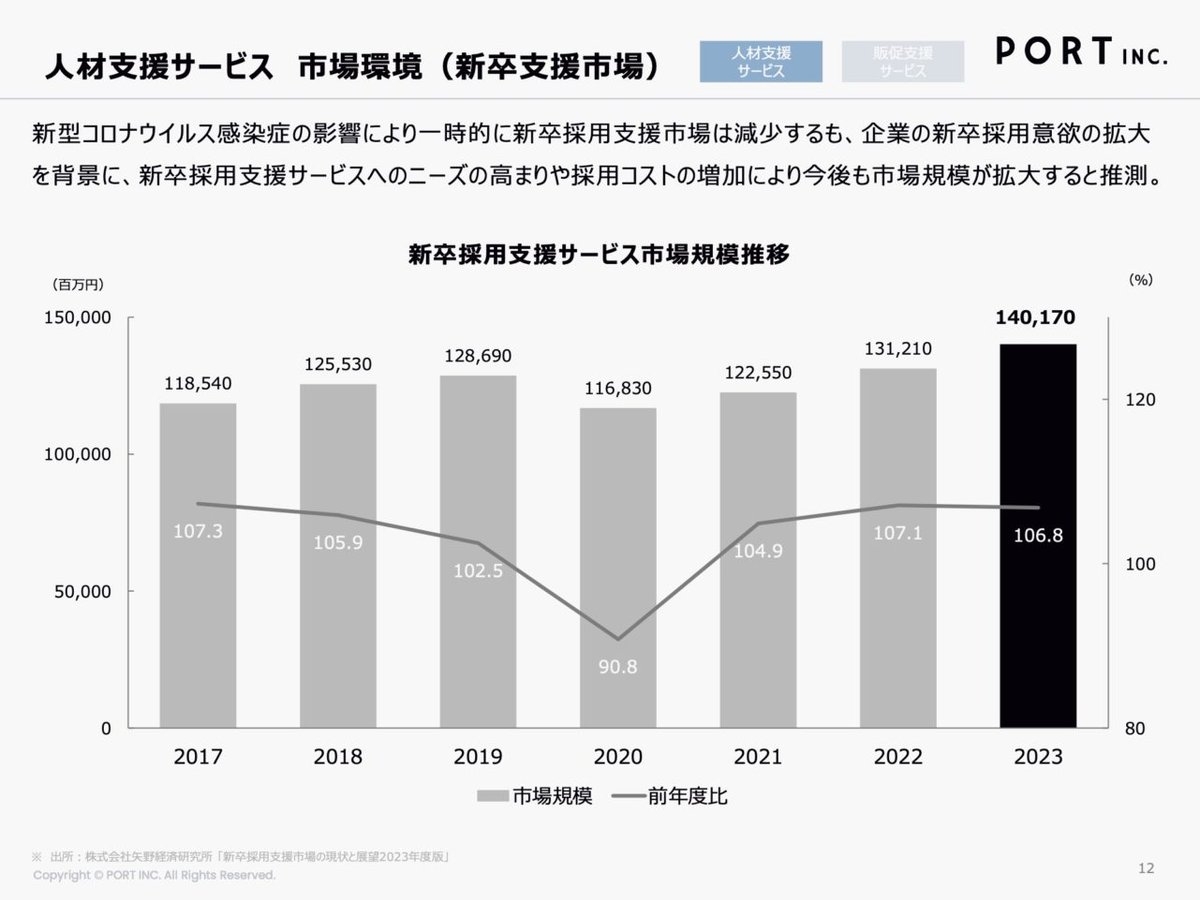

現在、新卒採用支援市場の規模は、2023年度で約1400億円となっており、新卒採用を行っている多くの企業にとって重要な市場です。市場は安定して推移しています。

新卒者数の減少についての質問をよくいただきます。新卒の対象人数は現在約60万人おり、若年層の人口は減少傾向にありますが、大学への進学率が増加しているため、今後も新卒対象人数が大きく減少することはなく、横ばいで推移すると見られています。

次に、人材支援サービスの具体的なビジネスフローについて説明します。当社は、主に新卒の就職活動生をエンドユーザーとして、Webマーケティングを通じて役立つ情報や選択肢、意思決定支援を提供しています。現在、「キャリアパーク!や「就活会議」などのプロダクトを通じて情報を提供しており、対象人口の75%にあたる約45万人の新卒就活生が当社の会員になっています。この大きな会員基盤は、就職活動の始め方、自己分析の方法、選考対策などの有益な情報を提供することで構築されています。

当社はこの会員基盤を使って、クライアント企業に二つの方式で支援を提供しています。一つ目は、キャリアアドバイザーを通じて新卒を直接求人企業に紹介し、内定受諾までをサポートし、成功報酬として紹介手数料を受け取る方法です。二つ目は、様々な人材系企業とアライアンスパートナーとして、当社のユーザーを人材系企業に紹介することで、人材系企業から成約報酬を得るアプローチです。

昨年、人材支援サービスからの売上は38億円で、その内訳はアライアンスサービスが25億円、人材紹介が13億円でした。両サービスともに高成長を遂げていますが、特に人材紹介の方が顕著な成長を見せています。

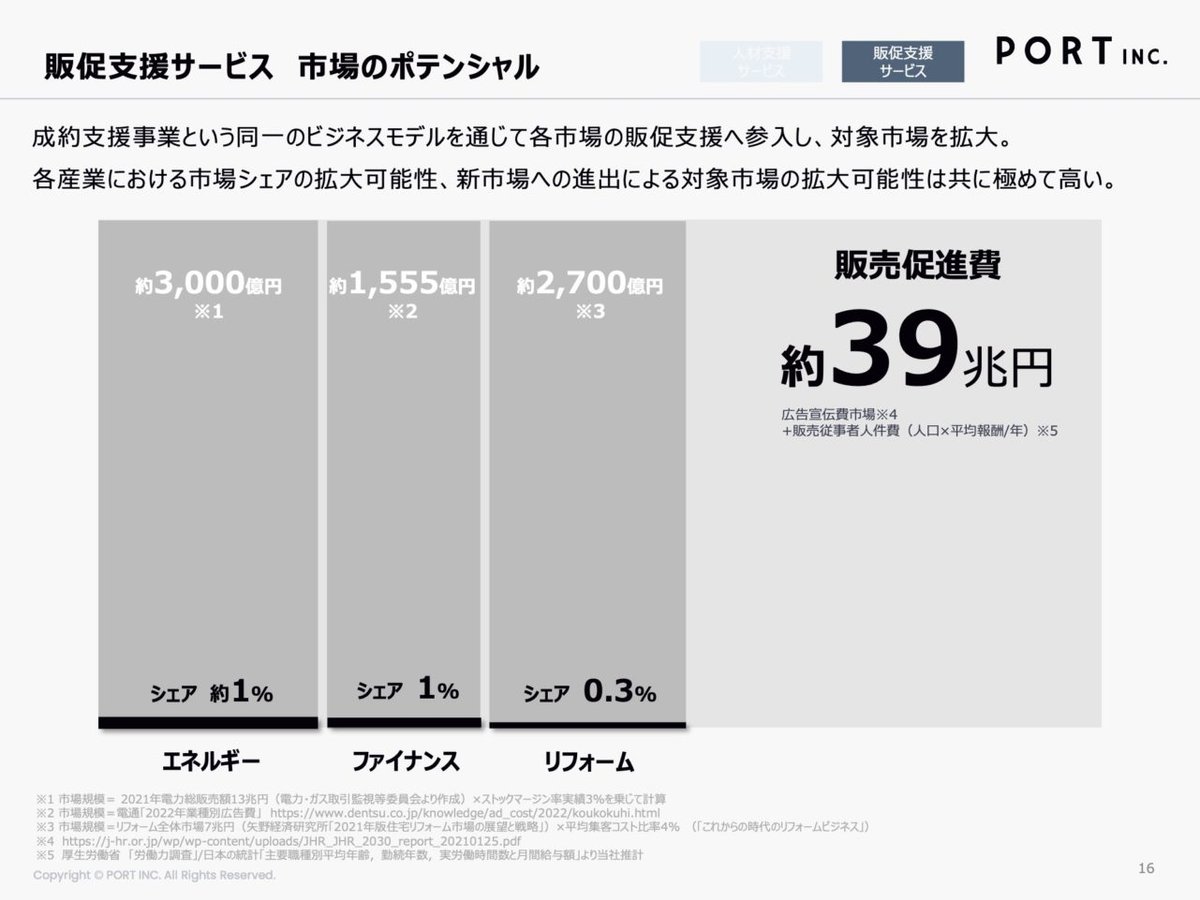

次に、販促支援サービスについて説明します。このサービスはエネルギー、ファイナンス、リフォームの領域を対象とし、エンドユーザーに向けたクライアント企業のマーケティング活動を支援しています。具体的には、受注に成功した際に成功報酬をいただく形式をとっています。

人材サービス同様、エネルギーとファイナンスの分野でも大きな市場を対象に展開しています。販促支援サービスの流れとして、まずエンドユーザーに対してWebマーケティングを通じて情報を提供します。例えば、エネルギー分野では、「エネチョイス」や「引越手続き.com」などのプロダクトを利用して情報提供や意思決定の支援を行います。

クライアントとしては、電力事業者やガス事業者などがあり、当社はWebマーケティングを利用してエンドユーザーにリーチし、インサイドセールスやコンサルタントを通じて、電力やガス契約の成約まで行い、成約に至った際には成功報酬をいただくという流れです。

競争優位性

また、当社が展開している成約支援事業の特徴や競争優位性についてもお伝えします。当社の成約支援事業は独自のポジショニングで事業を展開しており、これにより差別化された競争優位性を確立しています。

当社の成約支援事業は、元々インターネットメディア事業からスタートしています。この事業では、エンドユーザーへのWebマーケティングを通じて見込み客をクライアント企業へ送客することに注力していますが、直接の成約までは手掛けていません。

また、アウトソーシング事業を行っている企業もありますが、これらの企業は直接の成約は可能ですが、見込み客の獲得は行っていません。当社は、Webマーケティングを通じた見込み客の獲得から成約支援までを一貫して行うことで、競合他社に対して優位性を発揮しています。

売上と成約社数を増やすためには、集客力、成約力、営業力の三つが重要項目と捉えており、当社はWebマーケティングでの集客力と成約支援組織を通じた成約力に強みを持っております。

さらに、当社の成約支援事業は、クライアント企業にとって導入しやすいモデルを採用しています。初期コストなしで、成約時にのみ報酬を支払う仕組みのため、新規の取引先の獲得が容易であり、多くのクライアント企業を集めることが可能です。

先ほど触れたように、当社はWeb集客力に優れており、エンドユーザーに最適な情報を提供することで多くのユーザーを獲得しています。具体的には、新卒人口が約60万人いる中で、毎年約45万人が当社の会員になっており、利用率は75%に達しています。

さらに、非日常領域で有益な情報を提供していますが、この領域は情報の陳腐化がしにくい特徴があります。そのため、当社が作成したコンテンツは時間が経っても価値を持続し、毎年のように新たな会員を獲得しています。

このWeb集客力やプロダクトラインナップの強化のため、当社はロールアップ型M&Aを進めており、最近では新たなラインナップとして「楽天みん就」を取得したり、資本提携を通じて「Matcher」をラインナップに加えるなど、さまざまな強化策を実施しています。

先ほど述べた通り、当社はWEBマーケティングと成約支援オペレーションの両方で強みを持ち、この独自のポジショニングにより、競合他社と差別化を図っています。

当社は、Webマーケティングを通じて見込み客の母集団を形成し、その後の成約プロセスを一貫して担当しています。この一気通貫のアプローチにより、成約数を最大化しています。インターネットメディア事業から始まった当社は、現在、成約支援に特化した人材を増やしており、これらの成約人材はグループ全体の45%を占めています。これにはインサイドセールスやキャリアアドバイザーが含まれ、Webマーケティングと成約力のバランスを保った組織を構築しています。

事業のさらなる拡大を目指し、成約支援人材を更に増員していく計画です。

2024年3月期 通期業績予想の修正

次に、業績動向について説明します。昨年の2023年3月期には、中期経営計画の最終目標である売上収益100億円、EBITDA20億円を達成しました。

今年度に関しては、新たな中期経営計画を立て、2026年3月期に売上収益250億円、EBITDA40億円を目標にしています。この計画では、収益の多様化と利益成長の蓋然性をさらに高めるために、継続的な収益(ストック型収益)の拡充を重点取組のひとつとしています。新たに将来収益を重要指標に加え、ストック型収益の増加により、持続的な利益成長を目指しています。

今期は中期経営計画の初年度になりますが、第1四半期から第3四半期まで非常に好調に推移しています。第3四半期の累計で売上が113億円、EBITDAが21億円となり、前期の通年実績を上回ることができました。売上で43%の増収、EBITDAで57%の増益を達成しました。

この好調な推移により、第3四半期時点で通年の業績予想を上方修正しました。好調の要因としては、人材、エネルギー、ファイナンス領域が順調に推移し、特に人材支援が売上37億円で49%の増収、事業利益18億円で45%の増益を記録しています。これは主に、キャリアアドバイザーの増員や首都圏から大阪、名古屋への地方展開が貢献しています。

エネルギー領域についても、第2四半期から強いモメンタムを持続し、第3四半期の累計で売上42億円、事業利益8億円となり、74%の増収と80%の増益を達成しました。2023年3月期は外部環境が厳しかったものの、今年度は第2四半期から回復傾向にあり、外部環境の改善に加え、当社のプレゼンス向上により成約件数と単価の向上により大幅な増収増益を実現しました。

ファイナンス領域も、人材やエネルギー領域に比べると成長率は低いものの、39%の増収を達成し大きく成長しています。さらに、広告効率の改善により、利益は増収率を大きく上回る75%の増益となりました。

四半期ごとの売上とEBITDAの推移を見ると、通年予想に対して売上は74%、EBITDAは86%を達成し、特に利益が高い成長を示しています。この好調な推移を受けて、成長投資や将来収益の積み増しを考慮した上で上方修正を行いました。

今期はすでに2度の上方修正を行っていますが、事業の好調な進捗を受けて第3四半期決算に合わせて再度通年予想を修正しました。売上を162億円、EBITDAを28.5億円、将来収益を含むEBITDAを38億円、営業利益を24億円へと上方修正しています。売上と営業利益の成長率は前年同期比で40%です。特に、中期計画で重点を置いている将来収益は、期初計画を上回る成果を達成しています。

ここで、将来収益の修正内容について詳しく説明します。将来収益は、主にエネルギー領域を中心に構築されたストック収益で、将来の利益への寄与が見込まれるものになります。今期初めの計画では、将来収益として6.9億円を目標に設定していましたが、非常に順調な進捗により、計画を3.1億円上積みして合計で10億円の将来収益の拡充を目指しています。

次に、第4四半期および今後の見通しについて説明します。今期は計画の初年度で好調な進捗を達成しており、この流れを生かしながら、来期以降の成長に向けて成長投資を適切に行っています。さらに、短期的な収益だけでなく、長期的な収益可能性を高めるために、ストック収益のさらなる積み増しにも注力しており、来期も継続的な成長が期待できると考えています。

今期は人材、エネルギー、ファイナンスが業績を牽引していますが、来期もこれらの分野が主要なドライバーとなる見込みです。特に人材支援サービスは、今期に引き続き高い成長を持続しており、来期もキャリアアドバイザーの増員などを通じて、引き続き成長を実現できると考えています。

人材支援サービスでは、キャリアアドバイザーの増員により、前年同期比で約50%の人員増加があり、これが50%以上の紹介件数増加に繋がり、売上の牽引に成功しています。

来月4月には新入社員90名以上が入社し、そのうちの半数弱程度を成約支援組織に配属します。これにより、紹介件数の増加が見込めます。

また、現在45万人のユニークユーザーを有し、総会員(延べ会員)ベースでは60万人の会員がいます。4月1日からは、M&Aで子会社化した「みん就」の20万人のユーザーが加わり、プロダクトラインナップの強化とユーザー数の拡大が見込めます。

エネルギー領域は、第2四半期から外部環境が改善しています。当社はINE社やFive Line社を含むグループとして、最大の電力成約支援会社となり、外部環境の改善と新規顧客獲得意欲の増加を背景に、件数と単価の両方で成長を見込んでいます。

ファイナンス領域では、第3四半期にカードローン事業者からの予算抑制の影響がありましたが、成長は続いています。10月からは新生フィナンシャル様とのストック型契約が始まり、順調に拡大しています。これにより、ファイナンス領域でも成長を持続できる見通しです。

2024年3月期 第3四半期 決算概要

第3四半期の決算概要ですが、過去の期間と同様に堅調な業績を維持しています。第4四半期の好調な動向を踏まえ、エネルギー領域でのストック型契約や将来収益に注力し、成長投資を積み増しした結果、第3四半期には売上収益38億円、EBITDA5億円を達成しました。人材支援サービスでは、人材紹介が好調を維持していますが、10~12月期では人材支援サービスのアライアンスにおいて就活の早期化が若干影響しました。しかし、これは短期的な影響と考えており、来期以降も引き続き成長を見込んでいます。

販促支援サービスでは、特にエネルギー領域が第2四半期に比べさらに強化され、売上26億円で69%の増収、事業利益5.5億円で81%の増益を記録しました。

将来収益も着実に増加しており、ストック型収益も増え続けています。第2四半期に5400万円、第3四半期に6500万円の収益を記録し、今期通年で約2億円を達成しました。

2026年3月期のEBITDA目標40億円のうち、20%以上、つまり8億円以上をストック型収益で達成したいと考えています。

株主還元方針

最後に今回の上方修正と合わせて新たな株主還元方針を発表しておりますので、そちらもご説明いたします。当社は、成長過程の会社ですので、内部留保しながら財務基盤を強化し、積極的な成長投資を行い、キャッシュフローを最大化させていくことに重きを置いております。その成長によって企業価値を高めることで株主の皆様には利益還元していきたいと考えております。

当社は成長投資に力を入れて企業価値を高めると同時に、安定的な収益であるストック収益も今期より着実に積み上げております。

今期はストック収益を約2億円見込んでおり、ストック収益の税引き後では約1.4億円となります。このストック収益を原資として、1株あたり2円、総額で約2600万円の配当を開始する予定です。ストック収益の拡大に合わせて、配当も順調に増やしていく累進配当を基本方針としています。

配当額2円、配当総額2600万円は、配当総額としては少ないかもしれませんが、当社は成長投資による企業価値を高めることでの株主の皆様への利益還元とあわせて安定的な累進配当も行い、ハイブリッドな還元をしていくために配当を開始しました。

以上が、簡単ではございますが、私からの説明です。ありがとうございました。

質疑応答

Q: 現在の業績が好調で、中期経営計画を見直す可能性はありますか?

A: 今期は中期経営計画の初年度であり、上方修正を行い、良いスタートを切っています。当社は3年ごとの中期経営計画を設けており、ローリング形式ではなく、最終年度の目標達成に注力しています。5月には本決算と共に来期の計画を発表しますが、継続的な成長と投資を行いながら、持続的な成長を目指しています。

Q: 配当が少なくないですか?

A: 株主への利益還元は重要な経営課題と認識しておりますが、現在当社は成長フェーズでありますので、成長投資を通じて企業価値を高めることで利益還元を図ることを基本としております。その中で安定収益であるストック収益が着実に積み上がっていることも鑑み、成長投資による企業価値向上を図りながらも、ストック収益を配当の原資とした累進配当を今期から開始いたします。高い成長による企業価値向上と併せて株主への利益還元を目指しています。

Q: 会社の成長に最も重要なことは何ですか?

A: 当社は成約支援事業を行っており、Webマーケティングによる母集団形成力を強化することが重要です。また、成約支援組織の拡大を通じて成約件数を伸ばすことも重視しています。新卒を中心に従業員数を増やし、成約支援人材やエネルギー領域のインサイドセールスを増員することで、成長を加速させたいと考えています。

Q: 人材紹介事業が中長期にわたって成長していますが、なぜ今後も成長が続くと見られるのでしょうか?具体的な成長のイメージがつかみにくく、直近の高い成長率が株価評価に反映されにくい状況です。学生数の減少による売り上げの鈍化の懸念や、具体的なKPIの設定によって投資リスクが低減し、株価評価に繋がるのではないかと思います。

A: まず、当社の人材支援サービスでは、Webマーケティングを通じて多様なプロダクトを提供し、豊富な会員基盤を築いています。現在、ユニークユーザーで45万人、延べ会員数で60万人に加え、みん就で20万人、Matcher社で5万人が加わり、会員基盤は非常に大きなものとなっています。

この会員基盤を活用し、人材紹介とアライアンスを通じて売り上げを伸ばしています。新卒採用市場の規模は1400億円で、アライアンスの成長余地も大きく、足元の当社成長率の高い新卒人材紹介市場は260億円規模です。昨年の当社の人材紹介売り上げは13億円で、市場に比べてまだ小さく、成長の余地が大きいです。

KPIとして、人材紹介件数の増加を図っており、キャリアアドバイザーの増員がそれに直結しています。今期の成約件数は前年比60%程度の成長を見せており、これはキャリアアドバイザーの増員が牽引しています。新卒採用の需要は底堅く推移しており、当社の人材紹介事業は成長し続けると考えています。

Q: 新卒の初任給が上がると、成約単価に影響はありますか?

A: 初任給の上昇は、採用競争の激化を反映しています。この外部環境の変化は、当社の成約単価の上昇につながります。当社のプレゼンスが上がり、紹介件数が増加する中で、成約単価も継続して向上すると考えています。

Q: 中期経営計画についてお尋ねします。まず、年間30%の成長目標が2026年まで設定されていますが、市場規模を踏まえて、この目標をどれくらいの期間維持できるとお考えですか?

A: 弊社は前回の中期経営計画でも高い成長率を実現しており、今回の計画においても、年間30%の成長目標を設定しました。特に初年度にはこの目標を上回る成長を達成しています。2026年3月期には売上高250億円を目指しています。しかし、その期間が終わった後、成長率が鈍化するとは考えておりません。人材支援サービスやエネルギー領域では、市場規模が非常に大きく、約3000億円規模にもあります。短期的には、これらの分野でのシェアを大幅に伸ばし、持続的な高成長を達成することを目指しています。さらに、将来的には新たな非日常領域への展開も行っていきたいと考えております。2026年3月期の計画終了後も、高成長を継続する方針となります。

Q: 年間30%の継続成長について、今期にはポートエンジニアリング社の売却益が含まれていますが、このような一時的な利益を除外しても30%の成長を見込んでいるのでしょうか?

A: 当社は多岐にわたるコーポレートアクションを行っておりますが、正確にはコーポレートアクションを除いたオーガニックでの30%成長となります。今期2024年3月期にはポートエンジニアリングの売却益1.8億が入っていますが、来期には直近のM&Aでみん就事業が連結予定となっております。

Q: 中期経営計画で、売上収益の3年間での30%成長と、将来収益も含めた30%成長が見込まれています。今期の実績が40%の成長であり、来期は42.6%の成長が予測されています。この数値は、今期の実績を基にした同様の成長を見込んで良いのでしょうか?

A: 今期の成果を基にした具体的な成長率については、現段階での詳細な回答は難しいですが、主力の人材支援やエネルギー分野での好調な外部環境を背景に、成長を継続できると考えています。5月の本決算時に来期の具体的な数値と計画を発表予定です。

Q: 最近、グロース企業が金融政策の変更により株価は苦戦しているように見えますが、金利上昇が御社に与える影響はありますか?

A: 株主の皆様には株価動向についてご心配をおかけしておりますが、当社は第3四半期及び通年予想を上方修正しており、今後も高い成長を実現できると考えています。来期の具体的な成長率は5月の本決算発表時にお知らせする予定です。引き続き、高成長を背景に株価が適切に評価されるよう努めて参ります。

当社は2023年9月に成長投資のための公募増資を行いましたが、基本的にM&Aのための資金は銀行からの融資により資金を確保しております。金利上昇による短期金利の上昇は、当社にも影響があるかと思いますが、短期的には大幅な上昇は見込んでいません。また、成長に合わせて有利子負債を活用しており、金利上昇が全く影響しないわけではありませんが、業績成長により良い条件で融資を受けることができています。

Q: 2024年4月の新卒と既卒の採用予定数について確認です。以前は新卒80名、既卒20名の合計100名の入社が予定されていましたが、現状もその通りですか?また、なぜ新卒をメインで採用しているのですか?

A: 以前は新卒80名の採用を予定しておりましたが、事業の拡大とともに採用予定者数が増加し、実際には90名程度が4月に入社する見込みです。また、新卒以外の採用も随時進めています。新卒採用に力を入れている理由は、新卒社員のエンゲージメントが高く、集団でのトレーニングを効率的に行えるためです。

Q: 新卒市場において60万人のユーザーのうち、45万人がサービスを利用していますが、この45万人のうちユニークユーザーの数はどれくらいですか?例えば、1人がキャリアパークと就活会議の両方を利用している場合、実際の会員数は減るのではないでしょうか?また、同じメールアドレスで複数の登録があることは考慮されていますか?

A: 45万人という数字はユニークユーザーベースで算出されたものです。例えば同一の利用者が「キャリアパーク!」と「就活会議」を利用していても、1人としてカウントしています。したがって、45万人は重複を除外したユニークユーザーの数です。現状、「キャリアパーク!」と「就活会議」の総会員数(重複をカウントした数値)は60万人に達していますが、この数には会員数約20万人の「みん就」は含まれておりません。「みん就」が当社グループへの加入によりユニークユーザー数が大幅に増加することは見込んでおりませんが当社としては、60万人の総会員数に20万人の「みん就」会員の追加は評価できる点であり、就職活動の多様なフェーズでのサービス利用により、就活生との接点が増えることは大きなシナジー効果をもたらします。

Q: 45万人のユニークユーザーが確認されたとのことですが、これは過半数を占めるということですね。再登録されるユーザーも含まれていますが、ポートが提供するサービスの優位性は他社サービスと比較してどのような点にありますか?

A: 当社のサービスは、就職活動全般に役立つ情報やノウハウを提供しています。例えば、「キャリアパーク!」では自己分析やエントリーシートの書き方、SPI適性検査の対策など、就職活動の前半戦に活用されることの多い内容を提供しており、これらは会員登録すれば無料でアクセスできます。「就活会議」では、企業の選考過程に関する口コミ情報が豊富で、実際にどのような対策が有効だったかの情報が得られます。これらのサービスは、エンドユーザーファーストの就職活動に直接役立つ具体的な情報を提供することで、他社サービスとの差別化を図っています。

Q: 2月のQ&Aで不動産投資支援事業について触れられていましたが、現在も継続していますか?また、新規事業への取り組みは今後も続けていく予定ですか?

A: 人材支援とエネルギー領域を中心に成長を図っていますが、新規事業への種まきも継続しております。2023年9月に宅建業の免許取得を行い、不動産投資支援事業は同年10月から小規模ながらスタートしました。この事業はまだスタートしたばかりで、将来の主要な事業柱になるかはこれからの展開次第ですが、市場における競争優位性を発揮できる分野と考えています。新規事業については、当社がまだ展開していない分野にも目を向け、成長の機会を探っていく予定です。

Q: Matcher社との資本業務提携に関するIRが発表されましたが、約39%の株式を取得しているにも関わらず、持分法適用の対象としていないのはなぜですか?

A: Matcher社はOBOG訪問のプラットフォームを提供しており、既に5万人の会員がいます。特に、OBOG訪問は就職活動の初期段階で重宝されます。就職活動を早い段階からユーザーにリーチできることを狙いに当社とMatcher社との資本業務提携は行われています。Matcher社は2015年に設立された比較的若いスタートアップであり、業績規模が小さいため、当社としては持分法適用の対象とはしていませんが、シナジー効果は高いと評価しています。

Q: 今期の収益および将来収益は10億円とされていますが、中期経営計画の最終年度では8億円の計画です。今後は毎年10億円前後の収益を計上する予定ですか?それとも、積み増しをしていく予定ですか?

A: 今期は外部環境の改善と当社の取り組みにより、期初計画の6.9億円から10億円へと上乗せすることができました。今後も同様のペースで収益を積み上げるかは状況によりますが、ストック型契約の収益を増やしながら、収益の拡充を図っていく予定です。

Q: グループ全体の職種に対しインサイドセールスやコンサルタントは成約支援人材のカテゴリに入っていますが、どのようなセールスを行っているのですか。また、キャリアアドバイザーとコンサルタントの違いについて教えてください。

A: 当社が提供する人材支援サービスの主な売上はアライアンスと人材紹介によるものですが、「その他」のサービスについてもご提供しています。売上の大部分を占めるわけではありませんが、この「その他」には求人企業への採用コンサル等さまざまな形態が含まれています。

キャリアアドバイザーの役割は、就活生と面談を通じて様々な情報を取得し、就活生に対し適した求人企業を紹介する他、就職活動のアドバイス・サポートをします。内定受諾により紹介手数料を頂戴しております。

一方でコンサルタントの役割は、求人企業に対して採用に関するコンサルティングを行っており、採用戦略の立案、インターンシップのカリキュラム設計、採用ブランディングの策定など、多岐にわたる採用支援を提供しています。

当社は、アライアンスや人材紹介の拡大に努めつつ、当社独自の採用ノウハウを生かしたコンサルティングサービスも拡充していくことを目指しています。

また、セールスの側面では、キャリアアドバイザーが就活生をサポートする一方で、クライアント企業側の窓口やアカウント管理を行うセールスパーソンもいます。彼らは、企業の採用ニーズをヒアリングし、提案を行います。現在、大阪や名古屋などに地方の拠点を開設し、各地域で拠点を構え求人を行う企業の採用支援も展開しています。

Q: 「楽天みん就」の位置づけを教えてください。

A: 「キャリアパーク!」と「就活会議」を通じて、ユニークなユーザーベースで45万人の利用者がいますが、一部の方々が両方のサービスを利用しているため、総会員数は60万人に達します。ユニークユーザーも大切ですが、当社では総会員数を非常に重要視しています。これは、「就活会議」が口コミサイトとして、また「キャリアパーク!」が就職活動全般を支援するノウハウサイトとして、異なる役割を果たしているためです。

加えて、現在の総会員数60万人に、新たに当社が展開していなかった就職活動全般のコミュニティサイトの20万人の利用者が加わることで、会員数が33%増加し、大きなシナジー効果が期待できます。就職活動が早期化し、長期間にわたって活動する傾向にありますが、就活生は就職活動の様々なフェーズで異なるサービスを利用します。これにより、当社グループが接触できる就活生の数が増え、その結果、当社のアライアンスサービスや人材紹介サービスの提供へとつなげることができると考えています。

Q: ドメインのバリューアップとは、どのようなことをしたらドメインが強くなって行くのでしょうか。

A: 就活生にとって有益な情報コンテンツを拡充していくことが重要だと考えています。例えば、企業の選考対策のクチコミが掲載されている「就活会議」では、人気企業の選考対策情報を拡充すること等、毎年有益なコンテンツを増やしていくことでサイトに登録したくなる人が増えバリューアップにつながると考えております。

Q: 2021年7月にチェンジ社との業務提携が発表されましたが、業績への具体的な貢献事例はありますか?

A: 弊社代表の春日は大学卒業と同時にビジネスを始め、現在36歳と非常に若く、エネルギッシュに経営に取り組んでいます。一方、チェンジ社の福留社長は春日より一回り上の経験豊富な経営者です。2021年7月の資本業務提携以降、福留社長と春日の間で2週間に1回のミーティングが行われています。このミーティングは非常に貴重で、弊社代表の春日に大きな影響を与えています。

その他、実際の事業面でも、チェンジ社との提携により、地方自治体とのオンラインインターンシップの取り組みなど、様々なプロジェクトが進行中です。

Q: 新卒人材紹介市場における貴社のポジションについて、業界大手と思っていましたが、マーケットシェアが小さく、貴社より大きな企業は存在するのでしょうか?

A: 弊社の新卒人材紹介事業は、約4、5年前にスタートした新卒人材紹介では後発組になります。現在はアライアンス事業が売上の過半数を占めていますが、人材紹介事業も急速に拡大しており、既に市場でのポジショニングを上げてきています。売上規模は大手企業が上位ですが、弊社も成長率においては非常に高い位置にあります。今後も引き続き成長し、市場でのシェア拡大を目指しています。

Q: 決算説明資料に記載されていた、人材支援サービスのアライアンス単価が減少している点について、詳しい説明をお願いします。早期化による3年生の増加が原因だと考えていますが、この単価減少の影響は一時的なものであるとの説明が以前ありました。その理由を教えてください。

A: 確かに、アライアンスの単価は10~12月期において減少しています。これは、採用が早期化し、単価の低い3年生の比率が増加したためです。しかし、この影響は一時的であり、人材紹介の成長と共に、人材支援サービス全体の成長も見込んでいます。採用競争が激化している環境化において人材系企業からのアライアンスのニーズは依然として強く、成長の機会は継続すると見込んでおります。

Q: 成長への再投資と配当のバランスについて、配当をなくして成長に全力を注ぐ方針はありますか?

A: 当社は成長フェーズにあり、成長を通じて価値を高め、株主への利益還元を目指しています。成長投資と配当のバランスについては、安定的な収益源であるストック収益を基にした配当を維持しつつ、成長投資にも積極的に取り組んでいます。配当に関しては、長期的な株主との関係強化を目指し、安定配当を続けながら成長投資を行っていきます。

Q: 株価が成長に見合わない低さにあるという意見がありますが、これについてどのように考えていますか?

A: 現在の株式市場からの評価は当社の成長と業績が適正に反映されていないと考えています。我々は今後も高い成長を維持し、適正な株価評価を得るために、業績の透明性を高め、株主や投資家とのコミュニケーションを強化してまいります。具体的には、決算説明会やIRセミナー等を通じて情報を提供し、機関投資家とのミーティングも積極的に行っています。

Q: 資本効率と収益性の悪化が指摘されていますが、これに対する評価と対策は?

A: 当社はトップラインの成長を目指しつつ、利益の改善にも取り組んでいます。特にエネルギー分野を中心に、ストック型の収益や将来収益の積み増しに今期から注力しています。この取り組みにより、EBITDA利益の向上を図っており、中長期的な成長と利益成長の可能性を高めています。持続可能な成長を達成するための戦略を継続的に実施していきます。

Q: 業績の進捗具合から第4四半期では広告宣伝を積極的に増やされると推測できますが、広告宣伝費は平均で何ヶ月後の売上につながるのでしょうか。

A: 広告宣伝費に関しては、エネルギー領域やファイナンス領域を中心にさまざまな分野で積極的に投資しており、投資した四半期やその次の四半期に売上の増加に貢献することが期待されます。一方で、不動産投資支援事業などの新規事業に関しては、中長期的な視点が必要であり、成果が現れるまでにはより長い期間がかかる可能性があります。

Q: 生成AIを活用した先行対策アドバイザー要約コンテンツ提供について、ChatGPT3.5を利用する理由は何ですか?ChatGPT3.5と4.0では大きな差があると思いますが、4.0の方が優れていると思います。速度が遅い、コストが高いなどの問題があるのでしょうか?

A: 当社は技術の進化に合わせて最適なツールを選択しています。ChatGPT3.5を選んだのは、現時点でのコストと性能のバランスを考慮した結果です。確かにChatGPT4.0は多くの面で優れていますが、当面は3.5を活用しながら、随時技術のブラッシュアップを図っていく予定です。ユーザーのニーズに最適なサービスを提供できるよう、技術選定には柔軟に対応していきます。

Q: 皆様へのメッセージ

A: 本日は長時間にわたり、お忙しい中ご参加いただき、誠にありがとうございました。業績動向や株価についても多くのご質問やご意見をいただきました。当社は事業成長を続けながら、皆様の期待に応え、市場からの評価を高めることを目指しています。今日いただいたフィードバックを今後のIR活動に反映し、引き続きご期待に応えていく所存です。どうぞ今後ともご支援のほどよろしくお願いいたします。本日は本当にありがとうございました。