りっちな株(第1回)

こんにちは😊

株投資は銘柄選びが勝負😉。でも銘柄をどうやって選ぶのか、難しいですよね。以前、初心者向けに銘柄選びの記事を書きましたが、もっと深い銘柄の探し方を学べば、株投資の勝率はいっそう上がります。

おじさんの愛弟子(?笑)のリクエストにお応えして、おじさんの株投資で、具体的にどんな銘柄が良いと思うのか、選んだ銘柄の分析方法と結果をみなさんに紹介していく新シリーズ「りっちな株」を始めます。後で出てきますが「りっち」の意味は「rich」ではありません🥸。

紹介する銘柄はバリュー株とは限りませんし、銘柄推奨ではなく、あくまでもおじさんが良いと思った、もしくは買った銘柄の分析を紹介していくコーナーのようなものだと思ってください。

以前の記事にも少し書いたのですが、実はおじさんのXのポストを参考にしてくれる皆さんのために「今が買いどきだと思う」「ここがチャンスかも」という銘柄のポストには、あるハッシュタグをいつも付けています。すぐ分かるのでよかったら見つけてみてください😉。

りっちな株とは

おじさんは、とある大企業でもともとは設計を中心とした技術職をしていましたが、順調に昇進して(歳をとっただけです😅)現在は会社幹部として企業経営に携わっています。技術系の理系人間は設計やマネージメントはできても経済学や経営学のことは苦手な人が多くて、おじさんもその一人でした。会社側はそのような理系人間に経営学を中心としたスパルタ教育をしてくれて、今もいろいろなことを学びながら仕事をしています。この経営学の視点は株投資にはとても役立つ視点で、おじさんの株投資にも大いに影響しています。

学んだことを活かした銘柄分析を紹介して皆さんに参考にしてもらえればいいなと思っています。

経営学を勉強していくと、企業経営には何よりも立地が大切だということが分かってきます。「立地が全て」という経営学者もいます。

ここでいう立地とは会社がある地域や場所のことではなくて、「その事業で誰に何をどのように提供するのか」という事業の立ち位置のことで、これが「りっち=立地」です。

立地がよければ事業は成功するし、立地が悪ければ事業は失敗する、という当たり前のことなのですが、世界情勢・経済動向・技術革新といった様々な知識が必要で、これからはどんなニーズがあってどんなものを売ればいいのか、当たり前のことを実際のビジネスモデルにするのはとても難しいことなのです😅。

中長期で成長銘柄を探すとき、みなさんは同じようなことを考えていると思います。「これからは〇〇の時代だから」「国の方針で△△が伸びるはずだから」といった基準で銘柄を選ぶのは、会社経営で立地を考えることと全く同じです。株を通じて、仮想経営シミュレーションをしているようなもので、おじさんが個別株でワクワクしているのはこれが理由なのかもしれません(おじさんは投信やETFも買うのですが、日本株の個別株が7割近くです🥸)。

経営判断では立地を間違えると経営難になって社員の生活をおびやかしてしまいますが、株投資の場合は立地を間違えてもすぐに乗り換えることができますよね😎。経営責任なんてありません。株投資はもっと気軽でおもしろい資産形成方法なのです。

株式投資では「ファンダメンタル分析」と「テクニカル分析」が分析の主流ですが、会社経営の視点で見てみると「立地分析」こそが非常に重要な分析です。

「りっちな株」では「立地」の視点を中心に分析して、選んだ銘柄を紹介していきます。(おじさんはメーカの技術屋ですので製造業に偏ってしまいますがそこはご容赦を🥹。)

立地分析による投資は中長期投資が対象ですので、デイトレのようなテクニカル中心の短期トレードでは、このシリーズはあまりお役に立てません😂。

りっちな株:西部技研(6223)

第一回の今回は、4/4に¥1737/株で購入した西部技研(6223)です。

皆さんご存知のとおり、日本国内だけではなく半導体を中心とした設備投資が世界中で活発です。大型の設備投資が行われると、例えば半導体設備工場建設では、建物、半導体製造設備といった一次的な業種から、道路・電力・物流・住宅といった副次的な業種までが恩恵を受けます。

モノの製造には水、空気、電力といったユーティリティと呼ばれる「設備を動かすために必要な要素」が必要で、ユーティリティ設備には特殊な装置や機械が数多く使用されます。

実は、日本の製造業にはこの特殊な装置に強みを持った企業がたくさんあって、おじさんはいま、水、空気などに関する装置を製造している企業に注目して投資をしています。西部技研もその一つです。

立地分析

強み

西部技研の主力製品はデシカント除湿機とVOC濃縮装置(VOC:有害な揮発性有機化合物)と呼ばれる装置機械で、いずれも空気中の水分や有害物質を回転するハニカム積層体に吸着させて除去する技術が使用されていて、このハニカム積層体がコア技術です。

西部技研は、VOC濃縮装置の世界シェア1位、デシカント除湿機では世界2位で、ゼオライトを用いた有機溶剤無害化処理装置で世界シェア50%、シリカゲルを用いた産業用除湿機で世界シェア30%のグローバルニッチトップ企業です。

半導体や電池産業では、空気中の湿度が大敵です。また電池に使用される有機溶剤は人体に有害ですので工場内からの確実な除去が必要です。こういったニーズから、これらの製造設備には西部技研製品に大きなチャンスがあると言えます。これ以外にも、成長分野である光学機器(レーザなど)では、レンズに付着する水分や空気中の水蒸気が効率を劣化させるので湿度が大敵で、除湿装置が必須です。高密度レーザ使用環境で要求される空気の乾燥度はかなりのレベルで、デシカント除湿器は比較的安価でこれを実現できます。また、近年は地球レベルで環境問題が大きく取り上げられていますので、有機溶剤や化学物質を取り扱う既存設備でも有害物質除去は喫緊の課題です。

先日、NIPPON EXPRESSホールディングス(コード9147)が半導体製造工場の建設ラッシュに関連して、輸送単価の高い半導体物流のために専用物流拠点を計画していることが新聞報道されました。半導体の物流倉庫/運搬は温度や湿度の管理ができる専用設備が必要になるので、物流業界にとっては高い利益率が得られるそうです。ここにも西部技研のチャンスがありますね。

成長産業やSDGsの機運に支えられて、西部技研のマーケットは今後も拡大していくことを予想しています😊。

もう一つ、これらの製品の強いところはアフターサービスです。製造業にとって、メンテナンスや部品交換といった事業は、製品製造に関係する費用がかかりませんので大きな収益源になります。西部技研はこのアフターサービスをうまく事業化していて、今後さらに強化していく方針を打ち出しているところも期待できます。(2023年11月決算説明資料)

今年の政府官邸「中堅企業等の成長促進に関するワーキンググループ」で西部技研が取り上げられています。政府からも注目されていますよ!🤩

ハニカムロータ技術を利用して、金属や化学製品の酸化を防ぐための低酸素を実現する装置や、二酸化炭素の分離を行い農業に活用する製品も、小規模とはいえ事業化できていて、特許取得による知財戦略もできているようですので、今後の事業進展に期待したいと思います。

弱み

立地の一番の弱みは中国市場と為替かもしれません。

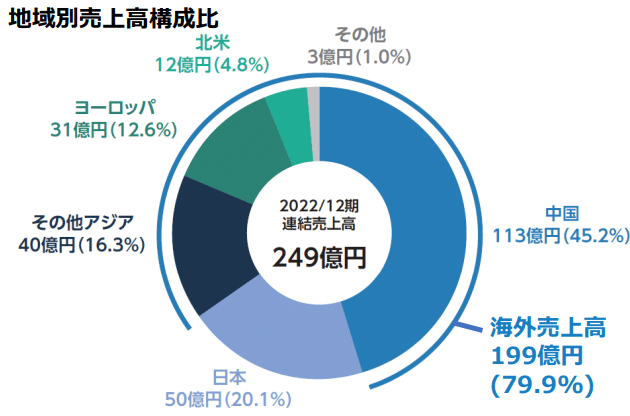

売上の約半分を中国マーケットに依存しており、全12か所の製造拠点のうち4か所が中国にあります(国内は5か所)。決算説明資料でも中国の景気減速が取り上げられています。中国政府は今年3月に「主要産業の年間の設備投資額を2027年までに2023年比25%以上増やす計画」を発表しましたので、今後は強みになるかもしれませんね🤔。

為替は輸出企業の宿命ですが、製造拠点を海外に分散していますので、ある程度のリスクヘッジはできているように感じます。

西部技研のシェアは大きいものの競合社は世界に多く存在しており、中国市場では価格競争になるケースもあることから、製品価格の低迷はリスクになっています。後ほど出てきますが利益率が高いのでさほど不安視する必要は無いように思いますが、中期経営計画で掲げている競争力を高めるためのエンジニアリング事業がどの程度実現されていくか、今後を注視したいと思います。

ファンダメンタル分析

西部技研は1962年に設立された企業ですが、上場は2023年10月とかなり最近です。上場により大型の資金を調達していますので、大規模な事業拡大が期待できます😊。

時価総額/株主

時価総額は380億円で、株の半数以上を社長(隈 扶三郎さん)と社長一族の株管理会社が保有していて、この点もオーナー企業として成長が期待できます。2023年11月にIPOで東証スタンダード市場に上場しています。

評価レシオ(EPS/PER/PBR/BPS)

上場が最近ですので財務状態を示す情報が少ないのですが、各種指標を見ていきます。

2023年12月期決算時点のEPSは約180円です。PERは10.43、PBRは1.34、BPSは約1300円で同業銘柄(大気社 1965他)と較べると低めで割安と呼べる水準です。

収益(ROE/売上総利益率)

西部技研の特筆すべき点はここです。売上総利益率(粗利益率)は経営の健全性を評価する指標で、総売上高に対する企業の利益を割合で示したものです。

製造設備を抱える日本の製造業では、ROEが15%超、売上総利益率が30%超というのはかなり優秀な数値なのです! これを継続できているのは収益率の高い経営をしていると判断できます。(西部技研はデータが少ないですが、3~5年継続できていれば非常に優秀です!)

財務状況

決算短信によると、売上は伸びていますが売上原価が大きく上昇していて、製品価格への転嫁がまだできていないことがうかがえます。機械産業の製品価格アップは、元請けが価格アップをなかなか認めないという悪しき構図があってなかなか進んでいませんが、近年は徐々に改善しています。西部技研は日本と違ってインフレが進む海外比率が高く、独自技術とシェアを持つ企業ですので、原価比率の改善は進んでいくと予想しています。

CFの内訳を見ていくと営業CFは利益減少に伴って減少しているものの、大型設備投資が行われていて、上場による資金調達により長期借入金返済をしても財務CFはプラスです。手元キャッシュは大きく増えており、経営の機動性は高まっていると考えられます。

テクニカル分析

上場からまだ日が浅いこともあって、長期的なテクニカル分析は難しいですが、出来高が20万株/日と安定した取引が続いていますし、IPO後の投機的/短期的な上昇・下落が一段落して、ファンダメンタルを背景とした取引が行われ始めたように見えます。おじさんは、トレンドが上昇機運になりつつあると見て、RCIが下がったタイミングで購入しました🥸。4/13現在、いい感じです😊。

まとめ

「りっちな株」の第一回として、立地分析を中心に西部技研を紹介しました。おじさんは同様の立地分析で、昨年から大気社(コード1979)、テクノ菱和(コード1965)といった空調装置メーカや、水関連の銘柄にも投資していますが、いずれも設備投資マネーによる業績向上で中長期の株価上昇を期待した投資です。西部技研はこれに加えて高配当(年利回り3.8%程度)なので、高配当銘柄としてもよいかもしれませんね😊。

このシリーズではこんな感じでおじさんの選んだ銘柄を紹介していきたいと思います。

銘柄選びの参考として見ていただく目的で、銘柄推奨ではありません。繰り返しですが「よく調べて、納得して、自分で決めた」銘柄に投資しましょう😉。

ではまた!😊