年末調整の季節~定額減税は?~

みなさまこんにちは。よこちょうです。

10月27日の衆院選は、ある程度予想されていたとはいえ、与党が過半数割れの大敗。一方で野党第一党の立憲民主党が議席を大幅に伸ばす結果となりました。

しかしながら、野党も足並みが揃わないことから、政権交代の可能性は低く、今回政策実現を愚直に訴えて議席が4倍増となった国民民主党がある意味キャスティングボードとなり、政策ごとに一致点を探りながら進めていく形になりそうです。

ある意味、与党が強引に進める事はなくなり健全な形になりそうな感じもしている一方で、調整などで政策実現に時間が掛かる事も懸念される所ではあり、各党党首のリーダーシップも求められる状況になりました。

さて、今回は衆院選で国民民主党が述べていた「手取りを増やす」政策の深掘りとも考えたのですが、、前回参考にした日本経済新聞夕刊5面の「マネー」欄が10月30日付夕刊もまたジャストフィットな話題でしたので、こちらを少し考察(にはならないかもですが)してみたいと思います。

さて、今回のマネー欄のトピックのタイトルですが、「年末調整 定額減税の注意点」です。

各企業の人事給与ご担当者の皆様には、これから年末調整のお忙しい時期になる中、本年度は岸田内閣の「●の遺産」とも言うべき(苦笑)、「定額減税」によって、さらに忙しさを増している感があるかと思います。

こちらの新聞記事では、定額減税を含めて、年末調整そのものにも焦点を当てて、相談形式の会話で進行しています。

では、私なりにこの記事をベースに考察をしてみたいと思います。

【新聞記事の概要】

元記事はこちらです。(会員限定ですので、電子版会員以外の方は冒頭部分のみしか読めません。)

こちらの対談形式のコラムですが、今年度限定施策である「定額減税」に対する対応を中心に年末調整の内容にも触れています。

この中で、定額減税部分に関するところを箇条書きでまとめてみますと、以下のような内容になるかと思います。

定額減税は今年の時限措置

所得税の減税額は1人あたり3万円

→ 本人だけでなく、扶養親族も対象16歳未満の扶養親族を「給与所得者の扶養控除等(異動)申告書」の「住民税に関する事項」に記載する。

→ 記載しないと定額減税の情報として把握できない定額減税は合計所得金額1805万円以下の所得制限がある

定額減税は6月以降の給与で反映しているが(月次減税)、確定の所得税額を基に年末調整で再計算される

といった内容ですが、正直、これ見てもかなり戸惑われる方も多いのではと思います。

あと、企業で給与をご担当される皆様もチェックなど今年は業務も多くなるうえに、気を遣う事も必要になり大変だと心から思います。。政治側にも現場のつらさを理解してほしいものです。

【そもそも定額減税の内容とは~改めて~】

まず、そもそも定額減税ですが、今年の6月に施行されました。本年度の時限措置です。

本人、配偶者、扶養親族それぞれにつき、所得税3万円、住民税1万円の合計4万円が税額から控除されます。

定額減税ですが、当然ながら所得税/住民税を納めている方が対象となりますので、会社側において人事給与ご担当者様がこの処理を行う必要があります。

定額減税の処理は、6月以降月次で行われておりますが、これだけでなく今回話題としているように年末調整時にも対応する必要があります。

ちなみに国税庁では「定額減税 特設サイト」を設けて、詳細に紹介しております。

年末調整については、こちらで紹介されています。

そもそもの話になるのですが、国税庁のサイトも以前と比較してだいぶ親しみやすくはなったものの、複雑すぎてやはり理解に苦しみます。。。

【人事給与ご担当者様に必要な内容】

まずは、国税庁の年末調整のページの閲覧は必須ですね。

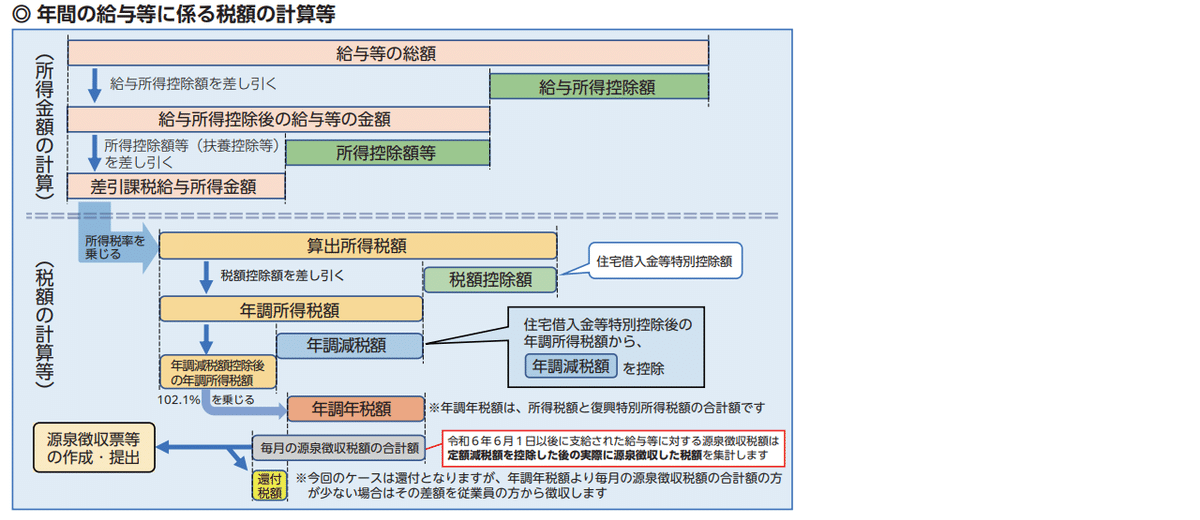

対応イメージですが、国税庁のページの画像を引用させて頂きます。

上記の図は、通常の年末調整処理と変わらないように見えますが、今年の違いは年調所得税額から「年調減税額」を控除する必要がある所ですね。

この控除後の「年調年税額」に102.1%を乗じた金額が年調年税額となり、1年間源泉徴収で引かれた税額との差分が還付もしくはマイナスの場合は徴収という事になります。

扶養されている方が多い方や、そもそもの月額の所得税額が少ない方など、6月からの月次減税でまだ定額減税分を全て引き切れていない方とかはここで年間ベースで調整できる事になるかと思います。

注)調整給付などは、各自治体により方法は異なる場合があるので、詳細は管轄の機関にお尋ね頂いた方が良いかもしれません。

なお、以下の動画で必要な知識、内容は説明されていました。これは分かりやすいですね。全て見ると1時間以上ありますが、ところどころでもご覧いただけると良いかと思います。

【年末調整に関する煩雑さの解消へ向けて:考察】

既に岸田内閣は終わっておりますが、今回のこの政策はどう考えても疑問ばかりで労力に見合う効果が本当にあるのかと思っています。

現在置かれている自身の立場においては、「いつ」「どういうタイミングで」減税が適用されるのか、どこを見ても分からない状況です。

こちらで自身の状況を詳細に説明するのは控えますが、まあ、最悪、確定申告で精算なのかなとは思っているところです。

それよりもこの施策により、企業の人事給与ご担当者様、アウトソーシングで業務を請け負っておられる会社様、この施策によりシステムを改修せざるを得なくなったかと思われるシステムベンダー様など、多方面に苦労を強いる施策になったものと思われます。さらに今回は触れませんが、地方税も1万円定額減税の対象になったり、減税が引ききれない方への給付の対応などで、各自治体の地方税ご担当の皆様の業務も増えたものと思われます。

このように多方面に負担を強いる施策でありながら、その効果が実感できたかというと、少なくとも私は全く効果を感じておりません(苦笑)。

せっかくマイナンバー(マイナンバーカードではありません!)が整備されつつある中、直接的な給付を検討するとか、税金であれば広く効果を感じられる消費税を1%でも時限的に減税する施策などを検討された方が良かったと思います。

あと、年末調整という古くからの慣習はそろそろ見直していくべき時期に来ていると思います。

納税者個人が税金/控除などの知識を身に着ける必要もあると感じますし、マイナンバーが整備され納税業務もDX化が進んでいく中、確定申告ベースで年税処理を行うことも視野に入れても良いかと思っています。

いかがでしたでしょうか。今回話題とさせていただきました、給与業務を含む人事労務はもとより、働き方、退職金関連など、相談先にお困りでしたら、ぜひ社労士法人JOYのお問い合わせからご相談下さい。

今回ご説明した、給与関連業務については、弊社労士法人でお手伝いさせて頂いているお客様が多数ございます。

ぜひ以下のURLからお気軽にご相談下さい。

次回もぜひお楽しみに!