節税対策として10~30万円未満のパソコンを一括で減価償却する方法

はじめに

「中小企業者の少額減価償却資産の取得価額の必要経費算入の特例」などを適用し、節税につなげる方法についてご紹介します。

10万円以上のパソコンの減価償却

個人事業主などがパソコンなどの固定資産を取得した場合、10万円未満であれば「消耗品費」などの経費として計上できますが、10万円以上の場合は固定資産の扱いとなり、数年に分けて減価償却する必要があります。

パソコン(サーバー用のものを除く)の耐用年数は4年と定められています。例えば、12万9,980円のパソコンを1月に購入した場合は、毎年32,495円ずつ減価償却し、減価償却費を経費として計上することになります。

毎年32,495円ずつなんて少ない!もっと経費計上して節税したい!という場合は、以下のような方法が考えられます。

(1) 一括償却資産とする

(2) 少額減価償却資産の特例の適用を受ける(中小企業等のみ)

一括償却資産

20万円未満の固定資産は一括償却資産とすることができます。この場合、3年に分割して均等償却を行います。つまり、毎年43,327円ずつ減価償却し、減価償却費を経費として計上します。

少額減価償却資産の特例

少額減価償却資産とは、中小企業等が取得した10万円以上30万円未満の固定資産をいいます。少額減価償却資産は全額を一括で経費計上できるため、節税につながります。

減価償却の仕訳は、以下のようになります。

ただし、この特例の適用期間は、令和8年(2026年)3月31日までとなる見込みです。また、特例をを受けるためには、以下の条件を満たす必要があります。

(1) 取得価格が30万円未満である

(2) 合計額300万円を限度とする

(3) 青色申告を提出する資本金または出資金の額が1億円以下の法人等または常時使用する従業員の数が500人以下の個人である

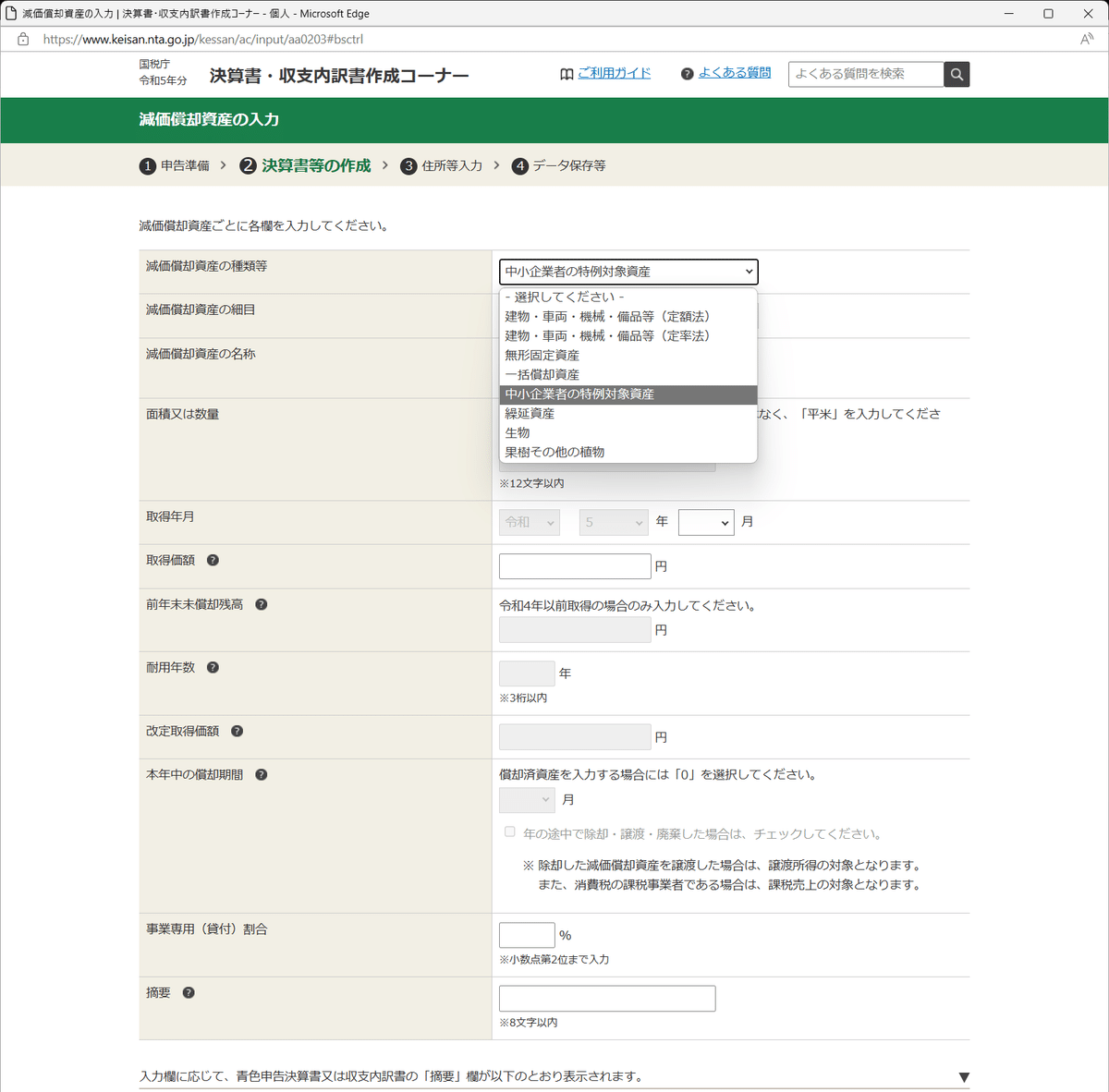

ちなみに、少額減価償却資産の特例の適用を受ける場合は、青色申告決算書の「減価償却資産の計算」に1件ずつ入力が必要です。e-Taxの場合は「中小企業者の特例対象資産」を選択して入力を行います。また、摘要欄には「措置法28の2」と記載します。(e-Taxでは自動表示されます)

まとめ

個人事業主などが10万円以上30万円未満の固定資産を購入した場合は、減価償却を行い経費に計上するのが基本となります。しかし「一括償却資産」または「少額減価償却資産の特例」を適用することにより、節税につながる場合があります。ただし、少額減価償却資産の特例には適用期間が設けられていますのでお気を付けください。また、最新の情報をご確認くださいますよう、お願いいたします。