(11/9 追記あり)銘柄分析#1 4917 マンダム③敗戦の弁

まさかの下方修正

反省

週末に分析記事を書こうと思っていたが、悔しいので早めに敗戦の弁を述べておく(笑)

マンダムを銘柄選定した時には、かなり開示資料を読み込んだつもりだったが、結局自分に都合の良い資料を取捨選択していた。大事なお金を投資するのだから、本当に事業成長できるか、本当に割安なのか、もっと開示内容や関連記事を批判的な目で見て検証する必要があると反省。

前回の分析記事で「よほどのネガティブサプライズがない限り継続保有する。」等と豪語していたが、10月31日の決算は結構なサプライズとなった。ノンホルの方に伝わるよう解説させていただく。

下方修正までの経緯

1Q時点での会社業績予想は以下の通り。

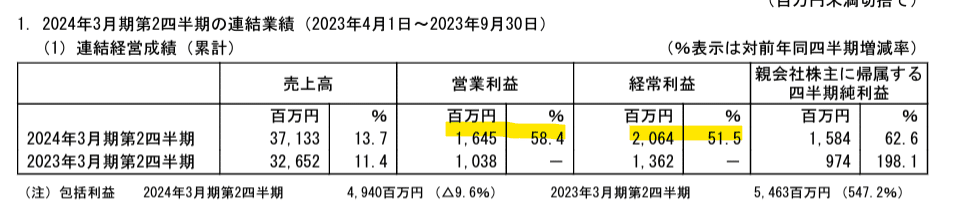

続いて、10/31に発表された2Q決算。

営業利益は2,100百万円の通期予想に対して1,645百万円(進捗率78%)とかなり順調で、予想の達成は確実、上方修正を期待してもそれほどおかしくはない進捗のようだが、連結業績予想はまさかの下方修正だった。

表にまとめると以下の通り。上半期に20億稼いでいる経常利益は下期2億円弱の増に落ち込み、営業利益に至っては1,645百万円の実績に対し1,460百万円と赤字予想である。いったい何が起きているというのだ?

ごく簡単な分析とIRへの不信感

決算短信と一緒に開示された決算説明資料には、以下のような説明しかなく、なぜ営業利益の見通しがマイナスになるかまでは読み取ることはできない。

ただし、ここでマイナス要因となっている①インドネシアの売上下振れ②マーケ費用の追加投資については、1Qの決算説明会質疑応答の中でも触れられている。

①についてはインドネシア経済のインフレ影響によるコロナからの戻りの遅さは、マンダム個社でコントロールするのは難しい面もあろう。

問題は②マーケ費用の追加投資だ。以下の通り質疑応答で「今期は必要な分使う」と明言しており、こちらが営業利益減益の大きな要因となっている。

会社を大きく苦しめたコロナ禍から抜け出し、コロナ前への回復を企図してマーケ費用を多めに取り攻めに転じようという姿勢は理解できるし、会社として正しい方針であると思う。

しかし、投資家サイドからみれば、青天井でマーケ費用を使うのではなく、ある程度最初から業績予想に織り込んでおいてほしいと考える。いくら費用計上するか決まっていないのに業績予想を出すのは却って無責任にも感じる。

さらにもう一点、会社に対して不信感を覚えたのは、同じ質疑応答の中での以下の回答。

通期上方修正の有無を問われ、上期見通しを達成すれば通期の達成も可能と答えている。実際のところは上で見たように上期見通しを上振れしたにもかかわらず、通期予想を下方修正。これは少々裏切りに近いものがあるのではなかろうか。機関投資家向け説明会でだれか突っ込んでいてくれることを期待したい。

(11/9追記)

機関投資家向け説明会のQA要約がHPに掲示された。例年より遅いんじゃない?という突っ込みはさておき、早速中身を拝見。一番気になったのは以下の部分。

30~40歳代の生活者に響かなかったのはその通りだと思うが、急遽実施するにはそれなりの勝算(狙い)をもってやってほしかったというところです。

以上~。マンダムはいったんモニタリング状態としておきます。

今後の方針

かなり辛辣なことを記載してしまったが、コロナ前の業績と比較してまだまだ回復の伸びしろがあり、長い目で見ると業績回復傾向に向かう確率は高いと思われる。前回記事で期待した3つのカタリストのうち、マレーシア地域での業績拡大は順調に進んでいることが確認された。日本、インドネシアの業績回復が叶えば、コロナ前以上に売上を上げる体制へと成長できる期待もある。

とはいえ、今期は強気のマーケを打って種まきする時間に使うとなると、その芽が出るのはまだ時間がかかりそうだ。いったんポジションを落とし様子見とする。