投資家が知っておくべきことは全てじっちゃまから学んだ。その2。

ばっちゃまの米国株と申します。

米国株投資家の広瀬隆雄氏(じっちゃま)が出す投資関連のYouTube Liveや記事をシンプルにまとめています。主にTwitterを使用していますが、NOTEやYouTubeにも投稿しています。

<Twitter>

<YouTube>

僕がじっちゃまから学んだ代表的なことを何回かに分けて書いていきたいと思います。投資家初心者の方が読まれるのを前提に、わかりやすく書いていきたいと思いますので、よろしくお願いします。

その1では下記のような内容に関して書きました。

- リスク

- 生活防衛の投資とアソビの投資

- どこに投資をするか

- iDeCoと積立NISA

- ETF投資

- 個別株投資

- 決算

- じっちゃまオススメ本

https://note.com/investorji/n/n48555f751364

------------------------------

買うタイミング

これを読んでおられる皆様は、米国株の個別銘柄をすでに取引されているか、これからしようと思っている方が多いかと思います。個別銘柄を売り買いする上で、私がじっちゃまから学んだ「個別銘柄を買うべきタイミング」をいくつかご紹介します。

1. 決算発表後に買う

多くの機関投資家はこのタイミングで株を買います。

決算には良い決算と悪い決算があります。良い決算とは↓

1. EPSがコンセンサス予想を上回る

2. 売上高がコンセンサス予想を上回る

3. ガイダンスがコンセンサス予想を上回る

この1, 2, 3 全てがパーフェクトな決算「だけ」を指します。

ひとつでも取りこぼしがあればそれは「悪い決算」です。

いい決算を出すと株価が跳ね上がる時が多いです。

下記はZOOMの株価です。

丸で囲った部分が決算発表日です。

好決算の発表があり、株が跳ね上がっていることがわかります。

買うタイミングとしては、この跳ね上がったタイミングで乗るというのが一つ。

また、$ZMの株価でも見られるように、決算発表後に跳ねた後、下押しされていることがわかるかと思います。このように跳ねた後に大抵は一回下がるので、今までの上値抵抗線が下値支持線になったのを確認してから入るのもいい方法です。機関投資家はこのタイミングでドッと買い始めます。なぜなら、このタイミングが一番安全だからです。

米国の機関投資家は70%くらいの時間を決算分析に費やしているそうです。チャートベースのヘッジファンドは10%くらい。それだけ決算というのは重要で、売買のタイミングに適していることがわかります。決算にプライオリティーを置く戦略は非常にわかりやすく、テクニカル分析よりもハードルが低いように思います。個人的に決算結果はTwitterで確認します。もちろん、じっちゃまのNOTEやYouTube Liveからも決算結果を把握しています。

2. 新値になって買う

これはグロース株投資の場合です。ものすごく多くの投資家が、同じ間違えをするのですが、グロース株は「押し目」を買うのではなく、「新値」など、株価が上に行っているときに買ってください。じっちゃま、これは鉄則だとおっしゃっています。

このAを超えた時に買うということですね ↓

また、「新値は買い」ですが、主に個人投資家が新値になった瞬間にイナゴのように飛びつきます。多くの機関投資家は少し様子を見るようです。そして、好決算で株価が急上昇したシナリオと同じように、今までの上値抵抗線が下値支持線になったのを確認してから、どっこらしょと重い腰を上げるということです。すぐに飛び付かずに少し様子を見る我慢強さも重要なことがわかります。

- 個人投資家: 新値になった瞬間に飛びつく

- 機関投資家: 今までの上値抵抗線が下値支持線になったのを確認してから買う

①新値になる (ここで多くの個人投資家は飛びつく) ②その後大抵ヘナヘナと落ちてくる(機関がまだ入っていないので上昇力が弱い) ③グッと堪えてまたズンズンズンと上昇したら買う (機関投資家はここで買う)

3. IPO銘柄を買う。

IPO銘柄って興奮しますよね。たくさんのメディアも一斉に取り上げ、Twitter上でも話題になります。最近だとUnity、GoodRx、Snow、Palantirなどが上場しました。近々、Airbnb、Bumble、Roblox、DoorDashなどが上場予定です。

じっちゃまフォロワーさんならご存知かと思います。Unity上場時はこのような感じでしたね。

非常に盛り上がりました。

IPO銘柄を買う方法には二通りあります。

1. 上場後なるべくすぐに飛びつく

2. 上場してから最初の決算発表を確認し、好決算だったら買う

もちろんハイリスクは1番、より安全なのは2番です。

上場してからの数日間は特にボラティリティー(価格変動の度合い)が激しいです。そのため、10%以上上昇したと思ったら、翌日15%の暴落といったこともざらにあります。そのため、1番の買い方をする場合は、買った瞬間から大きな含み損になる可能性もあることを十分に理解した上で買う必要があります。一度買うと、上場後初決算までホールドし、決算が良い場合はそのままホールド、悪い場合はすぐに売る方法が良いかと思います。

上場後の初決算というのは非常に非常に重要です。

投資家は決算をミスしない企業をこよなく愛し、ミスする企業をとことん嫌います。初決算でしっかりと好決算を叩き出すと投資家は安心しますが、まだまだ始まったばかりです。次の決算も、またその次の決算もクリアしていくうちに、投資家からの信頼を得ることができます。

* ちなみに11月28日のじっちゃまYouTube Liveでは、「今はIPOに対してエキサイトしてない」とおっしゃっています。

売るタイミング

その1。決算発表後に売る

改めて ...

1. EPSがコンセンサス予想を上回る

2. 売上高がコンセンサス予想を上回る

3. ガイダンスがコンセンサス予想を上回る

この1, 2, 3 全てがパーフェクトな決算「だけ」を指します。

ひとつでも取りこぼしがあればそれは「悪い決算」です。

悪い決算の場合は迷わず売ります。いくら良い投資ストーリー (投資家がそれを聞いてワクワクさせられるようなシナリオ: EV、クラウド・コンピューティング、シェール開発、ウェアラブル、3Dプリンティング、バイオテクノロジーなどは、すべて良い投資ストーリーの例)であってもです。

良い投資ストーリーは星の数ほどありますが、良い会社はごく一握りです。

このことを忘れないでください。また、個人投資家によくあるのは、ある銘柄・企業に溺愛してしまうということ。 ある企業を好きでありすぎるあまりに、決算が悪くても売れずにホールドしてしまう。「いずれ上がるだろうからずっと持っておこう」となるわけです。良い決算を出している企業を愛し、悪い決算を出す企業には厳しい態度でいることが重要です。

自分の相場観や他人の相場観は信じないでください。

信じるのは決算のみです。決算は嘘をつきません。

特にシビアになってほしいのはIPOして若い企業に対してです。

Microsoft が決算を少々ミスしても許せるかもしれませんが、GoodRXやUnityが次の決算をミスしたら絶対に許さないでください。

特に最初の決算でミスをするようなことがあれば、その後の決算もミスをするのではないかと投資家は思います。「悪い決算は癖になる」というのを知っているからです。悪い決算の場合は、いくら好きな銘柄でも売ってください。

じっちゃまはその辺り徹底されています。

例えばMicrosoftやFastly。それまでは強気でしたが、ある日決算が悪いと、「すぐに売ってください」と一言。もちろん株価は戻る可能性もあります。しかし、徹底したルールのもとで売買をしているので、大怪我をするリスクがありません。

決算が良い銘柄を買い、決算が良い限りホールド、悪ければすぐに売るというのを徹底すれば投資パフォーマンスは上がるのです。

その2。ポジションを減らす時。

もしあなたが株に投資をしすぎて、キャッシュが手元にない状態になったときはハイリスクです。若い人ほど投資はすべき、とはいえ、キャッシュはある程度必要です。例えば、9月のように相場が荒れていた時はポジションを減らすというのもありです。

この時に何を売ればいいか。

もしあなたのポートフォリオが下記の場合、まず何から売るべきでしょうか。

(ティッカーシンボルと評価損益)

$FB: -5.0%

$AAPL: +30%

$CRWD: +11%

$NKLA: -20%

$FSLY: +55%

多くの個人投資家は損を確定したくないので、一番利の乗っている $FSLY の一部を売ったりしてしまいます。しかし、本当に売らないといけないのはポートフォリオの癌になっている銘柄。この場合 $NKLA です。

あなたのポートフォリオで一番パフォーマンスの悪い銘柄から順番に売ってください。べっぴんさんとはできるだけ長く一緒に寝ましょう。あなたを末長く幸せにしてくれます。

決算の良い銘柄ががかなり上昇し、割高となり、そろそろ天井だろうと思って売ってしまう方が多いです。しかしそれは私たちの勝手な相場観にすぎません。そのようなことをしているうちは、テンバガーに巡り会うことはできません。例えばZOOM。PSR (株価売上高倍率。この倍率が高いほど、株価は割高と判断される) などを気にしていたら、とっくの昔に売ってしまっていたでしょう。決算が良い限りホールドしていた方は、今までの上昇分を全て勝ち取ることができているはずです。

その3。公募価格を割った時。

もし公募価格を割った時は一旦離れてもいいです。そして再び公募価格を上回った時に入るというのもありです。絶対に誤解して欲しくないのは、公募=売りではないということです。

こちらは $PLUG のチャート。公募発表で下落しましたが、その後上昇しています。

ちなみに、IPOして間もなく公募増資に踏み切る会社の株は「買い」です。

詳しくはこちらの記事をご覧ください:

「IPO後、すぐに新株を公募する会社は見込みあり」

https://media.rakuten-sec.net/articles/-/28435?page=3

最近だと $DKNG が公募を発表しました。株価は窓をあけて下げましたが、株価は最近戻ってきています。

公募価格を割っても少々の含み損に耐えれる方は、そのままホールドしても良いかと思います。一旦売って、改めて公募価格を上回ったのを確認したのちに入るというのもありかと思います。

高配当銘柄の落とし穴

配当は非常に魅力的です。そのため、高配当銘柄は個人投資家に大人気です。私も投資を始めたばかりの時は、高配当銘柄を見つけてはワクワクしながら買っていました。持っているだけでチャンリンチャリンとお金が入ってくる配当は何よりも魅力的でした。配当は高配当であればあるほど魅力的で、いずれ株価も上昇すると勝手に思っていたのです。

しかし、じっちゃまはこのようにおっしゃいました。

配当が5%以上の株は基本ダメ。8%以上は倒産の危機がある会社と思ったほうがいいです。成長している会社は低配当株が多い。会社がいきなり配当を始めたら喜ぶのではなく「あれ?」と思ったほうがいいです。

この発想は全くありませんでした。配当利回りが高いという理由だけで買いに行くのは非常に危険ということを学びました。高配当銘柄を買う場合は、その会社はなぜ配当利回りが高いのか、しっかりリサーチをし、納得した上で買う必要があります。

ニュースに先回りするのは危険

米国は決算シーズンに入っています。多くの個人投資家は決算発表が出る前に出動してしまいます。「じっちゃまがテンバガー候補と言っていた$ZIの決算は良いに違いない!上がる前に買ってしまおう!」「$GDRXのVCは泣く子も黙るシルバーレイク!決算は良いに違いない!決算前に買いだ!」

しかし、これらの考えは私たちの勝手な思い込みに過ぎず、じっちゃまや機関投資家は決算発表前に買うようなことはしません。プロの投資家は、決算発表が出た後に、結果が良かったのを確認し、出動します。通常、決算がポジティブサプライズの場合、株価は跳ねる場合が多いです。その跳ねた株価を、高いのを承知した上で、買いに行く。これを基本動作にしているのがプロです。これは私の想像していたプロとは異なりました。機関投資家などは、ある程度の情報を決算前に知り尽くし、決算発表の前から買っているものだと勝手に思っていました。

機関投資家がこのような買い方をする理由としては、説明責任という事もありますが、それ以上に、このような堅実な方法がいちばん勝率が高いからです。私たち個人投資家も、プロと同じような堅実な方法で投資をすると勝率も上がるのではないかと思います。

何銘柄くらい持つのがいい?

結論から言えば、個人投資家の株式投資ではせいぜい10~16銘柄くらいが目の行き届く限界と言われています。しかし、若い投資家や運用資産に余裕の無い投資家には、10〜16銘柄を買うということは現実的ではないと言えます。

投資初心者の場合、最初から大きな資金を持っているケースは稀かと思います。私も投資を始めたばかりの時は10万円から始めました。これは全く恥ずかしいことではありません。皆、最初は少ない額から始めているのです。これくらいの資金の場合、お勧めするのはETFです。ETFに関しては、「投資家が知っておくべきことは全てじっちゃまから学んだ。その1。」で取り上げていますので、是非ご覧ください。ちなみにじっちゃまお勧めETFはこちらです。

①バンガード・トータル・ストック・マーケットETF(VTI)米国株

②バンガードS&P500ETF(VOO) 米国株

銘柄数を増やせば増やすほど良いわけではなく、ある程度のところまで増やすとリスク低減効果はだんだん薄れていきます。20銘柄を超えてくると、そのポートフォリオの価格のブレはアメリカの代表的な株価指数であるS&P500指数とほぼ同じくらいになると言われています。ということは、20銘柄以上持っている場合は、単純にSP500に連動したETFなどを購入すれば良いということになります。

さらに注意すべき点としては、銘柄数が増えることでポートフォリオ管理の手間が増えたり、売買手数料がかさんでしまいます。銘柄数を増やしすぎるのはデメリットにもなり得るということです。

コアサテライト戦略

さて、10〜16銘柄も買えないという投資家は多いのではないでしょうか。そういう場合はじっちゃまのお勧め投資戦略、「コアサテライト戦略」をご紹介します。これは投資上級者も使っているメソッドかと思います。

自分の運用資産の50%をS&P500指数に連動するETFの銘柄に投資し、残りの50%を個別銘柄に投資するという投資法です。

S&P500指数に連動するETFとしては、VOOやSPYがあります。もちろんVTIでも良いかと思います。ちなみにじっちゃまはVTIを保有しているそうです。

もちろんインデックスのみを保有し続けるやり方もありますが、それだけでは飽きてしまう個人投資家も多いはず。そういった方は、安定したインデックス投資を積立しつつ、知識や技術のいる個別銘柄をサイドで取引するというやり方が良いのではないでしょうか。

長期金利で最低限知っておくべきこと

金利・金利・金利。じっちゃまをフォローしてからは毎日のように金利という単語を聞きます。それだけ投資家にとって金利は重要ということです。ここでは簡単に投資初心者が最低限知っておきべき点を書きたいと思います。

1. 金利は長期金利 (アメリカ10年債券利回り: U.S. 10 Year Treasury Note) を毎日見ること。

2. 長期金利と株式のバリュエーションはシーソーの関係にある。つまり、長期金利が上がれば、株価は下がる。

3. 長期金利の上昇は、特にバリュエーションの高いハイパーグロース銘柄にとって危険。

4. 長期金利の上昇中は、積極的な買いは控えるべき。

まずはこれだけ知っておけば十分かと思います。

ちなみに、個人的には、こちらのInvesting.comというアプリを使って長期金利の推移を確認しています。

テクニカル分析で最低限知っておくべきこと

個人投資家の多くはチャートを見るのが好きかと思います。私も大好きです。上がったり下がったりするチャートを見て、「だいぶ下がったから買いかな、だいぶ上がったからそろそろ天井だろう」などと予測をするのは楽しいものです。

チャートから売り買いのタイミングを決めるテクニカル分析は非常に人気で、テクニカル分析に関する本やYouTubeではたくさんあります。

テクニカル分析には下記のようなものがあるそうです。

・移動平均線

・一目均衡表

・ボリンジャーバンド

・パラポリック

・ポイント・アンド・フィギア

・ペンタゴンチャート

・RSI

・ストキャスティクス

・DMI

・MACD

・CCI

・ヒストリカル

・ボラティリティ

・ボラティリティシステム

聞いたこともないようなものが多いです。

じっちゃまはテクニカル分析に関してこのようにおっしゃっています。

テクニカル分析で一番大事なことは、「みんながやってることを自分もやる」 ということ。テクニカル分析はシンプルであればあるほどパワフルなのです。

それでは何を見れば良いのでしょうか。じっちゃまがよく取り上げられるテクニカルは下記のみです。

- 移動平均線 (50日と200日のみ)

- トレンドライン

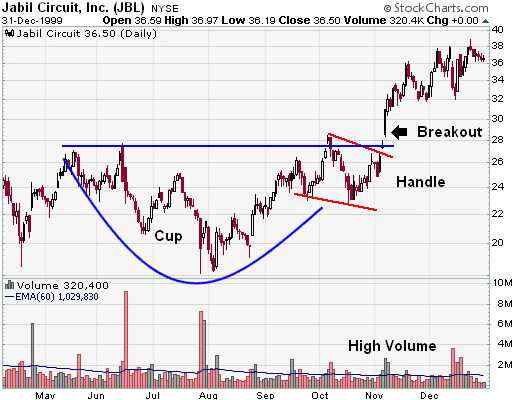

- Cup with handle (カップウィズハンドル)

50日と200日移動平均線に関しては、特に株価が下がっている局面で注目されるそうです。もしも株価が50日移動平均線を割った場合、次は200日移動平均線まで下がる覚悟でいる必要があります。

Cup with Handle (カップウィズハンドル) というのはこんな感じです。

カップのような形をしていますね。

このBreakout (ブレイクアウト) をしたところで買う投資家が多いようです。

トレンドラインは下記のように「安値と安値を結んだ線」です。

上記の④のように、トレンドを割り込んだら売るというやり方です。

トレンドラインの投資法に関しては下記じっちゃま記事がおすすめです。

https://cutt.ly/0hlzMdf

以上、3つのテクニカル分析をしっかりと抑えることができればまずは十分かと思います。しかし、ここで勘違いしてほしくないことは、じっちゃまはテクニカル分析を最優先しているわけではないという点です。あくまでも投資法の一つとして紹介しているだけで、じっちゃまは決算結果を最優先しています。

そのじっちゃまがオススメするテクニカル分析本はこちらです。

IPOして若い銘柄

IPOしてまだ若い銘柄は投資家の評価が高くないため、株価は安定しません。一方、上場して何十年も経つベテランの銘柄というのは株価が安定していることが多いです。若い銘柄を取引する上で気をつけるべき点は下記になります。

- 若い銘柄ほど、一回一回の決算はとても重要。厳しい目で確認すること

- 少しの悪材料で株価が暴落する可能性がある

- ものすごい勢いで新製品の開発、市場開拓などをするため、その中で凡ミスは起こりやすい

しかし、ミスはどの企業でもします。そういったミスを乗り越えていくことができるかどうかが重要になります。

一回ミスをしてもその後すぐに立て直す企業は優秀です。ミスの後、3回連続好決算を出せば立て直しに成功と言えるそうです。そういったカムバック銘柄はSUPER STOCKSと呼ばれ、本当に良い成長株になるケースが多いとじっちゃまはおっしゃっています。

ZOOMがそのような企業ではないでしょうか。ZOOMは上場してからすぐにセキュリティー面が問題視されました。株価は暴落。しかし、そこから立て直し、株価も爆上げしています。下記はSP500指数との比較です。

では、どのようにしてその企業がミスをしっかりと乗り越えているかどうかがわかるのでしょうか。それは決算です。決算が良い限り、その企業はしっかりと挽回し、投資家のExpectationに応えていると言えます。

👵🏻 その3。もお楽しみに ♪

おまけ

じっちゃまオススメ本

👵🏻 いつもサポートありがとうございます!

〜前回のサポート貢献者様 SUPER THANK YOU〜

Tinn.Jさん ★★★★★★★★★★★★

tak inoueさん★★★★★

うちのネコさん★★★★★

五郎丸秀太さん

横溝哲治さん

👶👵👴 See you next time !

〜Special Thanks〜

スキ・サポート・フォロー・シェアなど、本当にありがとうございます👴

👵皆さんのサポートが力になるんじゃ。 名前は覚えておくぞ。この恩はずっと忘れん👵