債券市場におけるESG投資とグリーンボンドの普及 ~第9回インターン勉強会~

こんにちは、インターン生の田中です。

私は弊社の保阪会長の理念に共感してインターンを始め、約1年が経過しました。

今回は大学の研究分野であるグリーンボンドをテーマに勉強会をさせていただきました。

ESG投資というと株式投資を思い浮かべることが多いと思いますが、近年債券投資の分野でもESGの概念が取り入れられており、その普及が急速に進んでいます。

その概要や動向についてnoteでもご紹介します。

グリーンボンドとは

グリーンボンドとは、「企業や地方自治体が国内外のグリーンプロジェクトに要する資金を調達するために発行する債券」のことを指します。

グリーンプロジェクトとは環境問題の解決に貢献する事業のことで、例えばメガソーラーなどの太陽光発電や風力発電、地熱発電など再生可能エネルギー事業、汚染防止、水問題、気候変動の適応に関する事業がこれに含まれます。

その主な特徴は以下の3点です。

• 調達資金の使途がグリーンプロジェクトに限定される。

• 調達資金が確実に追跡管理される。

• それらについて発行後のレポーティングを通じ透明性が確保される。

資金の追跡管理、レポーティングについては後ほどご説明します。

グリーンボンドの沿革

○発行の歴史

世界初のグリーンボンドは世界銀行によって2008年に発行され、2013年に民間企業初のグリーンボンドが発行されました。

その根底は、2006年の国連責任投資原則(PRI)の策定によるESG投資の始まりがあり、2007年には欧州投資銀行によって「Climate Awareness Bond」(機構問題への認知度を高めるための債券)が発行され、これがグリーンボンドの先駆けとなりました。

また、2015年に国連気候変動枠組条約(UNFCCC)の第21回締約国会議(COP21)で、パリ協定が採択されたこと、国連サミットで、持続可能な開発目標(SDGs)が採択されたことがグリーンボンドの普及の後押しとなりました。

ESGの歴史については、前回の勉強会で武田さんが紹介してくださっているので是非そちらをご参照ください。

日本で初めてのグリーンボンドは2014年に日本政策投資銀行が発行したものになっています。その翌年には、三井住友銀行が国内の民間企業として初めてグリーンボンドを発行し、以降様々な企業や自治体が発行しています。

○制度の歴史

2014年に4つの投資銀行がグリーンボンド原則を策定し、その後は国際資本市場協会(ICMA)が同原則の事務局となっています。

2016年には中国が国家としてグリーンボンドガイドラインを発行し、国を挙げてグリーンボンドの普及に力を入れており、今や世界最大の発行国にまでなりました。(ただし、半分弱は国際基準を満たしていないとされています。)

日本もこれに続いて、2017年に環境省が「グリーンボンドガイドライン」を策定し、2020年には「グリーンボンドガイドライン2020年版」として更新しています。

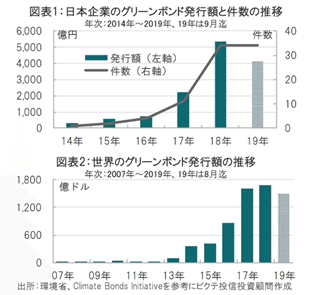

グリーンボンドの発行額の推移

次に発行額の推移についてみてみます。

出所:日本でも根付くか、グリーンボンド|ピクテ投信投資顧問株式会社

世界、日本共に指数関数的に年々増加しています。2019年の発行額は世界全体が28.3兆円、日本が約7,300億円となり、日本は世界全体の約1/39に留まっています。今後の伸びに期待です。

グリーンボンドのメリットとデメリット

グリーンボンド発行プラットフォームを参考に筆者作成

グリーンボンドのメリットについて、「発行体」「投資家」「環境面等」の3つの観点でまとめたものが上の図になります。

一方、デメリットが発行体と投資家のそれぞれにあります。

発行体のメリットに「比較的好条件での資金調達の可能性」とありますが、具体的には支払利息の金利が同じ条件で発行する場合の債券の金利と比べて小さくなることを一般的には指します。

つまり、投資家はグリーンボンドを選ぶことで機会損失を被る可能性があるということです。これが投資家にとってのデメリットになります。

発行体に関しては、発行や調達資金の追跡管理、情報開示に際してかかるコストが負担となることがデメリットとして挙げられます。

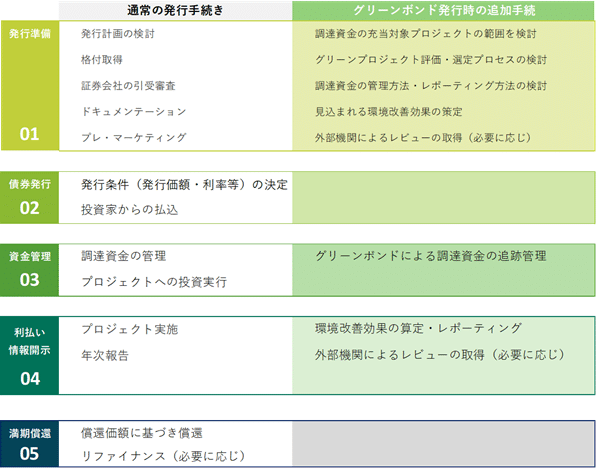

次に、グリーンボンドの発行プロセスについてみてみましょう。

グリーンボンドの発行プロセスと償還までの流れ

グリーンボンド発行プラットフォームを参考に筆者作成

上の図のように、グリーンボンドの発行には通常の債券発行手続きに加えて追加手続が必要になります。これに係るコストが先述した発行体にとってのグリーンボンド発行におけるデメリットです。

そして、このグリーンボンドならではの手続きに、グリーンボンドの原則が反映されています。

これらの手続きに関連して、以下の5つが環境省の定めるグリーンボンドガイドラインの中で、「グリーンボンドに期待する事項」として重要視されています。

・資金調達の使途

・投資家への事前説明

・調達資金の管理

・レポーティング

・外部機関によるレビュー

さて、発行の追加手続として、「グリーンボンドによる調達資金の追跡管理」「環境改善効果の算定・レポーティング」とありますが、イメージが湧きにくいと思います。それぞれ具体的にみていきましょう。

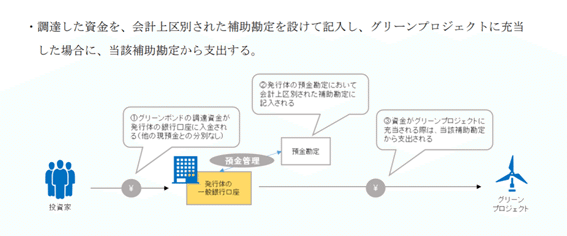

グリーンボンドによる調達資金の追跡管理

追跡管理とありますが、事業の現場で監視するのは現実的ではありませんね。

実際にはお金の使い道の記録によって、グリーンボンドで調達された資金が該当プロジェクトに充当されているかを追跡します。

下の図の例は、会計処理によって資金使途の記録を管理しています。

他には、一般銀行口座とは別のグリーンボンド専用の口座に調達資金を振り込み、その口座から支出して管理する方法などもあります。

次に、「環境改善効果の算定・レポーティング」についてみましょう。

環境改善効果の算定・レポーティング

この項目に関して、ガイドラインの中で様々な取り決めが書かれていますが、押さえるべきは「開示のタイミング」と「開示事項」です。

開示のタイミングは、少なくとも年1回、及び大きな状況の変化があった場合に資金の使用状況について開示することが求められています。

開示事項に関しては以下の5つの項目の開示が求められています。

・調達資金を充当したグリーンプロジェクトのリスト

・各グリーンプロジェクトの概要(進捗状況を含む。)

・各グリーンプロジェクトに充当した資金の額

・各グリーンプロジェクトがもたらすことが期待される環境改善効果

・未充当資金がある場合には、その金額又は割合、充当予定時期及び未充当期間の運用方法

この中でも、4つ目の環境改善効果が分かりにくいですね。

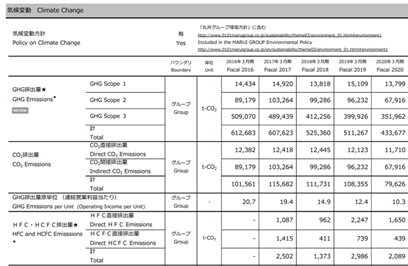

例えば、丸井グループは、グリーンボンドが償還するまでの間、「再生可能エネルギーから電力100%調達」、「温室効果ガス排出量削減」、「再生可能エネルギー発電」といったプロジェクトに係るKPIを数値で年次報告するとしています。

加えて、丸井グループではESGに関わるデータを下の図のように非常に事細かに開示しているので興味のある方はぜひ見てみてはいかがでしょうか。

出所:ESGデータブック 2020年3月期|株式会社丸井グループ

最近のグリーンボンドの動向

グリーンボンドの普及が進んできたことで、昨今では様々な会社や自治体がグリーンボンドの発行を取り入れるようになりました。直近では、神奈川県が同県初のグリーンボンドを10月26日に発行しました

最近では、より高度な発展に向けて新たな仕組みのグリーンボンドも生まれています。

グリーンボンドの新たな形

環境に関連した目標の達成度合いによって支払い利息が変動する仕組みのグリーンボンド(通称:サステナビリティ・リンク・ボンド)も登場しています。

日本国内ではヒューリックが、自社開発した発電設備によってグループの使用電力を100%再生可能エネルギーにする環境目標を掲げたグリーンボンドを発行しています。。

このための資金を調達するために発行する債券は、目標が達成できなかった場合、支払う利息が増える仕組みとなっています。

海外では、イタリアの電力会社が先行していました。

やはり欧米では環境に関する取り組みが進んでいる印象がありますね。

そんな欧米では最近、ラグジュアリーブランドのシャネルがグリーンボンドを発行して注目を集めました。そちらについてもご紹介します。

シャネルが環境目標に連動したグリーンボンドを発行

シャネルは9月24日、およそ6億ユーロ(約738億円)相当のグリーンボンドを発行し、ここでも環境目標連動債の仕組みが使われています。

シャネルは非上場企業で同社としては、初めての公開市場での資金調達であったことも注目を集める一因となりました。

シャネルは気候変動に関する取り組みとして、

「シャネル ミッション 1.5(Chanel Mission1.5)」を2020年3月に立ち上げており、

これはパリ協定の目標値に則ったもので、 以下の4つの柱で構成されています。

①30年までに同社の二酸化炭素排出量を50%削減すること

②25年までに再生可能エネルギーに100%切り替えること

③排出した二酸化炭素の相殺

④気候変動に関する取り組みへの投資や支援

これらの目標値を達成できなかった場合に、利息に加えてキャッシュプレミアムを償還日に払う(元本に上乗せをして返済する)という仕組みになっているためシャネルの本気度が垣間見えます。

調達された資金は、「サステナブルな素材を開発しているスタートアップへの投資」や、「サプライヤーに再生可能エネルギーへの転換を促すためのインセンティブ」、「新たな再生可能エネルギー開発プロジェクトの支援」などに充てられることとなっています。

また、サステナビリティに関する開示は上場企業がIR活動の一環として力を入れている印象がありますが、環境先進地域である欧州の企業だからか、あるいはブランドイメージという無形資産が重要だからという業態だからか、シャネルは非上場企業でありながらそういった開示にもかなり注力しています。

興味がある方は、The CHANEL Mission 1.5° Reportもぜひ見てみてください。

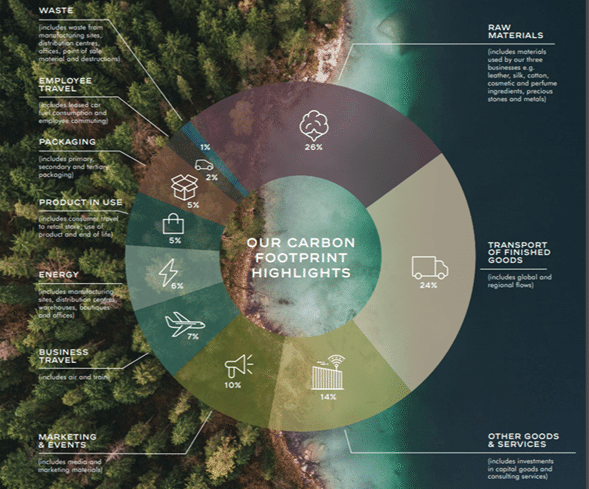

出所:The CHANEL Mission 1.5° Report

企業活動における二酸化炭素排出量の詳しい内訳や、高級感のイメージから重厚に作られていた香水の瓶のガラスを薄くすることで、香水瓶の製造に係る二酸化炭素排出量を40%削減したエピソードなどが掲載されています。

まとめ

ここまでグリーンボンドについてその概要をお伝えしてきましたが、グリーンボンドの発行はSDGsを達成するための手段です。ESG投資やESG経営そのものが目的になってしまっていないか、あらゆる主体が常に意識するべきだと私は考えています。

グリーンボンドが増えれば環境は良くなるとは言い切れませんが、このような取り組みを通して環境保全を進めること自体は非常に大切です。

日本のグリーンボンド市場は拡大傾向にあるとはいえ、欧米と比べると情報開示が不十分なことがあると言われています。加えて、グリーンボンドには通常の債券に比べて利回りが小さくなる現象が観測されることがあり、投資家にとっては機会損失を被る可能性を指します。

少々極端な意見になるかもしれませんが、ESGやSDGsの本質を本当に押さえているならば、発行体はコストをかけてでも情報開示などにも積極的に取り組むべきではないでしょうか?

そして、投資家も発行体と適切にコミュニケーションをとり、発行体に行動を求めたり、時としてはサポートをするなどして、より良いグリーンボンドの市場形成に繋げていくことが大切だと思います。

皆さんも、機会があればESGやSDGsの本質について考えてみてください。

※本noteは株式会社インベストメントブリッジとしての意見・見解ではなく、あくまでも一個人の意見・見解となります。

参考文献

・2020年3月, グリーンボンド発行プラットフォーム,「グリーンボンドガイドライン2020年版」

http://greenbondplatform.env.go.jp/pdf/greenbondguideline2020.pdf

・世界銀行, 「グリーンボンドとは?」

http://www.worldbank.or.jp/debtsecurities/cmd/pdf/WhatareGreenbonds.pdf

・2018年1月, インベスコ・アセット・マネジメント,「中国のグリーンボンド:持続的(かつ地球に優しい)資産クラス|Invesco Fixed Income Investment Insights」

http://www.invesco.co.jp/insights/assets/pdf/007_180209_China_green_bonds-A_sustainable_asset_class.pdf

・2019年9月30日, ピクテ投信投資顧問株式会社,「日本でも根付くか、グリーンボンド」

https://www.pictet.co.jp/Individual/Report/markets/headline/20190930

・2020年10月9日, WWDJAPAN,「シャネル、約730億円相当のグリーンボンドを発行 初めて公開市場で資金調達」

https://www.wwdjapan.com/articles/1132954

・2020年10月26日, 神奈川県,「市場公募債(グリーンボンド)のご案内」

https://www.pref.kanagawa.jp/docs/v6g/greenbond2.html

・2020年10月9日, The Chanel Mission 1.5°Report

https://corpo-services.chanel.com//medias/Chanel-Climate-Publication.pdf?context=bWFzdGVyfHBkZnw1NjQ0ODc5fGFwcGxpY2F0aW9uL3BkZnxzeXMtbWFzdGVyL3BkZi9oMTgvaDlmLzg3OTcwNzc1MzY3OTgvQ2hhbmVsX0NsaW1hdGVfUHVibGljYXRpb24ucGRmfDUxMTY2OTIxNDE0MzBiNTllNGU5YzNmZGUwYTNkMzI2MTY2ZDE2MTYxZTBkZmY1YjViMjM5OTVmNGI5Y2JmN2E

いいなと思ったら応援しよう!