まじめなnote: 投資用語解説 ~これだけ知っておけば怖くない~PER, PBR, ROE, ROA, EPS, BPS, MA, MACD, RSI…

こんにちは!手抜き投資ラボの「まじめなnoteシリーズ」へようこそ。

「投資を始めたいけど、用語がいっぱいで何から手を付けていいかわからない…」

「本を読んでも難しくて続かないし、インフルエンサーの記事もなんとなく理解できない…」

そんな風に感じているあなた、安心してください!

この記事では、投資初心者が押さえておくべき基本用語を、わかりやすく解説します。

これを読めば、インフルエンサーの話もスッキリ理解できるようになるし、投資の基礎もしっかり学べますよ!

ファンダメンタル分析とテクニカル分析とは?

投資を行う際には、大きく分けてファンダメンタル分析とテクニカル分析の2つのアプローチがあります。それぞれの特徴と用途を理解することで、より効果的な投資判断ができるようになります!

ファンダメンタル分析とは?

ファンダメンタル分析は、企業の経済状況や業績、業界動向などを基にして、株価の適正値を評価する方法です。

具体的には、財務諸表の分析や市場環境の調査を通じて、企業の「本質的な価値」を見極めます。

簡単に言うと

「会社の健康状態や将来性を調べて、株の価値を判断する方法!」

テクニカル分析とは?

この会社なんで株価上がったんだろ?この会社儲かってるのになんで株価が上がらないんだろ?ってことありますよね、、、テクニカル分析を行うと、その仕組みが見えてくることがあります。

テクニカル分析は、過去の株価や取引量のデータを基にして、株価の将来の動きを予測する方法です。

主にチャートや各種指標を用いて、売買のタイミングを見極めます。

トレンドの識別や価格の変動パターンを分析することで、短期的な投資戦略を立てるのに役立ちます。

簡単に言うと

「過去の価格や取引量を見て、未来の株価の動きを予測する方法!」

ファンダメンタル分析で使う用語

まずは、ファンダメンタル分析からいきましょう!

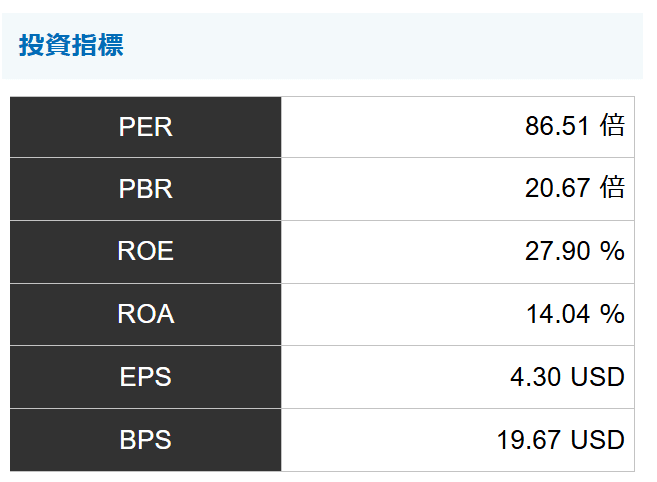

こちらは、TESLA($406, 2025.1.26)の指標です。

6個のアルファベットの意味が分かりますか?

なんとなく分かった気でやり過ごしちゃう、、、やつですよね、、、

それぞれの用語をわかりやすく説明していきますね!

1. PER(株価収益率)とは?

PERは「Price Earnings Ratio」の略で、株価がその企業の利益に対してどれくらい高いかを示す指標です。

計算方法は「時価総額÷利益」です。「株価 ÷ 一株当たり利益」とも言えますね。(時価総額=株価x株式発行数)

低いPERは割安、高いPERは割高と判断されることが多いです。

株を買うときにどうつかうの?

PERは、企業の成長性や現在の株価が適正かどうかを判断する際に役立ちます。

例えば、同じ業界内でPERが10の企業と20の企業があったとします。PERが10の企業は相対的に割安と見なされる一方、PERが20の企業は割高と評価されることが多いです。

ところで、TESLAのPERは、86でした。これは、トヨタ自動車のPERが10くらいであることを考えると、非常に高い値です。それだけ将来のTESLAの急成長が期待されているってことですね!逆に言うと、かなりの成長が株価に織り込まれているということですから、「思ったより成長しないな」っていう雰囲気になると、株価は急落してしまいます。

PERが低い・高いだけで投資判断ができるというわけではなく、企業の成長性や業績の安定性も併せてチェックすることが重要です。

簡単に言うと

「株の値段がその会社の儲けと比べてどうなのかを測る数字!」

2. PBR(株価純資産倍率)とは?

PBRは「Price Book-value Ratio」の略で、株価がその企業の純資産に対してどれくらい高いかを示す指標です。

計算方法は「時価総額÷純資産」です。「株価 ÷ 一株当たり純資産(BPS)」とも言えますね。

PBRが1倍以下だと割安とされます。会社を経営していくより、解散して資産を売却したほうが価値が高いってことですからね、、

株を買うときにどうつかうの?

PBRは、企業の資産価値に対する株価の評価を示します。

例えば、PBRが0.8の企業は、純資産以下の価格で株が取引されていることになり、割安と見なされます。

特に資産が重要な不動産業や金融業では、PBRが重要な指標となります。ただし、成長性の高い企業はPBRが高くなる傾向があるため、業界や企業の特性を考慮することが大切です。

ちなみに、TESLAのPBRは、20.6でした。こちらも、トヨタ自動車のPBRが1.1であることを考えると非常に高い値ですね。TESLAの成長が株価に織り込まれているってことですね!

簡単に言うと

「会社の持ち物(資産)と比べて、株の値段がどうなってるかを見る数字!」

3. ROE(自己資本利益率)とは?

ROEは「Return on Equity」の略で、自己資本に対する利益の割合を示す指標です。(自己資本っていうのは、簡単に言うと、会社のお金のうち借金ではないものです。)

ROE (%)の計算方法は「純利益 ÷ 自己資本 × 100」です。

高いROEは、企業が効率的に自己資本を活用して利益を上げていることを示します。

株を買うときにどうつかうの?

ROEは、企業の経営効率や株主へのリターンを評価するために使用されます。

例えば、ROEが15%の企業は、自己資本1億円に対して年間1,500万円の利益を上げていることを示します。

高いROEを持つ企業は、資本効率が良く、株主に対するリターンも高いと評価されやすいです。ただし、ROEが極端に高い場合は、一時的な要因や財務レバレッジの影響も考慮する必要があります。

ちなみに、TESLAのROEは、27.9%です。これもトヨタ自動車(15.8%)に比べると高い値です。TESLAは「効率よく稼いでいる企業」だということが見えてきますね!

簡単に言うと

「会社が自分の持ち物(自己資本)を使って、どれだけ儲けているかを示す数字!」

4. ROA(総資産利益率)とは?

ROAは「Return on Assets」の略で、総資産に対する利益の割合を示す指標です。

計算方法は「純利益 ÷ 総資産 × 100」です。

ROEとの違いは、分母が総資産ってとこです。総資産とは借金も含めたすべての資産です。

高いROAは、企業が総資産を効率的に活用して利益を上げていることを示します。

株を買うときにどうつかうの?

ROAは、企業の資産全体の効率性を評価するために使用されます。

例えば、ROAが8%の企業は、総資産1億円に対して年間800万円の利益を上げていることを示します。

ROAが高い企業は、少ない資産で多くの利益を生み出していると評価されますが、資産の質や構成も重要です。資産が効率的に使われているか、過剰な設備投資がないかなども併せて確認することが大切です。

ちなみにTESLAのROAは14.0%で、トヨタ自動車(5.5%)より大幅に高いですね。効率よく稼ぐTESLAの姿が見えてきます。

簡単に言うと

「会社が持っている全部のお金(総資産)を使って、どれだけ儲けているかを示す数字!」

5. EPS(一株当たり利益)とは?

EPSは「Earnings Per Share」の略で、企業が1株あたりどれだけの利益を上げているかを示す指標です。

計算方法は「純利益 ÷ 発行済株式数」です。

株を買うときにどうつかうの?

EPSは、企業の収益性を評価するために使用されます。

例えば、純利益が1億円で発行済株式数が500万株の場合、EPSは20円になります。

高いEPSは、企業が効率的に利益を上げていることを示し、株主にとって魅力的です。投資家はEPSの成長率をチェックすることで、企業の将来性を判断します。

また、PERと組み合わせて企業の株価が適正かどうかを評価する際にも役立ちます。

ただし、EPSは一時的な要因で変動することがあるため、継続的な成長性を見極めることが重要です。

簡単に言うと

「1株ごとにどれだけ儲かったかを示す数字!」

6. BPS(一株当たり純資産)とは?

BPSは「Book Value Per Share」の略で、一株あたりの純資産を示す指標です。

計算方法は「純資産 ÷ 発行済株式数」です。

また、株価をPBRで割ったのと同じ数字ですね。

高いBPSは、一株あたりの純資産が多いことを示し、企業の資産基盤がしっかりしていると評価されます。

株を買うときにどうつかうの?

BPSは、株価が企業の純資産に対してどれくらいの価値を持っているかを評価するために使用されます。

例えば、純資産が5億円で発行済株式数が1,000万株の場合、BPSは500円になります。

株価がBPSを下回っている場合、株は純資産以下の価値で取引されていることになり、割安と見なされることがあります。ただし、BPSが高いからといって必ずしも株が買い時というわけではなく、企業の成長性や収益性も併せて考慮することが重要です。

簡単に言うと

「1株ごとに会社が持っているお金(純資産)を示す数字!」

7. キャッシュフローとは?

大事なナノで追加説明です。キャッシュフローは、企業の現金の流れを示す指標です。

主に営業活動キャッシュフロー、投資活動キャッシュフロー、財務活動キャッシュフローの3つに分けられます。

健全なキャッシュフローは企業の安定性を示します。

株を買うときにどうつかうの?

キャッシュフローは、企業の実際の現金の動きを把握するために重要です。

例えば、営業活動キャッシュフローがプラスであれば、企業が本業で利益を上げていることを示し、投資の信頼性が高まります。

投資活動キャッシュフローは、企業が成長のためにどれだけ投資をしているかを示し、財務活動キャッシュフローは、借入や配当などの資金調達や返済の動きを示します。

キャッシュフローのバランスを確認することで、企業の財務健全性や成長戦略を評価することができます。

TESLAは本業で稼いだお金を、投資に使っているのが分かりますね!

今後の成長のために、どかどかお金を使ってるってことですね!

簡単に言うと

「企業がどれだけ現金を動かしているかの“お金の流れ”!」

テクニカル分析で使う用語

1. 移動平均線(MA)とは?

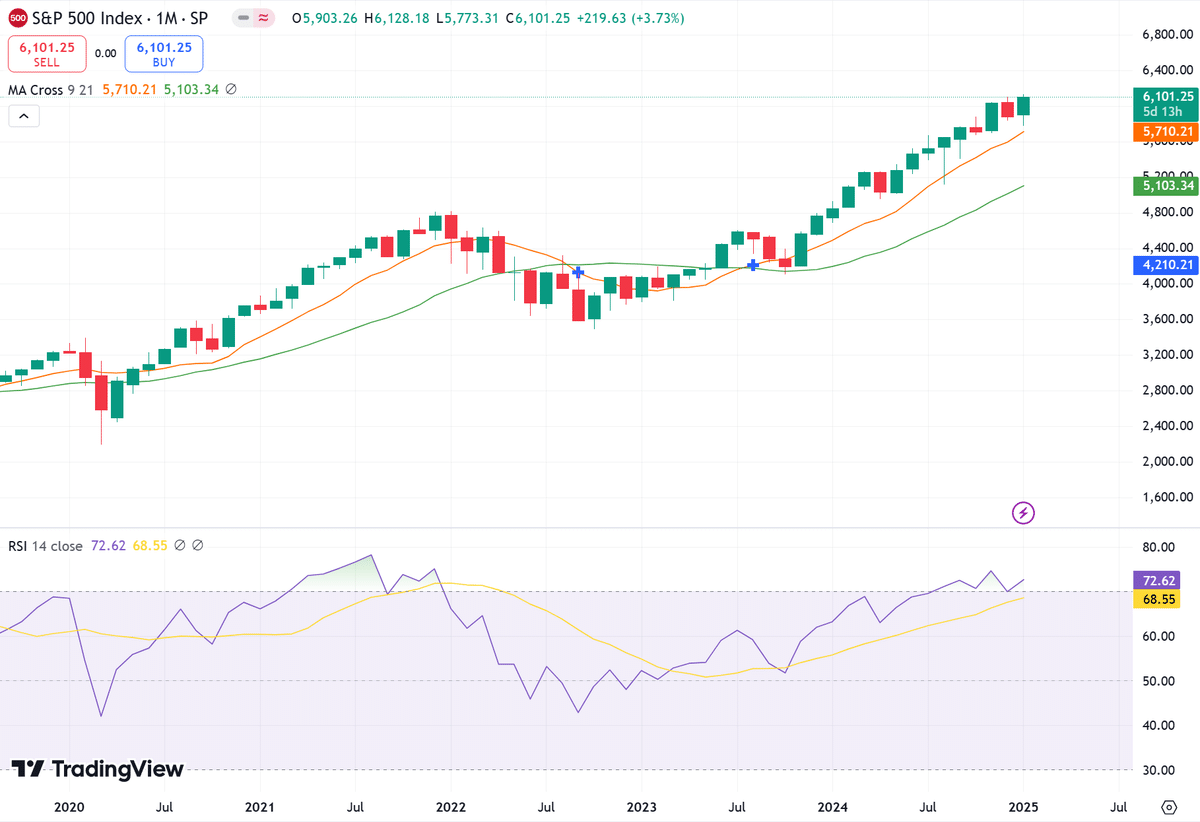

移動平均線(MA)は、一定期間の株価の平均を計算し、それを線で結んだものです。下のSP500の図の、緑とオレンジの線のことです。

主に単純移動平均線(SMA)と指数平滑移動平均線(EMA)があります。

株を買うときにどうつかうの?

移動平均線は、株価のトレンドを視覚的に捉えるために使用されます。

例えば、50日移動平均線と200日移動平均線を使ったゴールデンクロスやデッドクロスは、買い時や売り時のシグナルとしてよく利用されます。

ゴールデンクロス:短期MAが長期MAを上抜けるとき、上昇トレンドの始まりと見なされ「買いシグナル」。

デッドクロス:短期MAが長期MAを下抜けるとき、下降トレンドの始まりと見なされ「売りシグナル」。

具体例

例えば、ある株が50日MAを200日MAを上抜けた場合、これはゴールデンクロスとなり、株価が上昇トレンドに入ったと判断され、購入を検討します。

逆に、50日MAが200日MAを下抜けた場合はデッドクロスとなり、売却を検討します。

チャートでの視覚イメージ

移動平均線は、株価チャート上に滑らかな曲線として描かれ、価格の動きを平均化することでトレンドを見やすくします。

以下は、

チャート上での移動平均線の視覚的なイメージです:

単純移動平均線(SMA):一定期間の株価の単純な平均を線で結んだもの。例えば、50日SMAは過去50日間の終値の平均を毎日更新して描画します。

指数平滑移動平均線(EMA):最近の価格により重みを置いた移動平均線。SMAよりも価格の変動に敏感に反応します。

簡単に言うと

「過去の価格を平均して、今のトレンドを見極めるための線!」

2. MACD(移動平均収束拡散法)とは?

MACDは「Moving Average Convergence Divergence」の略で、株価のトレンドを把握するためのテクニカル指標です。上の図の青とオレンジの線のことです。

主に2つの移動平均線(短期と長期)の差を利用して、売買のタイミングを見極めます。

株を買うときにどうつかうの?

MACDは、トレンドの転換点やトレンドの強さを判断する際に使用されます。具体的には、以下の要素を活用します:

MACDラインとシグナルラインの交差

MACDライン:通常は12日EMAと26日EMAの差で計算されます。オレンジの線。

シグナルライン:MACDライン自体の移動平均線(9日EMA)です。青の線。

買いシグナル:MACDラインがシグナルラインを上抜けると「買いシグナル」とされ、株を購入するタイミングと判断されます。例えば2023年の春。

売りシグナル:MACDラインがシグナルラインを下抜けると「売りシグナル」とされ、株を売却するタイミングと判断されます。例えば2022年の年始。

MACDヒストグラムの変化

ヒストグラム:MACDラインとシグナルラインの差を棒グラフで表示します。

ヒストグラムが正の領域から負の領域に移行すると、トレンドが弱まっている兆候とされます。

ヒストグラムが負の領域から正の領域に移行すると、トレンドが強まっている兆候とされます。

簡単に言うと

「株価のトレンドが上向きか下向きかを見極めるためのチャートツール!」

3. ボリンジャーバンド(Bollinger Bands)とは?

ボリンジャーバンドは、株価の標準偏差を基に作成されるバンドで、株価の変動範囲を視覚的に示す指標です。このバンドは通常、移動平均線(MA)の上下に±2または±3の標準偏差を基準として描かれます。

この標準偏差の範囲を偏差値に例えると、移動平均線より一本上のバンドが偏差値60、二本上のバンドが偏差値70に相当すると考えることができます。一方、一本下のバンドは偏差値40、二本下のバンドは偏差値30といったイメージになります。

株を買うときにどうつかうの?

ボリンジャーバンドは、株価がどの程度まで動く可能性があるかを予測するために使用されます。

バンドの上限に株価が触れると、過熱感があり「売りシグナル」と見なされることがあります。

バンドの下限に株価が触れると、過冷感があり「買いシグナル」と見なされることがあります。

具体例

例えば、ある株の20日移動平均線に対して、ボリンジャーバンドが上下に設定されているとします。

株価が上のバンドに近づいた場合、過熱感があり、反転して下がる可能性があるため売却を検討します。

逆に、株価が下のバンドに近づいた場合、過冷感があり、反発して上がる可能性があるため購入を検討します。

簡単に言うと

「株価の動きの幅を予測して、買いや売りのタイミングを見つけるツール!」

4. ボリューム(Volume)とは?

ボリュームは、特定の期間に取引された株式の数量を示す指標です。

高いボリュームは、その株が活発に取引されていることを示し、トレンドの信頼性を高めます。

低いボリュームは、取引が少なく、トレンドの持続性に疑問が残ることを示します。

株を買うときにどうつかうの?

ボリュームは、トレンドの強さや反転の兆候を判断する際に使用されます。

高いボリュームで株価が上昇している場合、上昇トレンドの信頼性が高いと判断され、購入を検討します。

低いボリュームで株価が上昇している場合、トレンドの持続性に疑問が残るため、慎重になる必要があります。

急激な価格変動がボリュームの増加を伴う場合、それは重要な転換点の前兆と見なされることがあります。

例えば、ある株が急に上昇した場合に取引量が大幅に増加していれば、これは強い上昇トレンドの開始を示している可能性があります。逆に、株価が上昇しているにも関わらず取引量が減少している場合、トレンドの持続性に疑問が残ります。

簡単に言うと

「どれだけ多くの人がその株を売買しているかを見る数字!」

5. RSI(相対力指数)とは?

RSIは「Relative Strength Index」の略で、株価の過熱感を測るテクニカル指標です。

0から100までのスケールで、一般的に70以上は「買われすぎ」、30以下は「売られすぎ」とされます。

株を買うときにどうつかうの?

RSIは、買い時や売り時を判断するために使用されます。

例えば、RSIが75の場合は株が買われすぎと判断され、価格が下がる前触れと見なされることがあります。逆に、RSIが25の場合は株が売られすぎと判断され、反発のチャンスと捉えることができます。

ただし、強いトレンドの中ではRSIが70を超えても上昇が続くこともあるため、他の指標と組み合わせて使うのが効果的です。

簡単に言うと

「株が今、買いすぎか売りすぎかを教えてくれる信号!」

投資用語をマスターして、もっと賢く投資しよう!

投資の世界は専門用語がたくさんあって、最初は戸惑うことも多いですよね。でも、基本的な用語を理解することで、投資の理解が深まり、自信を持って投資を始められるようになります。

この記事で紹介した用語を覚えて、ぜひ投資ライフを楽しんでください!

まとめると…

「難しい言葉を知っておくだけで、投資がもっと楽しく、分かりやすくなるよ!」

手抜き投資ラボからのお知らせ

投資用語をマスターしたら、次は実際の投資に活かしてみましょう!

手抜き投資ラボでは、初心者でもラクに投資を楽しみつつ、着実に資産を増やしていく方法を研究し、情報を発信しています。

また、上で説明したテクニカル指標を組み合わせたオリジナルインジケータの販売も行っています。あらゆる銘柄の売り買いサインが自動で表示されます!

お好みのカスタマイズも可能になっています。これから投資で稼いでいくぞ!っていう方はぜひのぞいていってくださいね!

また、このインジケータをつかって、100万円をどこまで増やせるのか!っていう企画もやっています。自分でいろいろ考えるのはめんどくさいな、、、ってかたはこちらのほうが楽しめるかもしれません!

手抜き投資ラボがお送りしました!

ありがとうございました!!

※本記事は一般的な情報提供を目的としたものであり、特定の金融商品や銘柄を推奨するものではありません。

投資に関する最終決定は、ご自身の判断と責任で行ってください。

最新の公式情報は金融庁や証券会社のサイトなどで必ずご確認ください。