トライオートETF TQQQでショートを活用する方法

2022年に入ってから約4カ月。ナスダックの雰囲気は昨年から一変し、右肩下がりの相場となり、いつどのように浮上していくか全く見通しが立たない厳しい状況を迎えています。この記事では、TQQQではタブー視されるショートを安全に活用し、現在の厳しい相場でもキャッシュフローを生み出す方法の手がかりを提供します。

この記事で期待できること

ショートを活用することで、維持率を低下させることなくキャッシュフローを生み出せる可能性が期待できます。

本来ロングトラップで得られるはずだった利益は確保しながら、ショートのストップロスによる損失を補填し、なおかつショートトラップのリピートでリピート益を得られる可能性があります。

裁量でもトラップでも、TQQQにおけるショートを安全に使うための資金管理ができるようになる効果が期待できます。

メリット

TQQQが上昇した時は評価損益が改善されていきます。

TQQQが下落した時はショートによる決済益が期待できます。

トラップを追加しても必要証拠金が増加しないため証拠金による有効比率低下が起きません。

デメリット

ショートのトラップ間隔がロングのビルダーよりも広くなるため、ロング狭利幅トラップのみの運用と比べて決済確率が低くなる恐れがあります。

高額なショートの金利調整額の影響を受けます。

注意点

バックテストは実施できていません

本来のロング設定の資金管理は通常通り行う必要があります。ショートを使っていますが、相場が引き続き下落した場合のヘッジとしては機能しません

本手法並びに本記事は、自身の設定として適用し管理するために考案、執筆したものです。ご利用いただく際には、必ずご自身のリスク許容度に照らし合わせて事前によくご検討ください

主な対象者

以下のすべてを満たす方が対象となります。

トライオートETF TQQQを運用している

ロング4ドル未満の利幅で細かい利確を狙うポジションを保有している

ロングのトラップを5口×1㌦間隔より多い量で運用している(5口より少ない量でも流用は可能ですが、ショートのトラップ幅が4ドル超となってしまい、キャッシュフローを作るには適さなくなります。)

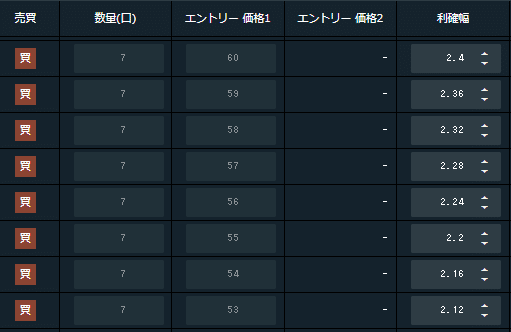

例えば、以下のような注文設定を行っている方が該当します。

やること

トラップ表の作成

ロング建玉の整理と利幅の変更

現在保有している利幅4ドル以下のロング建玉の一覧(取引価格、口数)を作る

1.を取引価格の大きい順に並べ替える

2.を下から数えてロング建玉の口数を足していき、20口を超えたところのレートより一つ上のレートと一番下のレートの差を計算する(これがショートのトラップ間隔となる)

ロング建玉の一番下の利幅を20ドルに変更する

4.で設定した決済レートと同じレートで決済されるように、一つ上の建玉の利幅を変更する

5.を繰り返す。ただし利幅が11ドルより小さくなる場合は20ドルに変更する。以降、すべての建玉の利幅を変更するまで繰り返す。

ショートトラップ注文表の作成

ロング建玉の一番下のレートと同じレートでショートを設定する。同時に、ロング建玉の決済レートと同一レートをショートのストップロスレートとする。

1.で算出した間隔を上方向に空けて、次のショートを設定する。ストップロスレート設定は1.と同様。

以降、ロング建玉の上限まで2.を繰り返す。

口数は10口で設定する。ただし口数を増やすことは可能。口数を増やす際の考え方は別項を参照。

トラップ表の一例

注文を入れる

IFO注文でショートのトラップ注文を入力します。「トレード」メニューから手動で注文する場合の例をスクショとして掲載しますので、参考にしてください。なお、トラップが決済された後は同一条件で再注文します。

この手法の説明

コンセプト

株価指数、特にナスダックは長期的に上昇する傾向にあります。ナスダック100指数を参照するTQQQについても同様の傾向があるため、ショートでのエントリーによるパフォーマンスを高くするためには大変なテクニック・相場観を求められます。しかしながら、記事執筆時点で発生している下落相場においては、ロングでは利幅を狭く(4ドル以下)してようやく決済を取りに行けるかという値動きとなっています。

長期的にはロングをホールドしておくことがリターンを最大化する方法であると考えられますが、日々評価損が膨らんでいく状況において決済レートを高値圏に設定しておくためには、データ検証や経験則に裏打ちされたメンタルの安定が必須条件となります。

そこでこの手法においては、ロングの狭利幅による最低限(決済1回分)の決済益はキープしつつ、値下がりによる短期決済益の獲得を可能とすることで、上下どちらの値動きも楽しめるような状況を作ることを目的としています。

損益の考え方

ロングの利幅を4ドル以下から11ドル~20ドルに変更することにより生まれる差益(下表黄色セル参照)を、ショートのストップロスを行うための原資とします。下表オレンジ色のセルの合計値が正の値であれば、ショートのストップロスによる損失が生じないことになります。

なお、ロングの「本来の利益額」は、全建玉で1回はリピートされ、建玉ごとに2回決済されると仮定して試算したものです。

応用

ここまでの説明はショートのトラップを複数仕掛けることを前提としていました。この手法の本質は、「ショートにストップロスを設定してもトータルではトントンとなる確率が高い注文方法の模索」ですので、ショートはトラップではなく裁量エントリーとすることも可能です。取引量が少ないためショートトラップを仕掛けるのは難しい、という方も裁量エントリーであれば本案を活用いただける余地があります。

参考にさせていただいた情報

本案はシダ植物さんのツイートを参考に考案いたしました。

GMOでNAS100ブル3倍を10口持ってみました😆

— シダ植物/代用FXブログ (@bonyari_blog) April 11, 2022

一日の調整額は10口で5円😎

1口1300円程度の建て玉証拠金に加え、ロスカ位置までの任意証拠金が拘束される仕様。

だから、買いホールドに、ロスカ位置までの距離が短い売りリピートを2倍の量セットするというコンセプト。

上抜け時はプラスで全決済🔥 pic.twitter.com/d4U0nitCIx

周囲の反応

トライオートETFでは、ショートを使わず資金管理したロングだけで十分な利益を得られる。ショートは危険、というご意見です。これは全くその通りで、ロングだけを使いこなすことがリスクを制御しリターンを追求した最終形だと筆者も考えています。

投資のヘンタイさん(誉め言葉)から

— 灯凪田テイル@猫小説投資🐾鈴ラー (@2QUDKNVUbLBZnvW) April 24, 2022

新しい戦略でましたね。

ほんとよく考えつくなぁ(*´▽`*)ソンケイ

でもテイルんならショートはやらない。

マイナススワップ通貨よりリスクが大きいから。

現相場でもロングで利益は取れる。

40$台なんてチャンスでしかない。

Onyさん批判じゃないのわかってね。 https://t.co/MdtGlssg4N

この手法の原案考案者であるシダ植物さんからは、以下のフィードバックを頂いています。

ツイートの引用ありがとうございます😆

— シダ植物/代用FXブログ (@bonyari_blog) April 24, 2022

私の場合、現物ETFの積み立てがメインで、資金の5%がトリプルに回ってます。

細かい値動きはトリプルの売り買いで、成長は積み立てで取るように役割分担を考えているので、ショートの判断も入る余地がある。

自分の状況と合わせた運用が望ましいですね😎 https://t.co/5kKzkzYjTw

また、ショートを入れるつもりはないが知見を深めるために読む、という方もおられます。これは読者の方が思索を深める機会を提供できたという意味で、個人的に最も嬉しい反応のひとつです。

一回ショートをしてみてビビったので使う予定は無いですが、とても知識欲が刺激される内容です❗️

— Pまに★太陽光・トラクラ🐯 (@PV2013_16or17) April 24, 2022

勉強させていただきます_φ(・_・

文責:Ony@トラクラ