CCC (Cash Conversion Cycle)の深い理解のために: Accounts Payable Turnover Ratio & Days Payable Outstanding

キャッシュコンバージョンサイクル(CCC)の理解には、買掛金回転率(Accounts Payable Turnover Ratio, APT)と支払い残存日数(Days Payable Outstanding, DPO)が不可欠です。これらの指標は、企業が供給業者への支払いをどれだけ迅速に行っているか、そしてそれが全体のキャッシュフローにどのように影響しているかを示します。この投稿では、これらの指標を具体的な例と業界の平均値と比較しながら解説し、より深い理解を目指します。

買掛金回転率(Accounts Payable Turnover Ratio, APT)

買掛金回転率は、企業が一定期間内にどれだけの速さで買掛金を支払ったかを示す指標です。計算式は以下の通りです:

買掛金回転率が高いほど、企業は支払いを迅速に行っており、供給業者との良好な関係を維持していると考えられます。

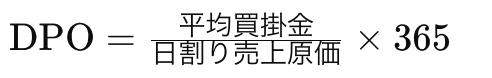

支払い残存日数(Days Payable Outstanding, DPO)

DPOは、企業が平均的に買掛金を支払うまでにどれだけの日数を要しているかを示す指標です。計算式は以下です:

DPOが長いほど、企業は支払いを遅らせていることになり、その分現金を手元に留める期間が長くなります。

実際の例と業界比較

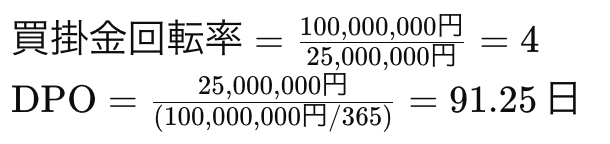

事例:食品製造業企業X

年間売上原価: 1億円

平均買掛金: 2500万円

業界平均:食品製造業

買掛金回転率の業界平均: 5

DPOの業界平均: 73日

企業Xの買掛金回転率は4であり、業界平均の5よりも低いことから、企業Xは支払いを比較的遅く行っていることがわかります。また、DPOは91.25日であり、業界平均の73日よりも長いため、資金の効率的な使用において改善の余地があります。

改善策と効果

企業XがDPOを短縮するためには、支払プロセスの効率化や供給業者との交渉による支払条件の最適化が考えられます。例えば、電子支払システムの導入による処理速度の向上や、供給業者との信頼関係を築くことで支払条件を改善することが可能です。これにより、支払いの遅延に関連するリスクを減少させ、企業の信用度を高めることができます。

結論

買掛金回転率とDPOは企業の財務戦略において重要な役割を果たします。これらの指標を適切に管理することで、企業はキャッシュフローを改善し、より健全な財務状態を維持することができます。業界の平均との比較を通じて、自社のポジションを理解し、必要に応じて戦略を調整することが重要です。

この記事が気に入ったらサポートをしてみませんか?