8月の振り返りと9月のマーケットについて。

【結果】

ダウ +1.22%

SP +2.90%

ナス +4.00%

ラッセル +2.13%

$QQQ +4.22%

$ARKK +1.69%

$SPXL +8.96%

$SOXL +4.87%

$TECL +10.51%

大型グロースが強く、シクリカルと小型株は劣後しました。NASDAQの+4.0%は6月の+5.72%に次ぐ、今年2番目のパフォーマンスでした。

8月の自分の運用成績は月利+9.01%(今朝のマーケットを含めると+8.4%)でした。これは1月(+14.5%)→6月(+8.6%)に次ぐ3番目に良いパフォーマンスでした。

また、YTD+43.11%(同+42.4%)となり、年利40%の目標を月末ベースで初めて突破しました。

【振り返り】

蓋を開けると、ほとんどのアセットが7月よりパフォーマンスが良かったものの、7月末の時点では8月のマーケットは弱気の予想でした。

実際、マーケット全体としては52週新高値更新、50SMA突破割合は低調でラッセルが軟調など、指数(GAFAM)一強の不気味なものでした。3指数も最初は良かったものの中盤にかけて上値が重く、押し目買いだけの相場となり、出来高・ボラティリティ共に小さいマーケットになりました。そこから8/19の7月FOMC議事録公開前にリスク回避の動きから急速に崩れ、議事録に年内のテーパリングが示唆されると8/19のマーケットは大幅安になりました。ただし、その日が売りのピークで、終わってみればただの押し目買いの好機でした。金曜日に週末リスク回避からのショートカバーで、GDから陽線で引けると、4週目は週明けからショートカバーと押し目買いの殺到で一気に巻き返し、3指数は最高値更新。最終週にジャクソンホールでパウエル議長が『ハトなテーパリング』『利上げ示唆ではないテーパリング』を示唆したことでマーケットは更に好感し、そのまま上昇でフィニッシュしました。

【反省】

8月前半にラッセルの反落と、3指数の上値の重さからこの高値水準は需給が悪化してるとわかっていたのに、やたら押し目買いが強くてポジションを落とせず、8/19の大幅安を食らったこと。

(この時点で月利-3.5%)

これは今後に生きるはず。

またGAFAM一強の相場に。

— 資本主義者と化したスターリン 🇺🇸 (@invest_forever) August 30, 2021

(7月〜8月上旬よく見たやつ)

ラッセルは流石に買い弱い。流石に9月前にエンジン飛ばしすぎだから、ラッセル次第でポジション削減を検討する。

GAFAMが買われている内はしっかりしてるけど、ラッセルが落ちてくると気味が悪いので。

(8月中旬の反省)

寝る寝るもう寝る pic.twitter.com/ulxUA2yUDD

【上手く行った点】

・利確は下手で、できなかったが、8/19の大幅安の後に狼狽売りしなかったこと。

・8/20のマーケットで $NVDA の好決算後のフロー(機関投資家による大量の買い)と、3指数のGDからの反転を見て、マーケットが反転すると判断し、Cashを多めに投下出来たこと。

(結果的にこの判断がパフォーマンスを決定づけた)

昨日、株を買った理由は $NVDA 好決算の反応だったわけやけど、決算後のフローはやっぱり大切やわね

— 資本主義者と化したスターリン 🇺🇸 (@invest_forever) August 20, 2021

ハイテク中心に買いが先行

NASDAQ>SP>ダウ>ラッセルの順

やっぱり小型株全体が買われる事はなく、戻す時はGAFAM、好決算から https://t.co/y51Nw1FXzx pic.twitter.com/7Mb8dd1373

【9月相場に向けて】

8月はベアだと判断したら、真逆の結果になったので、そもそも予想することに意味は無いし、況や事前に売るなんてことはしないけどシナリオを想起するメリットがあるので。

イベント

・9/1 21:15 8月ADP雇用統計(9/3の雇用統計はこれより強めの傾向)

・9/1 23:00 ISM製造業景況指数

・9/3 21:30 8月雇用統計(失業給付金廃止の影響は?もし強ければ9月FOMCでテーパリングの可能性も)

・9/3 23:00 ISM非製造業

・9/6 (月・祝)レイバーデー(レイバーデー明けの相場は崩れやすい傾向)

・9/21〜22 FOMC

注目は月初の経済指標とその結果からの9月FOMCでのテーパリング開始かどうかの詮索です。これらの数字は出てからTwitterで呟くので現時点では反応も含めて予想しないことにします。

アノマリー

1970年以降の毎年のアノマリーでは9月は全体的に相場は弱いです。(SP500で唯一マイナスの月は9月だけ)

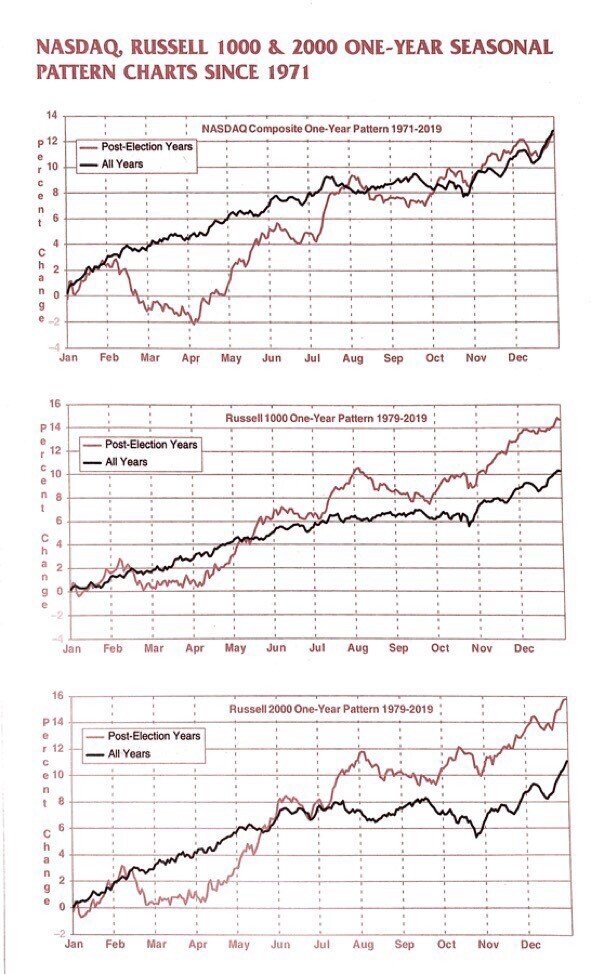

ただし、大統領就任1年目(大統領選挙翌年)のアノマリーを見ると毎年のアノマリーとは違うものが見えます。毎年9月は月初が強く、月末に崩れるといったものでしたが、大統領1年目のアノマリーは月初に弱く、月末に急回復するものです。さらに、NASDAQとRussellは月トータルのパフォーマンスにおいてほとんど±0%の結果です。

結論

確かに10月もそこまでいい月ではないので、急ぐ必要はありませんが、11〜12月の年末の株価上昇に向けた仕込みの場として最適だと考えます。したがってFRBの方針が大きく左右されない限り、これまで通り押し目買いを淡々と継続するつもりです。それに加えて、7月FOMC議事録公開、ジャクソンホールでのパウエル講演である程度のテーパリングのスケジュールは織り込まれ、かつ、株式市場のクラッシュは小さいものであったこと、以下のツイートにもあるように企業業績が歴史的に極めて好調であることからも大きな景気減速が示唆されるニュースがない限り、3指数の5〜10%以上の調整はかなり考えづらいと思います。調整しても5%かなと。このシナリオで行くなら、逆指値やトレーリングストップの数値は指数で5%の周辺で差していると、押し目買いするどころか、どん底で売ることになるので注意が必要だと思います。それから、ポジションを削減するならチャラチャラした銘柄からという原則も付け加えます。

SP500は95.4%の企業が増益。

— 資本主義者と化したスターリン 🇺🇸 (@invest_forever) August 30, 2021

QE→低金利も重なって株式市場(特に指数)には最適の環境に。 pic.twitter.com/AgafPXrWEE

改めて、今年の相場のテーマは一貫して、『質への逃避(Flight to quality)』『指数一強』『押し目買い(Buy on dip)』の3点です。

Hope the stock market will prosper.