波乱の米株とテーパリングについて

Twitterでは長くなるので、noteにしました。

今回は大荒れの株式市場と今後の見方について書こうと思います。

ご存知のようにアメリカ株は9月初旬から下がりに下がり続けています。

一時的にFOMCの後に回復しましたが、「逆押し目」となってしまいました。

まずは現状を理解することが大切だと思います。

現状分析

株式市場が悲観されているのは

1.連邦債務上限問題

2.高いインフレの維持とそれに伴うサプライチェーンの損傷

3.テーパリング

4.これらに伴う長期金利(10年債)の上昇

があるからだと思います。

個人的にはいろいろニュースが出ていますが、2021年のテーマはずっと変わらず『アメリカの景気回復が続くか続かないか』です。

テーパリングの影響は一時的かもしれませんが、景気回復の減退は長期的な問題なのでとても怖いです。番号でいうと2ですね。

景気回復の減退が起こりうる要因と長期金利の上昇

1.サプライチェーンの傷つき

2.コストインフレ

3.コロナ再拡大

この中で、もはや3はないと言っても過言ではありません。ワクチンの普及やメルクの治療薬によってコロナウィルスを抑える事は可能だとの見方が強いです。1、2はCPIやPCE物価指数等によってたびたび話題になってきました。

しかし、それでも自分がインフレを無視して米国株を強くロングできたのは以下の理由があります。

1.パウエルFRB議長インフレは一時的と言ってた事

2.アメリカの消費が旺盛なこと(決算やISM)

3.アメリカの個人貯蓄率が引き続き歴史的に高水準であったこと。(これからの消費につながる)

要は今はインフレだけど、一時的らしいし、業績も消費も旺盛だからぐだぐだ言わずにロングで盛り上がってもいいじゃん。ってことです。

しかし、直近になってパウエル議長がインフレが一時的ではないかもと取れるような発言をした事や、債務上限問題、テーパリングなど様々な事象が重なり長期金利が上昇している事で米国株式市場は大きく揺さぶられています。

昨日の議会でのパウエル議長とイエレン財務長官証言と質疑応答の中でウォーレン議員がパウエル議長を「デンジャラスな男」と呼んだ時が話題となっているが、個人的に一番衝撃的だったのがパウエル爺の「一時的」破棄。

— Amin Azmoudeh | アミン・アズムデ (@aminimaz) September 29, 2021

「もっと構造的なのでは?」とトゥーミー上院議員に聞かれ、回答は「は、はい」…

前回と今回のテーパリングの違いについて

前回のテーパー(2013-2014)と今回のテーパーの違いはインフレ率と社会構造の変化です。

そもそも、コロナウィルスによる景気低迷は命を救うために「国が主導して行った一時的な」景気低迷であり、社会構造が変化していることからリーマンショックのような金融危機とは少し話が違います。

コロナ暴落の時にリーマンとブラックチューズデイ、ITバブル崩壊を比較して重ね合わせたチャートが流行っていましたが、(なんで根本的に違うのにら同じ事象が起こるんだろう…)って思っていました。実際株価は全く異なった推移をして今に至ります。

歴史から学ぶのはとても大事ですが、

ナポレオンはすごい!

俺も島国から抜け出してアメリカに行こう!

か

ナポレオンはすごい!

あの反骨精神とカリスマ性はどこからきてんだろう、、、

って捉えるのとでは全然話が変わってきますよね。

株価も同じでチャートの比較は上辺のことであり、金利が高くなる原因を分析して比較すると、前回と同じになるかなぁってのが正直疑問です。

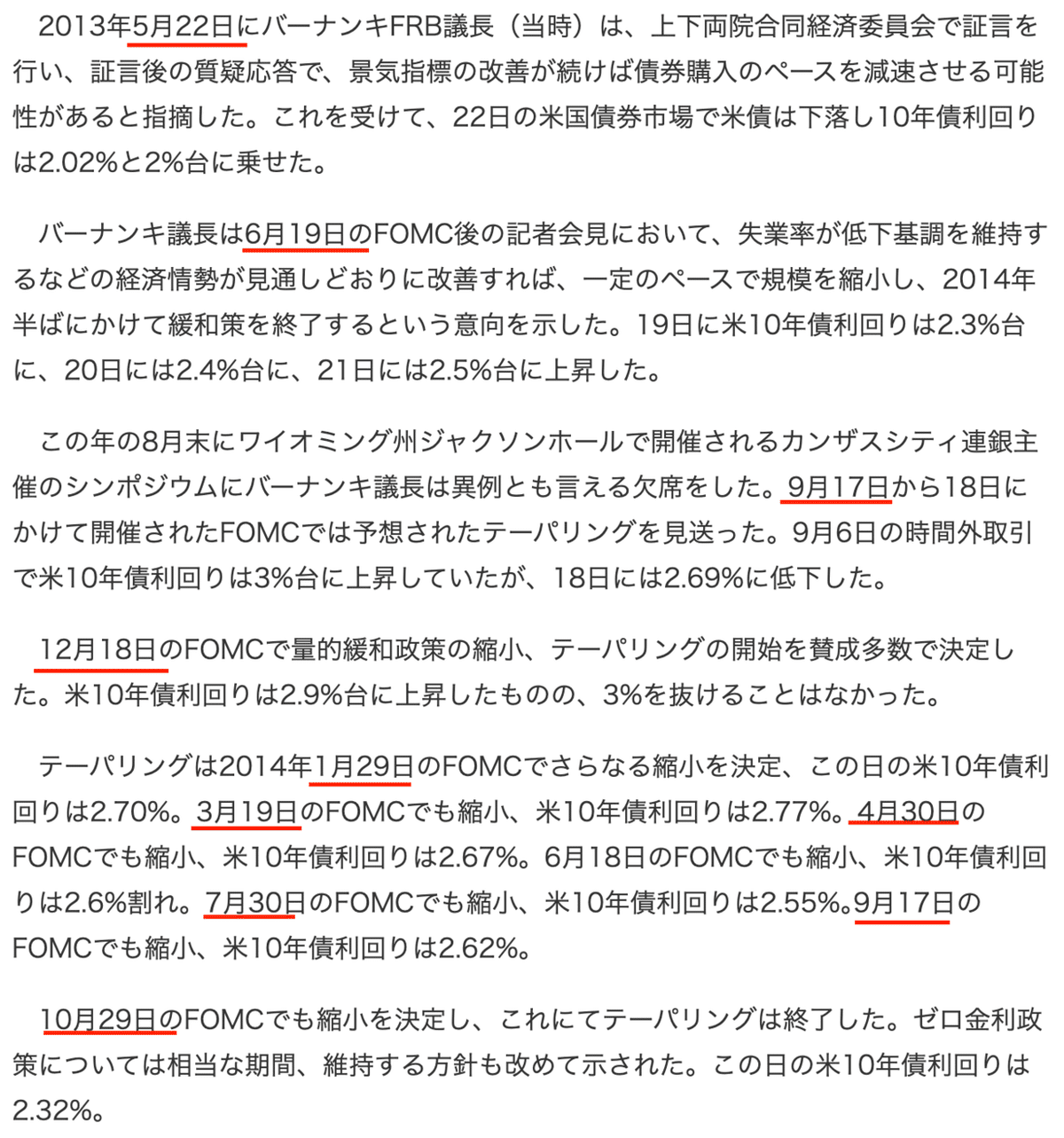

これが前回のテーパリング局面と債券市場の動向です。

既にもう全然債券市場の値動きが違いますよね。

前回のQEはあれほどのQEを過去にした事がなかったのでそもそも、「テーパリング」って言葉、概念がありませんでした。

そこに、資産買入が減ると金利が上がるうううう、先行きがわかんない、どうなるん????となりました。

それがバーナンキ=ショックでした。

しかし、今回は既に経験済みのことです。

パウエルが言わなくても僕たち市場関係者は米国経済の回復が尋常じゃないくらい早かったので、去年の秋からいつになるんやろって意識してました。

FRBが先延ばしにすることからインフレ懸念が1番出た事例がが今年の2月でした。

したがって、テーパリングに対する考えはむしろ逆ではないでしょうか。

以下、ざっくりとしたイメージ

今の米国はもはやインフレ率の操作で雇用のミスマッチを解消することは無理です。

パウエルも実際フィリップス曲線とか使えない状況にあるって言っていますし、社会構造そのものが変わり、さすがに異次元金融緩和政策の効力も落ちてきました。これ以上し続けるとインフレが止まらない、、、

FRBのご尽力じゃ無理なところまで来てる。今はそういう局面です。

そこに3.4兆ドルのインフラ法案とか、その財源が富裕層から搾り取るとかインフレ圧力が高まる上に税金まで上がるって株には最悪ですよね。

共和党が債務上限の見直しに抵抗をし続けているのには、(1年に原則1回しか使えない)財政調整法をここで切らせたいからという説があります。

民主党は3.4兆ドルのインフラ法案を財政調整法を使って無理矢理押し通したいので、なんとしてでも財政調整法を債務上限で使いたくないとのことです。個人的な感想からすれば3.4兆ドルのインフラ法案はインフレ率を上げる要因になる上、キャピタルゲイン税を上げるなどの副作用が沢山ありますから、して欲しくないです。

主要指数のチャート分析

さて、簡単な主要指数のチャート分析に行きます。

ダウは比較的金利上昇には強く耐えている印象ですがチャートの形は良くありません。100日移動平均上に抑えられており、200日移動平均を目指すようなチャートです。

SP500は100日移動平均の攻防が続いていますが、直近はダウントレンドであり本日のプレマーケットで-1.2%であることからも、ダウと同様に200日移動平均を目指すような値動きです。

NASDAQ100はダウと同様100日移動平均で上を抑えられ、これも200日移動平均を目指す値動きです。

一方、真っ先に下がりそうなラッセルは案外堪えており、下値が切り上がり中期的に三角持ち合いを形成し、50日移動平均や100日移動平均の攻防が続いています。しかし、これも本日のプレマーケットや全体的なマーケットのセンチメントを見ると200日移動平均を目指す動きになりそうです。

いつもはラッセルが先行指標になったりするのですが、今回はGAFAMメインの大型株が売られておりこれが立ち回りを難しくする1つの要因でもありました。

この際に、値ごろ感から買いに向かう人々が多く発生します。必ずしも悪いとは言えず長期的に見れば今の水準が美味しい事は正しいかもしれません。

しかし、戻り売り旺盛である局面で、そのような買いを入れる事は戻り売りの取引相手(養分)になるということをしっかり把握する必要があります。

短期的に大きく株価が値下がりする覚悟を持って買う必要があります。

もし自分がその下げに耐えられないのであれば、今は買う局面ではありません。短期的に崩れることも理解しながらドルコスト平均的に買える自信があるのであれば良いと思います。

トレードは必ず反対売買をしている人がいるからこそ成立するのであり、自分の反対売買をしている人々の気持ちを考える事はマストです。

マーケットは自分の見方よりはるかに悲観的だった

基本的に株式市場は同じネタで2回も3回も下げる事はありません。下げ幅も限定的になるのが基本です。しかし、今回に限ってはその前提を疑う必要があるかもしれません。すなわち、これらの問題や懸念は事前に機関投資家が想定していたものよりさらにひどくなる、もしくはなっていく可能性があります。

投資家は基本的に不確実性を嫌いますから、売り圧力が強いのもこれらの材料が出揃っているからでしょう。

ちなみにどうでもいいですがマーケットの悲観は自分の想定を遥かに上回りました。9月の相場観は下で、ポジションを削減はしていましたが、ショートもそんなにうまくできる自信がなかったので、ロングを残しつつ買い場を漁りながらほったらかしていました。

今の俺の相場観は『待つ』

— 資本主義者と化したスターリン 🇺🇸 (@invest_forever) September 8, 2021

例年9月はそんなに相場が良くないし、実際今週になって一変したんやからそれに従うってこと。一方で、なんだかんだで過剰流動性だからそんなにショートしようとしたって、うまくできる?ってのも正直なところ。

木曜日にポジを削減してるからもう相場なんてほとんど見ずに

一方で、生殺しのように下がり続けるマーケットに対して買うと来るならFOMC通過後であると考え、通過後買い戻しました。

が、と同時に長期金利が上昇し、SP500は50SMAを割り込み、マーケットの見方を180度変更せざるを得ませんでした。

このようにしてマーケットの見方を変える事は絶対に恥ずかしいことではなく、マーケットに対して素直になることの一環ですから、必要不可欠であると考えます。寧ろ、後から変更した人が続出すればその分自分が儲かります。

↓先ほどのリプ

相場予測嫌いなんで、調整が長引くか、すぐ終わるか、いつが買い場なんか知らないしわからないし、今わかる必要もない。

— 資本主義者と化したスターリン 🇺🇸 (@invest_forever) September 8, 2021

結果、結論決めると自然に自分の中でバイアスができる。

これすごく良くないこと。

マーケットの呼吸をしっかり客観的に感じ取って忠実に、忠実にそれに従うだけ。

次買うならいつ?

マーケットの予測はできませんが、自分がまず買えるのは200日移動平均線に近づいた頃ではないでしょうか。そして、そこで反発すればもう1段買いを入れられると思います。ちょうどその頃には債務上限問題が決着づく時だと思います。

(18日がX DAYのようです)

仮に政府機関が閉鎖されることがあっても、このようなデータが出てます。過去を振り返ればその直前まで株価が大幅に下落して織り込まれていて、実際の政府機関閉鎖中は問題は無いようです。むしろ株高が歴史的なデータです。

また、10月中旬から第3四半期の決算シーズンが到来します。(まずはいつも通り金融から)

その中で、企業を厳選することができると思います。

決算前に買いを入れるのはなかなか難しいですよね。

更に、FRBは11月2〜3日のFOMCでテーパリングを実施することを事実上認めていますから、これも通過すると株価に追い風でしょう。

まとめ

基本的に10月中頃までマーケットに対して悲観的な見通しです。ロングショート戦略で、メリハリの利いた効率の良いショートを打っていきたいと思います。しかし、長期的に米国株式に下落トレンドが訪れるとは思っていません。直近のISMはコンセンサスを上回る見通しですし、今後はテーパリングを実施するとともに過熱感のあるインフレを適度に冷ましながら成長することが1番可能性として高いと思うからです。

買うとするなら

1.主要4指数が200SMAに触れて反発。

2.10/18付近の債務上限決着→政府機関閉鎖??

3.Q3決算からいいとこ取りする

4.11/3のFOMCでのテーパリング発表

です。

例年、11月から12月は1年の中で非常に相場がいいです。

去年もそうだったように、ここを取り逃すと年内のパフォーマンスにかなり傷がつくと思います。しっかりと上昇相場は取るということを念頭におきながら、慎重に、慎重にマーケットと相談して買う時期を決めることが賢明だと思います。焦って買った所でストレスになるだけですから。