【イントランス】当社グループの決算情報(2025年3月期第2四半期)のご説明

2024年11月13日付で当社グループの2025年3月期 第2四半期(中間期)の決算を公表いたしました。

つきましては、これら決算の内容について、補足の情報を踏まえながらご説明をさせていただきます。

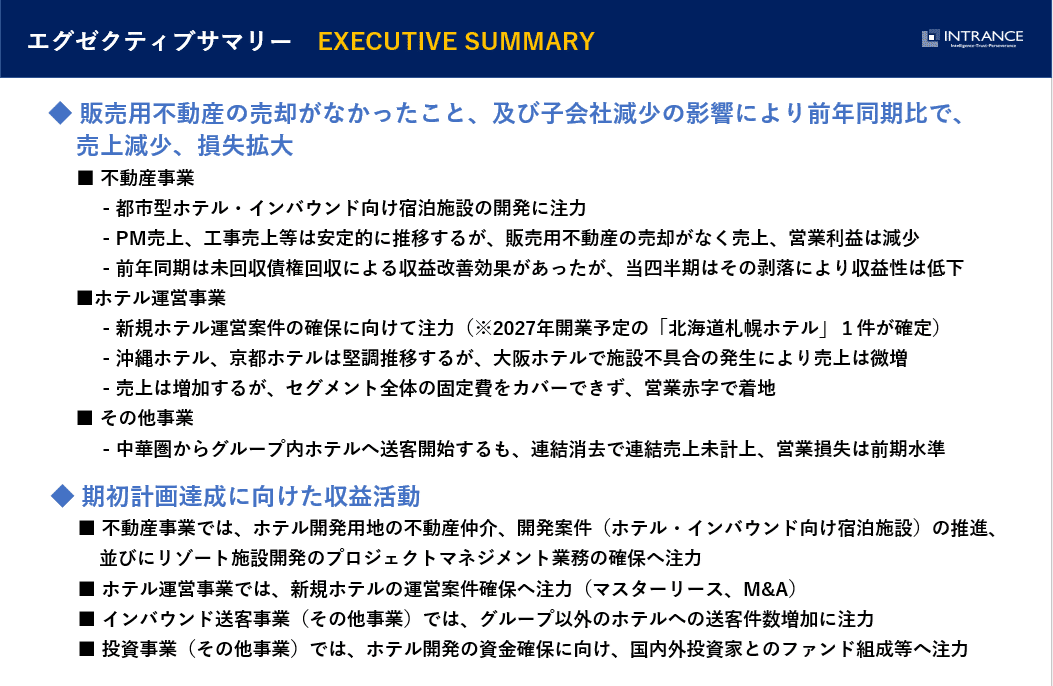

1.エグゼクティブサマリー

当第2四半期(中間期)の決算は、前年同期比で売上減少、営業損失拡大となりました。

売上減少の要因は、前年同期ではありました販売用不動産の売却がなかったこと、そして同じく前年同期に子会社株式を譲渡したことにより当該子会社分の売上が影響したことによるものでした。

一方、営業損失が拡大した要因は、上述のとおり販売用不動産の売却益がなかったことが大きく、さらに前年同期では未回収債権の回収があったことで収益改善効果がありましたが、当第2四半期においては、そうした事象がなかったことで、収益性が低下したことによるものでした。

2.連結決算内容

(1)連結決算ハイライト

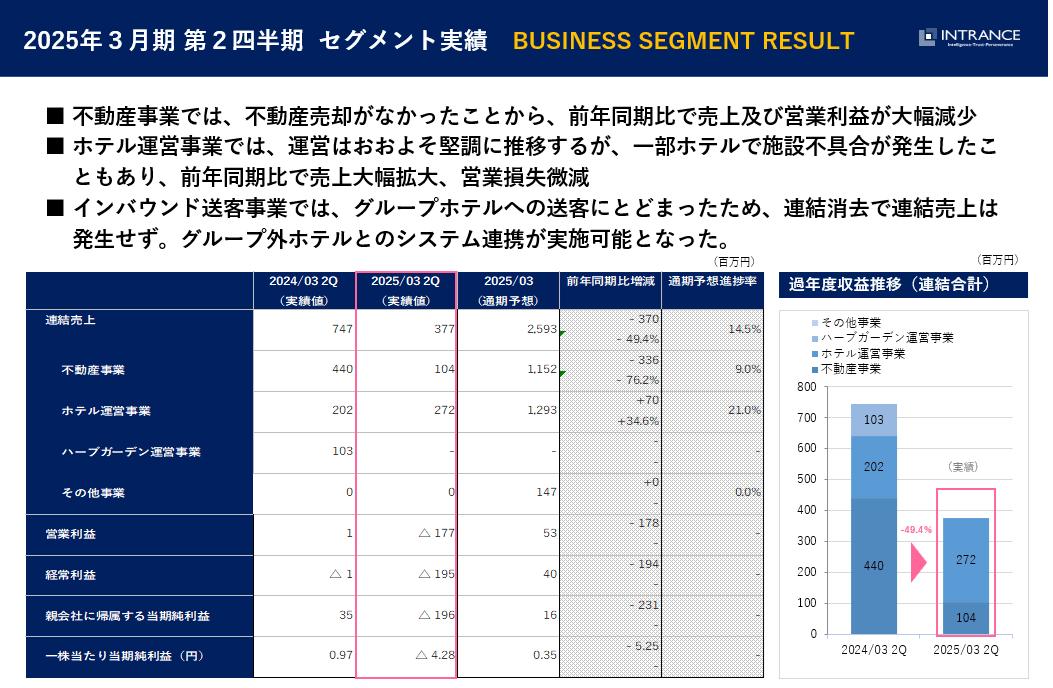

2025年3月期 第2四半期においては、以下のような結果となりました。

売上は377百万円(前年比49.4%減)

営業損失▲177百万円(前年同期は1百万円の利益)

経常損失▲195百万円(前年同期は▲1百万円)

親会社に帰属する当期純損失▲196百万円(前年同期は35百万円の利益)

上述のとおり、当第2四半期の決算は、前年同期比で売上高は49.4%減少、損失は拡大となりました。

詳細数値は以下の資料にまとめてあります。

(2)実績数値

当第2四半期の連結実績数値は以下のようになりました。

当第2四半期のセグメントごとの数値については以下のようになりました。

不動産事業では、繰り返しとなりますが、不動産売却がなかったこと、そして前年同期では未回収債権の回収があったことで収益改善効果がありましたが、当第2四半期ではそうした事象がなかったことにより、収益性が低下したことで、売上、営業利益ともに大幅な減少となりました。

一方、ホテル運営事業では、売上は増加し、営業損失は減少しました。

その他、その他事業(インバウンド送客事業)では、グループ内ホテルへの送客にとどまったため、連結消去により連結売上は発生せず、営業損失は前年同期でほぼ変わらずといった状況でした。

(3)セグメント営業情報

各セグメントの数値状況につきましては上述のとおりですが、当四半期での営業情報及び成果についてご説明いたします。

不動産事業では、ホテル不動産の開発及び用地仲介等の活動、そしてインバウンド向け小型宿泊施設の開発に注力しました。

その結果、インバウンド向け小型宿泊施設の開発(第1号案件)が1件確定しました。その他、当第2四半期の数値にはなりませんが、遅ればせながら2024年10月から11月(※3Q収益)にかけて用地仲介が1件、インバウンド向け宿泊施設の開発が1件(第2号案件)決定しました。

また、ホテル運営事業では、都市型アパートメントホテル、地方ホテル・旅館の運営権確保へ注力しました。

その結果、2024年9月にて北海道札幌市のホテル(2027年開業)の運営が1件決定し、他にも交渉中の案件が複数出ています。

(4)財務状況(B/S)

次に当第2四半期の財務状況については、以下のとおりとなりますが、前年末比で資産は増加、負債は減少、純資産は増加となりました。

(5)キャッシュフロー(C/F)

次に当第2四半期のキャッシュフローについては、以下のとおりとなりますが、前年同期比で営業キャッシュフローは240百万円の使用、投資キャッシュフローは253百万円の使用、財務キャッシュフローは289百万円の獲得となりました。

現金及び現金同等物の期末残高は、前期比で減少し685百万円となりました。

3.今後の見通し

(1)進捗状況(数値情報)

通期業績予想に向けた事業の進捗状況についてご説明させていただきます。

当第2四半期での通期予想進捗率は、売上高で14.5%にとどまりました(営業損益は2Q赤字のため進捗未記載)。

(2)事業進捗状況(定性情報)

当第2四半期の定性的な事業進捗状況についてご説明させていただきます。

不動産事業においては、繰り返しとなりますが、都市型アパートネントホテル、及びインバウンド向け小型宿泊施設の開発に注力しました。

その結果、インバウンド向け小型宿泊施設の開発が1件確定しました。本施設については今期中での売却を目標としています。

ホテル運営事業においては、ホテル運営権の取得を複数交渉中でありますが、北海道札幌市の開発ホテル(2027年開業)の運営が確定しました。

(3)中長期事業進捗状況

また、今後の中長期の成長に向けた事業進捗状況についてご説明させていただきます。

当社グループでは、将来的な収益成長のためにホテル運営権の取得に注力していますが、すでに運営が確定している(見込まれている)運営件数を含めて、現時点で2028年3月期で年間収益で売上35億円、営業利益で2.8億円が既存の売上に上積みされる予定です。

ただし、これらはあくまで将来数値であり直近の収益位は全く貢献しないため、今期を含めた直近の収益確保に向けて以下の活動を推進してまいります。

具体的に収益となる収益カテゴリーとしては以下のとおりとなります。

上記の収益カテゴリの具体的な内容としては以下のとおりとなります。

また、上記の収益を実現していく上で、他社との差別化や優位性は以下となります。

4.その他(株主優待の拡充、継続保有要件の緩和)

決算発表と同日付で今後の株主優待の内容変更(拡充、継続保有要件の緩和)について発表をいたしました。

これまで次回の株主優待の権利確定時期である2025年3月からのものについては、半年間の保有要件を設けていましたが、この継続保有要件を緩和することといたしました。

また、毎年3月、9月でデジタルギフトを各々3,000円分としていましたが、これらを各々5,000円へ拡充することといたしました。(年間で1万円+ホテル優待券)

この理由としては、当社株式の魅力を高めて株主層の安定化や株式流動性の確保を目的としていますが、当社株式の市場価値を安定化させることで、事業パートナーやお客様の信用や信頼性を高め、営業機会を増加させることを目的としております。

また、これらがうまく機能することで、事業拡大に向けた事業パートナーの発掘、ホテル投資機会の確保、そして資金調達の機会の拡大等、様々な好影響を与えることができると考えております。

5.補足情報

当社グループの運営ホテル(予定を含む)は以下のとおりとなります。

当社の当第2四半期を含めた過年度の経営指標は以下のとおりとなります。

以上が当社グループの「2025年3月期 第2四半期の決算情報のご説明」となります。

最後までお読みいただき、ありがとうございました。

今後とも、イントランスをよろしくお願いいたします。

【お問い合わせ先】

IRに関するお問い合わせは、下記当社ホームページ内のお問い合わせまでご連絡ください。

Contact「IRに関するお問い合わせ」:https://www.intrance.jp/contact.html

【免責事項】

この投稿は当社のIR活動等についてお知らせすることのみを目的としており、投資勧誘を目的としたものではありません。

投資に関するご決定はご自身の判断で行っていただきますようお願いいたします。

なお、投資判断に資する重要情報や新しい情報については、東証のガイドラインに則り、引き続き適時開示とHP掲載により行います。

IR情報の発信は当社IRサイトよりご覧ください。

https://www.intrance.jp/