「変額保険」はほかの積み立て金融商品と何が違うのか?

ここ数年の間に、「人生100年時代」や「貯蓄から資産形成へ」といった潮流に乗って、「変額保険」と呼ばれる保険商品が売れ行きを大きく伸ばしています。

ですが、「変額保険」が「ほかの金融商品と何が違うのか?」「なぜ保険で資産形成をするのか?どういうニーズに答えられる商品なのか?」についてよく腹落ちしないままに、なんとなく単に資産形成の流れに乗って、販売したり加入したりしている方も多いのではないでしょうか。

約款にはあまり書かれておらず、約款を読むだけではよく分からない部分ですが、今回は「変額保険」が投資信託などのほかの積み立て金融商品と何が違うのか?を、代表的な商品タイプである「変額保険(有期型)」を例にまとめていきたいと思います。

(説明をなるべく平易にすることを優先するので、保険数理的には厳密ではない記載もあります。)

長生きリスクと死亡リスクに同時に備える商品 ~保険としての意義~

【前提】変額保険とはどんな保険か?

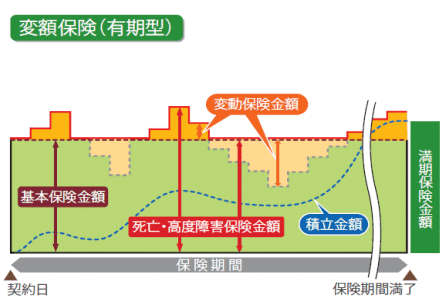

「変額保険」は、受け取れる保険金額が固定の金額ではなく、運用成果に応じて変動する保険商品のことをいいます。「変額保険」といっても、その種類にはさまざまなものがありますが、ここでは、最近一般的な「変額保険(有期型)」と呼ばれるタイプの商品を例に、話を進めていきたいと思います。

「変額保険(有期型)」は、次のいずれかを保険金として支払う”生死混合保険”です。

・ 保険期間中に死亡したとき:予め約束した保険金額か、積み立てた金額の運用成果が反映された積立金額のいずれか大きい額

⇒運用成果が悪い場合でも、予め約束した保険金額が最低保証されます。

※所定の高度障害状態も死亡と同様に保険金額を支払う商品が一般的ですが、ここではその点は触れません。

・ 保険期間が満了した時点で生存していたとき:積立金額の最終的な運用成果

⇒運用成果が悪い場合でも支払額の最低保証はありません。

また、契約途中で解約したときには、その時点での運用成果が反映された積立金額が契約者に払いもどされます。

【ほかの金融商品との違い①】死亡保険金がある ⇒長生きリスクのほか死亡リスクにも備えることができる

保険商品には、ほかの金融商品とは違って、どのようなリスクを保障の対象(保障の目的)として備えるのか?というものが必ずあります。

変額保険(有期型)は、次の2つのリスクに同時に備えるための商品です。

① 老後の”長生きリスク”に備える=自分たちの退職後の老後の生活資金を確保する ⇒満期保険金

② 老後を迎えるまでの現役期間における”死亡リスク”に備える=万が一の場合において遺族に遺すべき必要な生活資金を確保する ⇒死亡保険金

①の老後の長生きリスクに備えるだけであれば、変額保険に入らなくても、「つみたてNISA」のような積み立て型の投資信託のような金融商品でもニーズには応えられるわけです。

もしくは、同じ保険商品でも、例えばココでは詳細触れませんが、個人年金保険(年金原資を保険料払込期間中積み立ててていき、その後に予め設定した年金支払開始時期を迎えたら、その年金原資をもとに毎年年金を受け取る商品。定額タイプも変額タイプも両方あります)に加入する選択肢もあります。

この、老後に向けた生存リスクに備えるためにコツコツ積み立てながら、同時にその間の死亡リスクにも備えることができるという点が、ほかの金融商品にはない一番の特徴です。「預金(金融商品)はサンカクだけど、保険はハコ」とよくいわれます。

変額保険(有期型)の仕組みから見るほかの積み立て金融商品との違い ~養老保険と比較しながら~

【前提】将来の保険金額の支払に備えて積立 ⇒変額保険:積立金額が運用実績によって連動

①の老後の生存リスクと②の死亡リスクに同時の備える商品としては、定額保険の世界においては古くから「養老保険」というものがあります。

「養老保険」では、いただいた保険料から、死亡リスクに備えるための費用と事務経費を差し引いた金額を、契約時に会社が約束した固定の利率でさらに増やしながら、予め定められた保険金額の将来の支払に備えて責任準備金として積み立てていきます。

この積み立てていく責任準備金について、固定の利率で増やさずに、契約者が選択した運用方法による運用成果次第で変動するようにした商品が「変額保険(有期型)」です。いわば「養老保険」の派生形ですが、インフレリスクに応えるために、積み立てていく金額を積極的に運用することで受け取れる保険金額を大きくできるようにしようとして、1980年代後半に登場した商品です。

「養老保険」では、保険会社の資産運用がうまくいくかいかないかにかかわらず、死亡リスクに備えるための費用と事務経費を差し引いた金額を、会社がさらに約束した固定の利率(契約時点での金融環境に応じて決まります。)に沿って増やして、責任準備金として積み立てていき、満期時には積み立てていった金額が保険金額と同額になります。ですので、積み立てていく金額は契約当初から固定されており、実際の資産運用のリスクは会社がかぶることになります。

一方で、「変額保険(有期型)」では、積み立てていく金額の増減は契約者が選択した運用方法による成果次第ですので、資産運用のリスクを契約者が負うことになります。

【ほかの金融商品との違い②】死亡リスクに備えるための費用がかかる

【ほかの金融商品との違い③】運用成果が予定以上であれば、死亡したときに受け取れる保険金額が増える

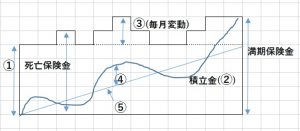

契約期間中、ある時点で死亡保障を提供するために必要な金額(死亡したときに保険金額を支払うために必要な金額)は、保険金額とその時点での積み立てられた金額との差額です。このため、死亡リスクに備えるための費用として、その差額に基づいて計算した金額を、毎月支払った保険料から差し引いていきます。その計算に当たって用いられる死亡率は、年齢に伴って死亡リスクも基本的に上昇しますので、年齢の上昇に伴って高くなっていきます。満期保険金の支払に向けて保険料を積み立てながら、その積立金額に応じて死亡保険金を支払うのに足りない金額について、養老保険であれば、保険期間が1年の死亡保険を毎月購入していくようなイメージです。

定額保険である養老保険では、払い込まれた保険料に対して毎月差し引かれる費用も、その結果積み立てられていく金額も固定した金額で推移していきますが、

変額保険では、積み立てていった金額は、運用実績に応じて変動していくことから、もう少し複雑な仕組みになります。

「変額保険(有期型)」で払い込む保険料は、積み立てていく金額がある一定の固定の利率でずっと運用されるものと仮定した上で、死亡リスクに備えるための費用と事務経費を差し引いた金額を積み立てていくと、満期を迎えた時点で約束した保険金額と同額となるように計算された金額が設定されます。運用関係費や信託報酬などのほか、この死亡リスクに備えるための費用がかかるという点は、金融商品とは違う保険特有の特徴となります。

「変額保険(有期型)」では、実際の運用成果を反映した積立金額に応じて、1か月ごとに保険金額を洗い替えていきます。運用が好調で仮定の積立金額を超える場合には、約束した保険金額に対して積立金額が多い状態ですので、その金額に対応して保険金額も増額(変動保険金額が加算)されます。毎月の運用実績に応じて、保険期間が1か月の死亡保険を購入していくイメージです。

反対に、仮定の積立金額を下回る場合には、約束した保険金額に対して積立金額が不足する状態ですので、その金額に対応して保険金額も減額されるはずですが、この場合でも約束した保険金額を減額しない代わりに、保険期間を通じて一定の最低保証費用が保険料から差し引かれます。

【最近販売が増えているタイプの商品】変動保険金のないタイプの変額保険 ⇒より効率的に積立・運用

以上は”オールド”タイプの「変額保険(有期型)」の場合ですが、2000年代以降登場した変動保険金のタイプの変額保険では、毎月の変動保険金額の加算がありません。

このため、死亡保険金額の支払額は、約束した保険金額か積立金額のいずれか大きい額となりますので、【ほかの金融商品との違い③】の死亡したときに受け取れる保険金額については、運用成果が予め定めた保険金額を超えた場合に限り、死亡したときに支払われる金額がその予め定めた保険金額よりも大きくなる、ということになります。

”ユニット・リンク”タイプの保険と呼ばれていますが、ヨーロッパで普及していたタイプの商品をある外資系の保険会社が日本にアイデアを"輸入"して販売するようになりました。

この”ユニット・リンク”タイプの変額保険では、実際の運用成果を反映した積立金額が予定よりも多い場合には、変動保険金額の加算をしないことで、その分だけ死亡リスクに備えるための費用を抑えられるので、より効率的に資産運用に資金を回していくことができます(投資効率が上がっていく)。

一方、積立金額の運用成果が悪くなればなるほど、死亡リスクに備えるための費用も増えていき、資産運用に資金が回らなくなっていきます(投資効率が下がっていく)が、実際の運用成果にもとづく積立金額がその仮定の積立金額を下回る場合でも、死亡リスクに備えるための費用は、保険料を計算する際の前提となった金額を限度とし、その代わりに保険期間を通じて一定の最低保証費用を保険料から差し引かれます。

変額保険は「死亡保険(定期保険)+投資信託」なのか?

【ほかの金融商品との違い④】死亡保障コストが運用成果などによって影響される

以上、定額保険の養老保険と比較しながら、変額保険(有期型)の仕組みを見てきました。

長生きリスクに備えて積み立てながら、その間の死亡リスクにも同時に備えることのできる保険商品としては、どちらも目的は同じですが、

長引く低金利環境により、定額保険では商品として成り立たないこと、加えてここ10年間で「貯蓄から投資へ」の流れが加速したことから、平準払タイプの変額保険(有期型)の売上が伸び続けています。

変額保険は、死亡保障を確保しながら、運用リスクを顧客が取って、保険会社が用意する金融商品のパッケージ(投資信託が一般的です)から指定・配分して、満期に向けて積立金額を増やしていく商品なので、「死亡保険(定期保険)+投資信託」といわれることがあります。

よく「変額保険と積立投資信託はどちらがよいの?」という疑問が投げかけられますが、資産形成+死亡保障の2つの機能を持つ(その代わり、死亡保障コストがかかるので投資効率は下がる)変額保険と、資産形成機能しかない(その代わり、死亡保障コストがない分だけ投資効率はよい)投資信託を単純に比較するのは、当然ですがナンセンスです。単に資産を増やしたいだけであれば投資信託で十分なのは明らかです。

比べるべきは、「変額保険への加入」と「解約返戻金がない無解約返戻金型で掛け捨ての安い定期保険と投資信託の同時加入」です。

ただ、これもどちらが一律に良いといえるような単純な話ではありません。

投資信託と死亡保険を分けて購入した場合、あくまでそれぞれ別の商品ですので、資産運用のための投資信託に充てる金額と死亡保障確保のための定期保険に回る金額は、それぞれ固定した金額で推移します。

定期保険については、保険期間全体の死亡リスクに対して平準化した金額を保険料として払い込むので、その時点での保障コストに回る金額以外の金額を将来の支払に備えて責任準備金として積み立てていきますが、途中からは取り崩していきます。無解約返戻金型の商品の場合には、この責任準備金を解約返戻金として受け取ることはできません。

変額保険の場合、単純に死亡保険と投資信託のそれぞれをセットとしたものではなく、両者が組み合わさった商品です。

定期保険の場合は、保険料は平準化されているので、経過年数によらず契約当初から固定ですが、変額保険の場合は、保障のためのコストは、その時点での経過年齢・性別や運用成果によって変わるので、運用に回る金額もそれによって変わっていきます。

契約当初の若い年齢の頃は死亡リスクが低いので保障コストは抑えられ、死亡リスクの上がる高年齢になったときには、運用成果が悪化した場合には想定よりも高い保障コストが徴収されることでさらに運用効率が下がるという悪循環になる可能性もあるものの、運用成果が好調であれば、年齢に割に死亡保障コストを抑えることができます。

このため、どちらが良い悪いというのを、一概に言うことはできません。加入を検討している定期保険、投資信託、変額保険のそれぞれについて、払込保険料と運用実績のシミュレーション、死亡時の受取金額の数値を取り寄せて、丁寧に比較して判断することが重要になります。変額保険商品の場合、死亡時の支払金額のほか、累計支払保険料と、利回りがある一定の数値の場合の解約返戻金額の推移を示したシミュレーションを「保険設計書」として募集時に交付されるので、よく確認しておく必要があります。

【ほかの金融商品との違い⑤】税制上の優遇措置が受けられる生命保険料控除や損金算入による効果がある

保険商品の場合、支払った保険料に対する控除などが適用されますが、変額保険もその例から外れません。

個人で契約した場合には、支払った保険料に対して生命保険料控除が適用され、年末調整によって所得税と住民税の所得控除(課税のベースとなる所得には算入しない)が受けられます。

また、法人で契約した場合には、商品や契約形態によって取扱は異なりますが、損金算入することも可能となります。

ですので、返戻率(=支払った累計保険料に対する解約返戻金額の割合)の推移を見るときには、これら税効果も加味した実質返戻率も考慮する必要があります。

受け取った保険金についても、死亡保険金として受け取れば非課税枠が適用されたり、税効果があるので、その税効果も含めて他の金融商品と比較する必要があります。

【ほかの金融商品との違い⑥】保険料払込免除により、重い病気などに罹ったときでも契約を維持できる

通常、変額保険には、保険料払込免除の取扱があります。約款所定の保険料払込免除事由に該当した場合には、その後の保険料の払い込みを免除し、保険料が払い込まれたものとして扱うというものです。言い換えると、免除事由に該当したときの次の保険料期間(月払であれば翌月、年払であれば次の保険年度)の保険料からは保険会社が代わりに保険料を払い込んであげるというものです。

保険料を払い込んだものとして扱うものなので、死亡保障は継続することはもちろん、その後の資産継続やファンド構成の組み替えも可能です。

<高度障害状態、身体障害状態による免除>

通常、約款所定の「高度障害状態」「障害状態」に該当した場合には、保険料の払い込みを免除する取扱を設けていることが一般的です。「高度障害状態」はいわゆる「高度障害保険金」を支払う状態と同じなので、「高度障害保険金」のある保険商品の場合は、高度障害保険金を支払って消滅するため、保険料の払込免除の取扱はありません。

<3大疾病による保険料払込免除>

最近では、3大疾病(ガン、心疾患、脳血管疾患)による約款所定の状態に該当した場合にも保険料の払込免除を行なう商品も多くなってきています。特約=オプションで設ける会社が多いですが、オプションなので同じ保険金額・運用実績でもその分保険料は若干上がります。

免除事由は、ガン:診断確定、心疾患・脳血管疾患:所定の入院日数または手術という商品が多いです。3大疾病の具体的な範囲については、ガンの場合は上皮内新生物を含むか否か、心疾患・脳血管疾患の場合はその中でも急性心筋梗塞・脳卒中に限られるか否かが会社によって異なります。

3大疾病に罹るとその後の治療費負担が重くなったり、仕事に支障が出て収入減少する可能性も考えられます。ガンの場合は以前は死の病といわれることが多かったですが、最近ではガンと戦いながら何とか寛解してその後の人生を歩んでいくことも多くなっていますので、治療中の保険料負担の心配をすることなく、資産形成と死亡保障の継続を確保できるというのは、保険ならではの機能といえます。団体信用生命保険が死亡や所定の疾病による重篤な状態でその後の住宅ローンを免除する商品として受け入れられていますが、これに近い価値を提供する機能といえそうです。

そのほか変額保険で注意しておきたいポイント

【ほかの金融商品との違い⑦】中途解約時には解約控除がかかる場合がある

解約した際に支払われる解約返戻金も、満期保険金同様に運用成果に応じた積立金額が支払われるので、最低保証はありません。解約控除が適用される場合はその額を差し引いた額ですが、この解約控除がかかる点はほかの金融商品にはない点なので、注意が必要です。

約款を読むと次のような条文がありますが、かなり分かりづらい記載ではあるものの、単に積立金額を支払うということを言っています。

(1)は保険金額に対して一定の利率に応じて金額が推移する仮定の積立金額のことを指しています。定額保険と同じ考え方でまずは記載しています。

(2)は仮定の積立金額に対する実際の積立金額の差額のことを指しています。これにより、仮定の積立金額よりも運用成果が好調でプラスであれば、結局積立金額がそのまま支払われることになります。

(解約返戻金)

第23条 解約返戻金は、次の第1号の金額と第2号の金額の合計額とします。また、保険証券を交付する際に、会社の定 める経過年数および運用実績に応じて計算した解約返戻金額を保険契約者に通知します。

⑴ 基本保険金について、保険料払込中の保険契約についてはその払込年月数により、保険料払込済の保険契約についてはその経過年月数により、会社の定める方法によって計算した額

⑵ 解約日の保険料の払込みに応じた積立金額から基本保険金額を支払うために必要な額を差引いた額

【ほかの金融商品との違い⑧】積立金額を引き出すと保険金額も減額される

積立金額をすべて引き出す場合には契約自体を解約することで可能となります。

また、積立金額を一部だけ引き出したい場合には「減額」とよばれる取扱を請求することになります。

多くの変額保険(有期型)の約款を読むと、減額については次のようなことが書かれています。

(基本保険金額の減額)

第25条 保険契約者は、会社の定める取扱いに従い、基本保険金額の減額を請求することができます。ただし、減額後の

基本保険金額は、会社所定の金額以上であることを要します。

2 基本保険金額を減額する場合には、同じ割合で変動保険金額も減額されたものとします。

3 保険金額の減額部分は、解約したものとして取扱います。

ここにかかれているように、あくまで「保険金額の減額」です。減額して一部引出した場合には、最低保証される死亡保険金額も同時に減額されるため、注意が必要です。

設定したその保険金額を支払うために必要となるだけの、仮定の積み立てるべき金額、それから保険料が、ある一定の利率をもとに計算して割り出されていますので、保険金額が減額される場合には、それに伴って積立金額も減額されることで、その分だけ払い出されます。保険金額を減額した分だけ契約自体が不要になったということですので、契約の一部を解約したものとして扱われます。

ほかの金融商品には保険金額というのはないので、保険特有の特徴として抑えておく必要があります。

ちなみに、同じ変額保険でも「変額ユニバーサル保険」という特殊な種類の商品では、保険金額を減額することなく積立金を一部引き出すことができますが、現在日本ではライフ・プロデュースという商品しか販売されていないようです。

なお、運用される金額のボリューム自体も縮小されるので、同じような運用実績(利率)であれば、減額前よりも運用成果の絶対値としては小さくなります。契約のハコ自体が、保険金額の減額幅の分だけ縮んでいくイメージです。この点はほかの金融商品でも同じような話があると思っていてよいでしょう。

【ほかの金融商品との違い⑨】保険料の払い込みの免除に該当すると、その後の減額などが制限される可能性もある

保険料の払い込みの免除に該当すると、その後の保険料の払い込みの心配をすることなく資産形成と死亡保障の確保を維持できるというメリットを享受できますが、一方で、一部の機能が利用できなくなる可能性もあるので、注意しておく必要があります。これも商品によって若干異なるため、よく募集人から説明を受けることが重要です。

【保険金額の減額】免除後は取り扱いできない商品が多い ⇒減額により解約返戻金を一部引き出すことはできない

<理由>

・保険金額の減額が設けられた趣旨は、保険料負担が重くなった場合の救済措置。その後の保険料の負担が生じない以上は、扱う必要がない

・追加で払い込んでいただいた保険料に対応して保険会社が代わりに負担すべき免除後の保険料負担額に対して、実際に保険会社が負担するべきが少なくなるので、その差分は保険会社が不当に利得することになる。

【契約者貸付】免除後は取り扱いできない商品もある

<理由>

・保険料の払い込みの免除事由に該当する状態=その後就労して、返済することが難しくなることが予想される