経理コラム(2023.10.2)「10月1日インボイス制度スタート」

みなさん、こんにちは!スタッフの大井です。

10月1日より、とうとう「インボイス制度」がスタートしました!

多くの不安や混乱の声が上がっている中でスタートしたこの「インボイス制度」ですが、消費税の負担増だけでなく、経理の事務負担も増えるなど、多くの事業者に様々な影響を及ぼすことが想定されています。

特に、免税事業者だった事業者にとっては、今までになかった消費税の申告・納税義務が発生するため、”影響は大” ですよね…

国税庁では、そのような事業者の急激な負担を減らすべく、いくつかの経過措置を示しております。経過措置については、以前、こちらの経理コラムでもご紹介させていただきましたが、今回はその詳しい内容やその他留意点などについてご紹介していきたいと思います!

2023.1.21掲載

経理コラム(2023.01.21)「インボイス制度 支援措置があるって本当!?」

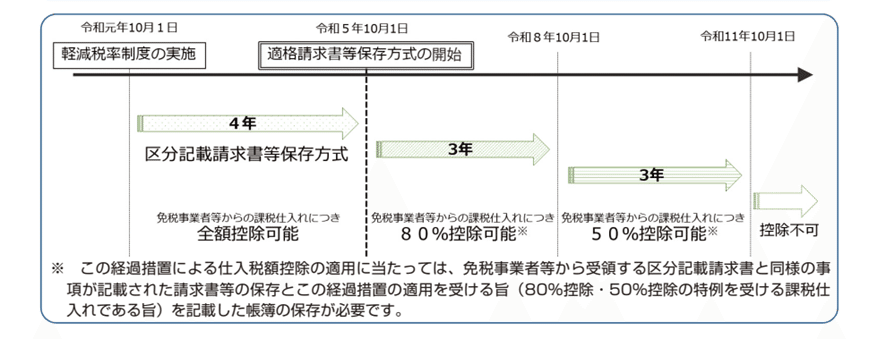

1.免税事業者などからの課税仕入れに適用できる経過措置

インボイス制度開始後は、免税事業者などのインボイス発行事業者以外から行った課税仕入については、原則として仕入税額控除を行うことができません。ただし、制度開始後6年間は、インボイス発行事業者以外の者からの課税仕入れについても、一定割合を仕入税額として控除することができる経過措置が設けられています。

【対象期間と控除できる割合】

令和5年10月1日~令和8年9月30日→80%控除可能

令和8年10月1日~令和11年9月30日→50%控除可能

令和11年10月1日~→控除不可

【要件】

・区分記載請求書等と同様の事項が記載された請求書等の保存

・この経過措置の適用を受ける課税仕入れである旨を記載した帳簿の保存

(例えば、80%控除対象、50%控除対象 などと記載する)

2.免税事業者からインボイス発行事業者になった場合に適用できる経過措置(2割特例)

インボイス制度を機に、免税事業者からインボイス発行事業者として課税事業者になった場合、売上税額の2割を納税額とすることができるというものです。

この2割特例を適用する場合、事前の届出は必要なく、申告時に消費税の確定申告書に2割特例の適用を受ける旨を付記することで適用を受けることができます。継続して適用しなければならないといった制限もなく、課税期間ごとに2割特例を適用して申告するか否かについて判断することができます。また、一般課税、簡易課税のどちらを選択していても2割特例が適用可能となっています。

ただし、この2割特例を適用できないケースもいくつかありますので、あわせてご確認ください。

【対象者】インボイス制度を機に免税事業者からインボイス発行事業者となった事業者

【対象期間】令和5年10月1日~令和8年9月30日を含む課税期間

【2割特例を適用できない場合】

① インボイス発行事業者でない課税事業者

② 「消費税課税事業者選択届出書」を提出して、令和5年9月30日以前から課税事業者となる事業者の令和5年10月1日を含む課税期間

③ 基準期間における課税売上高が1千万円を超える事業者

*基準期間…個人事業者→前々年、法人→前々事業年度

④ 資本金1千万円以上の新設法人

⑤ 高額な資産を取得した場合

例えば、「消費税課税事業者選択届出書」を提出して課税事業者となった後2年以内に、本則課税 で調整対象固定資産の仕入れ等を行った場合において、「消費税課税事業者選択不適用届出書」の提出ができないことにより事業者免税点制度の適用が制限される課税期間 など

*調整対象固定資産…一の取引単位につき、課税仕入れ等に係る支払対価の 額(税抜)が百万円以上の棚卸資産以外の資産

⑥ 課税期間を短縮している場合

「2割特例を適用できない場合」の詳しい内容については、国税庁HP「インボイス制度に関するQ&A」の問112、113に記載されておりますので、こちらもご参考下さい。

出典:国税庁HP

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/qa_invoice_mokuji.htm

3.帳簿のみの保存で仕入税額控除が認められる場合(インボイスの保存が不要)

①少額取引(税込1万円未満の取引)

一回の取引の課税仕入れが税込1万円未満のものについては、帳簿の保存のみで仕入税額控除が可能となります。

【対象者】基準期間の課税売上高が1億円以下、または特定期間における課税売上高が5千万円以下の事業者

*特定期間…個⼈事業者→前年1〜6⽉までの期間、法⼈→前事業年度の開始の⽇以後6⽉の期間

【対象期間】令和5年10月1日~令和11年9月30日までに行う課税仕入れ

②インボイスの交付を受けることが困難な取引

・公共交通機関である船舶、バス又は鉄道による旅客の運送(3万円未満のもの)

・自動販売機、自動サービス機により行われる課税資産の譲渡等(3万円未満のもの)

・郵便切手を対価とする郵便サービス(郵便ポストに差し出されたもの)

・古物営業、質屋又は宅地建物取引業を営む事業者が、インボイス発行事業者でない事業者から、古物、質物又は建物を当該事業者の棚卸資産として取得する取引

・インボイス発行事業者でない事業者から再生資源又は再生部品を棚卸資産として取得する取引

・従業員等に支給する通常必要と認められる出張旅費、宿泊費、日当及び通勤手当等に係る課税仕入れ

⚠️飛行機やタクシーはインボイス必要⚠️

→3万円未満か否かに関わらず、原則通りインボイス及び帳簿の保存が必要になります。(宿泊代も同様)

⚠️高速道路のETC料金のインボイス対応⚠️

現金・クレジットカード(ETCクレジットカードを除く)で利用した場合

→料金所にて交付される簡易インボイスを保存

ETCクレジットカード利用の場合

下記に示す⑴、⑵を合わせて保存することで、仕入税額控除が認められます。

⑴ クレジットカード会社から受領する「クレジットカード利用明細書」

(高速道路の利用に係る内容が判明するものに限り、取引年月日や取引の内容、対価の額がわかる利用明細データ等を含む)

⑵ウェブ上の「ETC利用照会サービス」に登録し、ダウンロードする「利用明細書」

利用した高速道路会社等ごとに、1回分の「利用証明書」の保存でOK。

⑵については、複数の高速道路会社等の利用がある場合、「利用明細書」の取得は、その会社ごとに1回分でOKとなります。

以上、インボイス制度における「経過措置」についてご紹介させていただきました。

スタートしたばかりのインボイス制度。今回ご紹介させていただいた「経過措置」も上手に利用しながら、この制度に対応していきたいものです。

事業者の皆様にとって、この記事が少しでもお役に立てれば幸いです。

何かご不明な点などあれば、お気軽にお問合せ下さい!

井上公認会計士事務所