ほとんどのマーケティング従事者が興味を持たない「エーザイの統合報告書」がヤバいから読んだ方が良いぞ!という件

このテーマは、あまりウケがよくないと思いますが最近のマイブームなので書きます。

まず、最近ビビビッと来たこの記事。

PwC Japanの坂野さんと、エーザイ専務執行役CFOにして早稲田大学大学院会計研究科客員教授も務める柳さんの対談記事です。

コンサルファームのPwC(プライスウォーターハウスクーパース)と企業のCFOがESGと財務の話をしている時点で、大半のマーケターが「あ、この記事は自分にとって関係ないな」と感じるのでは。

ちなみに、PwC Japanの坂野さんが書いたこの本は(まだ読んでいる途中ですが)めちゃくちゃ必読です(「ESGとかCSRとかSDGsって、儲からないけど、しょうがなくやらなきゃならない企業の社会的責任でしょ?」って思っている人こそ読む本です)。

ここから、僕が感じたエーザイのヤバさ(良い意味)について解説します。

ESGと財務情報の相関性を定量的に検証しようとしている

先に挙げた記事の中で、柳さんはこう言っています。

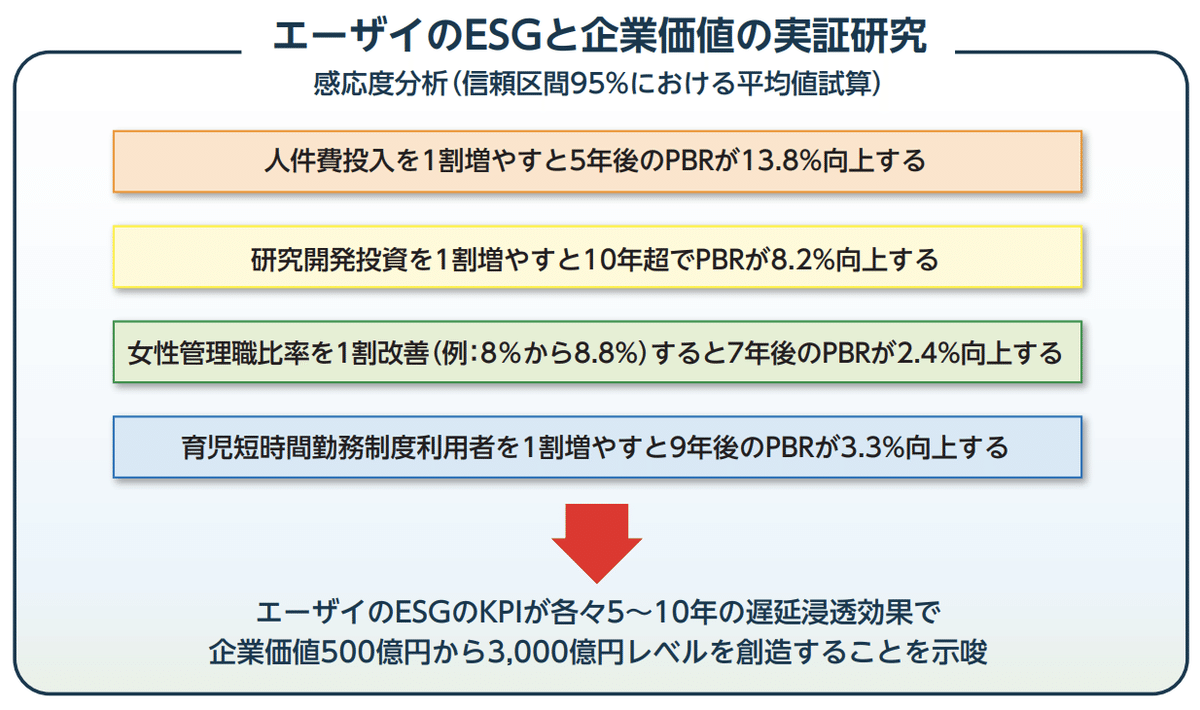

ESGのさまざまなKPI(重要業績評価指標)と企業価値との関連性を定量化し、正確に把握することが課題だと感じていました。そこで、エーザイをケースとした実証研究を行うことにし、ESGの88種類のKPIについて平均12年さかのぼってデータサンプルを収集(合計1,088件のインプット)し、ESGが企業価値として顕在化するまでの「遅延浸透効果」を考慮して、期差比較のため28年分のPBR(株価純資産倍率)との相関関係について重回帰分析を行いました。

出典:https://www.pwc.com/jp/ja/knowledge/column/sustainability-interview/management-interview01.html

震えが止まりません。

これってまさに企業のブランド価値測定法とドンズバ同じなんじゃ…? と…(企業のマーケティング部門がやらなきゃいけないけど、できてないこと、という意味)

PBRとはPrice Book-value Ratioの略で、株価が1株当たり純資産(BPS:Book-value Per Share)の何倍まで買われているか、すなわち1株当たり純資産の何倍の値段が付けられているかを見る投資尺度です。現在の株価が企業の資産価値(解散価値)に対して割高か割安かを判断する目安として利用されます。PBRの数値は、低いほうが割安と判断されます。なお、PBR=1倍が株価の底値のひとつの目安(株価と資産価値が同じ)とされてきましたが、近年は長い間1倍を下回ったままの銘柄も多くなり、必ずしもPBRの1倍割れだけを底値の判断基準とすることはできなくなっています。

出典:https://www.smbcnikko.co.jp/terms/eng/p/E0024.html

ESGとCSRとSDGsの違い

この話の凄みを理解するためには、まず、ESGを正しく理解する必要があります。

(失礼ですが)多くのマーケターにとっては、ESGは「SDGsの投資版」(環境や社会に配慮した会社に投資しましょう)くらいの認識しか持っていないかもしれませんが、ちょっとニュアンスが違います。

ESGは、Environment(環境)、Social(社会)、Governance(統治)の頭文字をとったもの。

デイトレーダーを除き、投資家の多くは、中長期的に成長する(と見込まれる)企業に投資をします。

なぜESG投資が成長しているかと言うと、環境問題、人権問題、ダイバーシティ、透明化された企業経営(コーポレートガバナンス)などに積極的に取り組む企業の方が、中長期的に成長するだろう(将来のキャピタルゲインが得られるだろう)との見立てによるものです(もちろん、流行りもありますけどね)。

逆に言うと、ESGに積極的に取り組まない企業は、中長期的な成長にコミットしているとは言えず、企業価値を毀損させるリスクが高いため、投資を控えるよ、という動きです。

なので、ESGは、投資家の視点と整理できます。

CSR(Corporate Social Responsibility)は皆さんご存知の「企業の社会的責任」です。

アメリカでは1920年代の武器やたばこを事業にすることへの問題提起として、日本では高度経済成長が始まった1950年代に経済同友会が提言したところから始まっているようですが、一言で言えば、企業は売上と利益を追求するだけではなく、社会の一員(企業市民:コーポレートシチズンシップ)として社会に貢献しなさいよ、という考え方です。

多くの場合は、事業を営む上(売上や利益を獲得する過程)で発生させてしまった「社会に対する負」(二酸化炭素の排出や海洋汚染など)を、得た利益から再分配することで(植樹をするなどして)ゼロに戻す努力をしましょう、という活動が一般的でした。

最近では、事業によって発生させてしまった負を解消するという「後ろ向きなもの」ではなく、事業そのもので社会に貢献するのだ、自社の強みを用いて社会課題を解決しよう、というCSV(Creating Shared Value)が提唱されてはいますが、まだまだ多くの企業にとってCSRは(攻めではなく)「守りの施策」に位置づけられているのが実態だと思います。

ということで、CSRは企業の視点です。

最後のSDGsは、2015年の国連サミットで採択された、2030年までに持続可能でよりよい世界を目指す国際目標です。

貧困、飢餓、健康・福祉、教育、ジェンダー、エネルギー、働きがいなど、17のゴール・169のターゲットから構成され、232個の評価指標が設けられています。

テーマのゴールから見てわかるように、SDGsは国・政府・行政の視点です。

ということで、ESGもCSRもSDGsも、「よりよい社会をつくる」という意味では共通していますが、「誰の視点か」が異なります。逆に言えば、視点は違うものの、同じところを目指しているとも言えます。

※ESGとCSRとSDGsの違いはこちらの記事が詳しいので合わせてどうぞ

株式会社に求められるものが変わってきている?

昨今の企業経営におけるESGやCSRやSDGsへの取り組みの活発さは、株式会社に求められるものが変わってきていることの証左のようにも感じます。

株の起源は、1602年のオランダ東インド会社と言われています。

当時の航海は、海賊の襲撃や長い航海中の疾病などによって困難を極め、成功確率は20%程度しかなかったそうです。80%の航海が失敗に終わり、膨大な資金と人命が失われる。ものすごいリスクです。

そのため、東インド会社は投資家から資金を集め、その代わりに証券を発行しました。こうして、リスクを持ってもらう代わりに、成功したら貿易によって得られた利益を出資の割合に応じてお返ししますよ、という株式会社制度が生まれたとされています。

それから420年の間、株式会社制度は隆盛を極め、株式市場や債券などに代表される巨大な金融市場を生み出しました。

投資家は、儲かりそうな企業の株を購入・保有することによって、将来のキャピタルゲインを得る(チャンスを得る)。企業経営者や役員は、株主から得た資金を元手にビジネスをし、売上と利益を最大化することによって株主へのリターンを渡す。

そして、いつしか、過度な株主至上主義が生まれ、ときとして中長期的な成長よりも、単年度の売上、利益、配当、株価上昇を求められる近視眼的経営に陥っていきました。

そんな折、いま生まれているのが、このESGやCSRやSDGsのムーブメントなんです。

単年度の利益や配当や企業価値(時価総額)の追求(だけ)ではなく、中長期的な成長、中長期的な社会への貢献を重視していきましょうよ、というこの流れは、僕には近年課題となっていた(過度に株主に配慮した)近視眼的経営という呪縛からの開放に感じるのです。

ESGしたら企業価値って上がるの?

そこで出てくるのがこの問題。

企業が中長期的な成長に向かってESGやCSRやSDGsに取り組むのは良いけども、それやったら企業価値(時価総額)って上がるのか?という問いです。

ここでようやく本題です。

エーザイの専務執行役CFOの柳さんが取り組んでいるのは、まさにそれ(ESGと企業価値における相関性の定量的検証)なんです。

冒頭のやつをここでもう一度。

ESGのさまざまなKPI(重要業績評価指標)と企業価値との関連性を定量化し、正確に把握することが課題だと感じていました。そこで、エーザイをケースとした実証研究を行うことにし、ESGの88種類のKPIについて平均12年さかのぼってデータサンプルを収集(合計1,088件のインプット)し、ESGが企業価値として顕在化するまでの「遅延浸透効果」を考慮して、期差比較のため28年分のPBR(株価純資産倍率)との相関関係について重回帰分析を行いました。

ここでもう一度読み返すと、味わいが変わりますよね? スゲー!!ってなりませんか?

まず、ESGには88種類のKPI(Key Performance Indicator:重要業績評価指標)があると。

そして、「遅延浸透効果」を考慮するぞと。

企業のブランディングもそうですが、ESGも、取り組みを開始したらすぐに効果が得られるたぐいのものではありません。

僕がいつも使っている整理はこれです。

●費用(Cost):お金の投下を始めた瞬間から効果が出て、お金の投下をやめた瞬間に効果がなくなる施策

●投資(Investment):お金の投下を始めて、すぐには効果が出ないものの、お金の投下をやめても効果がじわじわ続く施策

この整理で言えば、柳さんが提唱する「ESGの遅延浸透効果」は、「投資」に当たります。

ESGへの取り組みは、投資的活動だからこそ、すぐに効果は出ない(遅延浸透効果)。だから、ESGの88種類のKPIの動きが、エーザイの28年分のPBR(株価純資産倍率)とどう相関しているのか、重回帰分析によって検証した(している)よと。

通称・柳モデルは、測定・検証することがゴールじゃなく、「そう解釈できるのなら、次の一手はどうする?」という攻めのための意思決定情報を得ることができることが一番の凄みだと思います。これとかまさに。

出典:https://www.eisai.co.jp/ir/library/annual/pdf/pdf2021vcr.pdf

マーケティング従事者に近いブランディングで考えてみると、こう言い換えることができるかもしれません。

企業活動やマーケティングのさまざまなKPI(重要業績評価指標)とブランド価値との関連性を定量化し、正確に把握することが課題。ブランディングのXX種類のKPIについて平均XX年さかのぼってデータサンプルを収集(合計XX件のインプット)し、企業活動やマーケティングがブランド価値として顕在化するまでの「遅延浸透効果」を考慮して、期差比較のためXX年分の営業利益、営業利益成長率、PBR(株価純資産倍率)との相関関係について重回帰分析を行った。

とても難しそうですが、取り組む価値がありそうです。

企業財務のスペシャリストが検証を始めていることの凄みと心強さ

もちろん、ブランド価値算定は、インターブランド社やカンターによって算定・発表されています。

でも、なんなんでしょうね、、このデータやブランド価値の重要性が、イマイチ広告やマーケティングの現場で市民権を得られない理由は。

現場の小さめなプロモーションだけでなく、数億円が動く大規模な広告活動でも、「で、それやったらナンボ売れんの?」と返ってきてしまいがち。

マーケティングROI測定よりも、さらにシビアかつ正確性が問われる企業価値の領域で、企業財務、コーポレートファイナンス、コーポレートガバナンス、戦略的管理会計のプロフェッショナルであり、早稲田大学大学院会計研究科で客員教授として教鞭をふるう柳さんが、ESGとPBRの相関を検証しようとしている。

それを、これまた最高峰に正確性と信頼性が問われる上場企業の公式サイトで、価値創造レポート2021(旧・統合報告書)として公開している。

これを心強いと言わずなんと言いましょう。

統合報告書とは、企業の売上や資産など法的に開示が定められた財務情報に加え、企業統治や社会的責任(CSR)、知的財産などの非財務情報をまとめたもの。 欧米を中心とした海外機関投資家が投資の際、企業の社会的責任を重要視し始めたことを契機に、海外の企業で財務情報と非財務情報をまとめて発行するようになった。

出典:https://www.nomura.co.jp/terms/japan/to/A02776.html

価値創造レポート2021(旧・統合報告書)

https://www.eisai.co.jp/ir/library/annual/index.html

コーポレートガバナンスが重視される昨今、この情報開示の流れは、今後加速していきそうです。

パーパスブランディングは流行か?

一方の広告・広報・マーケティング業界で、2020年頃から話題なのがパーパス(ブランディング)。

本もたくさん出始めました。

出版物や著者を見ていて気づくのは、いわゆるマーケターではなく、経営戦略レイヤーのコンサルファーム(コンサルタント)が多いこと。

2021年10月号のハーバードビジネスレビューなんて、パーパス経営で新たな未来をつくる『ステークホルダー資本主義』(特集:社会価値と企業価値、どちらも追求する)です。

広告・広報・マーケティング業界における「パーパスブランディング」は単なるバズワードなのか? それはわかりません。

でも、これが次の10年における「経営の重要キーワード」であることは、どうやら間違いが無さそうです。

経営層や戦略コンサルは日経新聞と日経ビジネスを読み、マーケターはアドタイ、Markezine、IT mediaを読む

それが悪いとは言いません。

でも、マーケティングは経営の一部なんだから、本来は全部つながってるんですよね。

ESGもCSRもSDGsもパーパスブランディングも、ぜんぶつながっている。同様に、広告効果測定も、広報効果測定も、マーケティングROI算定も、ブランド価値算定も、ESGと株価純資産倍率の相関検証も、ぜんぶつながっている。

だから、マーケティング従事者は、もっと企業の経営戦略に近づいていく努力をした方が良い。自戒も含めて。

マーケティングと財務をつなげる努力をしよう

これまた失礼な話をすると、マーケティング従事者で、企業の財務諸表を ”ちゃんと” 読める人は何割いるでしょう。P/L(損益計算書)とB/S(貸借対照表)がどうつながっているのか、人にわかるように説明できる人はどのくらいいるでしょう。

B/Sが読めない人(説明ができない人)に、ブランド価値は理解できません。

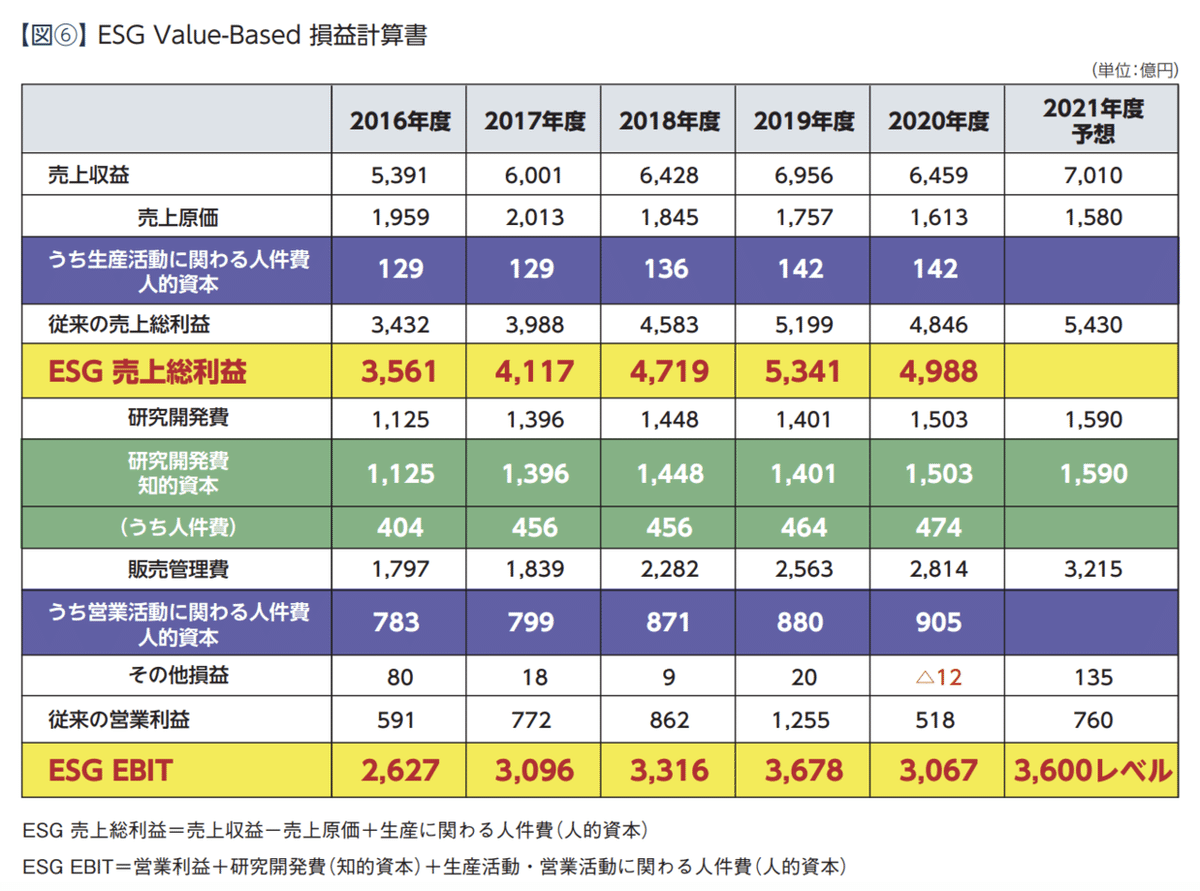

なぜなら、エーザイの専務執行役CFOの柳さんが挑戦しているESGとPBR(株価純資産倍率)の相関分析は、財務諸表の純資産に記載されない(オフバランスな)価値の算定だからです(財務諸表の純資産は数千億円だけど、オフバランスの価値を含めると1兆円を超えますよ、という説明をしようとしている)。

出典:https://www.eisai.co.jp/ir/library/annual/pdf/pdf2021vcr.pdf

ブランド価値も同じです。

インターブランドやカンターが「Amazonのブランド価値は77兆円です」(ちなみに時価総額は約200兆円)と言っても、それは財務諸表の純資産には記載されません。

財務諸表には記載されない。でも、Amazonが持つ識別記号(ロゴなど)と知覚価値(Amazonと聞いて想起するイメージや信頼性)には、間違いなく経済的価値がある。

エーザイの柳さんが取り組むこのチャレンジは、財務諸表に載らない非財務の価値と、その(非財務な)価値をつくっている様々な要因(説明変数)を明らかにする壮大な挑戦に映ります。

ソニー損保が公式サイトに「悪いクチコミ(レビュー)」を記載する理由

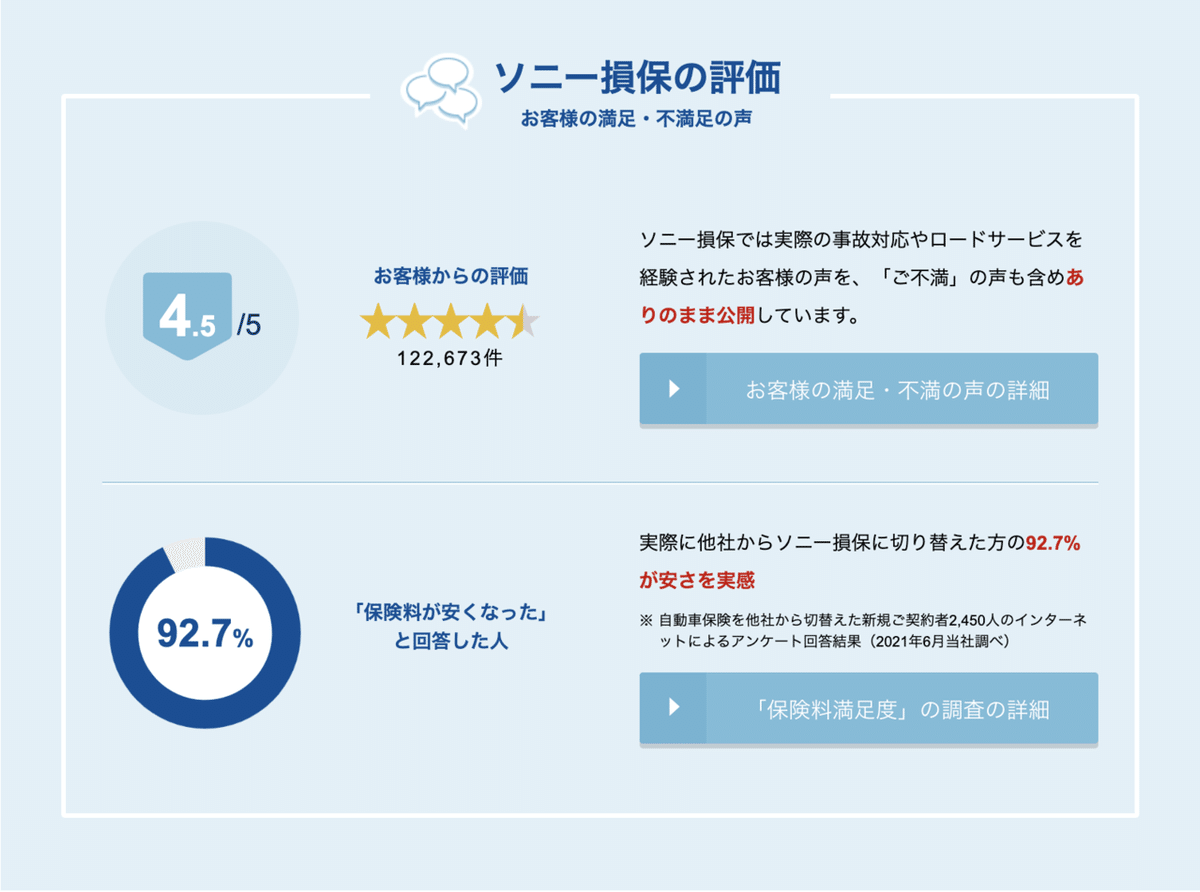

ダイレクト自動車保険18年連続売上1位のソニー損保。

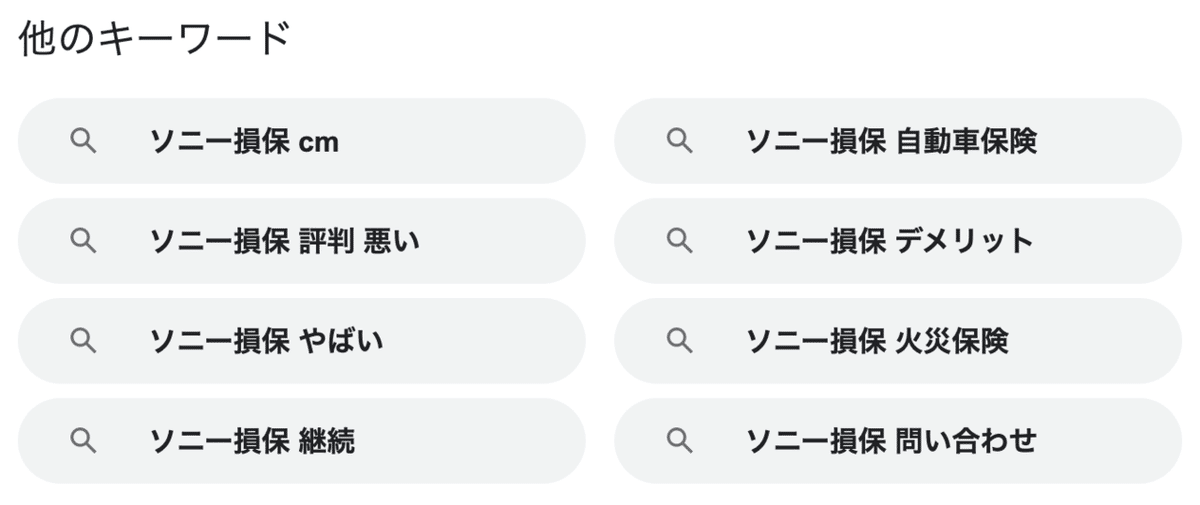

サイトの下の方を見てください。

お客様の満足・不満足の情報があり、こう記載されています。

ソニー損保では実際の事故対応やロードサービスを経験されたお客様の声を、「ご不満」の声も含めありのまま公開しています。

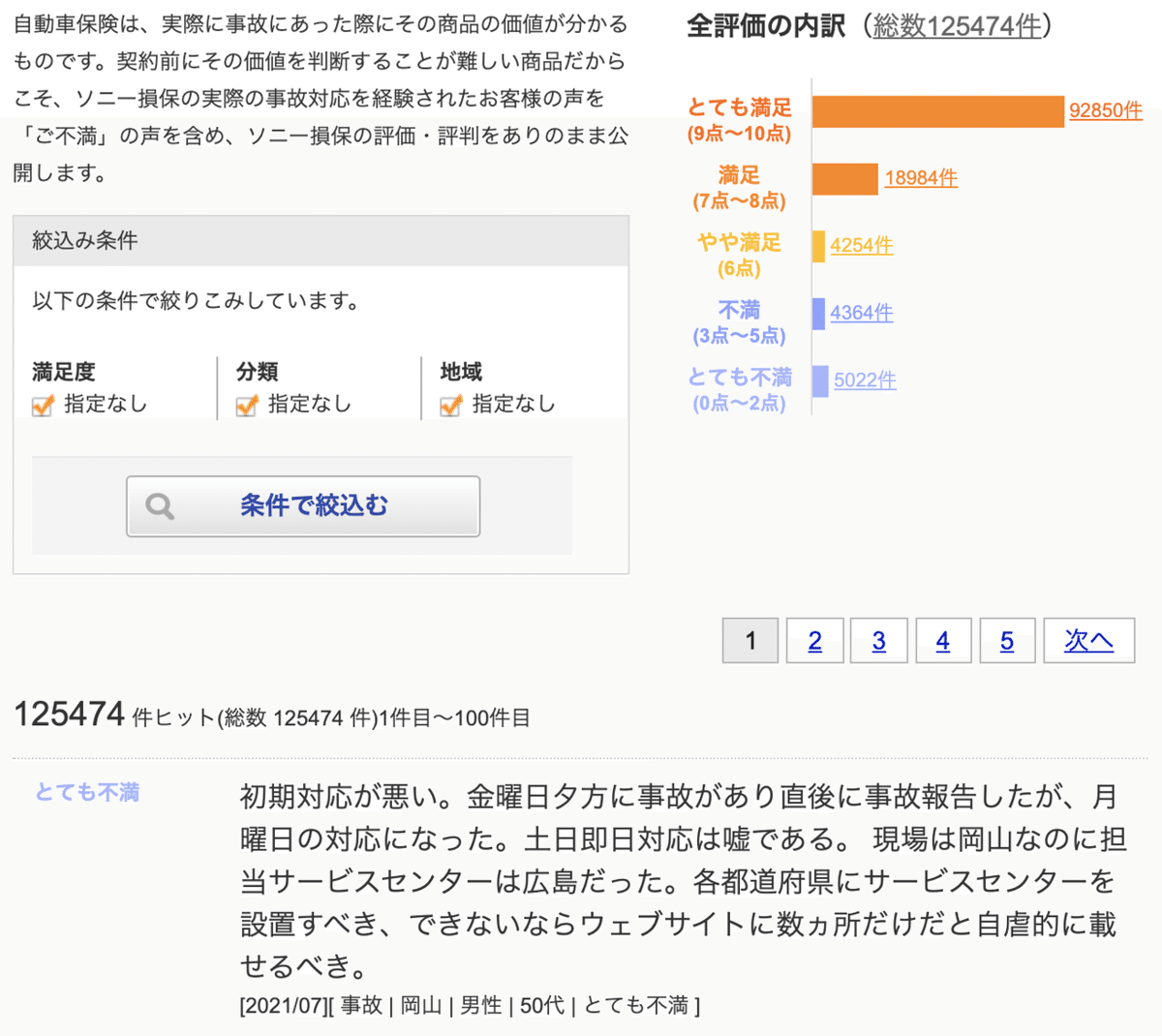

90,000件以上の「とても満足」とともに、5,000件の「とても不満」の声が、すべての情報をコントロールすることができるオウンドメディアで掲載されているんです。

ソニー損保の取り組みは、「賢くなった消費者は、オウンドメディアの中で良い情報だけ見せたところで、もうひとつブラウザのタブを立ち上げて、”ソニー損保 評判” や、”自動車保険 ランキング” などで調べてしまう。だったら、自分のサイト内で、すべての情報を嘘偽りなく全開示してしまおう」という取り組みかもしれません。

でも、きっと、もうひとつ、理由があります。

自社にとって都合の悪い情報も、すべて開示してしまった方が、逆に企業やサイトの信頼性が高まり、コンバージョンレートが高くなることが、証明されているのだと思います。

ダイレクト損保は超レッドオーシャンの市場です。新規顧客を獲得することも大変ですが、同様に重要なのが契約の継続率。

損害保険という商材は、不幸がなければ、契約していることを(日常的にはほぼ)忘れています。

関与(意識)が強くなるのは、年に一度の契約更新の連絡がきたときです。

そんなダイレクト損保であるソニー損保では、NPS(Net Promoter Score:正味推奨者比率)と契約継続率の相関を分析し、契約者が(たとえ不幸がなくても)契約期間中に、どんな施策に触れると、NPSがどう変化し、NPSが1ポイント向上すると、契約継続率が何%上昇し、それによって利益がいくら向上するのか、「財務シミュレーション」が完了しているのだと思います。

サイトの悪いレビュー掲載も、掲載するかしないかで、どのくらいコンバージョンレートが変わるのか、当然しっかりと検証しているはずです。

ポイントは、マーケティング施策が財務と連動していること。

マーケティングは、非財務情報(オフバランス)への影響も重要視される時代へ

短期的な広告効果測定が「悪」だとは思いません。

しかし、中長期的かつ非財務なブランド価値(を向上させる施策)を軽視する現状は、改善する必要があります。

これから、企業経営は、次のフェーズに入ります。

短期から中長期へ。

企業価値至上主義から、社会価値と企業価値双方の向上へ。

財務情報(オンバランス)だけでない、非財務情報(オフバランス)の影響考慮へ。

この(私を含む多くのマーケターにとってあまり得意ではない)領域にキャッチアップしていかないと、マーケティング従事者の企業経営における存在感や貢献度はいつまで経っても上がりません。

ということで、エーザイの価値創造レポート2021(旧・統合報告書のP53から)、頑張って読みましょう。

=

追記

@penmon さんから、「この号に掲載されているエーザイ柳さん自身が書かれた記事が非常によかったです。」とのタレコミをいただいたので貼っておきます(僕も早速ポチりました)

==

当社(トライバルメディアハウス)では(池田がフルコミットして)マーケターの「知る→わかる→できる」を支援し、マーケターの成長やキャリアアップを実現するためのオンライン無料学習サービス「MARPS(マープス)」を提供しています。会員登録するだけで、池田+豪華ゲストのコンテンツをすべて無料でご利用いただけます。マーケティング担当者が抱える、現場で発生しがちな課題解決を助ける学習プログラムがてんこ盛りですぞ!どんな学習プログラムを提供しているのか、まずは以下リンクからチェックしてみてください。マーケティング全体を”体系的に”学びたい方、お待ちしてます〜!

==

Twitterでもいろいろ情報発信してますです(フォローしてね♡)