企業解説【日本ガイシ(5333)】EV普及が遅れる中で好調が期待できる

日経平均に採用されている銘柄を全て取り上げているこのnote、今回取り上げるのは日本ガイシ株式会社です。

ノリタケやTOTO、日本特殊陶業などがある森村グループの企業の1つで大手のガイシ企業です。

ちなみにガイシとは電線と電柱などを絶縁するための器具です。

例えば、送電鉄塔ではガイシが無い場合は電流が地面に流れてしまうため、電力を送る事が出来ません。

なので電力を送る必要がある、多様な用途で活用されており、送電鉄塔や発電所・変電所、電車などでも活用されています。

事業内容と業績のポイント

それでは、事業内容を見ていきましょう。

日本ガイシの事業セグメントは以下の3つです。

①エンバイロメント事業:自動車排ガス浄化用部品、センサーなど

自動車排ガス浄化用触媒担体の「ハニセラム」で世界トップシェア、その他にも「車載用高度NOx(窒素酸化物)センサー」、PMを最大99%除去する「DPF」などを展開

特に内燃機関自動車向けの製品に強み

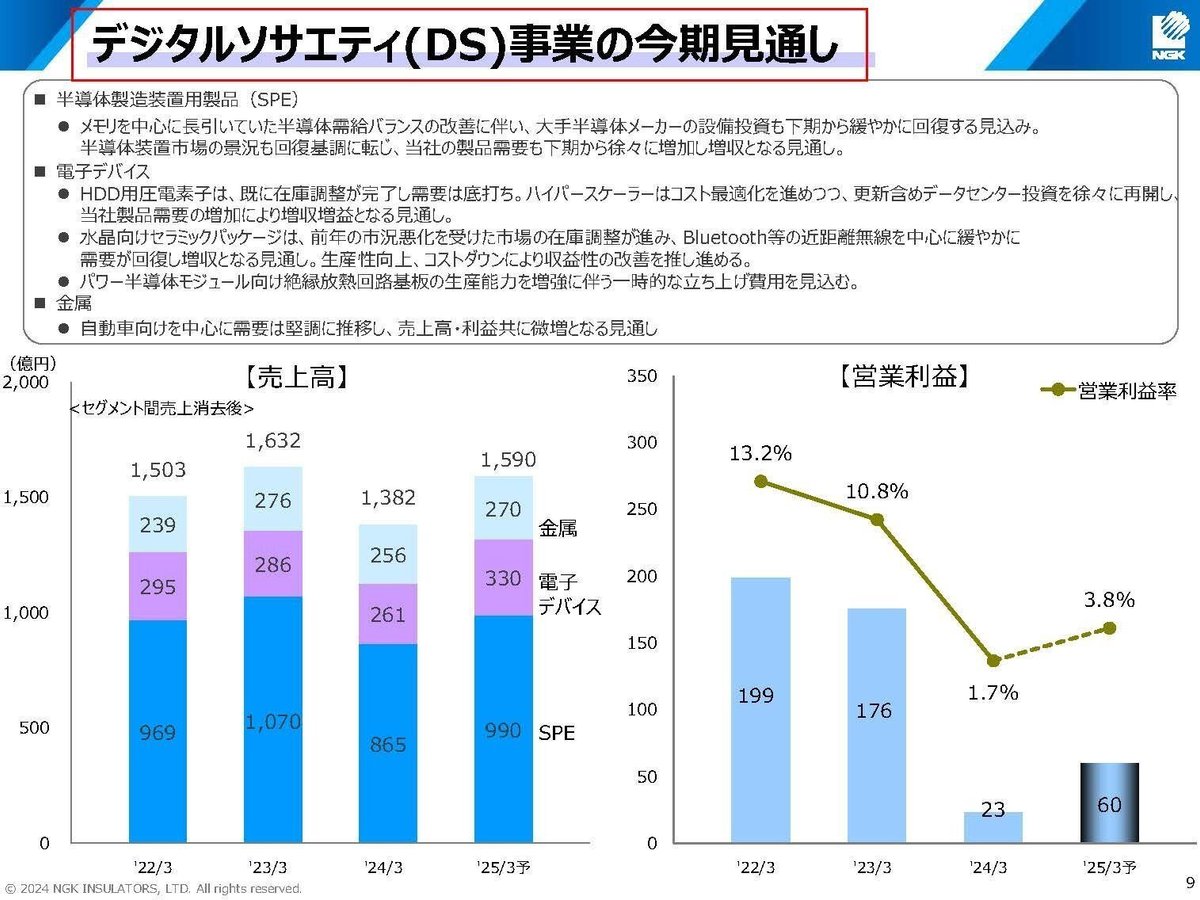

②デジタルソサエティ事業:半導体製造装置用製品、電子工業用製品、ベリリウム鋼製品、金型製品など

半導体製造の生産性向上に貢献するセラミックス関連の製品に強み

③エネルギー&インダストリー事業:がいし、電力貯蔵用NAS電池など

自動車の排ガス浄化用の製品や半導体製造装置向けの製品など多様な製品を展開し、多くの世界トップシェア製品を保有しています。

現在は「がいし」に頼る事のない多様な構成となっています。

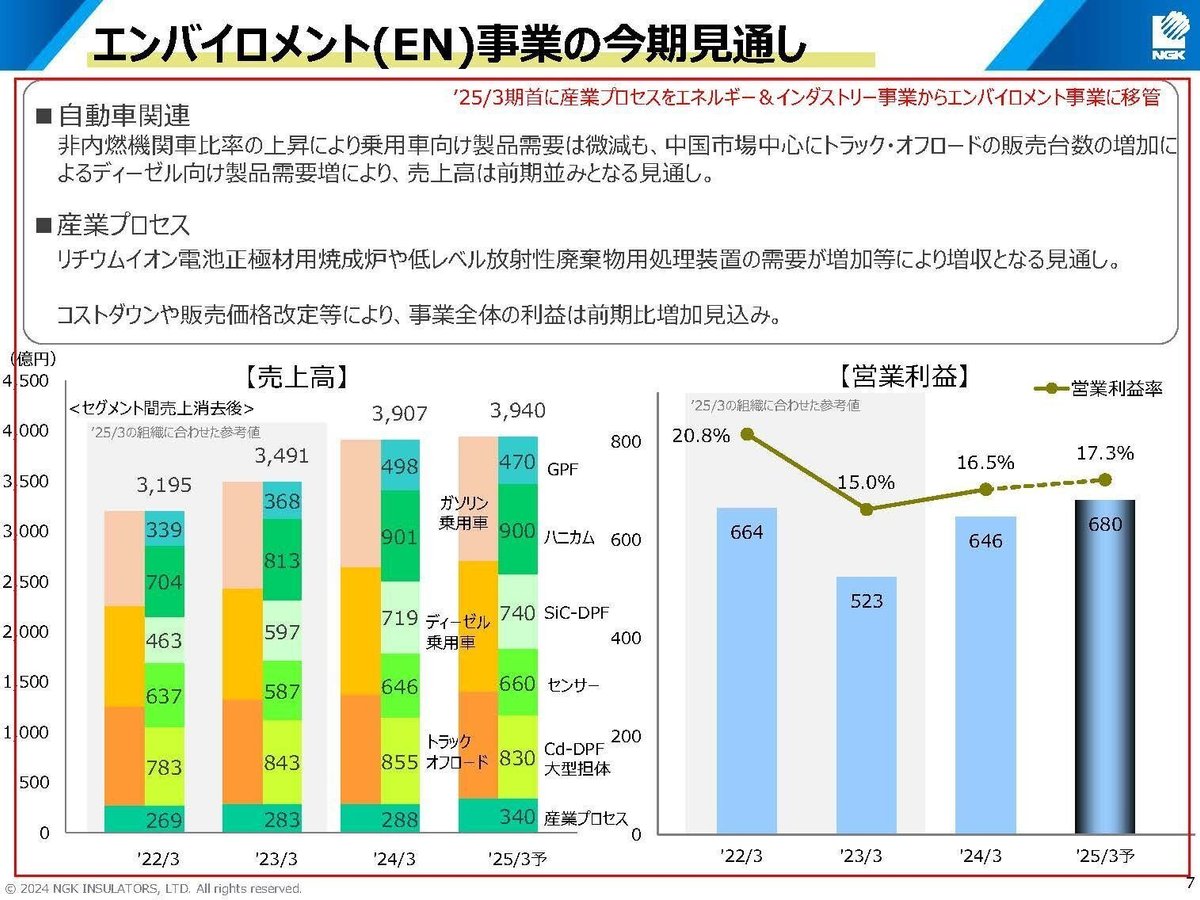

2024年3月期のセグメント別の売上構成と(営業利益の額)は以下の通りです。

①エンバイロメント事業:67% (646億円)

②デジタルサイエンス事業:24% (23億円)

③エネルギー&インダストリー事業:9% (▲5億円)

自動車関連のエンバイロメント事業が売上・利益ともに主力となっています。

さらに詳しい製品別の売上構成は以下の通りです。

①エンバイロメント事業

(1)自動車排ガス浄化用部品:51%

(2)センサー:11%

(3)産業機器関連:5%

②デジタルソサエティ事業

(1)半導体製造装置用製品:15%

(2)電子部品:5%

(3)金属:5%

③エネルギー&インダストリー事業

(1)エナジーストレージ:0%

(2)がいし:8%

自動車排ガス浄化用部品が約半分を占める事業で、半導体製造装置用製品の規模も大きいです。

エンジン車など内燃機関を活用した自動車の市場や半導体市場に業績が左右されやすい企業だという事ですね。

その社名の通りでガイシの大手であった、日本ガイシは以前はガイシ関連の事業が主力でしたが、送配電網などのインフラの整備も完了する中で1990年代以降はガイシ関連の事業が伸び悩みました。

ですがその技術力を多様な分野に活用し、特に自動車関連の製品が拡大する事で成長してきた企業となっており、現在のような事業構成になっています。

続いて市場別の売上構成を見てみると以下の通りです。

①日本:23%

②欧州:23%

③北中米:24%

④アジア:28%

⑤その他:2%

グローバルで分散した構成となっています。

グローバルでの自動車需要や半導体需要が重要だという事ですね。

また、海外比率は77%となっており為替の影響も受ける企業となっています。

2025年3月期では為替が1円の円安による影響の見通しは以下の通りです。

ドル円:+5.6億円

ユーロ円:+0.9億円

営業利益の見通しが750億円ほどですから、ドル円とユーロ円がともに1円ほど円安に振れると約0.9%ほどの影響があるという事です。

近年は為替の変動が大きな状況が続いていますので、為替の動向には注目です。

という事で、内燃機関を使った自動車の市場や半導体市場、為替の動向などに注目だという事ですね。

事業内容が分かったところで、続いて近年の業績の推移を見ていきましょう。

2016年度以降の業績の推移を見てみると、売上高は2020年度までは横ばい傾向だったものの、2021年度以降は拡大傾向が続いています。

一方で利益面の推移を見てみると、2017年度以降では2020年度までは低迷傾向となりましたが、2021年3月期は好調となりそれ以降は改めて減益傾向の推移となっています。

近年の利益面は以前と比べて低水準というわけではありませんが、売上は伸びたものの利益面は伸び悩み低迷傾向だという事ですね。

まず、どうして売上が増加していたのか近年の増加要因を見ていくと、為替による影響が大きいです。

一方でどうして利益面が低迷したのか、セグメント別の営業利益の推移を見てみると2023年3月期はエンバイロメント事業の業績が悪化して、2024年3月期はデジタルソサエティ事業の業績が悪化しています。

2023年3月期は半導体の供給不足などがあり自動車生産が低調となった事でエンバイロメント事業が悪化しています。

そして2024年3月期では自動車生産は回復したものの、半導体市場の悪化を受けてデジタルソサエティ事業が悪化しています。

どこかで苦戦している市場があり、利益面が苦戦傾向だったという事ですね。

今後の業績を考えてみると現在はEV化の進展は遅れが見られており、ハイブリッドは好調で内燃機関を活用した自動車生産は堅調な状況が続いていますからエンバイロメント事業は堅調な状況が続く事が期待できます。

さらに半導体市場も2025年3月期以降で回復が期待されますので、デジタルソサエティ事業も業績の回復が期待されます。

という事は2025年3月期以降は一定の業績改善が期待されます。

とはいえ、ここ2年ほどの営業利益の変動要因を見ていくと、原燃料価格の上昇や開発・償却費の増加も悪影響を与えています。

インフレなどのコスト高の影響も受けていたという事です。

開発・償却費も増加していますがこれには新規事業に力を入れている事が影響しています。

現在の主力である内燃機関の自動車向けの製品を中心とするエンバイロメント事業では、EV化の進捗と共に需要の減少が想定されます。

中長期の展望を見ても、内燃機関向けの売上は長期的には大きな減少を想定しています。

なので、それ以外の事業の拡大を進めていこうとしており積極的な投資も進めているという事です。

今後も積極的な研究開発費などの投資継続も見込んでおり、コスト面の増加が続く事は想定されます。

堅調な自動車関連の需要や半導体市況の改善は期待されるものの、コスト増加の影響は続くという事ですね。

短期的に歯、コスト増加の影響をどれだけ打ち返せているかが今後の業績を見る際のポイントになりそうです。

そして中長期的には、重要なポイントは新規事業です。

主力の内燃機関向けの製品の需要が減少していく可能性が高い状況ですから、当然新規事業が重要になります。

そんな中で。今後拡大を目指しているのはカーボンニュートラルやデジタル社会に貢献するような新製品となっています。

大気中から直接CO2を回収するDACやEV用のパワー半導体向けの絶縁放熱回路基板、そのたもろもろと多様な新製品の開発を進めています。

現在はまだ規模が小さいものばかりですが、2030年で新事業の売上目標は1000億円となっていますから、この中で拡大を見せられる新規事業があるのかに注目です。

という事で日本ガイシは内燃機関の自動車向けの製品が主力で、半導体関連の製品も大きな規模を持っており、内燃機関の自動車市場や半導体市場の動向が重要な企業となっています。

近年は2023年3月期は自動車生産の停滞、2024年3月期は半導体市場の停滞が一定の苦戦をしていました。

2025年3月期以降ではハイブリッド車人気による堅調な自動車生産に加えて、半導体市場の回復が進むことが期待されますので業績の回復が期待出来ます。

とはいえ、近年はコスト高や投資の拡大も進める中で利益面へは一定の影響が続く可能性がありますので、それを打ち返せているかに注目です。

直近の業績

それでは続いて直近の業績を見ていきましょう。

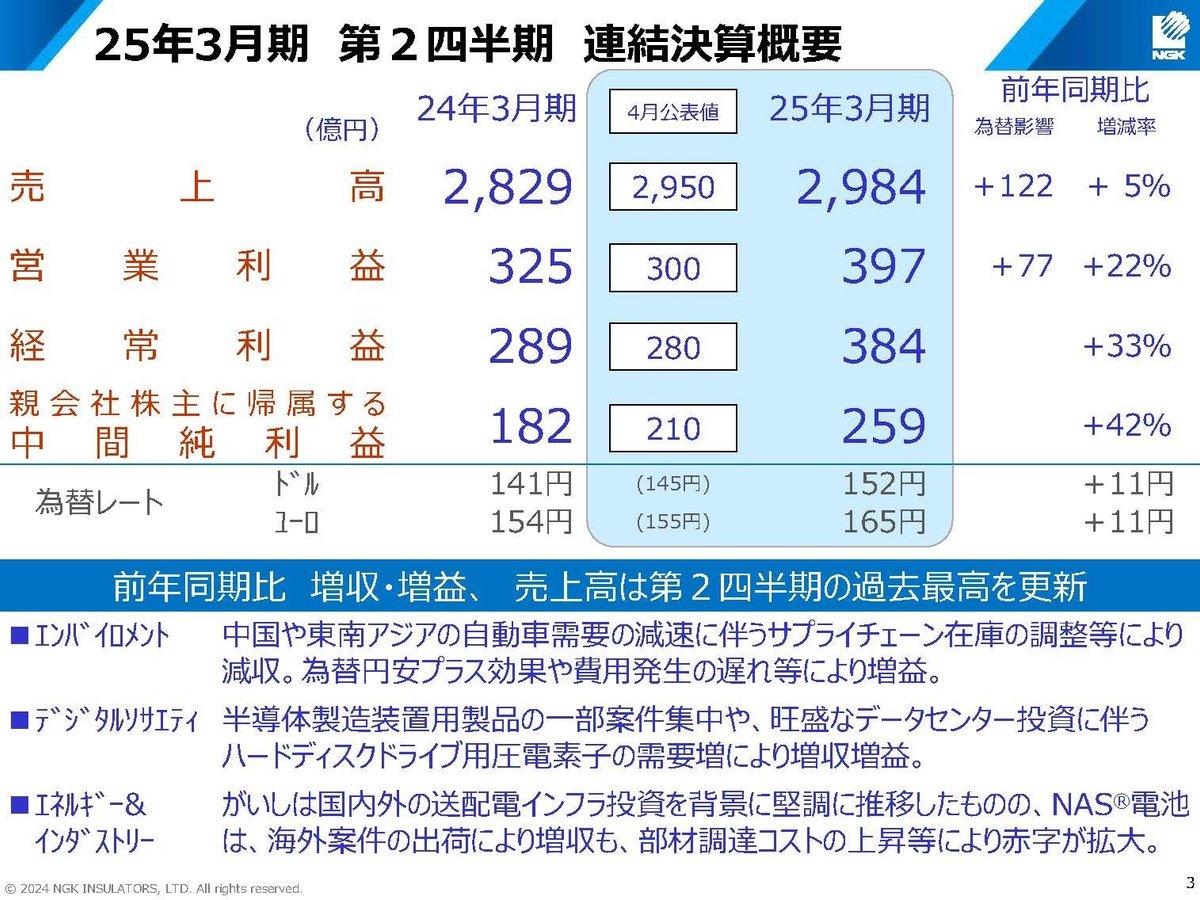

今回見ていくのは2025年3月期の2Qの業績です。

売上高:2984億円(+5.5%)

営業利益:397億円(+22.2%)

経常利益:384億円(+32.6%)

純利益:259億円(+42.3%)

増収増益で業績の改善が進んだ事が分かります。

エンバイロメント事業では自動車関連の製品が中国市場や東南アジアの需要減速によって減収となったものの円安や費用発生の遅れで増益、デジタルソサエティ事業では旺盛なデータセンター投資など半導体製造装置の市況回復によって増収増益になったとしています。

自動車は停滞したものの、為替の好影響や半導体市況の回復を受けて好調だったという事ですね。

そして通期予想は、円安が想定以上な事とデジタルソサエティ事業ではデータセンター需要などが旺盛な事で上方修正も行っており、増収増益を見込んでいます。

エンバイロメント事業は想定を下回る見通しではありますが、それでも前期比では増益を見込んでいます。

中国や東南アジアの市況は停滞しているものの、EV化の遅れによる需要増加はあるとしていますので、一定程度堅調な業績は期待できそうです。

また、為替も円安方向への修正をしましたがそれでも下期の想定レートはドル円が140円など円高水準の想定です。

石破政権になって以降の円安傾向が続けば、為替面からのさらなる上方修正も期待できるでしょう。

中国景気など自動車市況には注意が必要ですが、基本的には好調が期待されます。