2024年3月期まで絶好調だった大手自動車メーカーが業績の転換点を迎えた理由とスズキだけ好調な話

どうも、こんにちは!

自動車メーカーの中間決算が出そろい、大手7社の内スズキとスバルを除く5社が減益となりました。

2024年3月期では各社とも過去最高益を達成するほど好調だった自動車メーカー各社ですが、今期からは停滞しています。

そして自動車メーカーは今期から転換点を迎えたのではないかと思うので、今回はそれについて書いていこうと思います。

ちなみに、三菱自動車は特殊要因なども業績に結構な影響があったので、今回は三菱自動車を除いて6社を取り上げていこうと思います。

それではまずは、6社の2025年3月期の2Qの業績を見ていきましょう。()内が前期比

売上 / 純利益 / 純利益率

①トヨタ:23兆2825億円(+5.9%) / 1兆9071億円(▲26.4%)

②ホンダ:10兆7976億円(+12.4%) / 4946億円(▲19.7%)

③日産自:5兆9842億円(▲1.3%) / 192億円(▲93.5%)

④スズキ:5兆3743億円(+15.8%) / 2211億円(+21.1%)

⑤マツダ:2兆3939億円(+3.3%) / 353億円(▲67.3%)

⑥スバル:2兆2662億円(+2.4%) / 1630億円(+8.0%)

純利益率

①トヨタ:8.2%

②ホンダ:4.6%

③日産:0.3%

④スズキ:4.1%

⑤マツダ:1.5%

⑥スバル:7.2%

売上は日産以外は増収となっていますが、純利益に関してはスズキとSUBARU以外は減益となっていますし、減益となった4社とも二桁減益と苦戦傾向です。

そして、スバルに関しても増益の要因は為替です。

営業利益では円安の好影響が720億円あり、その影響を除くと19.7%の減益でした。

実質的に好調なのはスズキだけだという事ですね。

販売台数

続いて自動車の販売台数の前期比を見てみると以下の通りです。

①トヨタ:537.3万台(▲4.0%)

②ホンダ:177.9万台(▲8.0%)

③日産自:159.6万台(▲1.6%)

④スズキ:316.8万台(+5.6%)

⑤マツダ:59.0万台(+0.3%)

⑥スバル:45.0万台(▲4.3%)

日産以外の売上は増加していましたが、販売台数を見てみると、実は増加していたのは④スズキと⑤マツダだけです。

それでもなぜ、多くの企業の売上が増加していたのかといえばそれはやはり、円安による影響が大きいです。

そして、もう1つは中国市場の悪化が進んでいるのですが、中国では制度上100%の出資で進出するのが難しく、合弁会社を設立して事業を展開している事が多いため、中国事業が持分法適用会社となっている自動車メーカーが多く、それで売上には影響が出ていないという事もあります。

長くなるので持分法については今回は説明しませんから、分からない場合は「円安で売上は伸びてるだけで、販売面は伸びてないんだね」と思ってもらって問題ありません。

という事で為替の影響を除くとスズキだけが好調で、それ以外の自動車メーカーは販売面や、利益面が苦戦している事が分かります。

では、どうしてスズキだけは好調なのか、多くの自動車メーカーが苦戦しているのか、好不調が分かれた理由は何なのかというと、最大の要因は主力市場の変化による影響です。

主力市場

各企業の販売台数上位3市場は以下の通りです。

ちなみに市場は、日本・中国・米国とそれ以外は地域で分けています(米国と中国は自動車の市場規模が圧倒的に大きいため)

①トヨタ:1.米国 2.中国 3.日本

②ホンダ:1.米国 2.中国 3.日本

③日産自:1.米国 2.中国 3.日本

④スズキ:1.インド 2.日本 3.欧州

⑤マツダ:1.米国 2.日本 3.欧州

⑥スバル:1.米国 2.日本 3.北米(米国除く)

スズキ以外の各社の主力市場には、米国や中国があります。

当たり前といえば当たり前で、この2市場は自動車の市場規模が圧倒的に大きいです。

2022年の少し古いデータですが、販売台数では中国が2686万台、米国が1423万台で、それに続くインドが473万台、日本が420万台となっており、中国と米国の市場規模は圧倒的です。

そしてこの2市場で変化が起きており、それが業績に影響を与えています。

米国市場

まず、米国で起きているのが競争の激化による、販売奨励金(~台売ったらいくら払います)の増加です。

近年はコロナの影響や半導体不足などで自動車生産が停滞していました。

さらにコロナ対策で政府が景気刺激策をとっていた事もあり、ここ数年間の販売奨励金は歴史的な低水準となっていました。

自動車が足らないので、販売奨励金払わなくても売れる状況だったという事ですね。

ですが、コロナ以前と比較するとまだ販売奨励金は低水準なものの正常化が進んでいます。

そして、コロナ以前と比べると明らかにとテスラなど新興のEVメーカーが大きく成長しており、競争が激化していますから今後もこの負担が増えていく可能性が高いです。

本来はここ数年はEVメーカーの台頭で、競争激化の影響が出てもおかしくなかったワケですが、生産面の悪化という要因で好調だったという事で、今後は競争激化の影響を受ける可能性が高まっています。

とはいえ、直近ではEVが伸び悩みハイブリッド車の人気が高まっている事があり、日本メーカーはある程度業績は維持していますが、イーロンマスク氏の支援するトランプ政権となった事で、EV補助金など支援策が拡充される可能性もあります。

そうなると、ハイブリッド人気にも影響が出てくる可能性がありますから、不透明感が高い状況となっています。

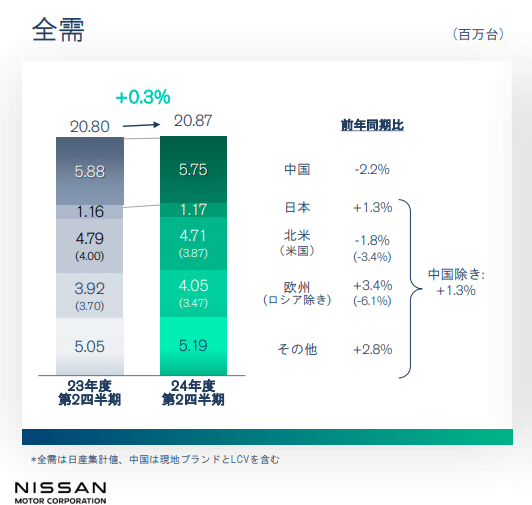

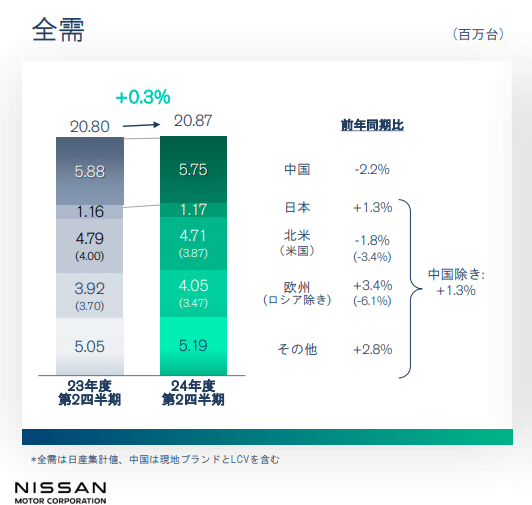

そして、自動車の市場全体の需要をみても米国は▲3.4%と停滞しています。

経済自体はある程度堅調な米国ですが、格差は大きくなっています。

コロナによる景気刺激策の終了もあって、クレジットカードの負債比率が増加し、貯蓄率も2020年には17.9%だったのが、2.9%まで減少しています。

米国のセブン&アイではタバコの販売がコロナ以前から▲26%となり、タバコ以外のより安いニコチン製品への転換が進んでいるような状況です。

低所得層を中心に、資金的な余裕はなくなっていますしクレジットカードの負債比率の増加を見ても、ローンを組みにくい方が増えているでしょうから、市場自体が伸び悩む可能性があります。

中国市場

もう1つ、大きく変化しているのが中国市場です。

まずは、不動産不況から始まった景気低迷が長期化する中で、直近の市場全体の需用も▲2.2%と伸び悩んでいます。

ただ、影響はそれだけではなくBYDを初めとする自国のEVメーカーが大きく成長する中で、直近の外資系ブランドの販売台数は▲20.0%と結構えぐい事になっています。

2023年では中国が日本を抜いて自動車の輸出台数がトップとなるほど成長しており、中国市場では今後も停滞が考えられます。

そしてこれは、自動車市場だけの話ではないのですが、2000年代から中国経済が大きな成長が進んで以降、初めて迎えるような景気低迷の中で、将来の成長を見越して投資を続けていた多くの分野の中国メーカーが過剰な生産能力を保有するようになりました。

そんな中で、現在過剰な値下げを行って事業を展開しており、いくつかの分野で市場価格の下落が起きています。

自動車分野でも、そもそも新興のEVメーカー各社の競争激化の影響もあり価格競争は進んでいますし、景気低迷が続くと過剰生産の中で自動車分野での値下げ競争がさらに激化していく事も考えられますので、そうなると日本車メーカーは中国市場ではさらに苦戦していく可能性があります。

という事で、このコロナ禍でテスラやBYD含め新興の多くのEVメーカーが大きく成長してきたわけですが、それでも2024年3月期までは円安に加えて、自動車生産の停滞によって多くの自動車メーカーの主力市場である米国市場で、販売奨励金が歴史的な低水準だった事もあり好調でした。

ですが、今期からその転換点を迎え始めており新興のEVメーカーの成長による競争激化の影響が出始めているという事です。

現在はハイブリッド人気の高まりによって米国市場では戦えていますが、中国市場では大きな停滞となっています。

EV補助金など、その支援策の拡充しだいでは米国市場で苦戦していく事も考えられますので、自動車メーカー各社は容易な状況ではないでしょう。

そして、各社が苦戦する中で好調だったのがスズキです。

スズキは2012年には北米、2018年には中国から撤退しており、現在の主力市場はインドです。

なので、中国や北米の悪化を受けにくかったという訳です。

そして、スズキは軽自動車に強みがありますが、国内で軽自動車トップのダイハツがエンジンの型式認証の不正で、工場を停止していました。

その結果2023年度では18年ぶりに、スズキが軽自動車の販売でトップとなるなど日本市場でも大きな伸びを見せました。

米国と中国からの撤退、軽自動車ではダイハツの失敗によって、国内の自動車メーカーの中で唯一好調となっていたという事ですね。

スズキについては次回さらに詳しく取上げてみようと思うのでぜひ!

という事で展開している市場で、好不調が分かれ始めたのが面白いと思い今回は取り上げてみました。