大阪ガス【9532】ガス企業の業績の動きが大きい理由と国内成長が難しくなる中での取り組み

日経平均に採用されている銘柄を全て取り上げているこのnote、今回取り上げるのは大阪ガス株式会社です。

その社名の通りで大阪を中心に展開するガス企業です。

事業内容と業績のポイント

それでは早速事業内容から見ていきましょう。

大阪ガスの事業セグメントは以下の3つです。

①国内エネルギー事業:都市ガス製造・供給販売、ガス機器販売、ガス配管工事、LNG(液化天然ガス)販売・輸送、発電、売電事業など

②海外エネルギー事業:天然ガス等の開発・投資、エネルギー供給

③ライフ&ビジネスソリューション事業:不動産開発・賃貸、情報処理サービス、ファイン材料など

海外で資源開発、国内でガスの製造販売さらに、売電事業や不動産事業なども展開している企業となっています。

海外資源への投資には積極的な企業で、多くの地域で投資・開発を行っています。

LNGを中心に事業を行う大阪ガスは、海外でその資源開発から、供給、販売まで一貫して行っているという事ですね。

2023年3月期時点でのそれぞれの事業ごとの売上構成と(利益額)は以下の通りです。

①国内エネルギー事業:84% (▲273億円)

②海外エネルギー事業:5% (697億円)

③ライフ&ソリューションビジネス:11% (292億円)

売上は国内エネルギー事業が大半を占めていますが、利益面は海外エネルギー事業やライフ&ソリューションビジネス事業が稼いでいます。

2023年3月期は国内エネルギー事業の収益性が大幅に悪化したので、それ以前は利益面でも国内エネルギー事業が大きな規模を持っていましたが、とはいえ利益面は海外とライフ&ビジネスソリューション事業も重要だと分かります。

こういった構成になっているのは事業ポートフォリオの転換を進めている影響が大きいです。

人口減少も続いていますしガス市場では2017年4月から自由化された事もあり、国内販売数量を見ても減少傾向となっています。

さらにオール電化の物件も増える中で、ガスの販売事業を拡大する事は難しくなっており、国内エネルギー事業は伸び悩んでいました。

そういった中で、海外エネルギー事業の拡大や、相場変動に左右されない安定した収益源としてライフ&ソリューションビジネス事業への積極的な投資を進めてきました。

その結果、資源高の影響も大きいですが海外事業の近年の業績は大きく成長し、ライフ&ソリューションビジネスも堅調な拡大を見せています。

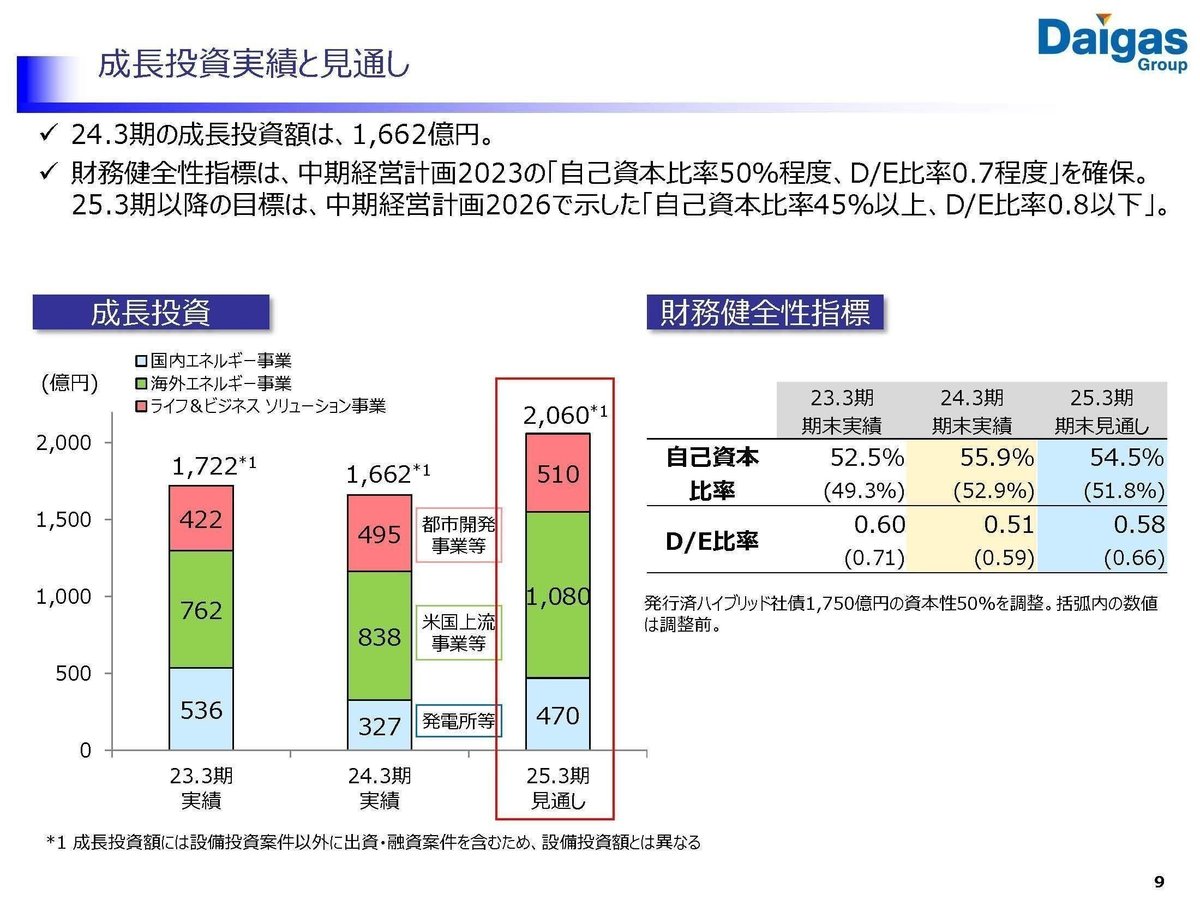

今後に関しても積極的な投資を継続しようとしており、2025年3月期の成長投資に関しても国内の都市開発や米国の上流事業へ計1590億円を予定しているのに対し国内エネルギー事業は470億円となっています。

成長投資の方向性も国内エネルギー事業ではなくなっているという事ですね。

そして2030年度では海外事業と国内事業の比率を1:2の割合まで高めていこうとしています。

国内エネルギー以外の事業の拡大が進むかには注目です。

また、国内外のエネルギー関連の事業を主力としていますから相場変動による影響も大きいです。

とはいえ、資源高や円安は、海外で資源開発を行い販売する海外エネルギー事業では販売価格の上昇に繋がりますからプラスの影響があります。

一方で海外から資源を輸入し国内で販売する、国内エネルギー事業ではマイナスの影響があります。

なのでそれぞれが一定程度相殺されます。

トータルでの2025年3月期の相場変動に対する経常利益への影響は以下の通りです。

原油(1バレル1ドル上昇):▲6.5億円

ドル円(1円円安):+0.1億円

原油は一定の影響はありますが、ドル円はほぼ影響が無くなっており、大きな相場変動の影響は受けにくくなっているという事ですね。

原油相場の動向は重要ですが、資源相場の変動に対する影響はある程度受けにくくなっており、企業全体としては一定の安定した業績が期待されるという事ですね。

事業内容がある程度分かったところで、それでは続いて近年の業績の推移を見ていきましょう。

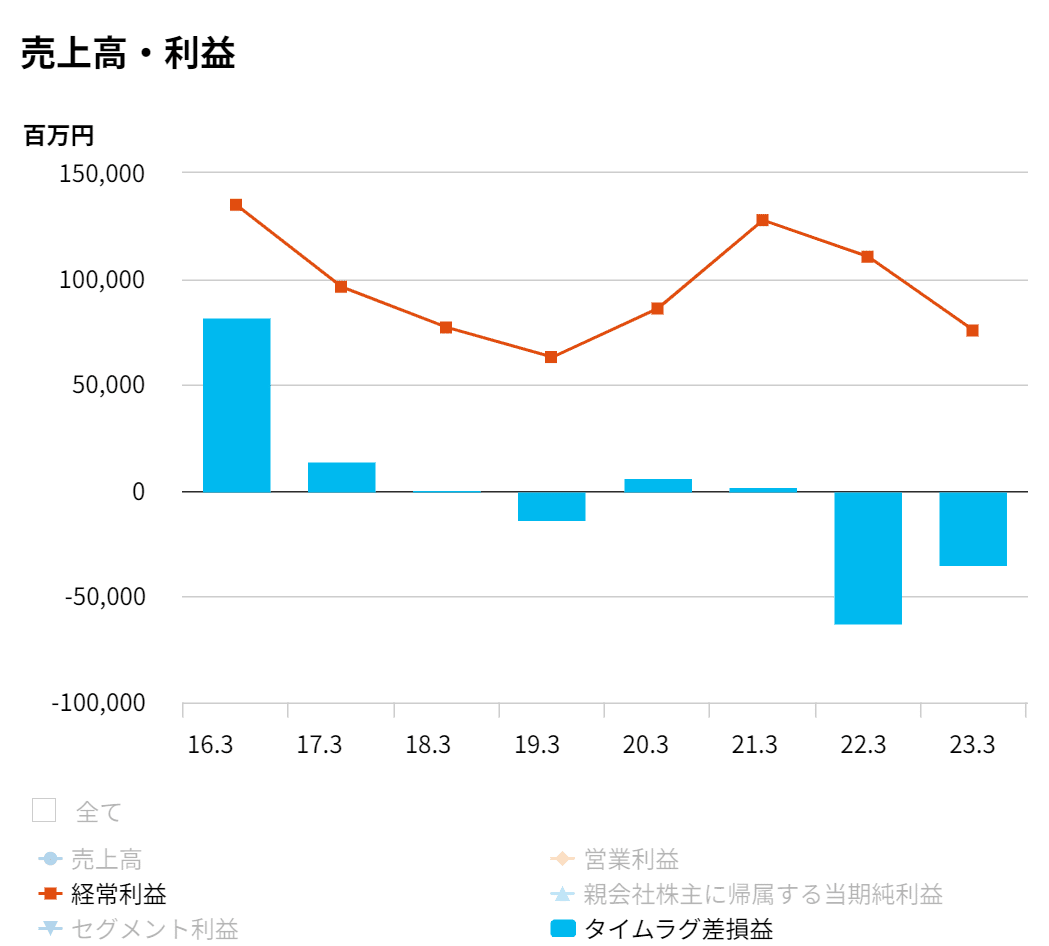

2019年3月期~2023年3月期までの業績の推移を見ていくと、2019年3月期~2021年3月期までは売上は横ばいですが利益面は増益となっています。

そして2022年3月期は増収となったものの、経常利益は減益で純利益は増益、2023年3月期は大幅増収となったものの利益面は大幅減益となっています。

こういった業績の推移になっているのは、国内エネルギー事業が特に影響しています。

国内事業の業績の推移を見てみると2021年3月期までは売上は横ばいで増益傾向、2022年3月期は増収減益、2023年3月期は大幅な増収となりましたが赤字転落となっています。

規模の大きい国内事業が大きな影響を与えている事が分かります。

では、どうして2022年3月期や2023年3月期の業績が悪化していたのかというと、それにはタイムラグ差損益も影響しています。

ガス代は原料費調整制度というものがあります、これは原料価格の変動を自動で料金に反映する仕組みです。

ですが、その反映には3ヵ月ほどの遅れが出ます。

6月の電気料金は、その年の1~3月の原料費から算定されるという事です。なので反映までタイムラグがあり損益に影響が出ます。

例えば、1~3月の原料価格が100円で、それが上昇を続け6月に200円になっているとすると、200円で原料を仕入れて、100円の時の価格で販売する事になるので業績は悪化します。

一方で下落相場になれば、その逆で安く仕入れて高く売れるので好影響があります。

そして2022~2023年3月期の2年ほどは、原料相場が高騰する中でそれがマイナスに働いており業績悪化に繋がっていました。

2024年3月期では原料相場が落ち着きを見せていますのでタイムラグによる好影響が期待できる状況です。

原料相場の動向が重要な企業だという事ですね。

ちなみに、原料相場が上昇すれば販売価格が上昇しますから、大きな相場上昇の中で売上も大きく拡大していました。一方で利益面にはマイナスの影響が出ていたという状況だったわけですね。

また、タイムラグ損益がより大きくマイナスに働いていたのは2022年3月期ですが、より大きく業績が悪化していたのは2023年3月期でした。

続いて2023年3月期の状況をもう少し詳しく見ていきましょう。

大きな業績悪化の要因となったのは、アメリカのテキサス州のLNG会社である、フリーポートLNGで火災があり操業停止となった事で▲1477億円ほどの影響がありました。

2024年3月期以降は稼働が再開していますから、業績の回復が期待できる状況にあります。

2023年3月期の業績悪化はタイムラグ損益や火災による影響など、特殊要因が大きく、業績の改善が期待できる状況だという事が分かります。

とはいえ業績悪化の要因はそれだけでなく、販売量が減少した事も影響しています。

ガスの自由化による販売低迷は続いており、国内エネルギー事業はやはり成長が難しい状況だと分かります。

積極投資を進める、海外エネルギー事業やライフ&ビジネスソリューション事業の拡大が続くかに注目です。

という事で大阪ガスは、大阪を中心に国内でガスの販売を行う事を主力とした企業ですが、人口減少やガス自由化の中で伸び悩みが続き、そういった中で海外資源開発投資や国内不動産投資など、積極的にガス以外の事業への投資を進めています。

国内エネルギー事業の成長が難しくなる中で、それ以外の事業の拡大が続いているかに注目です。

また、業績はタイムラグ損益を含め相場変動の影響を受けやすくなっていますから相場環境にも注目です。

直近の業績

それでは続いて直近の業績を見ていきましょう。

今回取り上げるのは2024年3月期の通期の業績です。

売上高:2兆831億円(▲8.4%)

営業利益:1726億円(+187.6%)

経常利益:2266億円(+199.5%)

純利益:1327億円(+132.3%)

減収ながらも大幅増益となっています。

もう少し詳しくセグメント別の経常利益の前期比を見ていくと以下の通りです。

①国内エネルギー事業:+1195億円

②海外エネルギー事業:+99億円

③ライフ&ビジネスソリューション事業:+18億円

全事業が増益となりました。

国内エネルギー事業では相場が下落傾向となる中で、タイムラグによる影響が+632億円あり、さらにフリーポートの運転再開による好影響もあり大幅増益に繋がっています。

想定通りで回復を見せたという事ですね。

一方で海外事業では相場が落ち着きを見せる中で、一定の悪影響もありましたが、フリーポート再開の影響は大きく増益となっています。

そしてライフ&ビジネスソリューション事業も拡大が続いていますし、取り組みは堅調な状況だと分かります。

フリーポートの再開による好影響は継続が期待できますから、今後も堅調な業績が続く事が期待されます。

とはいえ2025年3月期の通期予想を見てみると、減収減益を見込んでいます。

その大きな要因は、2024年3月期に影響が大きかったタイムラグ損益が減少する事による反動と、原料相場も下落を見込む中で海外エネルギー事業の悪化が大きいです。

相場変動による影響が大きいという事ですね。

さらに、大阪ガスが長期契約するLNGに関する競争力低下による悪影響▲86億円も見込んでいます。

相場環境次第ですが一定の業績悪化は想定されます、そういった中で成長事業の投資の進捗に注目です。